- หุ้นสหรัฐฯ อยู่ในโหมดปรับตัวขึ้นเมื่อเราเข้าสู่สัปดาห์สุดท้ายของปี 2023

- เนื่องจากรายงาน CPI สุดท้ายของปีกำลังจะหมดไป ตลาดจึงมุ่งเน้นไปที่การประชุมของธนาคารกลางสหรัฐเพียงอย่างเดียว

- ประธานเฟดพาวเวลล์อาจแสดงท่าทีประหม่ามากกว่าที่คาดไว้

- กำลังมองหาความช่วยเหลือในตลาดอยู่ใช่ไหม? สมาชิกของ InvestingPro จะได้รับแนวคิดและคำแนะนำสุดพิเศษเพื่อสำรวจทุกสภาพอากาศ เรียนรู้เพิ่มเติม “

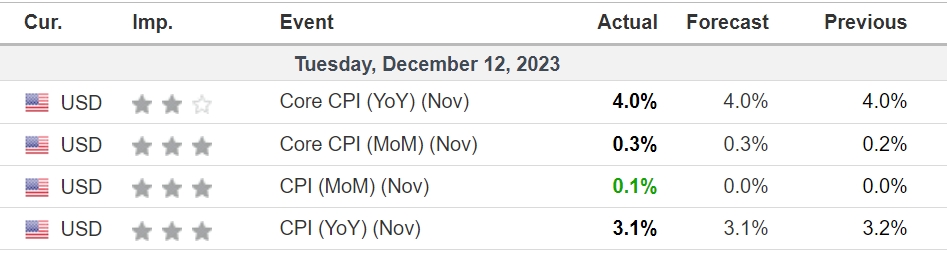

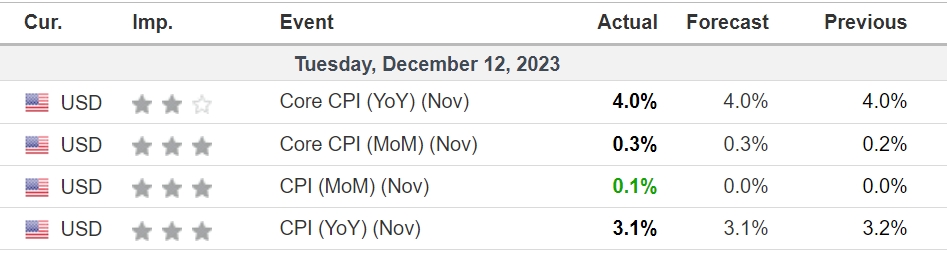

มีบางสิ่งเล็กน้อยสำหรับทั้งนกพิราบและเหยี่ยวในรายงาน CPI ของสหรัฐฯ เมื่อวันอังคาร ซึ่งแสดงให้เห็นว่าอัตราเงินเฟ้อทั่วไปยังคงชะลอตัว แต่ราคาหลักยังคงเหนียวแน่น

ดัชนีราคาผู้บริโภคขยับขึ้นเมื่อเดือนที่แล้ว หลังจากที่ไม่เปลี่ยนแปลงในเดือนตุลาคม สำนักงานสถิติแรงงาน กระทรวงแรงงาน ระบุ

ในช่วง 12 เดือนจนถึงเดือนพฤศจิกายน CPI ประจำปีเพิ่มขึ้น ชะลอตัวจากอัตรา 3.2% ที่เห็นในเดือนตุลาคม

นักเศรษฐศาสตร์ที่สำรวจโดย Investing.com คาดการณ์ว่า CPI จะไม่เปลี่ยนแปลงในเดือนนี้ และเพิ่มขึ้น 3.1% เมื่อเทียบเป็นรายปี

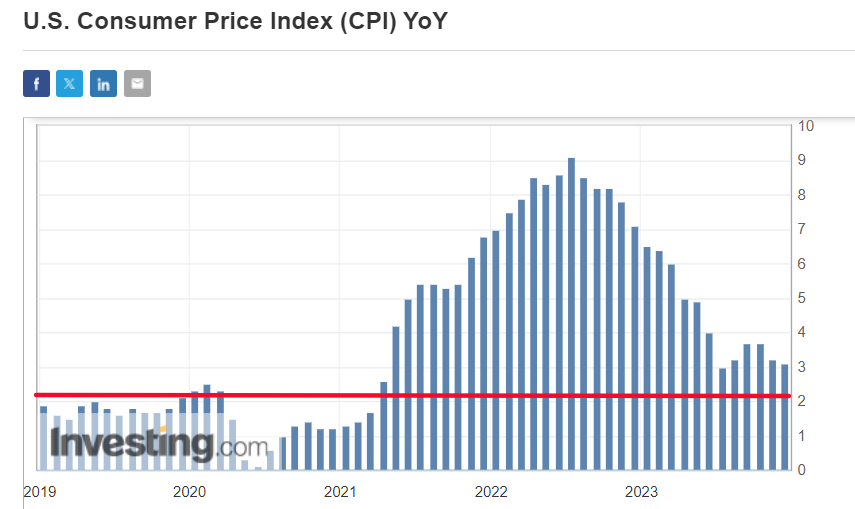

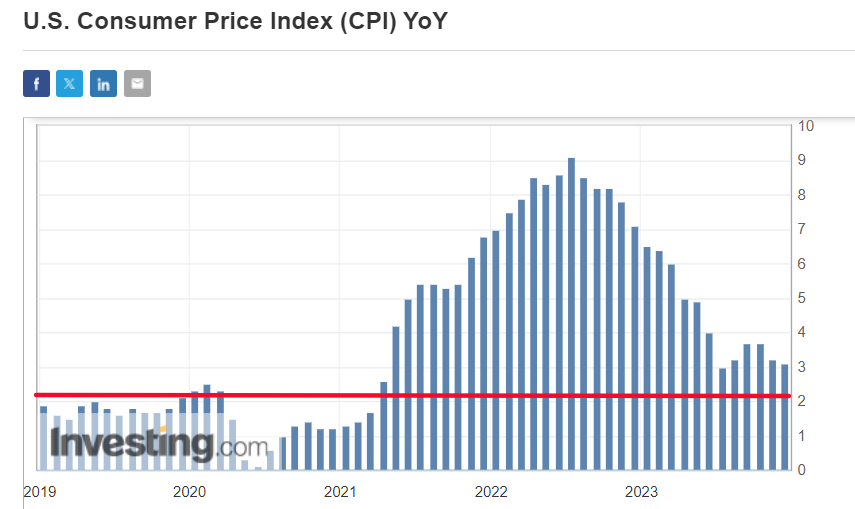

ดังที่เห็นในแผนภูมิด้านล่าง อัตราเงินเฟ้อของสหรัฐฯ ลดลงอย่างมีนัยสำคัญนับตั้งแต่เดือนมิถุนายน 2022 โดยแตะระดับสูงสุดในรอบ 40 ปีที่ 9.1% ท่ามกลางวงจรการขึ้นอัตราดอกเบี้ยที่รุนแรงของ Fed

อย่างไรก็ตาม แม้ว่าอัตราเงินเฟ้อจะลดลง แต่ราคาก็ยังคงเพิ่มขึ้นเร็วกว่าที่ Fed จะพิจารณาให้สอดคล้องกับช่วงเป้าหมาย 2%

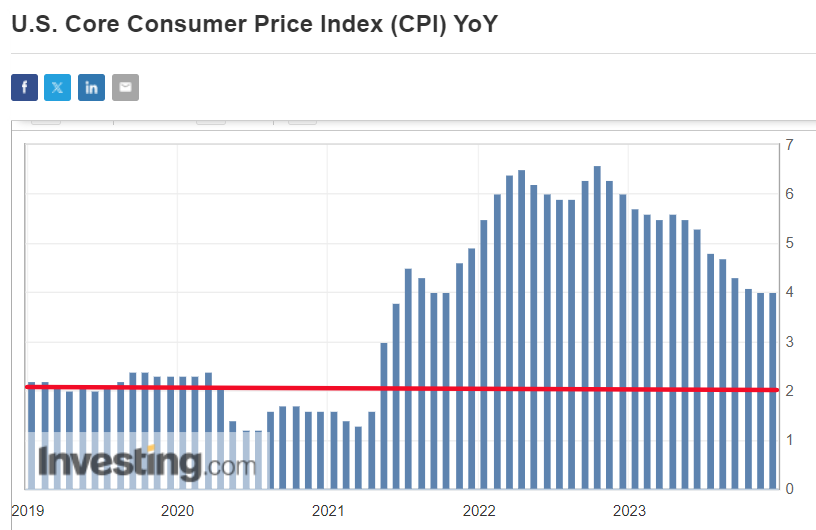

หากไม่รวมส่วนประกอบด้านอาหารและพลังงานที่มีความผันผวน CPI พื้นฐานเพิ่มขึ้นในเดือนพฤศจิกายน หลังจากเพิ่มขึ้น 0.2% ในเดือนก่อนหน้า

ในแต่ละปี CPI หลักเพิ่มขึ้นหลังจากเพิ่มขึ้นในอัตราเดียวกันในเดือนตุลาคม การอ่านทั้งสองสอดคล้องกับการประมาณการ

สัญญาณที่น่าเป็นห่วงที่เรียกว่า 'อัตราเงินเฟ้อระดับซูเปอร์คอร์' ซึ่งติดตามต้นทุนการบริการลบด้วยพลังงานและที่อยู่อาศัย เพิ่มขึ้น 0.44% ในเดือนนี้ เพิ่มขึ้นสองเท่าจาก 0.22% ในเดือนตุลาคม

เจ้าหน้าที่ของ Fed จับตาดูตัวเลข 'ซูเปอร์คอร์' อย่างใกล้ชิด ซึ่งเชื่อว่าตัวเลขนี้จะให้การประเมินทิศทางเงินเฟ้อในอนาคตได้แม่นยำยิ่งขึ้น

โดยรวมแล้ว ตัวเลขเหล่านี้ชี้ให้เห็นว่าเฟดยังคงจำเป็นต้องเห็นความคืบหน้าเพิ่มเติมเกี่ยวกับมาตรการเงินเฟ้อพื้นฐานบางส่วน ก่อนที่ผู้กำหนดนโยบายจะสบายใจที่จะลดอัตราดอกเบี้ย

เมื่อพิจารณาเรื่องนี้แล้ว การต่อสู้เรื่องเงินเฟ้อของ Fed ยังห่างไกลจากจุดสิ้นสุด เนื่องจากอัตราเงินเฟ้อพื้นฐานที่ยังเหนียวแน่นยังคงมีอยู่ ซึ่งเป็นหลักฐานเพิ่มเติมที่แสดงว่าธนาคารกลางสหรัฐฯ ไม่น่าจะเปลี่ยนทิศทางในการปรับลดอัตราดอกเบี้ยในต้นปีหน้า

ทุกสายตาหันไปหาเฟด พาวเวลล์

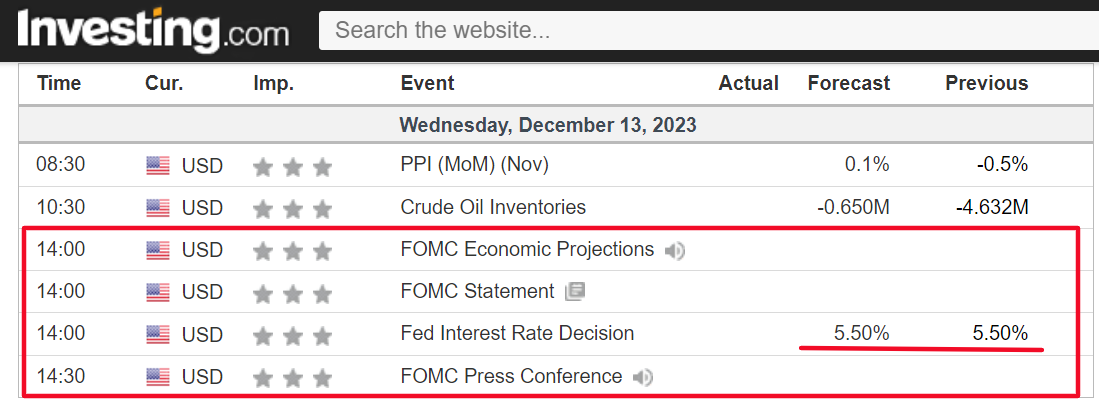

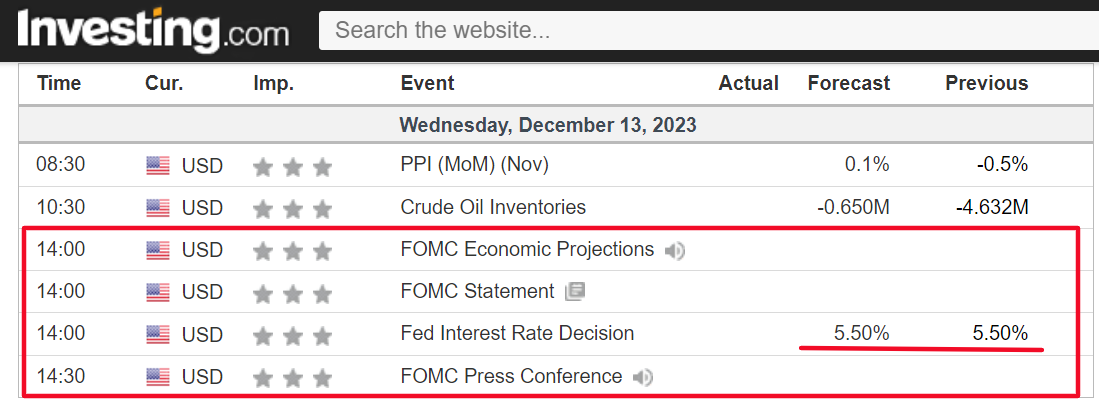

เนื่องจากรายงาน CPI หมดไป ตลาดจึงมุ่งเน้นไปที่การประชุมธนาคารกลางสหรัฐครั้งสุดท้ายของปีซึ่งมีกำหนดในวันพุธหน้าเท่านั้น

ธนาคารกลางสหรัฐฯ ได้รับการคาดหวังอย่างกว้างขวางว่าจะคงอัตราดอกเบี้ยไว้เท่าเดิมสำหรับการประชุมครั้งที่ 3 ติดต่อกัน เนื่องจากเจ้าหน้าที่เฟดประเมินสัญญาณของการชะลอตัวทางเศรษฐกิจเมื่อเร็วๆ นี้

หลังจากที่เพิ่มต้นทุนการกู้ยืมขึ้น 525 จุดเป็นช่วง 5.25%-5.50% ในปัจจุบันตั้งแต่เดือนมีนาคม 2022 ผู้เข้าร่วมตลาดจำนวนมากเริ่มมั่นใจมากขึ้นว่าการรณรงค์กระชับนโยบายของเฟดสิ้นสุดลงแล้ว

อย่างไรก็ตาม ผมเชื่อว่ามีความเสี่ยงที่ประธานเฟดพาวเวลล์อาจแสดงท่าทีประหม่ามากกว่าที่คาดไว้ในการแถลงข่าวหลังการประชุม เนื่องจากมาตรการพื้นฐานบางประการเกี่ยวกับอัตราเงินเฟ้อยังคงค่อนข้างสูงขึ้นในเดือนพฤศจิกายน

ด้วยเหตุนี้ พาวเวลล์จึงมีแนวโน้มที่จะย้ำว่าเฟดจะคงอัตราดอกเบี้ยไว้สูงขึ้นเป็นเวลานาน ในขณะที่เขากลับต่อต้านความคาดหวังของตลาดในการปรับลดอัตราดอกเบี้ยในช่วงครึ่งแรกของปี 2567

นอกจากนี้ ให้จับตาดูประธาน Fed ส่งสัญญาณว่าเขายังไม่พร้อมที่จะปฏิเสธการปรับขึ้นอัตราดอกเบี้ยเพิ่มเติม เนื่องจากอัตราเงินเฟ้อที่เหนียวแน่นยังคงคดเคี้ยวไปตามเส้นทางขาลงที่ช้า

ควรสังเกตว่าแม้พาวเวลล์จะเตือนอัตราดอกเบี้ย 'สูงขึ้น-นานขึ้น' ซ้ำแล้วซ้ำอีก แต่นักลงทุนส่วนใหญ่กลับเพิกเฉยต่อเขาเป็นส่วนใหญ่ ท่ามกลางความเชื่อที่ว่าเฟดไม่น่าจะขึ้นอัตราดอกเบี้ยอีกต่อไป และเริ่มกำหนดราคาด้วยการปรับลดอัตราดอกเบี้ยหลายครั้ง เริ่มฤดูใบไม้ผลิหน้า

จากข้อมูลของ Investing.com มีโอกาสประมาณ 45% ที่จะมีการปรับลดอัตราดอกเบี้ยในการประชุมของ Fed ในเดือนมีนาคม 2024 ในขณะที่โอกาสสำหรับเดือนพฤษภาคมจะอยู่ที่ประมาณ 75%

ผมคิดว่าการปรับลดอัตราดอกเบี้ยน่าจะเกิดขึ้นในเดือนมิถุนายนหรือกันยายนของปีหน้าเท่านั้น เนื่องจากอัตราเงินเฟ้อจะใช้เวลานานกว่าในการกลับไปสู่เป้าหมาย 2% ของ Fed มากกว่าที่หลายๆ คนคาดไว้

ด้วยเหตุนี้ ธนาคารกลางจึงสามารถคงอัตราดอกเบี้ยนโยบายไว้ในขอบเขตที่เข้มงวดได้นานกว่าที่ตลาดคาดการณ์ไว้ในปัจจุบัน

สิ่งที่ต้องทำตอนนี้

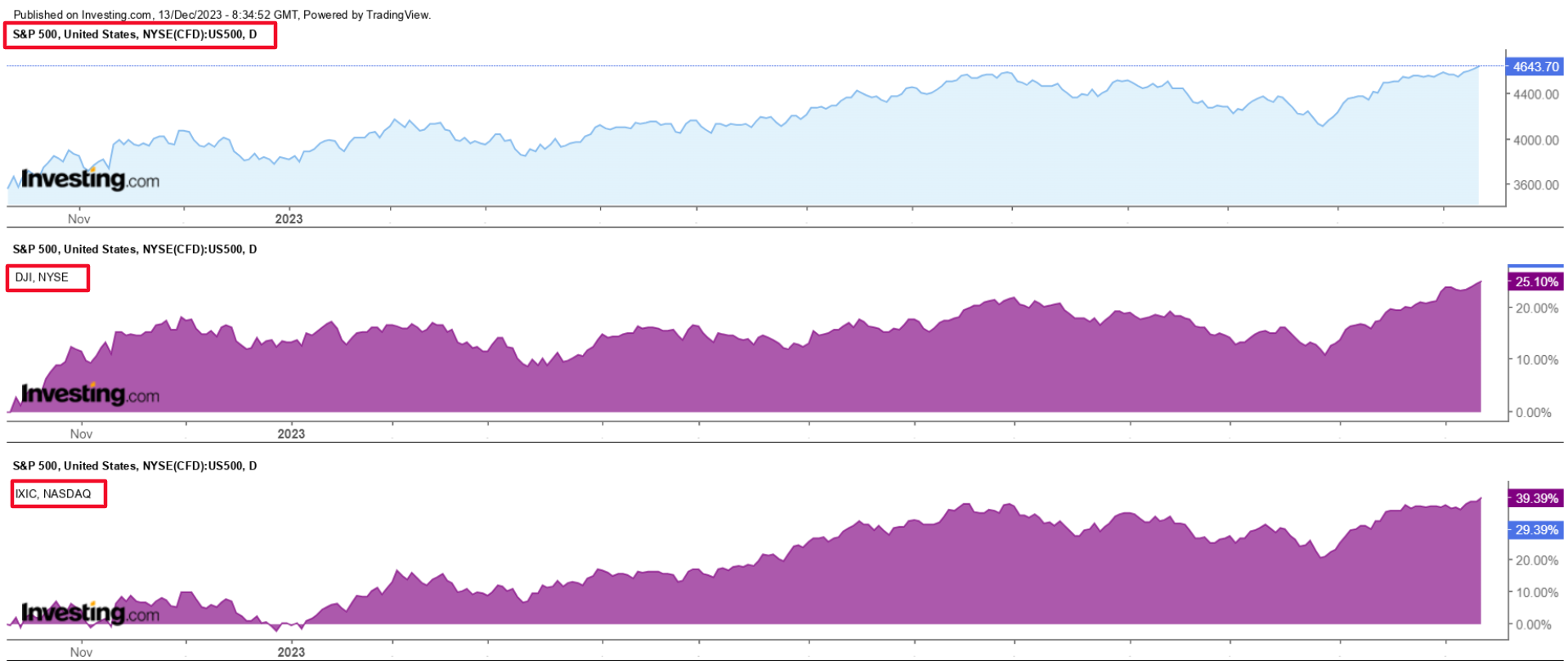

ค่าเฉลี่ยหลักของวอลล์สตรีทปิดที่ระดับสูงสุดใหม่สำหรับปีในวันอังคาร เนื่องจากนักลงทุนตอบสนองต่อรายงานเงินเฟ้อล่าสุด ในขณะที่รอการตัดสินใจเชิงนโยบายครั้งสุดท้ายของเฟดในปี 2023

ค่าเฉลี่ยบลูชิปปิดที่ระดับสูงสุดนับตั้งแต่วันที่ 4 มกราคม 2022 และตอนนี้อยู่ห่างจากระดับสูงสุดตลอดกาลไม่ถึง 1%

ในขณะเดียวกัน เกณฑ์มาตรฐานสิ้นสุดลงที่ระดับที่ดีที่สุดนับตั้งแต่วันที่ 14 มกราคม 2022 และเทคโนโลยีที่มีความเข้มข้นสูงสุดนับตั้งแต่วันที่ 29 มีนาคม 2022

แม้ว่าปัจจุบันฉันจะสนใจ Dow, S&P 500 และผ่าน Dow Jones ETF (NYSE:), S&P 500 ETF (NYSE:) และ the ฉันได้ระมัดระวังในการซื้อใหม่เนื่องจากสัญญาณว่าตลาดมีการซื้อมากเกินไป.

บางทีความกังวลที่ใหญ่ที่สุดของฉันคือการขาดความกลัวตลาดโดยสิ้นเชิงซึ่งแสดงโดย , หรือ VIX ดังที่เห็นในแผนภูมิด้านล่าง มาตรวัดความกลัวของตลาดร่วงลงสู่ระดับต่ำสุดนับตั้งแต่เดือนมกราคม 2020 ในวันอังคาร

เมื่อมาตรวัดความกลัวของตลาดต่ำผิดปกติ มันเป็นสัญญาณของภาวะกระทิงหรือความพึงพอใจมากเกินไป นั่นเพิ่มความเสี่ยงที่ตลาดจะกลับตัว

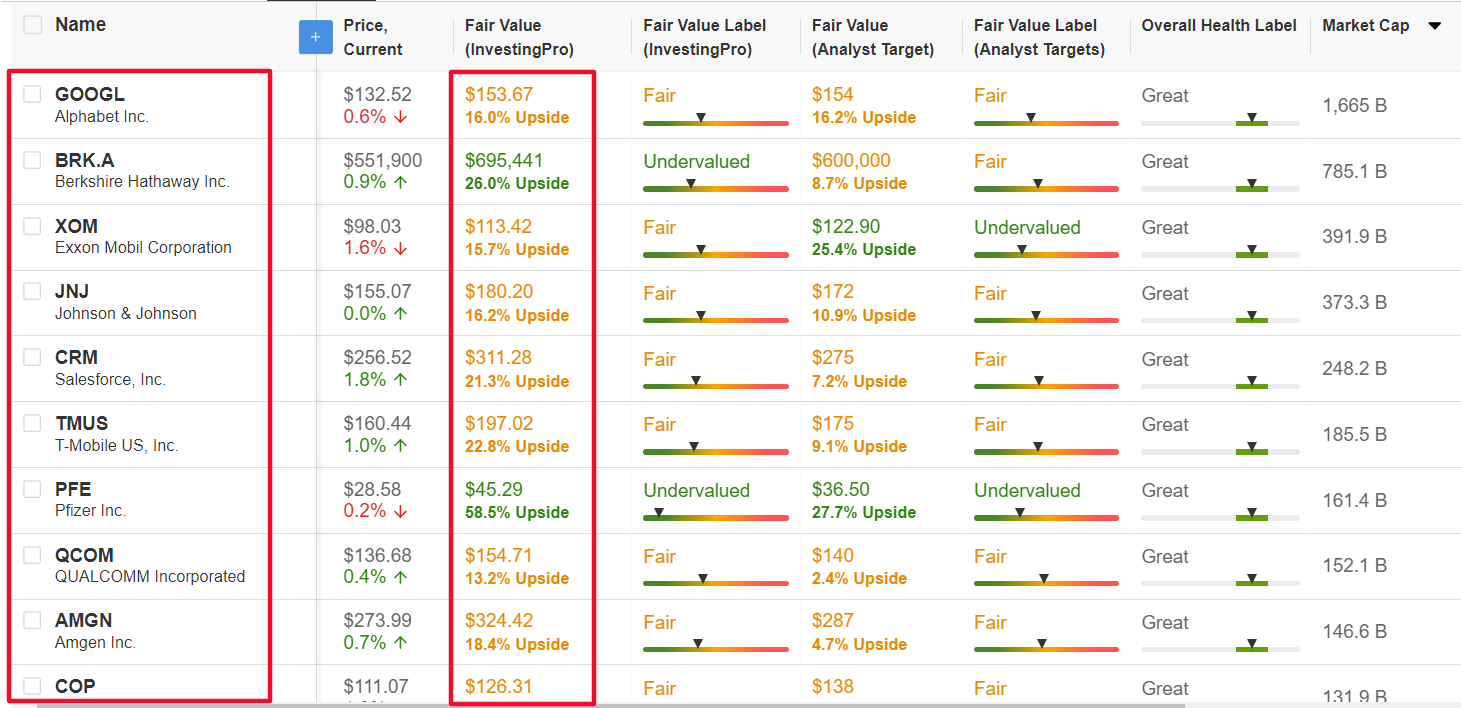

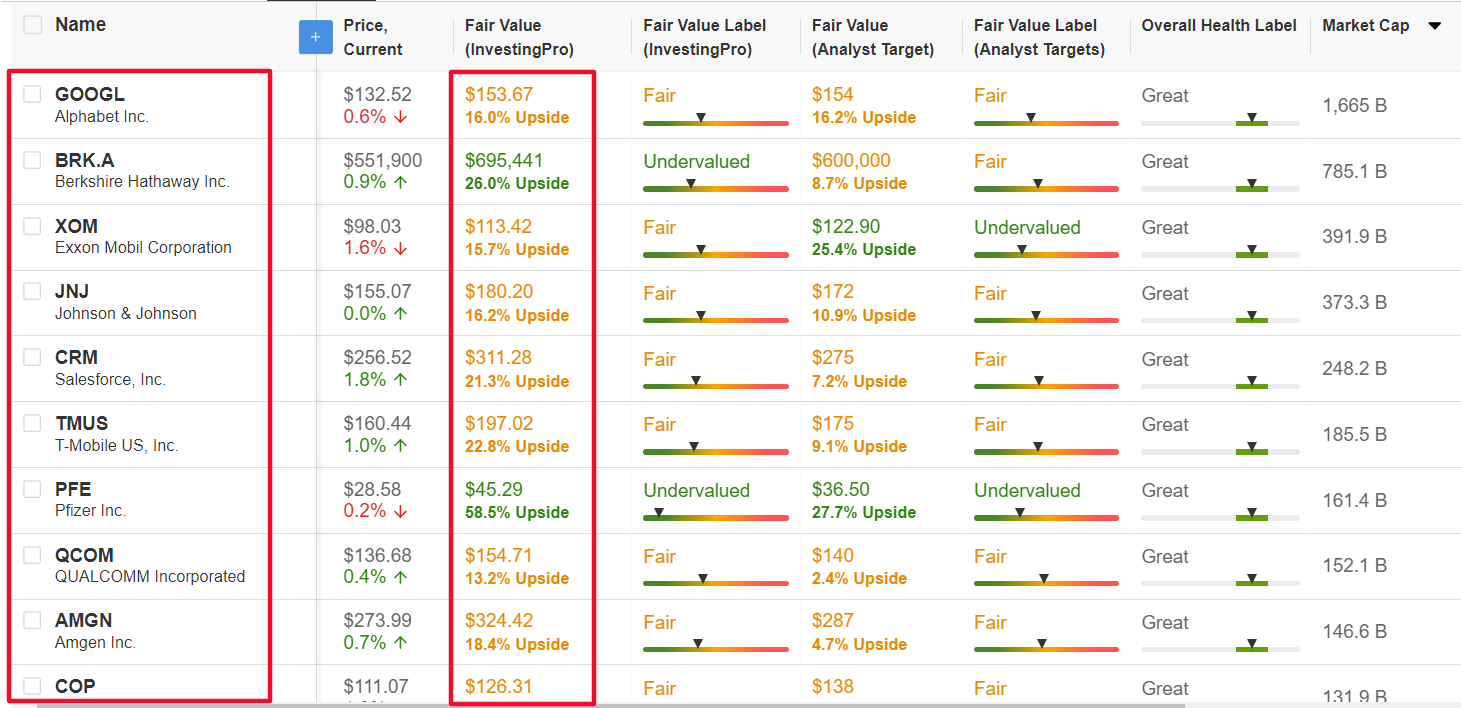

ดังนั้นฉันจึงใช้ โปรแกรมคัดกรองหุ้น InvestingPro เพื่อระบุหุ้นคุณภาพสูงพร้อมปัจจัยพื้นฐานที่แข็งแกร่งและยังมีอัพไซด์ที่มากขึ้นตามรุ่น Pro

ไม่น่าแปลกใจเลยที่ชื่อบางชื่อที่อยู่ในรายชื่อ ได้แก่ ตัวอักษรที่เป็นแม่ของ Google (NASDAQ:), Berkshire Hathaway ของ Warren Buffett (NYSE:), ExxonMobil (NYSE:), Johnson & Johnson (NYSE:), Salesforce (NYSE:), T -Mobile (NASDAQ:), Pfizer (NYSE:), Qualcomm (NASDAQ:), Amgen (NASDAQ:) และ ConocoPhillips (NYSE:) และอื่นๆ อีกมากมาย

ที่มา: InvestingPro

กับ โปรแกรมคัดกรองหุ้นของ InvestingProนักลงทุนสามารถกรองหุ้นที่มีอยู่มากมายตามเกณฑ์และพารามิเตอร์เฉพาะเพื่อระบุหุ้นราคาถูกและมีอัพไซด์ที่แข็งแกร่ง

***

คุณสามารถระบุได้อย่างง่ายดายว่าบริษัทเหมาะสมกับโปรไฟล์ความเสี่ยงของคุณหรือไม่โดยทำการวิเคราะห์ปัจจัยพื้นฐานโดยละเอียด การลงทุนโปร ตามเกณฑ์ของคุณ ด้วยวิธีนี้ คุณจะได้รับความช่วยเหลืออย่างมืออาชีพในการกำหนดพอร์ตโฟลิโอของคุณ

นอกจากนี้คุณสามารถสมัครได้ การลงทุนโปรหนึ่งในแพลตฟอร์มที่ครอบคลุมมากที่สุดในตลาดสำหรับการจัดการพอร์ตโฟลิโอและการวิเคราะห์ปัจจัยพื้นฐาน ซึ่งมีราคาถูกกว่ามาก ลดครั้งใหญ่ที่สุดของปี (สูงสุด 60%) โดยใช้ประโยชน์จากข้อเสนอขยายเวลา Cyber Monday ของเรา

ค้นหาข้อมูลทั้งหมดที่คุณต้องการบน InvestingPro!

การเปิดเผยข้อมูล: ฉันปรับสมดุลพอร์ตการลงทุนของหุ้นแต่ละตัวและ ETF ของฉันเป็นประจำ โดยพิจารณาจากการประเมินความเสี่ยงอย่างต่อเนื่องของทั้งสภาพแวดล้อมทางเศรษฐกิจมหภาคและการเงินของบริษัท

มุมมองที่กล่าวถึงในบทความนี้เป็นเพียงความคิดเห็นของผู้เขียนเท่านั้น และไม่ควรถือเป็นคำแนะนำในการลงทุน

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link