– ตรวจสอบโดย Nick Cawley, 25 กรกฎาคม 2022

การชอร์ตหุ้นเกี่ยวข้องกับการขายหุ้นที่ยืมมาโดยคาดว่าจะซื้อหุ้นตัวเดิมคืนในราคาที่ต่ำกว่าในอนาคตและเก็บส่วนต่างไว้ การขายชอร์ตเป็นส่วนหนึ่งของแผนของเทรดเดอร์ที่กระตือรือร้น เนื่องจากนำเสนอให้เทรดเดอร์มีความสามารถในการได้รับประโยชน์จากตลาดที่ก้าวหน้า และ ลดลงอย่างใดอย่างหนึ่ง บทความนี้ใช้ตัวอย่างเพื่ออธิบายว่าการขายชอร์ตคืออะไร เหตุใดจึงสำคัญ และแสดงรายการสิ่งสำคัญที่ควรพิจารณาเมื่อขายชอร์ตหุ้น

การขายชอร์ตคืออะไรและทำไมจึงเป็นเช่นนั้น

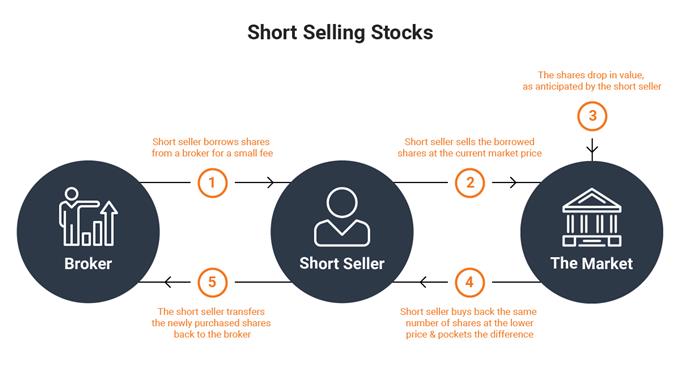

ขายชอร์ต iเป็นกระบวนการยืมหุ้นผ่านนายหน้า ขายหุ้นในราคาตลาดปัจจุบัน และซื้อหุ้นคืนในราคาที่ต่ำกว่าในภายหลัง เพื่อคืนหุ้นให้นายหน้า

ทำไมต้องหุ้นสั้น? คำตอบสำหรับคำถามนี้มีหลายชั้น แต่โดยทั่วไปแล้ว การชอร์ตหุ้นเป็นโอกาสทางการค้าที่ราคาหุ้นตก

สำหรับบางคน การขายชอร์ตนั้นค่อนข้างจะผิดจรรยาบรรณ เพราะคุณกำลังมีจุดยืนว่าราคาหุ้นของบริษัทจะลดลง ซึ่งอาจส่งผลให้มีการพักชำระหนี้ครั้งใหญ่ส่งผลกระทบต่อหลายครัวเรือนในกระบวนการนี้ สำหรับคนอื่น ๆ นี่แสดงถึงโอกาสในการเก็งกำไรในหุ้นที่มีมูลค่าเกินหรือเพื่อรับประโยชน์จากการขายขนาดใหญ่ของบริษัทที่ไร้ยางอาย

ในปัจจุบัน นอกจากผู้ค้าปลีกแล้ว ยังมีกองทุนป้องกันความเสี่ยงที่มีชื่อเสียงซึ่งเน้นการขายชอร์ต หรือ ‘การชอร์ต’ บริษัทต่างๆ ผู้ขายระยะสั้นบางรายเผยแพร่งานวิจัยเกี่ยวกับบริษัทที่ถูกกล่าวหาว่ารายงานตัวเลขที่ทำให้เข้าใจผิดในการตีพิมพ์งบการเงินหรือมีหลักฐานเพียงพอเกี่ยวกับการดำเนินธุรกิจที่ทุจริต

ก่อนดำดิ่งสู่โลกแห่งการขายชอร์ต เราขอแนะนำให้คุณทบทวน พื้นฐานตลาดหุ้น.

การชอร์ตหุ้นเกี่ยวข้องกับอะไร?

ในขั้นตอนนี้ อาจเป็นประโยชน์ในการแยกความแตกต่างระหว่างหุ้นที่ขายชอร์ตในตลาดอ้างอิง (ไม่มีเลเวอเรจ) และชอร์ต (การขายหรือเปิดสถานะขาย) ผ่านโบรกเกอร์ที่เสนอเลเวอเรจ

แนวทางดั้งเดิมถูกกำหนดไว้ข้างต้น โดยที่ผู้ขายชอร์ตยืมหุ้นจากนายหน้า ขายหุ้น และซื้อหุ้นคืนในราคาส่วนลดในภายหลังเพื่อคืนให้นายหน้า

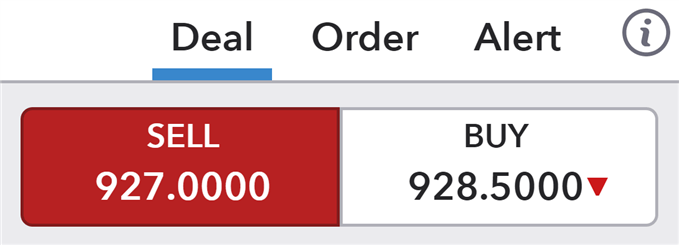

อย่างไรก็ตาม การเกิดขึ้นของการซื้อขายด้วยเลเวอเรจได้ทำให้กระบวนการนี้ง่ายขึ้นจนถึงจุดที่การชอร์ตหุ้นเป็นเรื่องของการคลิก ‘ขาย‘ ปุ่มสำหรับหุ้นที่ต้องการบนแพลตฟอร์มออนไลน์

การชอร์ตหุ้นด้วยวิธีนี้เกี่ยวข้องกับ:

- โบรกเกอร์ที่มีการควบคุม: การซื้อขายกับโบรกเกอร์ที่ได้รับการควบคุมนั้นมีความสำคัญอย่างยิ่ง โดยให้เลเวอเรจเพียงเล็กน้อยหรือไม่มีเลย

- สภาพคล่อง/การกู้ยืม: ในการชอร์ตหุ้น นายหน้าต้องมี ‘ยืม’ เพียงพอ การยืมหมายถึงการมีกลุ่มผู้ให้บริการสภาพคล่องที่เต็มใจให้ยืมหุ้นที่จำเป็นแก่นายหน้าสำหรับข้อกำหนดการป้องกันความเสี่ยงภายใน ในกรณีที่ไม่มีเงินกู้ โบรกเกอร์จะไม่สามารถอำนวยความสะดวกในการขายชอร์ตได้อีกต่อไปและจะปิดใช้งานฟังก์ชันการขายชอร์ตจนกว่าการกู้ยืมจะคืนสู่ตลาดเพียงพอ มากกว่า ของเหลว หุ้นมีแนวโน้มที่จะให้ยืมมากกว่าหุ้นที่มีสภาพคล่องต่ำ

- ตั้งค่าพารามิเตอร์ความเสี่ยง: เมื่อมีเงินกู้เพียงพอ ให้ทำการวิเคราะห์ที่จำเป็น ตั้งค่าหยุดและจำกัด แล้วกดปุ่ม ‘ขาย’ บนแพลตฟอร์มออนไลน์

วิธีขายชอร์ตหุ้น

สามารถทำตามขั้นตอนต่อไปนี้ได้เมื่อ short หุ้น:

- เลือกตลาดที่ต้องการ

- ยืนยันตลาดขาลง

- กำหนดไว้ล่วงหน้า หยุดการสูญเสีย และขีดจำกัด (อัตราส่วนความเสี่ยงต่อผลตอบแทน)

- เข้าสู่การค้าขายสั้น

- การซื้อขายจะเสร็จสมบูรณ์เมื่อถึงจุดหยุดหรือขีดจำกัด

ผู้ค้าสามารถใช้ประโยชน์จาก ค่าเฉลี่ยเคลื่อนที่ 200 วัน หรือใช้ เส้นแนวโน้ม เพื่อประเมินว่าหุ้นอยู่ในสภาพแวดล้อมที่มีแนวโน้มหรือไม่

กระบวนการขายชอร์ตสามารถทำให้ชัดเจนขึ้นได้โดยใช้ตัวเลขจริงในรูปแบบของตัวอย่างที่นำไปใช้ได้จริง

ตัวอย่างการขายชอร์ต

สมมติว่าผู้ขายชอร์ตรายหนึ่งต้องการขายหุ้นของ Apple Inc จำนวน 10 หุ้น เนื่องจากเขาเชื่อว่าราคาหุ้นจะลดลงในอนาคตอันใกล้นี้ หากราคาของ Apple อยู่ที่ $200 และ ระยะขอบ ความต้องการคือ 50% หมายความว่าผู้ค้าจะควบคุม $20 . ได้อย่างมีประสิทธิภาพ00 ($20 .)0 x 10 หุ้น) มูลค่าหุ้นของ Apple ในขณะที่เพิ่มเพียง $1000 ($20 .)00 x 05) เป็นมาร์จิ้น

ผู้ขายชอร์ตตั้งเป้าหมายไว้ที่ราคา 17 เหรียญ0 และหยุดที่ $210 เพื่อสร้างอัตราส่วนความเสี่ยงต่อผลตอบแทน 1:3 หากราคาไปถึงเป้าหมาย ผู้ขายชอร์ตอาจได้รับเงินเกือบ 300 ดอลลาร์ (30 ดอลลาร์ x 10 หุ้น) ลบด้วยค่าธรรมเนียมทางการเงินและค่าคอมมิชชั่น

มูลค่าการค้าที่กำหนด = $2000

มาร์จิ้น = 50% ($1,000)

กำไรหลังการทำกำไร = $300 ($30 x 10 หุ้น)

การสูญเสียที่อาจเกิดขึ้น: $100 ($10 x 10 หุ้น)

ตัวอย่างนี้ยังนำเสนอสถานการณ์ในอุดมคติ แต่ตลาดการเงินมักจะคาดเดาไม่ได้และไม่เคลื่อนไหวอย่างน่าเชื่อถือดังที่นำเสนอในที่นี้ ด้วยเหตุนี้เองที่ผู้ค้าควรใช้เสียง การบริหารความเสี่ยง การปฏิบัติตั้งแต่เริ่มแรก

ความเสี่ยงในการขายหุ้นสั้นคืออะไร?

เมื่อเรียนรู้วิธีขายหุ้นสั้น สิ่งสำคัญคือต้องคำนึงถึงสิ่งต่อไปนี้:

- โอกาสขาดทุนไม่จำกัด –สถานะ Short โดยไม่มี Stop ในทางทฤษฎีมีโอกาสขาดทุนไม่จำกัด ไม่มีการจำกัดราคาหุ้นที่สามารถขึ้นได้ซึ่งเน้นย้ำถึงความสำคัญของการหยุด

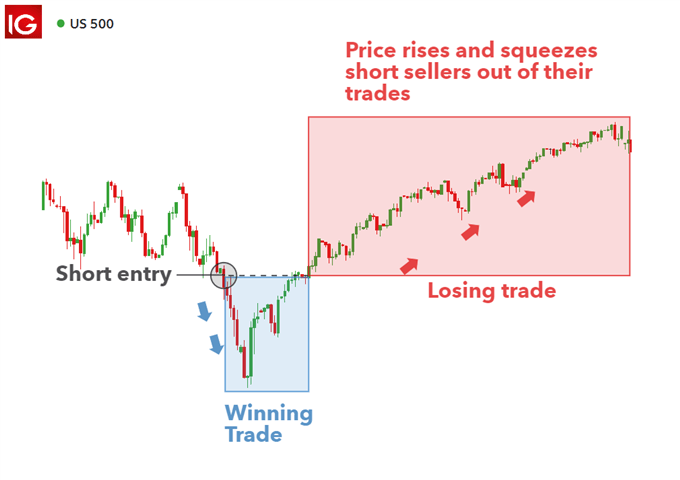

- บีบสั้น –การบีบตัวสั้น ๆ เกิดขึ้นเมื่อผู้ค้าชอร์ตเห็นการเพิ่มขึ้นของราคา (ตรงกันข้ามกับที่คาดไว้) นำไปสู่การสูญเสียที่บังคับให้ผู้ค้าซื้อ (เพื่อปิดการค้า) ในราคาที่สูงขึ้นและขาดทุน. ราคามีโมเมนตัมสูงขึ้นเนื่องจากผู้ขายชอร์ตจำนวนมากขึ้นซื้อเพื่อปิดสถานะของตน

ด้านล่างนี้คือตัวอย่างการบีบสั้นๆ โดยใช้ปุ่ม US 500 (เอส แอนด์ พี 500):

- หุ้นกู้ไม่ได้ – ในตลาดที่ตกต่ำ แม้แต่หุ้นที่มีสภาพคล่องมากที่สุดก็อาจไม่สามารถกู้ยืมได้ ดังนั้นจึงเป็นการป้องกันไม่ให้เปิดสถานะขายใหม่ใดๆ ผู้ค้าจำเป็นต้องจำสิ่งนี้ไว้ แต่ไม่ควรปล่อยให้สิ่งนี้บังคับพวกเขาให้รีบร้อน รายการ.

หุ้นขายชอร์ต: ประเด็นสำคัญ

การชอร์ตหุ้นทำได้ง่ายขึ้นมากด้วยความก้าวหน้าทางเทคโนโลยีและเป็นส่วนหนึ่งของชุดทักษะของเทรดเดอร์ อย่างไรก็ตาม ไม่เหมือนกับตลาดฟอเร็กซ์ ผู้ค้าหุ้นต้องเผชิญกับปัญหาเฉพาะของหุ้นที่ไม่สามารถยืมได้ซึ่งห้ามไม่ให้หุ้นขาด ผู้ค้าควรพิจารณาเริ่มต้นการซื้อขายสั้น ๆ หลังจากดำเนินการที่จำเป็นเท่านั้น การวิเคราะห์ทางเทคนิคและ/หรือปัจจัยพื้นฐาน โดยยึดมั่นในแนวทางการบริหารความเสี่ยงที่ดี

เพื่อเป็นการเตือนความจำ 5 อันดับแรกสำหรับการชอร์ตหุ้นคือ:

- ใช้โบรกเกอร์ที่มีการควบคุม: พิจารณาใช้โบรกเกอร์ที่มีชื่อเสียงและได้รับการกำกับดูแลอย่างดีในการขายชอร์ตหุ้น

- แนวโน้ม: ในกรณีที่ไม่มีแนวโน้มขาลงที่มั่นคง ผู้ค้าควรกำหนดคำสั่งเข้าที่ระดับที่น่าพอใจในกรณีที่ตลาดไปถึงที่นั่น หุ้นมีศักยภาพที่จะ ช่องว่างการค้า ลง – โดยเฉพาะอย่างยิ่งหากข้อมูลเชิงลบเข้าสู่สาธารณสมบัติ ในตลาดที่เคลื่อนไหวอย่างรวดเร็ว ผู้ค้าอาจพลาดการเข้าที่ดีเมื่ออยู่ห่างจากหน้าจอการซื้อขายและคำสั่งซื้อสามารถช่วยได้

- สภาพคล่อง/การกู้ยืม: การซื้อขายหุ้นในตลาดหลักทรัพย์หลักที่มีจำนวนหุ้นที่ดีเปลี่ยนมือทุกวันหรือที่เรียกว่า ‘free-float’ หรือไม่? สภาพคล่องที่มากขึ้นมีแนวโน้มที่จะแปลเป็นการกู้ยืมที่มากขึ้นสำหรับผู้ขายชอร์ตและความยืดหยุ่นในการชอร์ตหุ้นมากขึ้น

- ค่ายืม: นอกเหนือจากค่าธรรมเนียมการระดมทุนข้ามคืนสำหรับโพซิชั่นที่เปิดค้างข้ามคืนแล้ว มักจะมี ‘ค่าธรรมเนียมการยืม’ ที่ใช้กับโพซิชั่น short เพื่อให้ผู้ขายชอร์ตสามารถเข้าร่วมในตลาดได้ เป็นความคิดที่ดีเสมอที่จะสอบถามเกี่ยวกับค่าธรรมเนียมดังกล่าวกับนายหน้าของคุณก่อนทำการซื้อขาย

- การบริหารความเสี่ยง: เนื่องจากการซื้อขายชอร์ตในทางทฤษฎีมีการขาดทุนไม่จำกัดโดยมีกำไรจำกัด (ราคาสามารถลดลงเหลือ 0) เท่านั้น ผู้ค้าจำเป็นต้องใช้การหยุดและข้อจำกัดในการแก้ไขผลตอบแทนความเสี่ยง-ผลตอบแทนที่เบ้โดยเนื้อแท้

คำถามที่พบบ่อยเกี่ยวกับหุ้นขายชอร์ต

หุ้นอันดับต้น ๆ ที่จะชอร์ตคืออะไร?

หุ้นที่น่าดึงดูดสำหรับผู้ขายชอร์ตนั้นแตกต่างกันไปตามอุตสาหกรรมและภาคส่วน ดังนั้นจึงไม่มีหุ้นตัวเดียวที่เทรดเดอร์ควรตั้งเป้าสำหรับการเทรดชอร์ต ผู้ขายชอร์ตใช้เทคนิคการวิเคราะห์จำนวนหนึ่ง ซึ่งส่วนใหญ่เป็นพื้นฐานโดยพิจารณาจากอัตราส่วนรายได้และหนี้สินต่อส่วนของผู้ถือหุ้น แต่ยังพิจารณาด้านอื่นๆ ของธุรกิจด้วย เช่น โครงสร้างการกำกับดูแลกิจการและความสามารถของผู้บริหารระดับสูง

สามารถดูดัชนีหุ้นหลักทั้งหมดได้ที่ ดัชนีหุ้นหลัก หน้าหนังสือ.

คุณสามารถชอร์ตหุ้นได้นานแค่ไหน?

ไม่มีการจำกัดระยะเวลาที่ผู้ค้าสามารถถือครองตำแหน่งยาวได้ นี่เป็นเพราะว่าหุ้นเป็นเจ้าของโดยสมบูรณ์และไม่เกี่ยวข้องกับการยืมหุ้นของผู้อื่น การชอร์ตหุ้นนั้นเกี่ยวข้องกับการยืมหุ้นที่นายหน้าสามารถเรียกคืนได้ตลอดเวลา ปกติแล้วไม่มีกำหนดระยะเวลาที่เทรดเดอร์จะสามารถถือคำสั่งชอร์ตได้ และสิ่งนี้จะขึ้นอยู่กับสภาวะตลาดในขณะนั้นและเมื่อเจ้าของหุ้นประสงค์จะชำระบัญชีหุ้นเหล่านั้นทั้งหมด