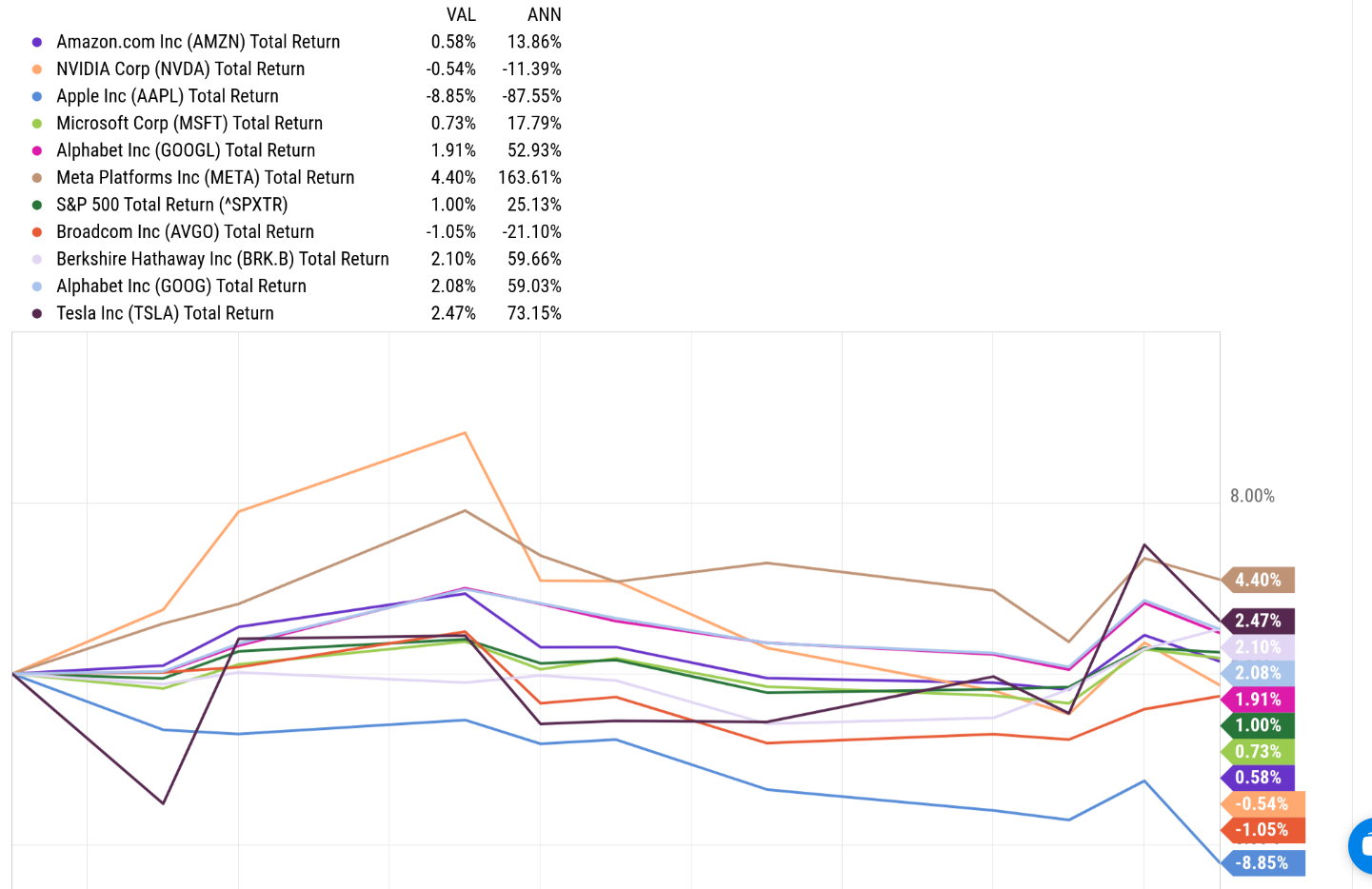

นี่คือแผนภูมิชื่อ 10 อันดับแรก (ตามมูลค่าราคาตลาด) และประสิทธิภาพของหุ้นตั้งแต่ต้นปีจนถึงวันที่ 15 มกราคม 2568 เทียบกับผลตอบแทนรวมของ S&P 500:

ที่มา: Ycharts

ไม่มีบริษัทใดใน 3 อันดับแรกตามมูลค่าตลาด เช่น Microsoft (NASDAQ:), Nvidia (NASDAQ:) หรือ Apple (NASDAQ:) ที่กำลังเอาชนะ S&P 500 YTD (Apple มีวันที่ยากลำบากมากเมื่อวานนี้ 16 มกราคม 2568 เนื่องจาก Apple และ QQQ ลดลง 3.5% และ 4% ตามลำดับ )

นี่คือวิธีที่ชื่อ 10 อันดับแรกตามมูลค่าตลาดจัดอันดับในแง่ของประสิทธิภาพ YTD '25 ดีที่สุดถึงแย่ที่สุด:

- เมตา (NASDAQ:) (เมตา): +4.4%

- เทสลา (NASDAQ:) +2.47%

- เบิร์กเชียร์ แฮทธาเวย์ บี (NYSE:): +2.10%

- ตัวอักษร Inc คลาส C (NASDAQ:): +2.08%

- ตัวอักษรอิงค์คลาส A (NASDAQ:): +1.91%

- เอสแอนด์พี 500 (SPXTR): +1%

- ไมโครซอฟต์ (MSFT): +0.73%

- อเมซอน (NASDAQ:) +0.58%

- NVIDIA (NVDA): -0.54%

- บรอดคอม (NASDAQ:): -0.85%

- แอปเปิ้ล (AAPL): -8.85%

ที่มา: Ycharts ณ วันที่ปิดวันพฤหัสบดีที่ 15 มกราคม 2568

สิ่งที่น่าสนใจสำหรับฉันคือน้ำหนักมูลค่าตลาดสูงสุด 3 อันดับแรกและ 3 ชื่อที่ใหญ่ที่สุดใน S&P 500 ตามน้ำหนักมูลค่าตลาดนั้นลดลงมากที่สุด YTD ในปี 2568 เมื่อปิดตลาดเมื่อคืนนี้ ซึ่งอยู่ที่ 19% – 20% ของน้ำหนักมูลค่าตลาดของ S&P 500 และ 25% – 26% ของน้ำหนักมูลค่าตลาดของ QQQ

ตามที่ผู้อ่านอาจคาดเดาได้ คุณควรระวัง “การหมุนเวียน” หรือการย้ายออกจากการเติบโตของกองทุนขนาดใหญ่และเทคโนโลยีขนาดใหญ่ ไปยังสินทรัพย์ประเภทอื่น เช่น กองทุนขนาดกลางและกองทุนขนาดเล็ก (ไม่ว่าจะเป็นการเติบโตหรือมูลค่าก็ตาม จะไม่สำคัญ) และระหว่างประเทศด้วย

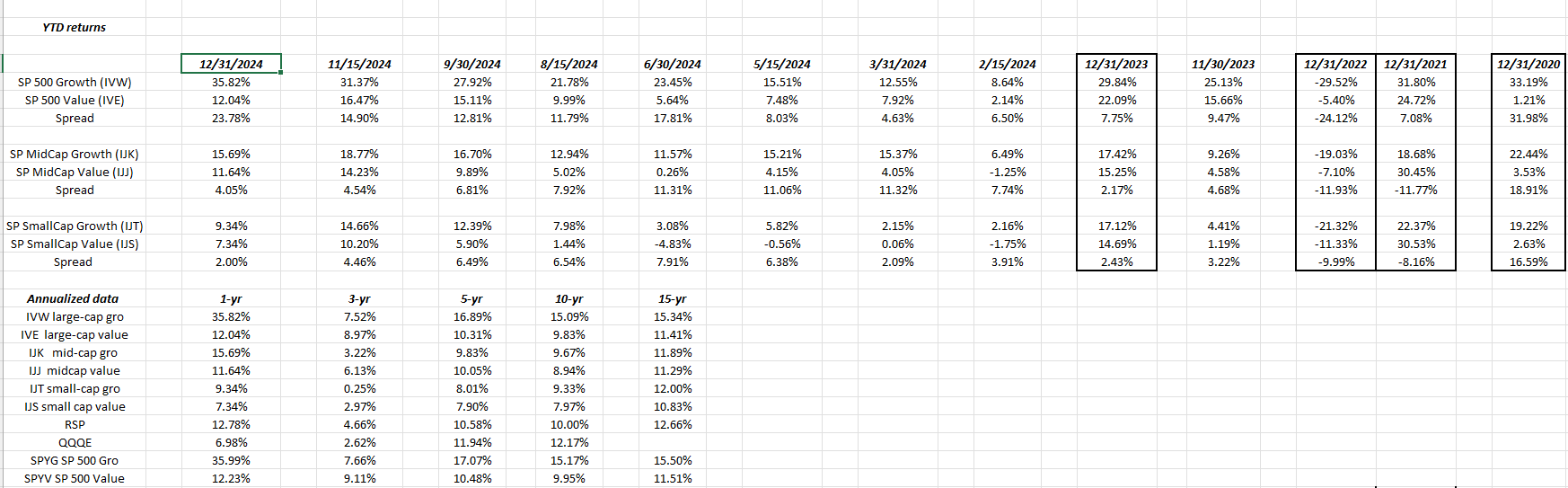

อัพเดต StyleBox:

สเปรดชีตด้านบนคือผลตอบแทนรายปีของบล็อกนี้สำหรับประเภทสินทรัพย์ต่างๆ ซึ่งได้รับการอัปเดตเพื่อติดตามการหมุนเวียนที่อาจเกิดขึ้น ตั้งแต่การเติบโตของหุ้นขนาดใหญ่ไปจนถึงประเภทสินทรัพย์ทุนอื่นๆ

ณ สิ้นปี 24 ยังไม่มีหลักฐานที่ชัดเจนเกี่ยวกับการหมุนเวียน

ผลตอบแทนของ Style-box นั้นเหมือนกับที่เกิดขึ้นกับตลาดกระทิงทางโลกที่เริ่มในวันที่ 9 มีนาคม 2552 หรือวันที่ 1 มกราคม 2553

มีแนวโน้มว่าเราจะต้องดูรายได้และคำแนะนำในไตรมาส 4 ปี 24 สำหรับรายชื่อ 10 อันดับแรกของ S&P 500 เพื่อดูว่ามีความคาดหวังที่แตกต่างกันอย่างมีนัยสำคัญหรือไม่

การถือครองลูกค้า 10 อันดับแรก:

บล็อกนี้ระมัดระวังตั้งแต่ฤดูร้อนที่แล้วเกี่ยวกับความคลั่งไคล้ AI และการค้าของ Nvidia / เซมิคอนดักเตอร์ซึ่งอาจเกิดก่อนกำหนด Taiwan Semi มีไตรมาสที่ดีในสัปดาห์นี้ โดยมีแนวทางรายได้ที่ดีกว่าคาด หุ้นของ Micron ยังคงอยู่ในเกณฑ์ดี แม้ว่าจะมีคำแนะนำและการแก้ไขประมาณการที่น่าสยดสยองก็ตาม

นี่คือการถือครอง 10 อันดับแรกของบล็อกนี้สำหรับลูกค้า ณ วันที่ 31/12/24:

- กองทุนพันธบัตรเจพีมอร์แกนอินคัม (JMSIX): ผลตอบแทนปี 24 +7.73%

- เจพีมอร์แกน เชส แอนด์ โค (NYSE:): +43.63% ผลตอบแทนรวมปี 24

- อเมซอน (AMZN): +44.39% ผลตอบแทนรวมปี 24

- Invesco QQQ Trust (NASDAQ:) ( อีทีเอฟ): +25.58% ผลตอบแทนรวมปี 24

- ไมโครซอฟต์ (MSFT): +12.91% ผลตอบแทนรวมปี 24

- เทสลา (TSLA): +62.52% ผลตอบแทนรวมปี 24

- เน็ตฟลิกซ์ (แนสแด็ก:): +83.67% ผลตอบแทนรวมปี 24

- ชาร์ลส์ ชวาบ คอร์ป (NYSE:): +9.03% ผลตอบแทนรวมปี 24

- ตัวอักษร (GOOGL): +35.94% ผลตอบแทนรวม

- วอลมาร์ท (NYSE:): +73.51% ผลตอบแทนรวม

- iShares iBoxx $ Investment Grade Corporate Bond ETF (NYSE 🙂: +0.86%

- SPDR® S&P 500® อีทีเอฟ ทรัสต์ (ASX:): +24.89% ผลตอบแทน YTD

ลูกค้าส่วนใหญ่มีบัญชีที่สมดุลภายใต้รูปแบบการจัดสรรสินทรัพย์ 60% / 40% โดยบล็อกนี้จะปรับส่วนของผู้ถือหุ้น / รายได้คงที่ตามสภาวะตลาด

กองทุน JP Morgan Income Fund (JMSIX) เอาชนะ Barclays (LON:) Aggregate ในปี 2567 ประมาณ 650 bp ในปี 2567 นั่นคือการค้าแบบ “เครดิตเกินระยะเวลา” ซึ่งจะคงอยู่ตราบเท่าที่เศรษฐกิจสหรัฐฯ ยังคงแข็งแกร่ง

การเปลี่ยนแปลงตำแหน่งเดียวที่ใหญ่ที่สุดคือการลดน้ำหนักของ Microsoft ในไตรมาสที่ 3 ปี 24 มีการใช้เงินเป็นจำนวนมากกับการลงทุนด้าน AI และการเปิดตัว CoPilot ดูเหมือนจะได้รับการตอบรับอย่างอบอุ่น Satya Nadella ทำงานได้อย่างยอดเยี่ยมกับระบบคลาวด์และ Azure แต่ฉันกังวลว่าการเปลี่ยนแปลงของ AI อาจไม่ราบรื่นนัก

ลูกค้ารายใหญ่บางรายมีพอร์ตการลงทุนหุ้น 100% ซึ่งมีอิทธิพลอย่างมากต่อการถือครอง 10 อันดับแรก

หลายตำแหน่งเหล่านี้ดำรงตำแหน่งมานานหลายปี

สรุป/สรุป :

การถือครอง 10 อันดับแรกล่าสุดที่โพสต์นั้นย้อนกลับไปเมื่อต้นเดือนกรกฎาคมปี 2024 เมื่อบล็อกนี้หันมาระมัดระวังมากขึ้นในการซื้อขายหุ้นขนาดใหญ่ แต่หุ้นขนาดใหญ่และการเติบโตยังคงทำได้ดีตลอดทั้งปี 2024

ฉันรู้สึกประหลาดใจเมื่อดูกล่องสไตล์และความแตกต่างในการเติบโตและมูลค่าหุ้นขนาดใหญ่ในช่วงครึ่งหลังของปี 2567 มูลค่าหุ้นขนาดใหญ่ไม่สามารถรองรับทุกอย่างได้ดีนักในครึ่งหลังของปี 2467

ทุกอย่างเกี่ยวกับการเคลื่อนไหวหลังโควิดในหุ้นสหรัฐฯ ถูกครอบงำโดย AI, Nvidia และเซมิคอนดักเตอร์ และโดยส่วนตัวแล้ว ฉันอยู่ห่างจากการซื้อขายนั้น ยกเว้นการซื้อขายเล็กๆ ในบัญชีขนาดใหญ่

ภายในบัญชีที่มีความสมดุลของลูกค้าส่วนใหญ่ ภาคการเงินมีน้ำหนักเกินมากที่สุดเมื่อเทียบกับน้ำหนักภาคการเงินของ S&P 500 ที่ 13% ซึ่งกลายเป็นผู้ชนะที่ยิ่งใหญ่ในช่วงปลายปี 2024 JP Morgan จำนวนเล็กน้อยกำลังถูกตัดออกในต้นปี 2568 ในขณะที่หุ้นเช่น Schwab (SCHW) และ KRE (ETF ของธนาคารภูมิภาค) น่าจะชนะด้วยเส้นอัตราผลตอบแทนที่สูงชันและยังคงอยู่ต่ำกว่าการพิมพ์ที่สูงในปี 2564

–

สิ่งนี้ไม่ใช่คำแนะนำหรือข้อเสนอแนะ แต่เป็นเพียงความคิดเห็นเท่านั้น ประสิทธิภาพที่ผ่านมาไม่รับประกันผลลัพธ์ในอนาคต การลงทุนสามารถและไม่เกี่ยวข้องกับการสูญเสียเงินต้นแม้ในช่วงเวลาสั้น ๆ ข้อมูลการส่งคืนและการส่งคืนสไตล์บ็อกซ์ทั้งหมดมาจาก Morningstar ข้อมูลข้างต้นไม่สามารถอัปเดตได้ และหากอัปเดตอาจไม่ได้รับการอัปเดตตามเวลาที่กำหนด

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link