ภาพรวมทางการเงินของสัปดาห์ที่แล้วยังห่างไกลจากความชัดเจน แม้ว่าจะไม่ใช่ตลาดที่มีความเสี่ยงขั้นสุดท้าย แต่นักลงทุนก็ดูลังเลที่จะละทิ้งหุ้นสหรัฐโดยสิ้นเชิง ตลาดพบว่าตัวเองจมอยู่ในความสับสน ดิ้นรนเพื่อทำความเข้าใจข่าวพาดหัวที่มีรายละเอียดเกี่ยวกับวิกฤตธนาคารอย่างไม่หยุดยั้ง ซึ่งเริ่มต้นจากธนาคารในซิลิคอน แวลลีย์ จากนั้นจึงแพร่กระจายไปยัง First Republic, Credit Suisse และในที่สุด Deutsche Bank ท่ามกลางความวุ่นวายในภาคธนาคาร การปรับขึ้นอัตราดอกเบี้ยของ Fed, BoE และ SNB ได้เพิ่มความซับซ้อนอีกชั้นหนึ่ง กระตุ้นให้มีการตีความแนวโน้มอัตราดอกเบี้ยใหม่และมีอิทธิพลต่อตลาดการเงิน

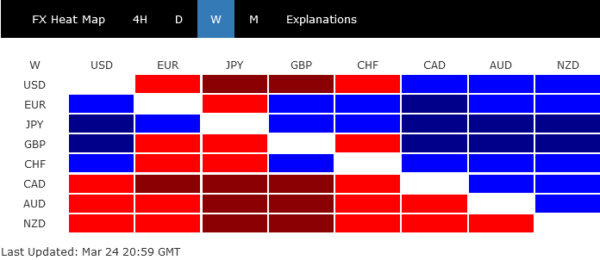

แม้จะมีความสับสนวุ่นวาย Yen ก็กลายเป็นนักแสดงที่แข็งแกร่งที่สุดในอีกหนึ่งสัปดาห์ ยูโรและฟรังก์สวิสตามหลัง ทั้งคู่ฟื้นตัวอย่างโดดเด่นจากการขาดทุนในสัปดาห์ที่แล้ว หากไม่ใช่เพราะความทุกข์ยากของ Deutsche Bank ยูโรอาจอ้างสิทธิ์ในจุดสูงสุด สกุลเงินสินค้าโภคภัณฑ์ได้รับผลกระทบจากความปั่นป่วนของตลาด ในขณะที่ดอลลาร์และสเตอร์ลิงให้ผลลัพธ์ที่หลากหลาย

เนื่องจากความไม่แน่นอนยังคงเพิ่มขึ้น ซึ่งรวมถึงปัญหาของธนาคารที่อาจเกิดขึ้น แนวโน้มอัตราดอกเบี้ย และความเสี่ยงจากภาวะเศรษฐกิจถดถอย ความผันผวนระหว่างสกุลเงินดอลลาร์และสกุลเงินหลักในยุโรปอาจยังคงอยู่จนกว่าจะมีความชัดเจนกลับคืนมา อย่างไรก็ตาม ในขณะนี้ เงินเยนดูเหมือนจะอยู่ในตำแหน่งสำคัญที่จะขยายกำไรเมื่อเทียบกับสกุลเงินสินค้าโภคภัณฑ์

อัตราดอกเบี้ยเฟดที่ 4.75%-5.00% ถึงจุดสูงสุดแล้วหรือยัง?

สัปดาห์ที่แล้วเฟดขึ้นอัตราดอกเบี้ย 25bp เป็น 4.75-5.00% ท่ามกลางการเก็งกำไรที่พลิกผัน แม้จะมีน้ำเสียงที่ดูประดักประเดิดน้อยกว่า แต่การประชุมก็ไม่ได้ดูขัดแย้งกันทั้งหมด ประมาณการค่ามัธยฐานยังคงบ่งชี้ถึงอัตราดอกเบี้ยสูงสุดที่ 5.1% ในปีนี้ โดยมีความเป็นไปได้ที่การปรับขึ้นอีก 25bps ประมาณการอัตราดอกเบี้ยเฉลี่ยในปี 2567 เพิ่มขึ้นจาก 4.1% เป็น 4.3% ซึ่งส่งสัญญาณถึงการปรับลดอัตราดอกเบี้ยที่ช้าลง ประธานเจอโรม พาวเวลล์ยังระบุในการแถลงข่าวหลังการประชุมว่าการปรับลดอัตราดอกเบี้ยในปีนี้ “ไม่ใช่ความคาดหมายพื้นฐานของเรา”

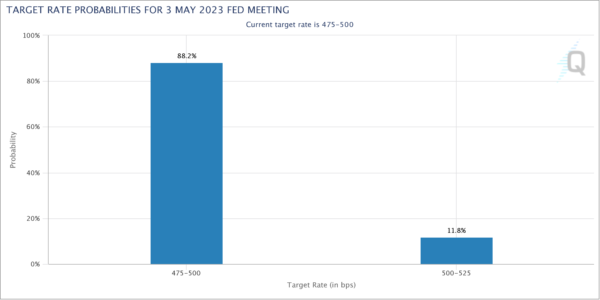

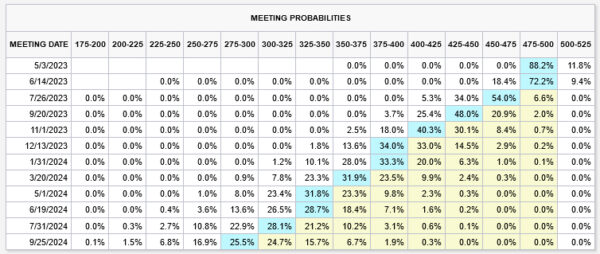

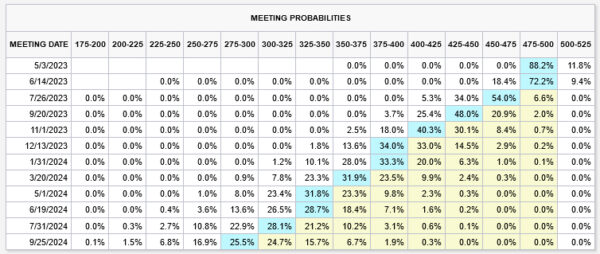

อย่างไรก็ตาม ในขณะที่วิกฤตการธนาคารดูเหมือนจะยืดเยื้อต่อไป นักลงทุนมีมุมมองที่แตกต่างอย่างชัดเจนต่อสมาชิก FOMC ณ สิ้นวันศุกร์ ฟิวเจอร์สของกองทุนรวมกำหนดราคาโดยมีโอกาส 88.2% ที่เฟดจะถูกระงับในเดือนพฤษภาคม โดยมีโอกาสเพียง 11.8% ที่จะขึ้น 25bps

แท้จริงแล้ว 4.75-5.00% ในปัจจุบันถูกมองว่าเป็นจุดสูงสุดแล้วโดยมีโอกาสมากกว่า 90% ที่จะอยู่ที่นั่นหลังจากการประชุมเดือนมิถุนายน ขณะนี้มีโอกาสมากกว่า 90% ที่จะเริ่มวงจรการลดอัตราดอกเบี้ยในเดือนกรกฎาคม โดยมีโอกาสเกือบ 50% ที่อัตราดอกเบี้ยจะกลับสู่ระดับ 3.75-4.00% ซึ่งต่ำกว่าระดับปัจจุบัน 100bps ภายในสิ้นปีนี้

เกิดขึ้นเมื่อสัปดาห์ที่แล้วเช่นกัน BoE ส่งมอบ 25bps เป็น 4.25% ตามที่คาดไว้อย่างกว้างขวาง จากนั้นส่งสัญญาณว่า “หากมีหลักฐานของแรงกดดัน (เงินเฟ้อ) ที่ต่อเนื่องมากขึ้น นโยบายการเงินที่เข้มงวดขึ้นก็เป็นสิ่งจำเป็น” หรืออีกนัยหนึ่ง หากแรงกดดันด้านเงินเฟ้อไม่คงอยู่ มันก็เปิดให้หยุดชั่วคราวได้เช่นกัน อย่างไรก็ตาม แนวโน้มดังกล่าวมีความซับซ้อนโดย CPI ในเดือนกุมภาพันธ์ ซึ่งเร่งขึ้นอีกครั้งเป็น 10.4% yoy การคาดการณ์พื้นฐานสำหรับ BoE จะเพิ่มขึ้นอีก 25bps ในเดือนพฤษภาคมจากนั้นหยุดชั่วคราว

SNB ปรับขึ้น 50bps เป็น 1.50% ตามที่คาดไว้อย่างกว้างขวาง และกล่าวว่า “ไม่สามารถตัดออกได้ว่าการปรับขึ้นอัตราดอกเบี้ยนโยบาย SNB เพิ่มเติมมีความจำเป็น” ด้วยสมมติฐานอัตราดอกเบี้ย 1.5% เหนือขอบเขตที่คาดการณ์ไว้ จึงเพิ่มประมาณการอัตราเงินเฟ้อสำหรับทั้งปี 2566 และ 2567 ตลาดคาดว่าจะเพิ่มขึ้นอีก 25bps ในเดือนมิถุนายนเพื่อนำวงจรที่เข้มงวดไปสู่ข้อสรุป

รายงานการประชุมของ RBA ในเดือนนี้ระบุว่าสมาชิกตกลงที่จะ “พิจารณากรณีการหยุดชั่วคราวอีกครั้งในการประชุมครั้งต่อไป โดยตระหนักว่าการหยุดชั่วคราวจะทำให้มีเวลาเพิ่มขึ้นในการประเมินแนวโน้มเศรษฐกิจอีกครั้ง” ขณะนี้มีกรณีที่ RBA จะหยุดชั่วคราวในเดือนเมษายนก่อนที่จะพิจารณาว่าจะปรับขึ้นอีกครั้งในเดือนพฤษภาคมตามการคาดการณ์ทางเศรษฐกิจใหม่หรือไม่

หุ้นสหรัฐฯ ฟื้นตัวด้วยการนำ NASDAQ

ในตลาดหุ้นสหรัฐฯ มีความยืดหยุ่นอย่างมากแม้ว่าจะมีพาดหัวข่าวเกี่ยวกับความวุ่นวายในภาคธนาคารก็ตาม ความเชื่อมั่นดูเหมือนจะได้รับการสนับสนุนอย่างมั่นคงจากความคาดหวังของอัตราสุดท้ายที่ลดลงของ Fed และการเริ่มต้นของรอบการลดอัตราดอกเบี้ย

NASDAQ ค่อนข้างดีโดยทะลุแนวต้าน 11827.91 แม้ว่าจะไม่สามารถปิดสัปดาห์ข้างต้นได้ การพัฒนาสอดคล้องกับมุมมองว่าการดึงกลับที่ถูกต้องจาก 12269.55 ได้เสร็จสิ้นที่ 10987.80 แล้ว การปรับตัวเพิ่มขึ้นเป็นที่ชื่นชอบตราบเท่าที่ EMA 55 วัน (ขณะนี้อยู่ที่ 11474.49) อยู่ที่ 12269.55 และสูงกว่าในระยะเวลาอันใกล้

โมเมนตัมที่เป็นขาขึ้นในหุ้นสหรัฐจะได้รับการยืนยันเพิ่มเติมหาก S&P 500 สามารถทะลุแนวต้านที่ 4078.89 ได้ นั่นหมายถึงการกรอกแบบฟอร์มการดึงกลับที่ถูกต้อง 4195.44 ที่ 3808.86 เพิ่มขึ้นจาก 3491.58 จากนั้นควรพร้อมที่จะดำเนินการต่อจนถึง 4195.44

อัตราผลตอบแทน 10 ปีพยายามดึงการสนับสนุนจาก 3.21/22

อัตราผลตอบแทน 10 ปีของสหรัฐลดลงต่ำสุดที่ 3.295 ในวันศุกร์จากการพัฒนารอบ Deutsche Bank แต่มันฟื้นขึ้นมาอย่างโดดเด่นเมื่อปิดที่ 3.380 ซึ่งแสดงให้เห็นว่าความรู้สึกยังคงค่อนข้างสงบ ในทางเทคนิค TNX กำลังขยายรูปแบบการแก้ไขจาก 4.333 โดยมี 4.091 เป็นขาที่สาม

ในขณะที่ไม่สามารถตัดการลดลงอีกครั้งได้ แต่เรายังคงคาดหวังการสนับสนุนที่แข็งแกร่งจากระดับการย้อนกลับ 61.8% ที่ 2.525 ถึง 4.333 ที่ 3.215 ซึ่งใกล้เคียงกับ EMA 55 สัปดาห์ (ขณะนี้อยู่ที่ 3.220) โซนนี้ควรให้การสนับสนุนที่เพียงพอเพื่อให้รูปแบบการแก้ไขเสร็จสมบูรณ์เพื่อนำมาซึ่งการดีดตัว อย่างไรก็ตาม การแตกแฮนเดิล 3.2 อย่างต่อเนื่องจะส่งสัญญาณถึงปัญหาที่ใหญ่ขึ้นในอนาคต

ดัชนีดอลลาร์ฟื้นตัวก่อนระดับต่ำสุด 101.91 แต่ยังคงเป็นขาลง

การลดลงของดัชนีดอลลาร์จาก 105.88 ขยายต่อไปเป็นระดับต่ำสุดที่ 101.91 แต่ฟื้นตัวขึ้นมาปิดที่ 103.11 แนวโน้มระยะกลางยังคงเป็นขาลงโดยมีการย้อนกลับ 38.2% ที่ 114.77 เป็น 100.82 ที่ 106.14 เหมือนเดิม นั่นคือคาดว่าจะมีการแบ่งการสนับสนุน 100.82 ในที่สุด

อย่างไรก็ตาม คำถามคือการเคลื่อนไหวของราคาจาก 100.82 จะพัฒนาเป็นรูปแบบการแก้ไขสามคลื่นหรือไม่ การทะลุแนวรับ 103.44 หันแนวต้านจะแนะนำว่าเป็นเช่นนั้น การเพิ่มขึ้นอย่างแข็งแกร่งจะเห็นกลับไปที่ 105.88 หรือต่อไปที่ 106.14 ในระยะใกล้ ก่อนที่จะทะลุ 100.82 ในระยะกลาง

NZD/JPY, AUD/JPY และ CAD/JPY downside breakout เมื่อระยะกลางกลับมาลดลงอีกครั้ง

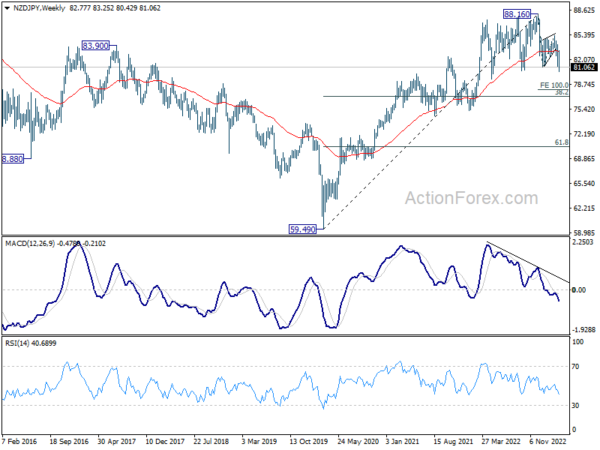

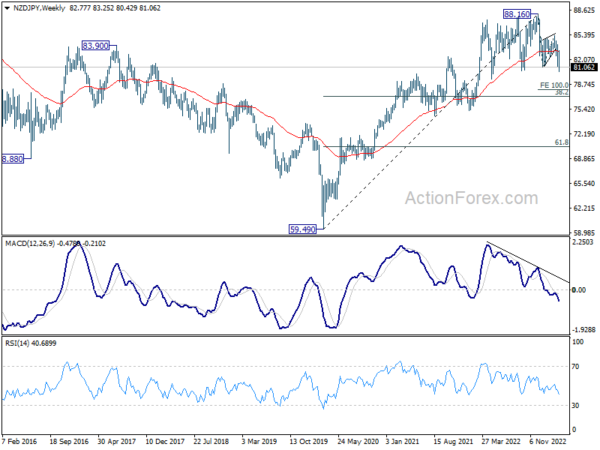

เงินเยนทะลุกลับหัวเมื่อเทียบกับสกุลเงินสินค้าโภคภัณฑ์ทั้งสามในสัปดาห์ที่แล้ว NZD/JPY เป็นหนึ่งในกลุ่มที่ทำผลงานได้ดีขึ้นในช่วงที่ผ่านมา แต่ถึงกระนั้นก็ดี ตอนนี้ควรจะอยู่ในช่วงขาลงระยะกลาง ซึ่งเป็นการปรับฐานของแนวโน้มขาขึ้นจาก 59.49 (ระดับต่ำสุดในปี 2020) แนวโน้มระยะสั้นจะยังคงเป็นขาลงตราบเท่าที่แนวต้าน 82.66 ยังคงอยู่ ตกจาก 88.16 บนสุดระยะกลางควรกำหนดเป้าหมาย 100% ที่ 88.16 เป็น 81.02 จาก 85.20 ที่ 78.06 แนวรับที่แข็งแกร่งสามารถมองเห็นได้ประมาณ 38.2% การย้อนกลับของ 59.49 ถึง 88.16 ที่ 77.20 เพื่อสรุปการแก้ไขเพื่อนำมาซึ่งการกลับตัว

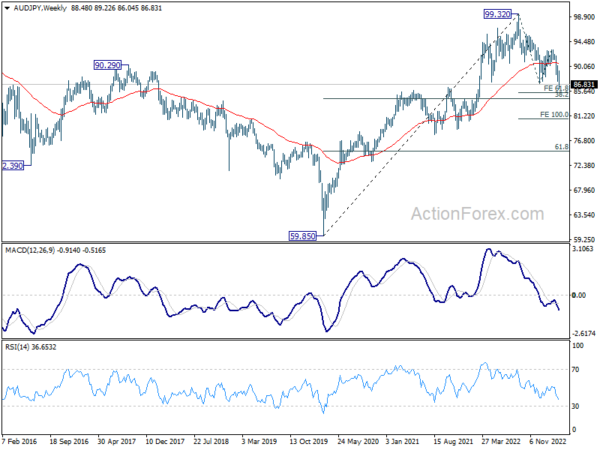

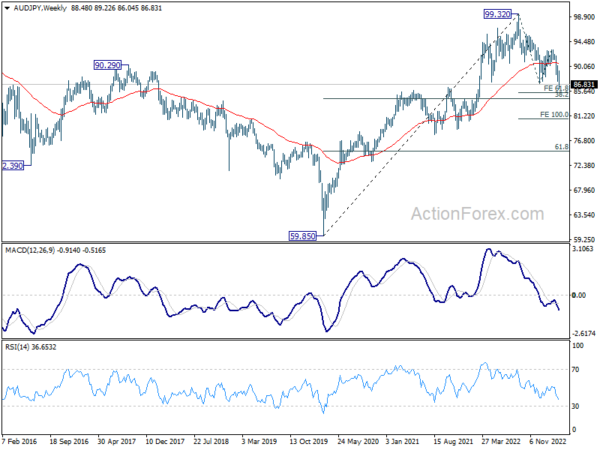

AUD/JPY กำลังปรับฐานเป็นขาขึ้นจาก 59.85 (ต่ำสุดในปี 2020) แนวโน้มระยะสั้นจะยังคงเป็นขาลงตราบเท่าที่แนวต้าน 88.98 ยังคงอยู่ เป้าหมายต่อไปคือการคาดการณ์ 61.8% ที่ 99.32 ถึง 87.00 จาก 93.02 ที่ 85.40 อาจมีการสนับสนุนจาก 38.2% retracement ที่ 59.85 ถึง 99.32 ที่ 84.24 เพื่อให้การแก้ไขสมบูรณ์ หากไม่เป็นเช่นนั้น การลดลงของ AUD/JPY จาก 99.32 จะขยายไปถึงประมาณการ 100% ที่ 80.70 ก่อนที่จะสรุปผล

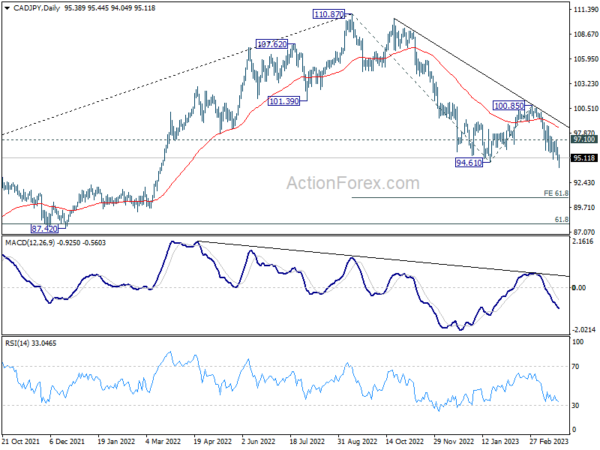

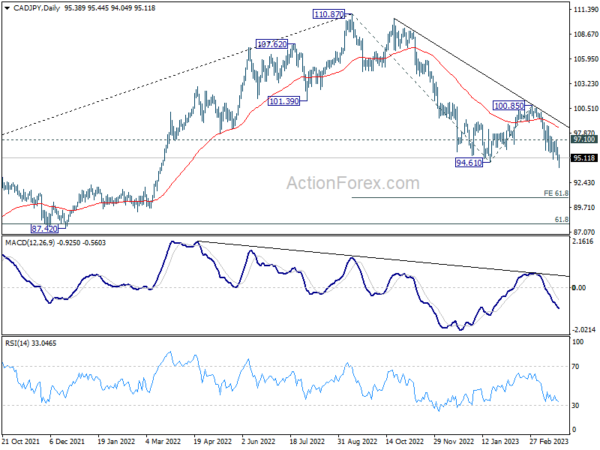

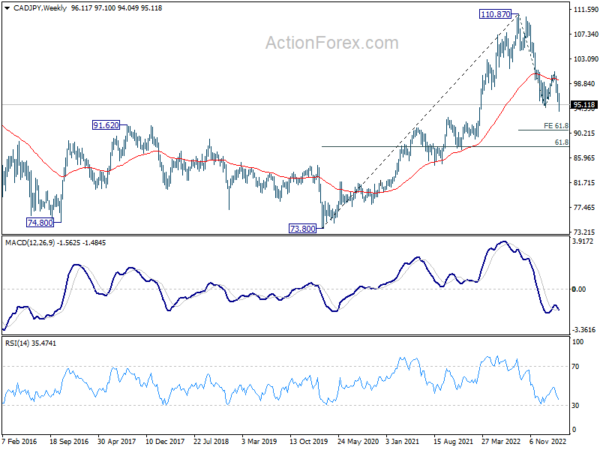

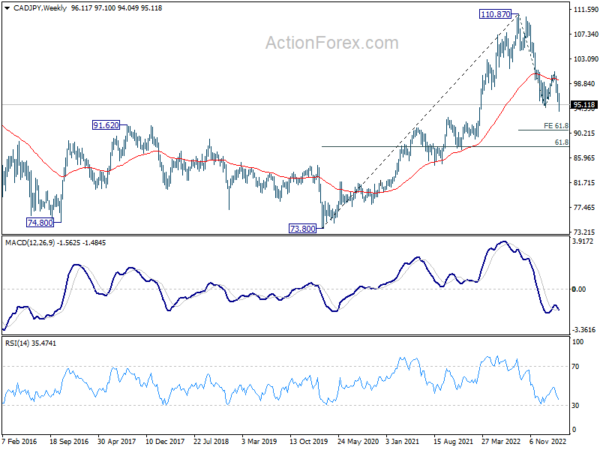

ในทำนองเดียวกัน CAD/JPY ก็กำลังปรับฐานเป็นแนวโน้มขาขึ้นจาก 73.80 (ต่ำสุดในปี 2020) ซึ่งสูงกว่า NZD/JPY และ AUD/JPY แนวโน้มระยะสั้นจะยังคงเป็นขาลงตราบเท่าที่แนวต้าน 97.10 ยังคงอยู่ เป้าหมายต่อไปคือการคาดการณ์ 61.8% ที่ 110.87 ถึง 94.61 จาก 100.85 ที่ 90.80 ในขณะที่ CAD/JPY อาจหลุดผ่านระดับการคาดการณ์นี้ ควรเห็นแนวรับที่แข็งแกร่งจากการกลับตัว 61.8% ที่ 73.80 เป็น 110.87 ที่ 87.96 เพื่อให้การแก้ไขเสร็จสมบูรณ์

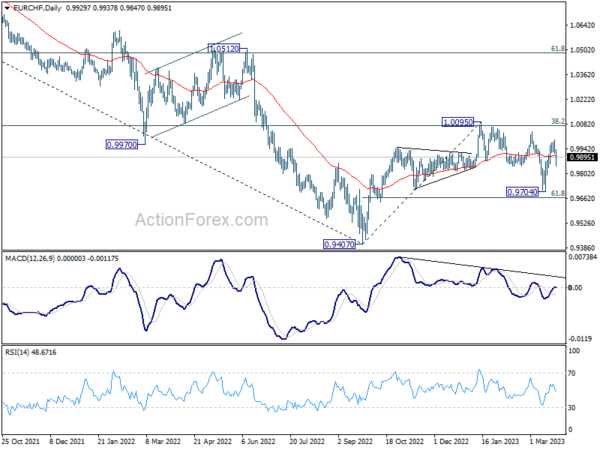

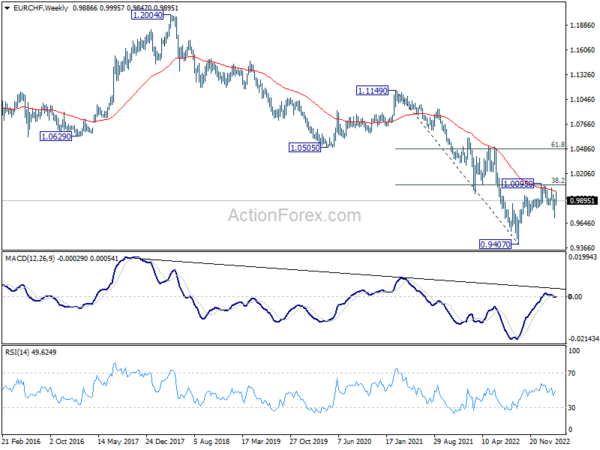

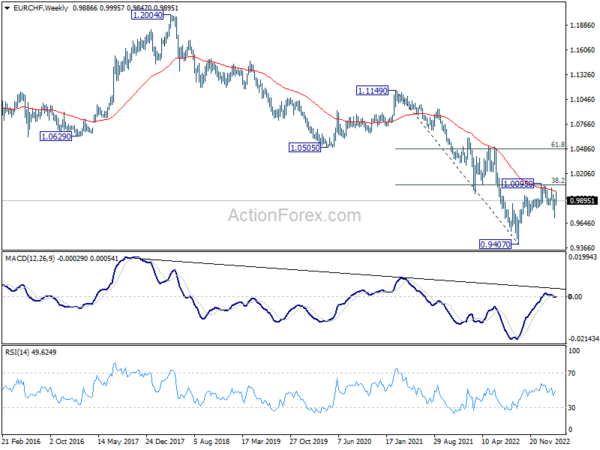

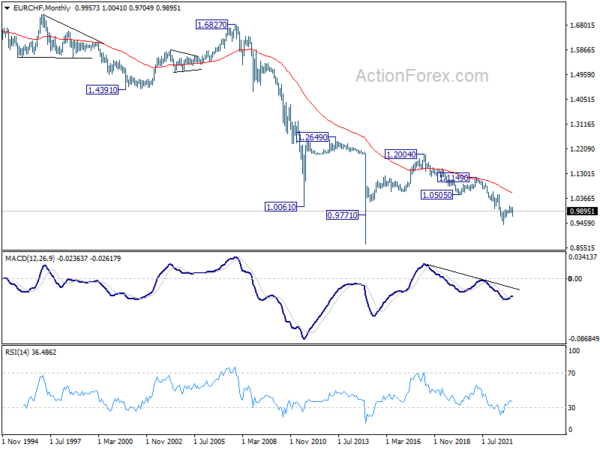

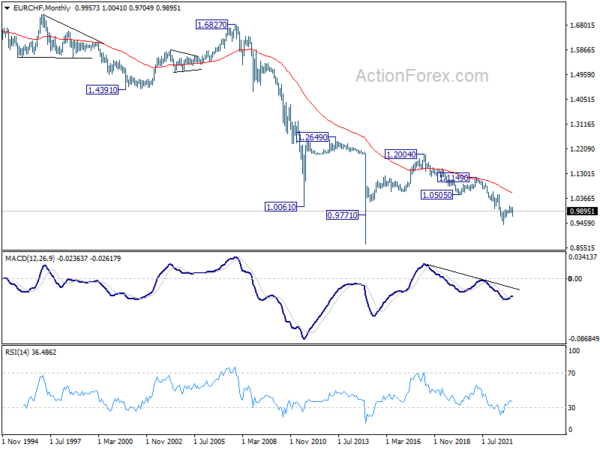

แนวโน้มรายสัปดาห์ EUR/CHF

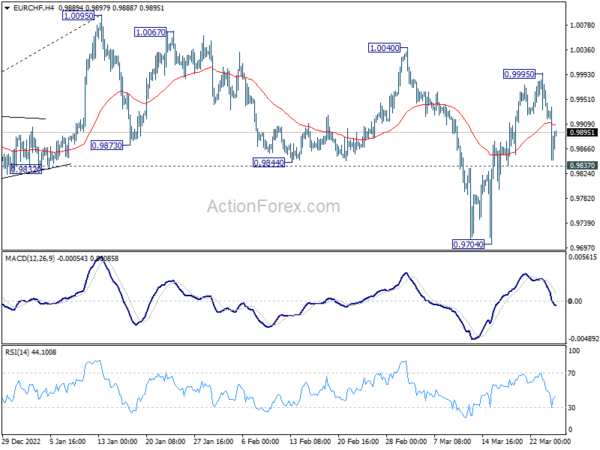

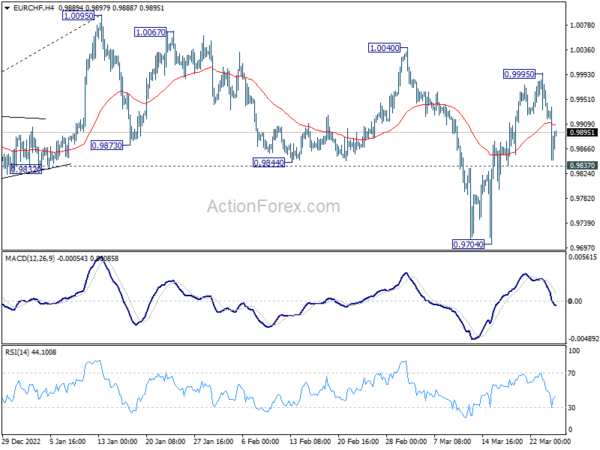

การเพิ่มขึ้นของ EUR/CHF จาก 0.9704 ขยายสูงขึ้นเป็น 0.9995 ในสัปดาห์ที่แล้ว แต่ถอยกลับอย่างรวดเร็วตั้งแต่นั้นมา อคติเริ่มต้นยังคงเป็นกลางในสัปดาห์นี้ก่อน การเพิ่มขึ้นอีกครั้งจะยังคงเป็นที่ชื่นชอบอย่างอ่อนโยนตราบเท่าที่มีการสนับสนุนเล็กน้อย 0.9837 การแตกของ 0.9995 จะยืนยันในกรณีที่การแก้ไขจาก 1.0095 เสร็จสมบูรณ์ที่ 0.9704 การชุมนุมต่อไปควรจะเห็นผ่าน 1.0040 เพื่อทดสอบใหม่สูง 1.0095 อย่างไรก็ตาม การทะลุ 0.9837 จะทำให้มุมมองที่เป็นบวกนี้ลดลงและเปลี่ยนอคติกลับไปเป็นขาลงสำหรับแนวรับ 0.9704 แทน

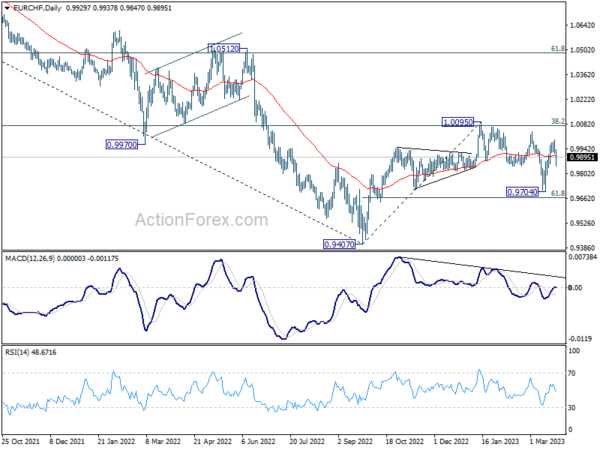

ในภาพรวม การปฏิเสธก่อนหน้านี้โดย EMA 55 สัปดาห์ (ขณะนี้อยู่ที่ 1.1002) และการกลับตัว 38.2% ที่ 1.1149 ถึง 0.9407 ที่ 1.0072 บ่งชี้ว่าแนวโน้มระยะกลางยังคงเป็นขาลง นั่นคือ แนวโน้มขาลงจาก 1.2004 ยังไม่เสร็จสมบูรณ์ และมีแนวโน้มจะกลับมาที่ 0.9407 ในภายหลัง อย่างไรก็ตาม การแตกหักอย่างเด็ดขาดของแนวต้าน 1.0095 จะเพิ่มโอกาสในการกลับตัวของแนวโน้มขาขึ้น การเพิ่มขึ้นจาก 0.9407 ควรกำหนดเป้าหมายแนวต้านคลัสเตอร์ 1.0505 (ต่ำปี 2020 ที่ 1.0505, 61.8% retracement ที่ 1.1149 ถึง 0.9407 ที่ 1.1484)

ในภาพระยะยาว มันยังเร็วเกินไปที่จะเรียกร้องให้มีการกลับตัวของแนวโน้มขาขึ้นโดยมีขาขึ้นที่ต่ำกว่า EMA เดือน 55 และแนวรับ 1.0505 กลายเป็นแนวต้าน (ต่ำปี 2020) แนวโน้มขาลงหลายทศวรรษยังคงดำเนินต่อไปได้

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link