ก่อนหน้านี้ผมมีตัวบ่งชี้ภาวะถดถอยซึ่งมีความสัมพันธ์สูงกับการโจมตีของภาวะถดถอย อย่างไรก็ตาม เมื่อเราก้าวเข้าสู่ปี 2024 นักเศรษฐศาสตร์ Wall Street หลายคนคาดการณ์ว่า “การลงจอดอย่างนุ่มนวล” หรือ “ไม่มีภาวะถดถอย” ผลลัพธ์ต่อเศรษฐกิจ

ตัวชี้วัดภาวะเศรษฐกิจถดถอยเหล่านี้ซึ่งมีประวัติที่เกือบจะไร้ที่ติผิดในครั้งนี้หรือไม่? เศรษฐกิจจะลงจอดอย่างนุ่มนวลหรือแย่กว่านั้นหรือไม่?

เราต้องเริ่มการทบทวนตัวบ่งชี้ภาวะเศรษฐกิจถดถอยด้วย “เจ้าพ่อ” ของพวกเขาทั้งหมด – “การผกผันของเส้นโค้งอัตราผลตอบแทน”

พันธบัตรมีความสำคัญต่อคุณสมบัติในการทำนาย ดังนั้นนักวิเคราะห์จึงให้ความสำคัญกับพันธบัตรรัฐบาลสหรัฐฯ เป็นอย่างมาก โดยเฉพาะส่วนต่างของอัตราดอกเบี้ย ด้วยเหตุนี้ จึงมีความสัมพันธ์กันสูงระหว่างความชันของเส้นอัตราผลตอบแทนและจุดที่เศรษฐกิจ หุ้น และตลาดตราสารหนี้โดยทั่วไปมุ่งหน้าในระยะยาว

นั่นเป็นเพราะว่าทุกอย่างตั้งแต่ราคาน้ำมันที่ผันผวน ความตึงเครียดทางการค้า ความไม่แน่นอนทางการเมือง ความแข็งแกร่งของสินเชื่อ ความเสี่ยงด้านเครดิต ความแข็งแกร่งของรายได้ ฯลฯ ล้วนสะท้อนให้เห็นในตลาดตราสารหนี้และท้ายที่สุดคือเส้นอัตราผลตอบแทน

เกี่ยวกับการกลับตัวของเส้นอัตราผลตอบแทน สื่อมักจะถือว่าเวลานี้แตกต่างออกไป เนื่องจากภาวะเศรษฐกิจถดถอยไม่ได้เกิดขึ้นทันทีที่การกลับตัว มีปัญหาสองประการเกี่ยวกับวิธีการคิดนี้

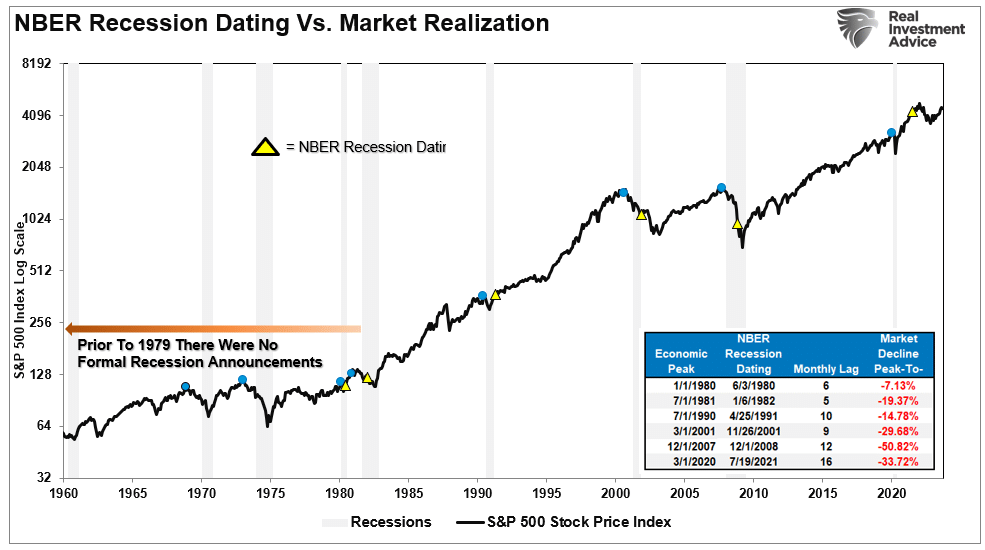

- สำนักงานวิจัยเศรษฐกิจแห่งชาติ (NBER) เป็นผู้ชี้ขาดการหาคู่อย่างเป็นทางการเกี่ยวกับภาวะเศรษฐกิจถดถอย พวกเขารอการแก้ไขข้อมูลโดยสำนักวิเคราะห์เศรษฐกิจ (BEA) ก่อนที่จะประกาศการเริ่มต้นภาวะเศรษฐกิจถดถอยอย่างเป็นทางการ ดังนั้น NBER จึงมักจะล่าช้าไป 6-12 เดือนเสมอ ซึ่งเป็นช่วงที่เกิดภาวะเศรษฐกิจถดถอย

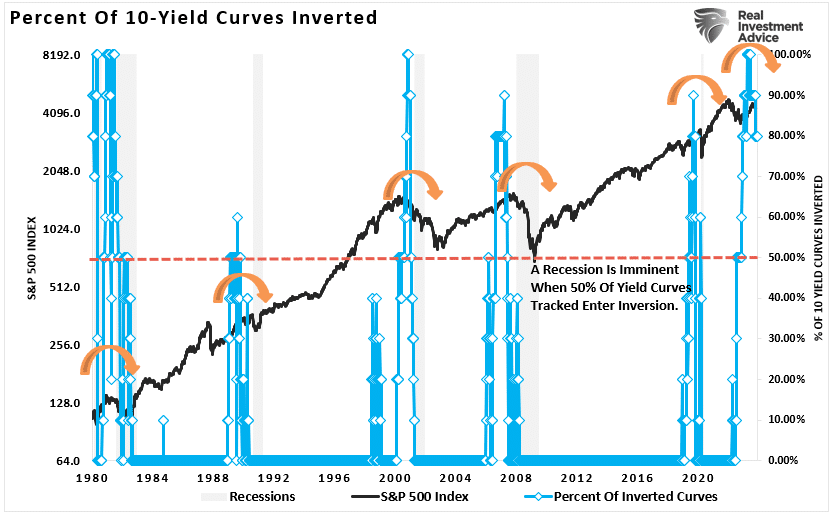

- ไม่ใช่การผกผันของเส้นอัตราผลตอบแทนที่แสดงถึงภาวะถดถอย การผกผันคือ “สัญญาณเตือน” ในขณะที่การไม่ผกผันถือเป็นจุดเริ่มต้นของภาวะเศรษฐกิจถดถอย ซึ่ง NBER จะรับรู้ในภายหลัง

เช่นเดียวกับในเดือนมีนาคมปีที่แล้ว หากคุณรอประกาศอย่างเป็นทางการจาก NBER เพื่อยืนยันภาวะเศรษฐกิจถดถอย ก็จะสายเกินไป เพื่อปัญญา:

“แต่ละจุดเหล่านั้นคือจุดสูงสุดของตลาดก่อนที่จะเกิดภาวะเศรษฐกิจถดถอย ใน 9 จาก 10 กรณี S&P 500 ขึ้นถึงจุดสูงสุดและลดลงก่อนที่จะเข้าสู่ภาวะถดถอย“

นี่คือการวิเคราะห์ในรูปแบบตาราง เป็นที่น่าสังเกตว่าตลาดที่นำไปสู่ภาวะเศรษฐกิจถดถอยได้หดตัวลงอย่างเห็นได้ชัดนับตั้งแต่ปี 1980 ดังนั้น เมื่อพิจารณาจากการเพิ่มขึ้นของตลาดในปีนี้ จึงไม่น่าแปลกใจที่ภาวะเศรษฐกิจถดถอยยังไม่ได้รับการยอมรับในตอนนี้

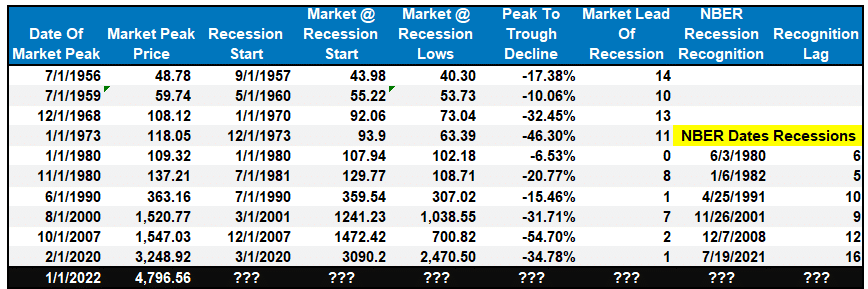

เส้นอัตราผลตอบแทนใดมีความสำคัญ

เส้นอัตราผลตอบแทนใดที่มีความสำคัญส่วนใหญ่ขึ้นอยู่กับคนที่คุณถาม

Jeffrey Gundlach จาก DoubleLine Capital เฝ้าดูค่าสเปรดเทียบกับ Michael Darda หัวหน้านักเศรษฐศาสตร์ของ MKM Partners กล่าวว่านี่คือ 10 ปีและการแพร่กระจาย คนอื่นพูดและสำคัญที่สุด ที่ถูกดูมากที่สุดคือ.

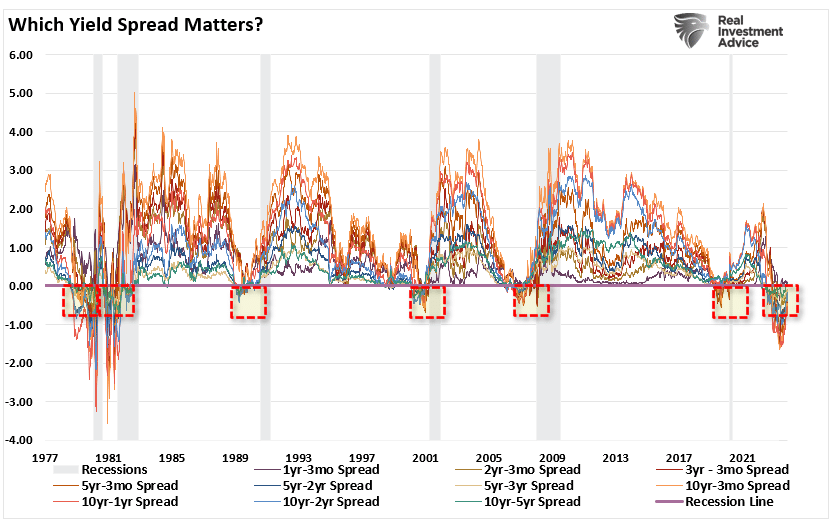

แม้ว่านักเศรษฐศาสตร์กระแสหลักส่วนใหญ่มุ่งเน้นไปที่เส้นอัตราผลตอบแทนที่เฉพาะเจาะจง แต่เราติดตามส่วนต่างที่สำคัญทางเศรษฐกิจที่แตกต่างกัน 10 รายการตั้งแต่การบริโภคระยะสั้นไปจนถึงการลงทุนระยะยาว สเปรดผลตอบแทนส่วนใหญ่ที่เราตรวจสอบตามที่แสดงด้านล่าง มีการกลับด้าน ซึ่งเป็นตัวบ่งชี้ภาวะถดถอยที่ดีที่สุดในอดีต อย่างไรก็ตาม ในทางเทคนิคแล้ว เส้นอัตราผลตอบแทนกลับตัวของ UN เป็นตัวบ่งชี้ภาวะถดถอย

โดยเฉพาะอย่างยิ่ง เมื่อ Yield Spread จำนวนมากกลายเป็นลบ สื่อจะลดความเสี่ยงของภาวะเศรษฐกิจถดถอย และแนะนำว่า Yield Curve ผิดพลาดในครั้งนี้ อย่างไรก็ตาม ตลาดตราสารหนี้กำลังลดราคาการเติบโตทางเศรษฐกิจที่อ่อนแอลง ความเสี่ยงด้านรายได้ การประเมินมูลค่าที่สูงขึ้น และการกลับตัวของการสนับสนุนทางการเงิน ด้วยเหตุนี้ จึงเกิดภาวะเศรษฐกิจถดถอยตามมาเมื่อเส้นอัตราผลตอบแทนที่ติดตาม 50% ขึ้นไปกลับหัวกลับหาง ทุกเวลา.

แต่ไม่ใช่แค่เส้นอัตราผลตอบแทนที่เป็นตัวบ่งชี้ภาวะถดถอยที่เรากำลังจับตามองอยู่

Leading Indicators ผิดหรือเปล่า?

เราเขียนเกี่ยวกับวัฏจักรเศรษฐกิจในเดือนกรกฎาคม หลังจากที่ดัชนีชี้วัดเศรษฐกิจชั้นนำหลายตัวลดลงอย่างมีนัยสำคัญ เพื่อปัญญา:

“เช่นเดียวกับวัฏจักรของตลาด วัฏจักรเศรษฐกิจก็เช่นกัน มีข้อโต้แย้งเพียงเล็กน้อยว่าข้อมูลเศรษฐกิจในปัจจุบันมีความเปราะบาง ไม่ว่าคุณจะดูที่ดัชนีชี้วัดเศรษฐกิจชั้นนำ (LEI) หรือมาตรการของสถาบันการจัดการอุปทาน (ISM) เช่นเดียวกับวัฏจักรของตลาด กิจกรรมทางเศรษฐกิจที่ชะลอตัวเป็นเวลานานจะถึงจุดต่ำสุดและสูงขึ้นในที่สุด

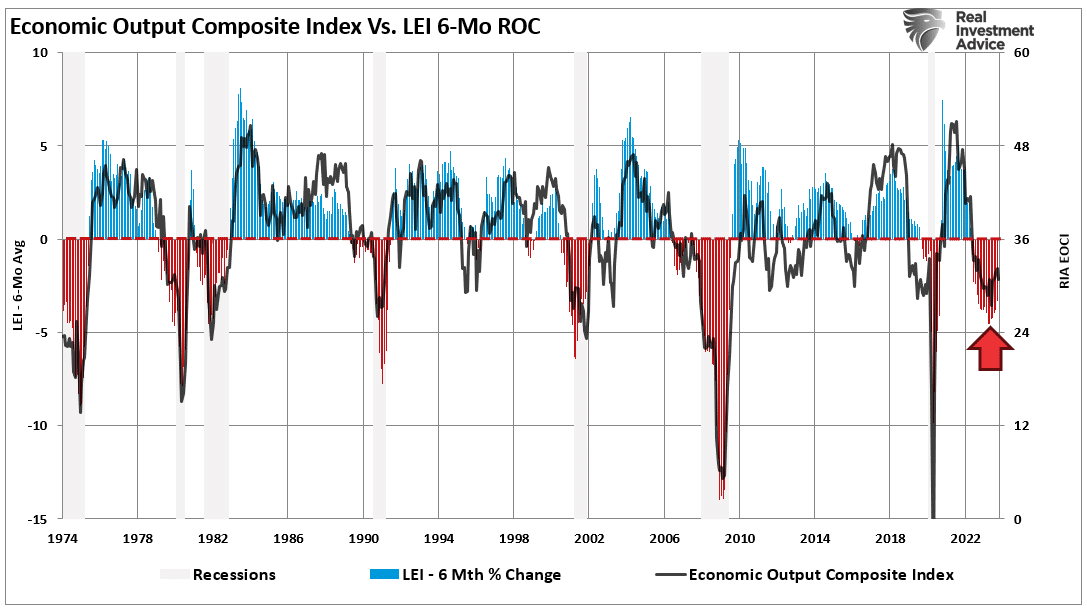

ดัชนีองค์ประกอบทางเศรษฐกิจประกอบด้วยจุดข้อมูลเศรษฐกิจแข็งและอ่อน 100 จุด แสดงให้เห็นวงจรเศรษฐกิจอย่างชัดเจน ฉันได้ซ้อนทับดัชนีคอมโพสิตด้วยอัตราการเปลี่ยนแปลงของดัชนี LEI ในรอบ 6 เดือน ซึ่งมีความสัมพันธ์สูงมากกับการขยายตัวและการหดตัวทางเศรษฐกิจ”

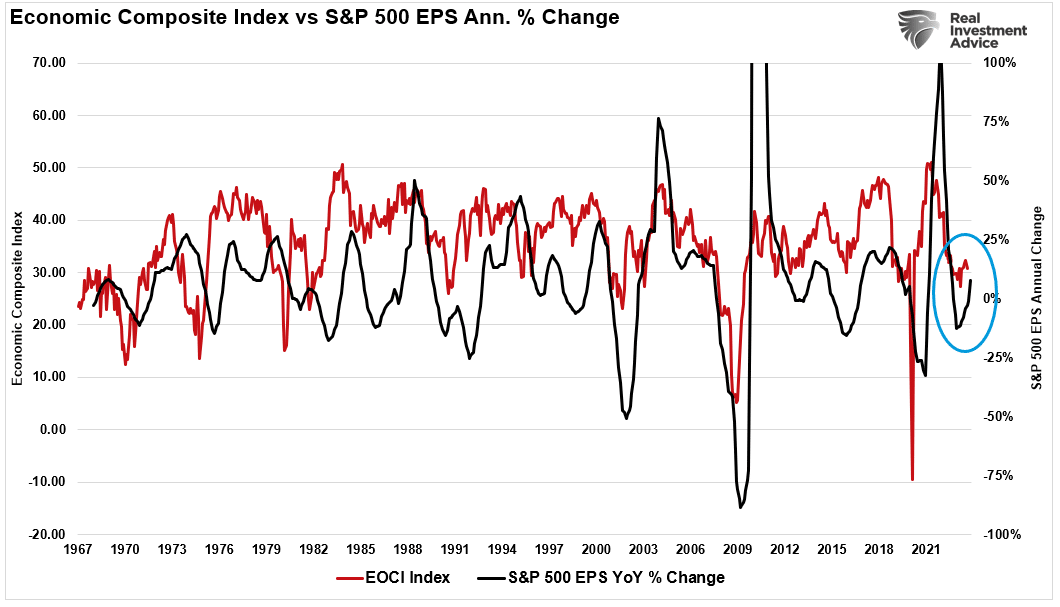

ดังที่แสดง ข้อมูลได้ผ่านจุดต่ำสุดตั้งแต่เดือนกรกฎาคมและเริ่มมีการปรับปรุงแล้ว โดยเฉพาะอย่างยิ่ง มาตรการทางเศรษฐกิจเหล่านี้อยู่ในระดับที่ก่อนหน้านี้เป็นจุดต่ำสุดของการหดตัวทางเศรษฐกิจ นอกเหนือจากวิกฤตการณ์ทางการเงินหรือเหตุการณ์การปิดตัวทางเศรษฐกิจ ตามที่ระบุไว้ในเดือนกรกฎาคม คาดว่ากิจกรรมทางเศรษฐกิจจะดีขึ้นในไตรมาสที่ 3 และไตรมาสที่ 4 การปรับปรุงดังกล่าวยังสนับสนุนวงจรรายได้ที่เราพบเห็นในช่วงปลายปีอีกด้วย

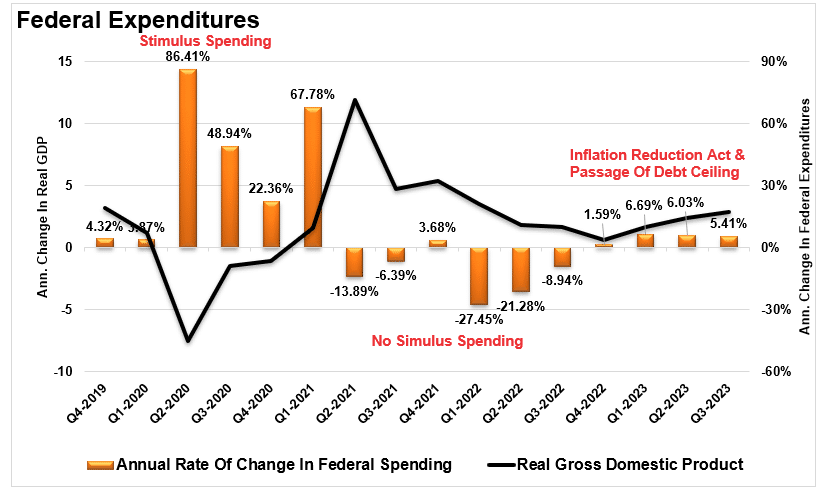

แม้ว่ามีเหตุผลหลายประการที่ยังคงสงสัยว่าจะมีการฟื้นตัวในวงจรเศรษฐกิจและตลาดในปัจจุบัน แต่ก็ยากที่จะลดทอนหลักฐานทางประวัติศาสตร์ให้หมดสิ้น ใช่ ธนาคารกลางสหรัฐได้ขึ้นอัตราดอกเบี้ยอย่างจริงจัง ซึ่งส่งผลกระทบต่อกิจกรรมทางเศรษฐกิจโดยการลดการบริโภคส่วนบุคคล อย่างไรก็ตาม รัฐบาลยังคงเพิ่มระดับการใช้จ่ายอย่างรวดเร็วอย่างต่อเนื่อง กล่าวคือ พระราชบัญญัติลดเงินเฟ้อ และ พระราชบัญญัติ CHIP ซึ่งสนับสนุนกิจกรรมทางเศรษฐกิจ

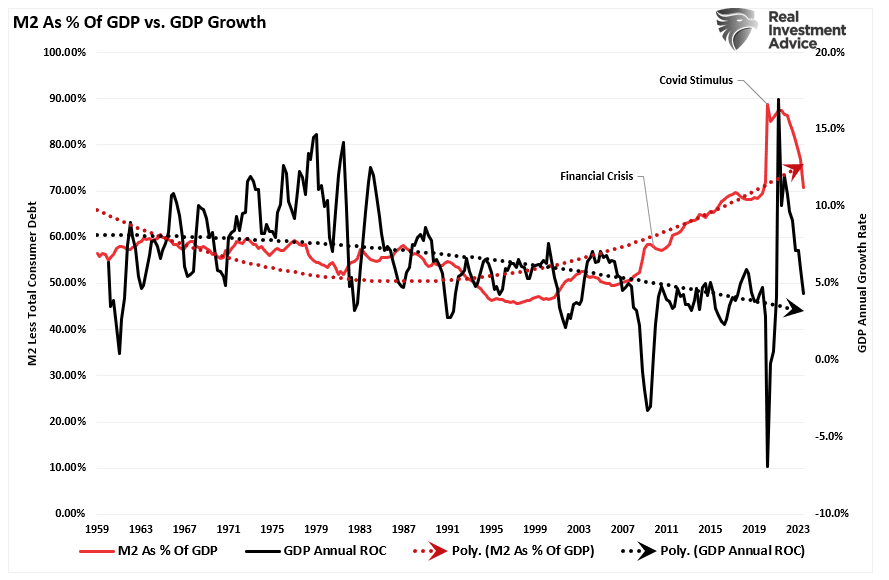

เราเห็นว่าการสนับสนุนกิจกรรมทางเศรษฐกิจในด้านปริมาณการเงิน (M2) แบบเดียวกันนั้นคิดเป็นเปอร์เซ็นต์ของเศรษฐกิจ ในขณะที่การสนับสนุนทางการเงินและการคลังเหล่านั้นกำลังกลับตัวตาม “ที่เกี่ยวข้องกับโรคระบาด” การใช้จ่ายอย่างสนุกสนาน ทั้งคู่กำลังกลับตัว

ในที่สุด การสนับสนุนที่ได้รับจากการอัดฉีดมหาศาลเข้าสู่ระบบเศรษฐกิจก็จะจางหายไป ความหวังก็คือเศรษฐกิจจะกลับสู่การทำงานปกติภายในเวลานั้น ปัญหาเดียวก็คือเราไม่มีแบบอย่างทางประวัติศาสตร์ที่จะยึดถือความหวังเหล่านั้น

Soft Landing หรือภาวะถดถอย?

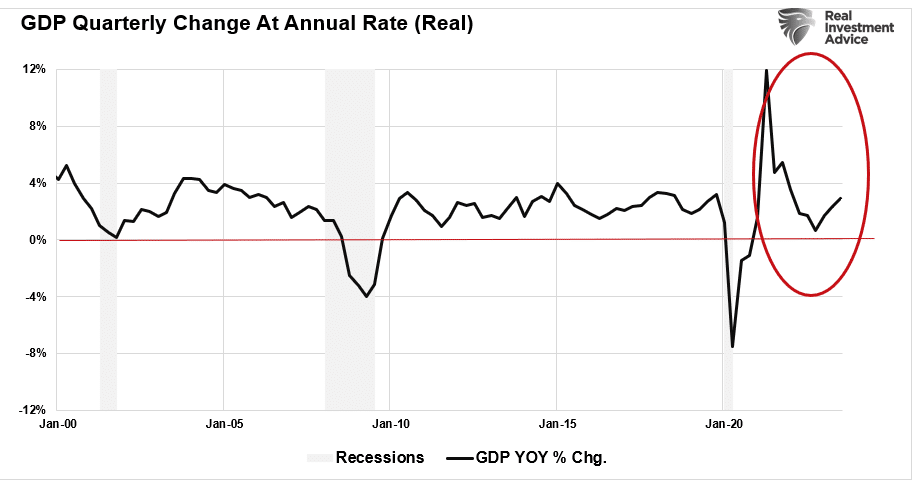

คำถามของก “การลงจอดอย่างนุ่มนวล” หรือโดยสิ้นเชิง “ภาวะถดถอย” เป็นเรื่องยากที่จะตอบ เป็นไปได้อย่างแน่นอนว่าสัญญาณที่บอกเล่าของภาวะเศรษฐกิจถดถอยทั้งหมดอาจผิดในครั้งนี้ มีความเป็นไปได้อีกอย่างหนึ่ง เมื่อพิจารณาถึงกิจกรรมที่เพิ่มขึ้นอย่างมากเนื่องจากการปิดตัวของเศรษฐกิจและมาตรการกระตุ้นทางการคลังจำนวนมาก การพลิกกลับอาจใช้เวลานานกว่าที่คาดไว้ ทั้งสองสถานการณ์สนับสนุนการมองโลกในแง่ดีที่เพิ่มขึ้นของนักเศรษฐศาสตร์วอลล์สตรีทในระยะเวลาอันใกล้นี้ อย่างไรก็ตาม กฎข้อที่ 9 ของ Bob Farrell ยังทำให้นึกถึงกฎข้อที่ 9:

“เมื่อผู้เชี่ยวชาญทุกคนเห็นตรงกัน สิ่งอื่นมักจะเกิดขึ้น”

ตามที่ระบุไว้ก่อนหน้านี้ เราจะเข้าสู่ภาวะถดถอยหากเราเข้าสู่ช่วงเวลาปัจจุบันนี้ด้วยอัตราการเติบโตก่อนหน้านี้ที่ต่ำกว่า 4% ความแตกต่างคือการหดตัวเริ่มต้นจากจุดสูงสุดในระดับเล็กน้อยเกือบ 12% ตามที่ระบุไว้ข้างต้น การฟื้นตัวของกิจกรรมไม่ใช่เรื่องน่าแปลกใจหลังจากการหดตัวของข้อมูลเศรษฐกิจอย่างมีนัยสำคัญ คำถามคือว่าการตีกลับนั้นจะยั่งยืนหรือไม่ น่าเสียดายที่เราจะไม่ทราบคำตอบมาระยะหนึ่งแล้ว

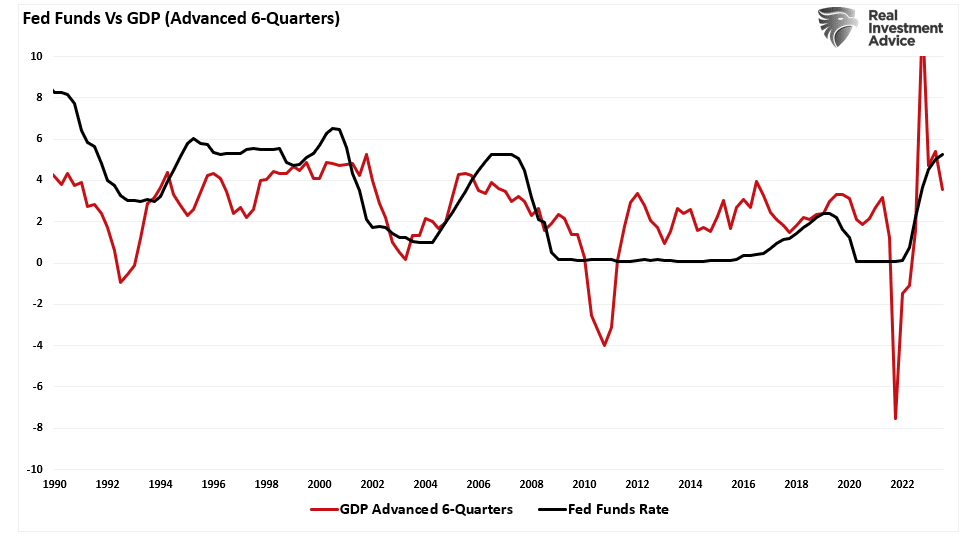

เรารู้ว่าการดำเนินการของธนาคารกลางสหรัฐเกี่ยวกับอัตราการเดินป่ามีประมาณ 6 ไตรมาสต่อการเปลี่ยนแปลงการเติบโตทางเศรษฐกิจ เนื่องจากการปรับขึ้นอัตราดอกเบี้ยของเฟดครั้งล่าสุดเกิดขึ้นในไตรมาสที่ 2 ของปีนี้ การปรับขึ้นดังกล่าวอาจบ่งชี้ว่ากิจกรรมทางเศรษฐกิจจะชะลอตัวลงอีกในช่วงปลายปี 2567

ผลกระทบของนักลงทุน

ตามที่ระบุไว้ข้างต้น คลื่นขนาดใหญ่ในการกระตุ้นเศรษฐกิจ (เป็นเปอร์เซ็นต์ของ GDP) ยังคงอยู่ในระดับสูง ซึ่งทำให้เกิดภาพลวงตาว่าเศรษฐกิจมีความแข็งแกร่งมากกว่าที่ควรจะเป็น เนื่องจากผลกระทบที่ล่าช้าจากการเข้มงวดทางการเงินยังคงส่งผลต่อการบริโภค การกลับตัวของความแข็งแกร่งทางเศรษฐกิจอาจทำให้นักเศรษฐศาสตร์ส่วนใหญ่ประหลาดใจ

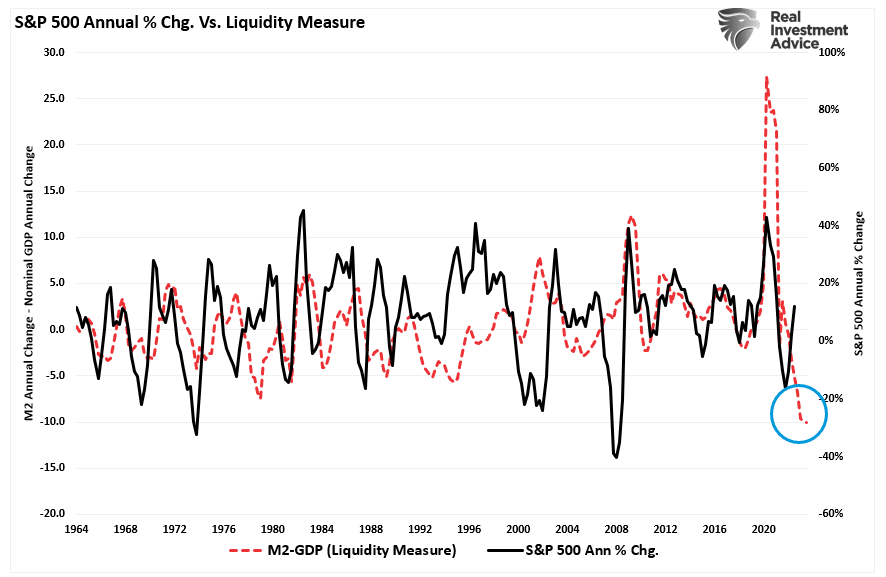

สำหรับนักลงทุน ผลกระทบของการกลับรายการมาตรการกระตุ้นทางการเงินต่อราคาไม่ใช่ภาวะกระทิง ดังที่แสดงไว้ การหดตัวของสภาพคล่องซึ่งวัดโดยการลบ GDP ออกจาก M2 มีความสัมพันธ์กับการเปลี่ยนแปลงของราคาสินทรัพย์ เมื่อพิจารณาว่ามาตรการกระตุ้นทางการเงินจะมีการพลิกกลับมากขึ้นอย่างมีนัยสำคัญ สิ่งนี้ชี้ให้เห็นว่าราคาสินทรัพย์มีแนวโน้มที่จะลดลงตามมา

อย่างไรก็ตาม เมื่อเร็ว ๆ นี้ตลาดต่างวางเดิมพันว่าการกลับตัวของสภาพคล่องกำลังจะเกิดขึ้น เมื่อคำนึงถึงผลกระทบด้านเงินเฟ้อจากการจัดหามาตรการอำนวยความสะดวกทางการเงิน เช่น การลดอัตราดอกเบี้ยและมาตรการผ่อนคลายเชิงปริมาณ ดูเหมือนว่าธนาคารกลางสหรัฐไม่น่าจะดำเนินการก่อนที่จะเกิดภาวะเศรษฐกิจถดถอย หากสมมติฐานดังกล่าวถูกต้อง ผู้ลงทุนอาจเตรียมพบกับความผิดหวังได้

ในขณะที่เราอัปเดตตัวชี้วัดภาวะเศรษฐกิจถดถอยของเรา ยังคงไม่มีความชัดเจนเกี่ยวกับความแน่นอนของภาวะเศรษฐกิจถดถอย ใช่สิ่งนี้ “เวลาอาจแตกต่างกัน” ปัญหาคือว่า ในอดีตไม่เคยเป็นเช่นนั้น

ดังนั้น เมื่อพิจารณาถึงความไม่แน่นอนนี้ เราจึงต้องชั่งน้ำหนักความเป็นไปได้ที่นักเศรษฐศาสตร์ของวอลล์สตรีทจะคาดการณ์ได้ในแง่ดียิ่งขึ้นต่อไป อย่างไรก็ตาม เราต้องเปิดกว้างต่อความน่าจะเป็นที่ยังคงอยู่กับตัวชี้วัด

ไม่มีใครรู้ว่าอนาคตจะเป็นอย่างไรด้วยความแน่นอนในระดับหนึ่ง ดังนั้นเราจึงต้องรักษาความว่องไวในแนวทางการลงทุนของเราและซื้อขายตลาดเพื่อสิ่งที่เป็นมากกว่าสิ่งที่เราปรารถนาให้เป็น

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link