ความผันผวนของการลงทุนยังคงเพิ่มขึ้นในปีนี้ เราสามารถชี้ไปที่ผู้กระทำผิดจำนวนเท่าใดก็ได้ สาเหตุที่ฉันชอบคือความผันผวนของอัตราดอกเบี้ย ฉันระมัดระวังในขณะที่ Federal Reserve (Fed) ขึ้นอัตราดอกเบี้ยมาตรฐาน อย่างไรก็ตาม ตัวบ่งชี้ความเสี่ยงยอดนิยมเมื่อเร็ว ๆ นี้ส่งข้อความที่หลากหลาย

เส้นอัตราผลตอบแทนสูงชัน ดังนั้นสภาพแวดล้อมการลงทุนอาจมีการเปลี่ยนแปลง ทำให้ต้องมีตำแหน่งพอร์ตโฟลิโอที่แตกต่างกัน เมื่อตรวจสอบเพิ่มเติม ฉันพบว่าตัวเองกำลังไตร่ตรองแนวคิดการลงทุนที่อันตรายที่สุดเท่าที่จะเป็นไปได้: คราวนี้จะแตกต่างออกไปหรือไม่?

เท่าที่สัญญาณการลงทุนยังคงอยู่ ยากที่จะเอาชนะรูปร่างของเส้นอัตราผลตอบแทน เป็นหนึ่งในตัวชี้วัดภาวะถดถอยที่ได้รับการศึกษาและเชื่อถือได้มากที่สุด แม้ว่าการกลับตัวของกราฟอัตราผลตอบแทนในเดือนตุลาคม 2022 จะได้รับความสนใจอย่างมาก แต่ก็มีแนวโน้มเพิ่มขึ้นอย่างรวดเร็วเช่นกัน อย่างไรก็ตาม เมื่อมองดูเบื้องหลังแล้วพบว่าอาจไม่ใช่สัญญาณกระตุ้นการตัดสินใจที่ฉันรออยู่

การผกผันและภาวะถดถอย

นักเศรษฐศาสตร์ได้ศึกษาความสัมพันธ์ระหว่างรูปร่างของเส้นอัตราผลตอบแทนและประสิทธิภาพทางเศรษฐกิจในสหรัฐอเมริกามานานแล้ว แม้ว่าตัวเลือกเส้นโค้งที่เฉพาะเจาะจงจะแตกต่างกันไป แต่โดยทั่วไปแล้วพวกเขาจะเปรียบเทียบอัตราผลตอบแทนสำหรับ (3mUST) กับ (10yUST) โดยปกติแล้ว เส้นโค้งนี้จะมีความลาดเอียงเป็นบวก โดยแสดง “เบี้ยประกันภัยระยะยาว” โดยที่พันธบัตรที่มีอายุมากกว่าจะให้ผลตอบแทนมากกว่าพันธบัตรที่มีอายุสั้นกว่า อย่างไรก็ตาม ในบางโอกาสที่เกิดขึ้นไม่บ่อยนัก มันจะกลับด้านจน 3mUST ให้ผลตอบแทนมากกว่า 10yUST เมื่อสิ่งเหล่านี้เกิดขึ้น ภาวะเศรษฐกิจถดถอยมักจะตามมาด้วยการสร้างเหตุการณ์ที่น่าสังเกต

ในขณะที่นักเศรษฐศาสตร์ยังไม่ได้สร้างการเชื่อมโยงเชิงสาเหตุโดยตรงระหว่างการกลับตัวของเส้นอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐ (USTYC) และภาวะถดถอย พวกเขาได้คิดค้นทฤษฎีอธิบายขึ้นมาหลายทฤษฎี นักลงทุนคาดการณ์ว่านักลงทุนคาดการณ์ถึงผลกระทบที่ลดลงของอัตราระยะสั้นที่สูงต่อการเติบโตทางเศรษฐกิจ ส่งผลให้พวกเขาประมูลพันธบัตรระยะยาว (และส่งผลให้อัตราผลตอบแทนลดลง) เนื่องจากต้นทุนการกู้ยืมที่สูงขึ้นจะลดการลงทุนและการบริโภคในปัจจุบัน ส่งผลให้กิจกรรมทางเศรษฐกิจในอนาคตลดลง นักลงทุนควรเรียกร้องผลตอบแทนที่ต่ำกว่า มีคนอื่นด้วย

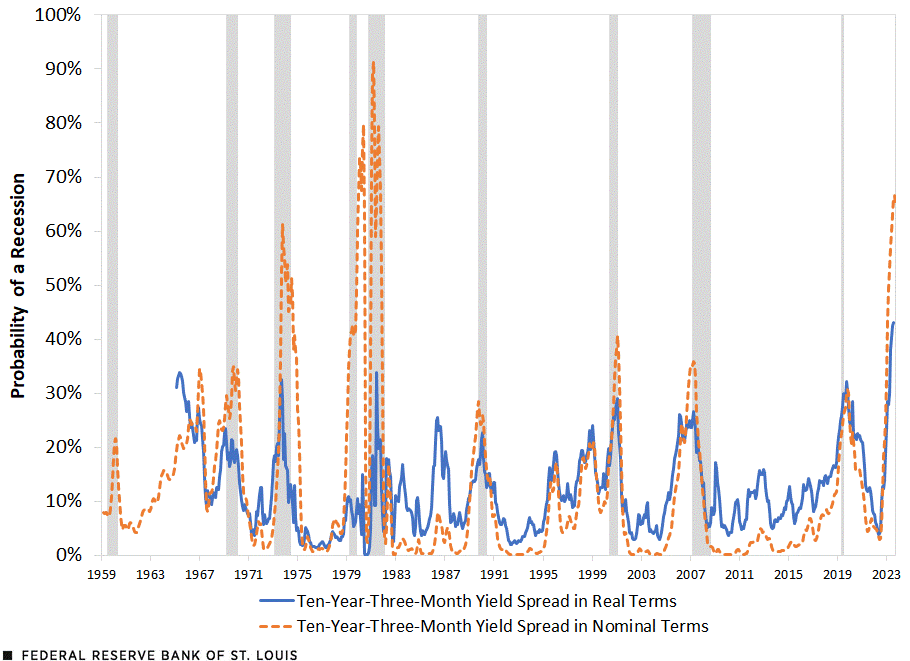

แม้ว่าทฤษฎีดังกล่าวสมควรได้รับการถกเถียงอย่างแน่นอน แต่ทฤษฎีเชิงประจักษ์กลับไม่สมควร ภาวะถดถอยมักเกิดขึ้นตามการกลับตัวของ USTYC ดังนั้นจึงมีการสร้างแบบจำลองจำนวนมากเพื่อทำนายแบบแรกโดยรุ่นหลัง ตัวอย่างหนึ่งสร้างขึ้นโดยนักเศรษฐศาสตร์ที่ Federal Reserve Bank of St. Louis คาดการณ์ว่า “ความน่าจะเป็น 65% ของภาวะถดถอยใน 12 เดือน” ในเดือนกันยายน

นักเศรษฐศาสตร์จากธนาคารกลางสหรัฐแห่งเซนต์หลุยส์คาดการณ์ความน่าจะเป็น 65% ของภาวะถดถอยใน 12 เดือนในเดือนกันยายน ที่มา: Federal Reserve Bank of St. Louis

Yield Curves ไม่ใช่ภาวะถดถอย

นักลงทุนจำนวนมากกังวลเกี่ยวกับภาวะเศรษฐกิจถดถอย แต่ฉันกลับไม่กังวล ฉันกังวลกับพวกเขาน้อยกว่าการเปลี่ยนแปลงราคาสินทรัพย์มาก ปรากฎว่าการผกผันของเส้นอัตราผลตอบแทนสามารถช่วยได้เช่นกัน

ในจดหมายล่าสุด Daniel Want ประธานเจ้าหน้าที่ฝ่ายการลงทุนของ Perquisite Capital กล่าวถึงความสัมพันธ์ในอดีตระหว่างหุ้น พันธบัตร และรูปร่างของเส้นอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ เขาตั้งข้อสังเกตว่า “บางส่วนที่ดีที่สุด [U.S. Treasury bond] โอกาสในการซื้อในประวัติศาสตร์จะแสดงตัวเองเมื่อเส้นอัตราผลตอบแทนกลับหัว และเริ่มที่จะหลุดพ้นจากการกลับตัวนั้นกลับไปสู่สภาวะที่ ‘สูงชัน’” และ “ตลาดหุ้นทั่วโลกยังสามารถเห็นได้ว่าต้องดิ้นรนหลังจากการขึ้นอัตราดอกเบี้ยครั้งล่าสุด”

ดังนั้น Want ก็เหมือนกับนักลงทุนรายอื่นๆ ที่กำลังจับตาดูการเปลี่ยนแปลงของ USTYC อย่างกระตือรือร้น เขามีแนวโน้มที่จะคิดค้นกลยุทธ์เพื่อสร้างผลกำไรจากผลการดำเนินงานการลงทุนที่เปลี่ยนแปลงไปซึ่งโดยทั่วไปจะมาพร้อมกับความชันที่เพิ่มขึ้น

USTYC กลับหัวครั้งแรกในเดือนตุลาคม 2022 อย่างไรก็ตาม เพิ่งเริ่มสูงขึ้น โดยเพิ่มขึ้นจากระดับต่ำสุดที่ -185 bps ในเดือนพฤษภาคมเป็น -106 bps ในวันนี้ ในขณะที่ยังคงกลับด้าน มันดึงดูดความสนใจของฉันด้วยเหตุผลที่ต้องการชัดเจน ในขณะที่การถกเถียงกันอย่างดุเดือดว่าสื่ออาจเกิดภาวะเศรษฐกิจถดถอยและเมื่อใด ฉันมุ่งเน้นไปที่ผลกระทบที่อาจเกิดขึ้นจากการลงทุนของ USTYC สำหรับพอร์ตโฟลิโอของฉัน

USTYC เพิ่งเริ่มสูงขึ้นจากระดับต่ำสุดที่กลับหัว ที่มา: Federal Reserve Bank of St. Louis

ไม่ใช่ว่าการชันทั้งหมดจะถูกสร้างขึ้นอย่างเท่าเทียมกัน

อย่างไรก็ตาม การเพิ่ม USTYC ไม่ได้ทั้งหมดถูกสร้างขึ้นอย่างเท่าเทียมกัน พวกเขาสามารถเกิดขึ้นได้สองวิธี Yield ของส่วนหน้าอาจลดลงเร็วกว่า Long End (ซึ่งอาจตก ขึ้น หรือคงตัวได้) หรือ Back End อาจเพิ่มขึ้นได้เร็วกว่า Front End (ซึ่งสามารถขึ้น ลง หรือคงที่ได้เช่นกัน) แบบแรกเรียกว่า bull ชันและอย่างหลังเรียกว่าหมีชันซึ่งหมายถึงการแข็งค่าและการอ่อนค่าของราคาพันธบัตรที่ทำให้เกิดการเปลี่ยนแปลงตามลำดับ ความหมายของแต่ละอย่างก็น่าจะแตกต่างกัน

ตัวอย่างเช่น อัตราผลตอบแทนที่ลดลงได้สร้างผลตอบแทนที่แข็งแกร่งในอดีตให้กับพันธบัตร เมื่อราคาปรับตัวสูงขึ้นตามการตอบสนอง ผลตอบแทนของพันธบัตรมักประสบเมื่ออัตราผลตอบแทนเพิ่มขึ้น (เกิดจากราคาที่ลดลง) จึงพิจารณา ยังไง เส้นอัตราผลตอบแทนอาจสูงชันกลายเป็นสิ่งสำคัญอย่างยิ่งเมื่อวางแผนกลยุทธ์การลงทุนสำหรับสถานการณ์ดังกล่าว มันสำคัญไม่แพ้กัน เมื่อไร.

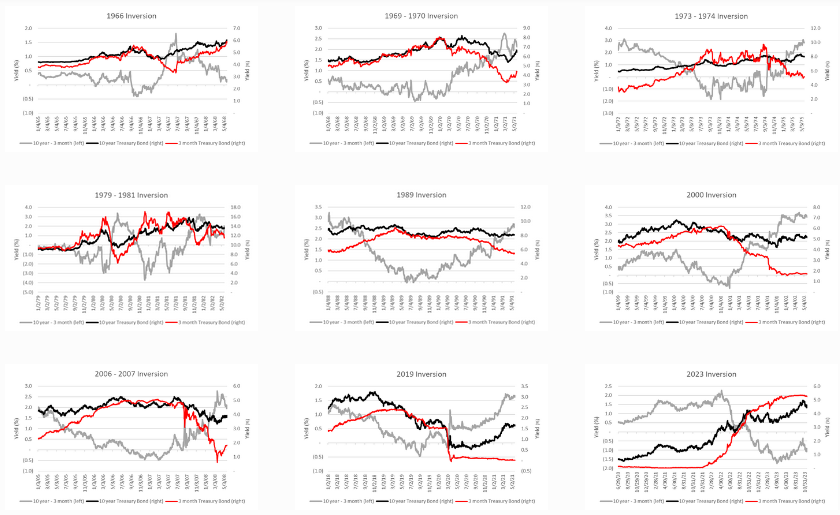

ด้านล่างนี้ ฉันแชร์ภาพรวมของการชัน USTYC 9 ครั้งล่าสุด (เส้นสีเทา) สิ่งที่น่าสนใจคือ 7 เกิดขึ้นจากการขึ้นของภาวะกระทิงโดยที่อัตราผลตอบแทน 3mUSTs (เส้นสีแดง) ลดลงเร็วกว่า 10YUSTs (เส้นสีดำ) เส้นอัตราผลตอบแทนของปี 1979-1981 เพียง 2 เส้นที่ชันขึ้นและของวันนี้ เป็นผลมาจากภาวะหมีที่ชันขึ้น (นั่นคือ อัตราผลตอบแทน 10yUST ที่เพิ่มขึ้นเร็วขึ้น)

ภาพรวมของการชัน USTYC 9 ครั้งล่าสุด (เส้นสีเทา) ที่มา: Federal Reserve Bank of St. Louis

เส้นอัตราผลตอบแทนไม่ได้ทั้งหมดสูงชันด้วยเหตุผลเดียวกัน “วิธีการ” ในปัจจุบันแตกต่างจากเรื่องอื่นๆ ส่วนใหญ่ ดังนั้น ฉันลังเลที่จะเข้าใกล้เรื่องทั่วไปของวันนี้ เช่นเดียวกับคนอื่นๆ

Carry Trade ดำเนินแนวทางการลงทุนของฉัน

ราวกับว่าการผกผันของอัตราผลตอบแทนยังเกิดขึ้นไม่บ่อยนัก แต่กลับเพิ่มขึ้นเพียงครั้งเดียวก่อนหน้านี้ เนื่องจากการเพิ่มขึ้นใน 10yUST เทียบกับ 3mUST ดังนั้นเราจึงแทบจะไม่สามารถสรุปข้อสรุปทางสถิติที่ชัดเจนจากประวัติศาสตร์ได้ การซื้อขายในปัจจุบันต้องใช้แนวทางอุปนัยมากขึ้น

ตามที่ระบุไว้ที่อื่น ฉันจำลองตลาดการลงทุนทางจิตใจโดยที่ (เลเวอเรจ) ดำเนินการซื้อขาย ผู้เข้าร่วมรายใหญ่ที่สุดลงทุนด้วยเงินที่ยืมมา: ธนาคารพาณิชย์ลงทุนเงินฝากของลูกค้า บริษัทประกันภัยลงทุนเบี้ยประกันภัย กองทุนบำเหน็จบำนาญลงทุน และกองทุนป้องกันความเสี่ยง กองทุนรวม และบุคคลทั่วไปสามารถลงทุนในมาร์จิ้นได้ แม้แต่ธุรกรรมอนุพันธ์ก็ยังฝังการใช้ประโยชน์ ดังนั้น ผมจึงมองว่าความสัมพันธ์ระหว่างอัตราการกู้ยืมและอัตราผลตอบแทนของสินทรัพย์มีความสำคัญต่อการลงทุน

Carry Trade สามารถทำกำไรได้อย่างน่าอัศจรรย์ตราบใดที่อัตราผลตอบแทนจากการลงทุนยังคงสูงกว่าต้นทุนการกู้ยืม (และสภาพคล่องได้รับการจัดการอย่างเชี่ยวชาญ) ผลจากเลเวอเรจ ทำให้การเทรดแบบ Carry Trade มีความอ่อนไหวต่อการเปลี่ยนแปลงทั้งสองอย่าง ต้นทุนการกู้ยืมที่เพิ่มขึ้นเล็กน้อยและ/หรือผลตอบแทนจากการลงทุนที่ลดลงสามารถบังคับให้พวกเขาผ่อนคลายได้ เนื่องจากเส้นเครดิตมักแสดงค่าพรีเมียมที่เป็นบวก การซื้อขายแบบ Carry Trade จึงมักยืมระยะสั้นและให้ยืมระยะยาว ธนาคาร บริษัทประกัน กองทุนบำเหน็จบำนาญ กองทุนรวมที่ลงทุน ฯลฯ ต่างก็ประพฤติตนในลักษณะนี้ เป็นผลให้ความผันผวนและการผกผันของเส้นอัตราผลตอบแทนสามารถสร้างความเสียหายร้ายแรงต่อการซื้อขายได้

ในกรอบการทำงาน Carry Trade นี้ วิธีที่เส้นอัตราผลตอบแทนสูงชันจะอยู่ตรงกลาง อัตราผลตอบแทนระยะสั้นที่ลดลงช่วยให้เกิดเสถียรภาพ พวกเขาลดต้นทุนการกู้ยืมและทำให้ราคาสินทรัพย์ (ค่อนข้าง) ไม่ได้รับผลกระทบ เป็นผลให้ผลกำไรทางการค้าและความสามารถในการก่อหนี้เพิ่มขึ้นจึงกระตุ้นความต้องการสินทรัพย์ ดังนั้นเส้นอัตราผลตอบแทนที่สูงชันซึ่งเกิดจากการลดลง 3mUSTs อาจสร้างสภาพแวดล้อมที่ดีและมีความเสี่ยงระยะยาวได้ ตามที่ระบุไว้ก่อนหน้านี้ อัตราผลตอบแทนที่สูงชันมักเป็นไปตามรูปแบบนี้

อย่างไรก็ตาม ความชันที่เพิ่มขึ้นในปัจจุบันเป็นผลมาจากสภาวะตรงกันข้าม อัตราผลตอบแทน 10yUST เพิ่มขึ้นเมื่อเทียบกับ 3mUSTs’ แม้ว่าการแพร่กระจายของการลงทุนดูเหมือนจะเพิ่มขึ้นในช่วงแรก (เชิงบวก) แต่ผลกระทบต่อการลงทุนที่มีอยู่อาจเป็นผลเสียได้ ราคาพันธบัตรที่ลดลง (เกิดจากอัตราผลตอบแทนที่สูงขึ้น) อาจส่งผลกระทบต่อสินทรัพย์อื่นและทำให้ผลตอบแทนลดลง เป็นผลให้ผลกำไรจากการค้าขายสามารถบีบอัดได้ ส่งผลให้ความสามารถในการกู้ยืมลดลง ภาระหนี้คลี่คลาย การบังคับขายสินทรัพย์ และราคาที่ลดลง ในกรอบนี้ อัตราดอกเบี้ยที่สูงขึ้นอาจทำให้ตลาดการเงินไม่มั่นคง ส่งผลให้เงื่อนไขการลงทุนเอื้ออำนวยน้อยลง

ไม่แตกต่าง ไม่เหมือนกัน

นักเศรษฐศาสตร์และนักลงทุนมักจับตาดูรูปร่างของ USTYC โดยทั่วไปจะแสดงเบี้ยประกันที่เป็นบวกโดยมีระยะเวลาครบกำหนดที่มีอายุมากกว่า ให้ผลตอบแทนมากกว่าเบี้ยประกันที่มีระยะเวลาสั้นกว่า เพื่อสะท้อนถึงความเสี่ยงและมูลค่าตามเวลาของเงินที่หลากหลาย อย่างไรก็ตาม บางครั้งมันก็กลับด้าน สิ่งเหล่านี้มีมาก่อนภาวะถดถอยของสหรัฐฯ ในอดีตอย่างน่าเชื่อถือ ด้วยเหตุนี้ ผู้เข้าร่วมตลาดจำนวนมากจึงนำรูปร่างของ USTYC มาใช้ในการวิเคราะห์ของตน

ดังนั้น USTYC เมื่อเร็ว ๆ นี้ที่พุ่งขึ้นจากระดับต่ำสุดกลับหัวจึงได้รับความสนใจอย่างมาก อย่างไรก็ตาม วิธีการที่ USTYC แพร่หลายไปไกลนั้นแตกต่างจากวิธีอื่นๆ ส่วนใหญ่ ผลลัพธ์ของวันนี้มาจากการเพิ่มขึ้นของผลตอบแทนระยะยาวมากกว่าการลดลงในระยะสั้นซึ่งเกิดขึ้นบ่อยกว่า

ในความคิดของฉัน ความแตกต่างที่สำคัญนี้ลดความน่าเชื่อถือของแอนะล็อกประสิทธิภาพการลงทุนในอดีต ฉันเห็นว่าอัตราผลตอบแทนระยะยาวที่เพิ่มขึ้นนั้นอาจทำให้ไม่มั่นคงในขณะที่ฉันจำลองตลาดการเงินว่าเป็นการค้าขายแบบพกพา ด้วยเหตุนี้ ฉันจึงรักษาท่าทีการลงทุนแบบระมัดระวัง

แน่นอนว่า USTYC เพิ่งเริ่มสูงขึ้นและยังคงกลับหัว กระบวนการนี้ยังห่างไกลจากความสมบูรณ์ ฉันจะอัปเดตความคิดเห็นของฉันอย่างไม่ต้องสงสัยเมื่อเงื่อนไขที่เพิ่มสูงขึ้นของ USTYC เปลี่ยนแปลงไป ฉันไม่ลังเลที่จะพึ่งพาผลการดำเนินงานการลงทุนที่พุ่งสูงขึ้นในอดีต เพราะฉันคิดว่าครั้งนี้จะแตกต่างออกไป แต่ฉันแค่คิดว่ามันไม่เหมือนเดิม (จนถึงตอนนี้)

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link