เมื่อวันที่ 3 พฤษภาคม ธนาคารกลางสหรัฐปรับขึ้นอัตราดอกเบี้ยครั้งที่ 10 ในเวลาเพียงปีกว่า ทำให้อัตราเงินเฟดเข้าสู่ช่วงเป้าหมายที่ 5%-5.25% ซึ่งเป็นระดับสูงสุดนับตั้งแต่เดือนสิงหาคม 2550 อย่างไรก็ตาม ในแถลงการณ์หลังการประชุม วลี “การยืนยันนโยบายเพิ่มเติมบางอย่างอาจเหมาะสม” ซึ่งรวมอยู่ในรุ่นก่อนหน้าได้ถูกยกเลิกแล้ว สิ่งนี้ชี้ให้เห็นว่าวงจรการรัดเข็มขัดในปัจจุบันอาจสิ้นสุดลง ทำให้มีความเป็นไปได้ที่การปรับขึ้นอัตราดอกเบี้ยจะหยุดชั่วคราว

ในขณะที่ตลาดต่างเฝ้ารอการสิ้นสุดของวงจรการขึ้นอัตราดอกเบี้ยอย่างใจจดใจจ่อ และมองหาสัญญาณใดๆ ของการกลับตัวของนโยบายการเงิน พวกเขากลับมองว่าการประกาศการสิ้นสุดของวัฏจักรมีความเป็นไปได้ในทางลบ

ในบทความนี้ เราจะสำรวจว่าเหตุใดถ้อยแถลงของเฟดจึงเป็นสัญญาณขาลงสำหรับสินทรัพย์เสี่ยง และดูว่าการเพิ่มขึ้นของหนี้ภาครัฐของสหรัฐฯ ที่กำลังจะเกิดขึ้นจะส่งผลกระทบต่อตลาดการเงินอย่างไร

วิกฤตการธนาคาร

เมื่อ Silvergate Bank, Silicon Valley Bank และ Signature Bank (OTC:) ล้มละลายในเดือนมีนาคม Federal Reserve และ US Treasury สัญญาว่าจะทำ “ทุกวิถีทาง” เพื่อไม่ให้ภาคธนาคารล่มสลายต่อไป ตลอดเดือนเมษายน หุ้นธนาคารสหรัฐออกด้านข้างและเติบโตเล็กน้อย อย่างไรก็ตาม เมื่อต้นเดือนพฤษภาคม ธนาคาร First Republic Bank (OTC:) ได้ประกาศล้มละลาย

การพัฒนานี้ทำให้นักลงทุนผิดหวัง ทำให้หุ้นของบริษัทในภาคการธนาคารหลายแห่งพังทลายลง

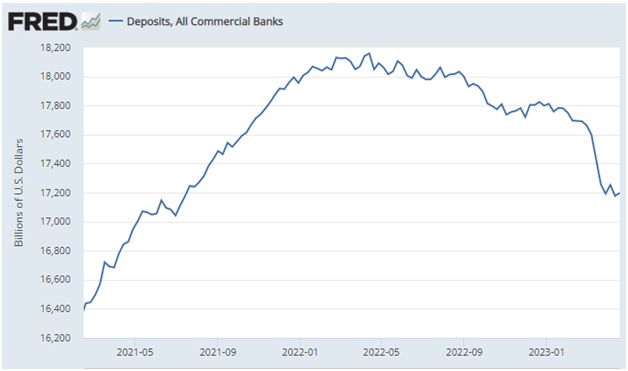

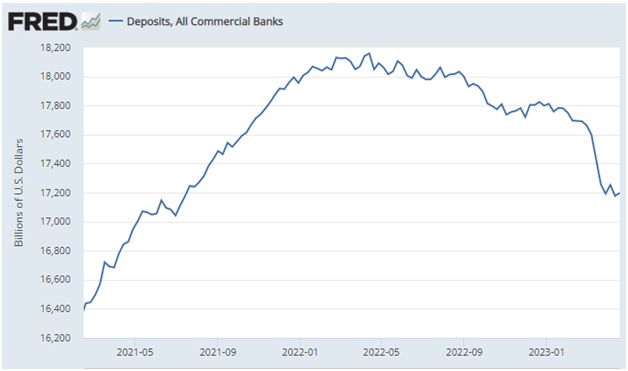

อัตราสำคัญสูงและเข้มงวดโดยหน่วยงานกำกับดูแลทางการเงินของสหรัฐเกี่ยวกับเงื่อนไขในการออกเงินกู้ต่างๆ (เทียบเท่ากับการเพิ่มขึ้น 1.5% ของอัตราเงินกองทุนของรัฐบาลกลางของประเทศ) ทำให้มีการขอสินเชื่อน้อยลง สิ่งนี้ทำให้รายได้ของบริษัทลดลง ลดความเชื่อมั่นของนักลงทุนที่มีต่อธนาคาร และผลักดันให้พวกเขาถอนเงินฝากออกจากบัญชีของตน ในที่สุด ตลาดหลักทรัพย์ก็หยุดการซื้อขายหลักทรัพย์บางส่วนโดยสิ้นเชิง

ฝากธนาคารพาณิชย์ทุกแห่ง

ที่มา: คณะกรรมการผู้ว่าการระบบธนาคารกลางสหรัฐฯ (US)

ที่ FOMC Jerome Powell กล่าวว่าตราบใดที่ไม่มีอะไรที่คาดไม่ถึงเกิดขึ้น การปรับขึ้นอัตราดอกเบี้ยจะลดลง เบื้องหลังภาษาศาสตร์ที่แยบยลของข้อความนี้มีความหมายเฉพาะเจาะจงแม้ว่าจะค่อนข้างซับซ้อนก็ตาม หัวหน้าเฟดตระหนักดีว่าเขาจะต้องรับผิดต่อวิกฤตการธนาคาร จำเดือนสิงหาคม 2564 ที่เขากล่าวว่าอัตราเงินเฟ้ออยู่ภายใต้การควบคุมได้หรือไม่?

เจอโรม พาวเวลล์บอกอะไรกับเราที่งานแถลงข่าว FOMC จริง ๆ ?

- เฟดเข้าใจดีว่าความวุ่นวายทางการเงินทั่วโลกอาจเติบโตอย่างรวดเร็ว

- เฟดตระหนักดีถึงความลึกของปัญหาในภาคการธนาคาร เช่นเดียวกับอสังหาริมทรัพย์เพื่อการพาณิชย์

- เฟดไม่มีเหตุผลที่จะบอกว่าขึ้นอัตราดอกเบี้ยมากเกินไปเนื่องจากอัตราเงินเฟ้อยังไม่พ่ายแพ้อย่างสมบูรณ์ ในทางกลับกัน เฟดตระหนักดีว่าความไม่แน่นอนกำลังเพิ่มขึ้น และไม่มีทางออกที่ชัดเจน

- แน่นอนว่าเฟดสามารถทำให้ระบบธนาคารเต็มไปด้วยสภาพคล่อง อย่างไรก็ตามสิ่งนี้อาจนำไปสู่การสูญเสียการควบคุมอัตราเงินเฟ้อโดยสิ้นเชิง

- สถานการณ์ทวีความรุนแรงขึ้นจากความขัดแย้งเรื่องการเพิ่มเพดานหนี้สาธารณะ แม้ว่านี่จะเป็นจังหวัดของกระทรวงการคลังสหรัฐฯ และไม่ได้เกี่ยวข้องกับเฟดโดยตรง แต่เฟดก็ยังกุมมือเฟดอยู่

- พาวเวลล์กำลังส่งสัญญาณไม่ทางใดก็ทางหนึ่ง จำเป็นต้องผ่อนปรนนโยบายการเงิน คำถามเดียวคือเวลา

การเพิ่มเพดานหนี้ภาครัฐไม่สามารถแก้ปัญหาได้

ในอดีต ดราม่าเรื่องหนี้สาธารณะจะยืดเยื้อต่อไป โดยพรรคเดโมแครตและพรรครีพับลิกันจะเจรจากันจนถึงสองสามชั่วโมงสุดท้ายก่อนที่เงินสดในงบดุลของกระทรวงการคลังสหรัฐฯ จะสิ้นสุดลง กล่าวคือจะบรรลุข้อตกลงในปลายเดือนพ.ค.

นักวิเคราะห์บางคนเชื่อว่าครั้งนี้จะเป็นข้อยกเว้น อย่างไรก็ตาม แม้ว่าละครจะยืดเยื้อเลยเส้นตายไป แต่ก็ไม่นาน และยังส่งผลให้เพดานหนี้ของประเทศเพิ่มขึ้นอีกด้วย ผู้ที่ไม่ต้องการยอมจำนนจะสูญเสียคะแนนเสียงในการเลือกตั้งในปีหน้า ไม่ทางใดก็ทางหนึ่ง ไม่ว่าก่อนหรือหลังวันที่ 1 มิถุนายน ไม่นาน เพดานหนี้จะเพิ่มขึ้น 1.5 ล้านล้านดอลลาร์

นี่คือจุดเริ่มต้นของความสนุก ทันทีที่รัฐบาลอนุมัติการเพิ่มเพดานหนี้ของประเทศ เฟดจะเริ่มจัดหาสภาพคล่องให้กับงบประมาณของสหรัฐฯ แต่ไม่ใช่สำหรับทั้งหมด 1.5 ล้านล้านดอลลาร์ กระทรวงการคลังสหรัฐจะออกพันธบัตรเป็นส่วนใหญ่เพื่อให้ได้สภาพคล่อง ซึ่งจะส่งผลให้สภาพคล่องในตลาดการเงินลดลง ปัญหาจะปรากฏขึ้นพร้อมกับความล่าช้า 1-2 เดือน ดังนั้นในเดือนมิถุนายนหรือกรกฎาคม ตลาดอาจตกลงเนื่องจากสภาพคล่องต่ำ

ความยากลำบากเหล่านี้จะซ้อนทับกับปัญหาที่เกิดขึ้นอย่างต่อเนื่องกับธนาคาร ความเสี่ยงจากภาวะเศรษฐกิจถดถอย และการดิ้นรนของตลาดอสังหาริมทรัพย์ (อัตราดอกเบี้ยเงินกู้ที่สูงทำให้ธุรกรรมอสังหาริมทรัพย์เพื่อการอยู่อาศัยและเชิงพาณิชย์ลดลงจนแทบไม่เหลืออะไรเลย)

และอย่าลืมการใช้จ่ายงบประมาณของรัฐบาลกลางที่เพิ่มขึ้นอย่างรวดเร็ว ทางการใช้เงิน 3.15 ล้านล้านดอลลาร์ในปีงบประมาณ 2566 (เริ่มในเดือนตุลาคม 2565) มากกว่าปีก่อนหน้า 13%

จากที่กล่าวมาข้างต้น ต่อไปนี้เป็นสิ่งที่เราอาจเห็นข้อสรุปสองประการ:

- กระทรวงการคลังสหรัฐจะกู้ยืมเงินในตลาด ดังนั้น ในทางทฤษฎี อัตราผลตอบแทนพันธบัตรอาจยังคงเพิ่มขึ้น

- สภาพคล่องในตลาดที่ลดลงอาจนำไปสู่วิกฤติสินเชื่อ ซึ่งเมื่อรวมกับปัจจัยอื่นๆ แล้ว อาจนำไปสู่การลดลงของดัชนีสหรัฐฯ

แนวโน้มทางเทคนิค

ผู้ได้ประโยชน์หลักของความไม่แน่นอนทางเศรษฐกิจคือทองคำ ดังนั้นจึงไม่น่าแปลกใจที่ทองคำจะพุ่งขึ้นถึงปี 2050 หากราคาทะลุ 2080 ในความพยายามครั้งที่สาม ราคาจะขยับไปที่ 2300

กรอบเวลารายสัปดาห์

กราฟ XAU/USD รายสัปดาห์

อย่างไรก็ตาม การทดสอบอีกครั้งของขอบช่องด้านบนก็สามารถทำได้เช่นกัน ในกรณีนี้ คุณอาจพิจารณารับตำแหน่งในช่วง 1940.00 – 1950.00

ดังที่เราได้กล่าวไว้ข้างต้น สภาพคล่องที่ลดลงอีกจะส่งผลเสียต่อหุ้นของธนาคารขนาดใหญ่

JPM, กรอบเวลารายสัปดาห์

แผนภูมิ JPM รายสัปดาห์

ราคากำลังเคลื่อนไหวภายในลิ่มขาขึ้น ซึ่งโดยปกติจะเป็นรูปแบบตลาดหมี โปรดทราบว่าผู้ซื้อประสบปัญหาในการนำราคากลับไปสูงกว่า 140.00 เนื่องจากสถานการณ์ทางเศรษฐกิจที่ไม่เอื้ออำนวย เราคาดว่าจะลดลงต่อไปที่เส้นแนวโน้มแนวรับที่ 103.80 หากเป็นเช่นนั้น ราคาจะสร้างรูปแบบ “Head and Shoulders” ขาลง โดยมีเป้าหมายหลักอยู่ที่ 57.00 น.

อย่างไรก็ตาม หากหุ้นพุ่งขึ้นเหนือ 140.00 และปิดแท่งเทียนประจำสัปดาห์สองสามแท่งที่นั่น สิ่งต่างๆ จะไปในทิศทางอื่น

กรอบเวลารายสัปดาห์

กราฟรายสัปดาห์ S&P 500

ดัชนี S&P500 จะไม่ได้รับการยกเว้นจากการพังทลายของตลาดที่กำลังจะเกิดขึ้น ราคาได้สร้างแนวต้านขนาดใหญ่ที่ 4170.00 ขณะนี้ดัชนีเด้งออกจากระดับนี้ไปที่ 3800.00 ในระยะกลาง ราคามักจะไปถึงแนวรับนี้และทะลุผ่านแนวรับนี้ เลื่อนไปที่ 3540.00

สรุป

ในการกล่าวสุนทรพจน์ระหว่างการประชุมเมื่อวันที่ 3 พฤษภาคม นายเจอโรม พาวเวลล์ยอมรับว่าเศรษฐกิจสหรัฐฯ อยู่ในสถานะที่ยากลำบากมาก วิกฤตการธนาคาร อัตราเงินเฟ้อที่สูงอย่างต่อเนื่อง วิกฤตอสังหาริมทรัพย์เพื่อการพาณิชย์ และการใช้จ่ายงบประมาณที่เพิ่มขึ้น ล้วนสร้างแรงกดดันต่อตลาดการเงินมากยิ่งขึ้น

ยิ่งไปกว่านั้น เส้นอัตราผลตอบแทนที่กลับด้านระหว่างพันธบัตรอายุ 2 ปีและ 10 ปีเป็นสัญญาณบ่งชี้ถึงการล่มสลายของตลาดที่ใกล้เข้ามา ตอนนี้เป็นเวลาที่ดีที่จะคิดเกี่ยวกับการปิดสถานะการลงทุนระยะยาวและประกันความมั่นคงของสภาพคล่องในพอร์ตของคุณเอง

***

FBS เป็นแบรนด์ระดับสากลในกว่า 150 ประเทศ บริษัทอิสระที่รวมตัวกันภายใต้แบรนด์ FBS อุทิศตนเพื่อลูกค้าและเสนอโอกาสในการซื้อขาย Margin FX และ CFDs

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link