ในช่วงไม่กี่ปีที่ผ่านมา สกุลเงินดิจิทัลและได้กลายเป็นมาตรวัดที่เหมาะสมของความต้องการของนักลงทุนเก็งกำไร จึงไม่น่าแปลกใจเมื่อพิจารณาจากวิวัฒนาการของตลาดสู่ “คาสิโน” หลังเกิดโรคระบาด โดยที่ .

“เรื่องดังกล่าวไม่น่าแปลกใจ เนื่องจากนักลงทุนรายย่อยมักจะตกเป็นเหยื่อของพฤติกรรมทางจิตวิทยาของ “ความกลัวที่จะพลาด”

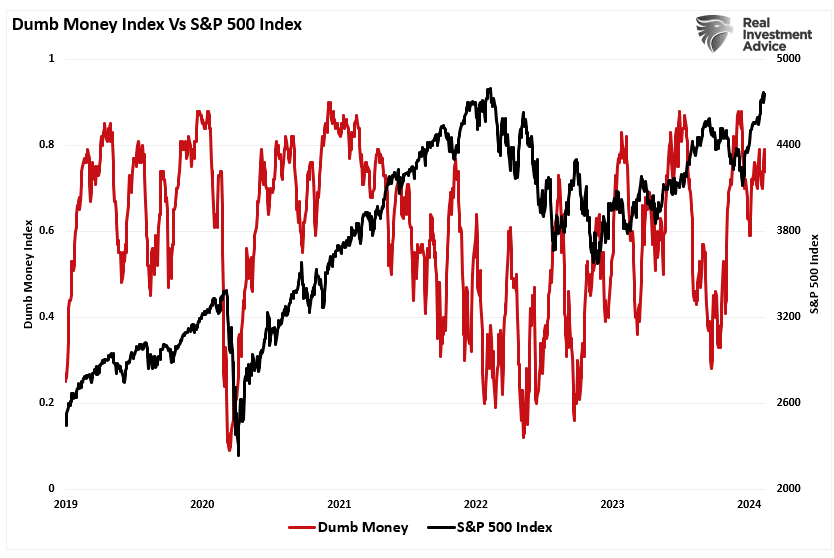

แผนภูมิด้านล่างแสดง “ดัชนีเงินโง่” เทียบกับ S&P 500 เป็นอีกครั้งที่นักลงทุนรายย่อยมีหุ้นระยะยาวมากเมื่อเทียบกับผู้เล่นสถาบันที่ถูกมองว่าเป็น “เงินที่ชาญฉลาด”

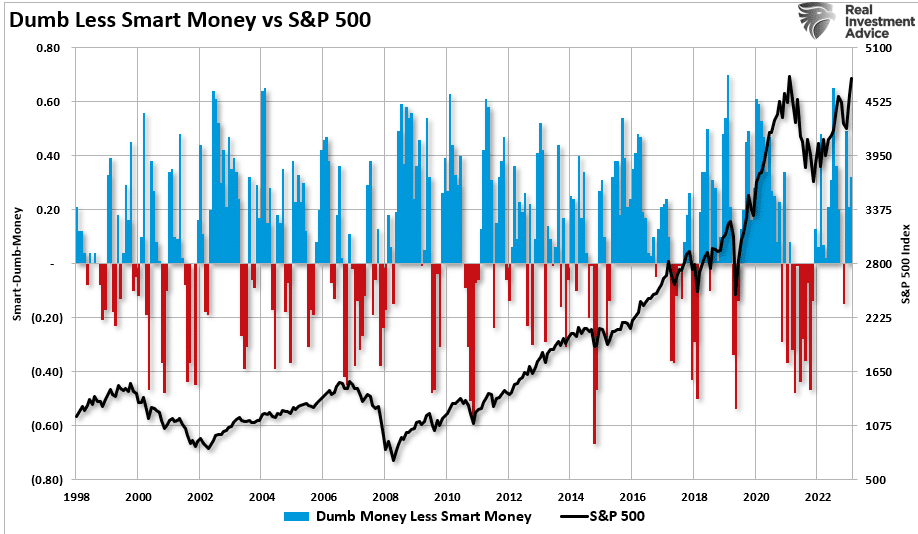

“ความแตกต่างระหว่างนักลงทุนที่ “ฉลาด” และ “เงินโง่” แสดงให้เห็นว่า บ่อยครั้ง “เงินโง่” ลงทุนใกล้จุดสูงสุดของตลาดและขายใกล้จุดต่ำสุดของตลาด”

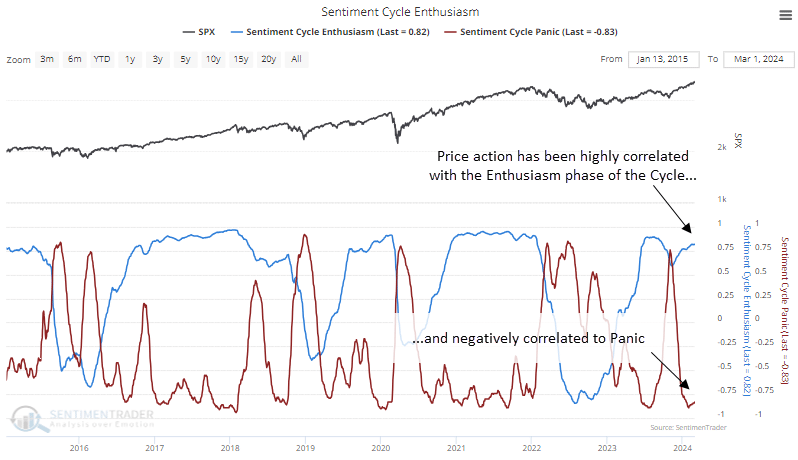

ความกระตือรือร้นดังกล่าวเพิ่มขึ้นอย่างรวดเร็วนับตั้งแต่เดือนพฤศจิกายนปีที่แล้ว เนื่องจากหุ้นพุ่งขึ้นด้วยความหวังว่าธนาคารกลางสหรัฐจะปรับลดอัตราดอกเบี้ย ตามที่ระบุไว้โดย Sentiment Trader:

“ในช่วง 18 สัปดาห์ที่ผ่านมา การขึ้นอย่างรวดเร็วได้นำเราไปสู่จุดเชื่อมต่อที่น่าสนใจใน Sentiment Cycle ในช่วงสองสามสัปดาห์ที่ผ่านมา S&P 500 ได้แสดงให้เห็นถึงความสัมพันธ์เชิงบวกในระดับสูงกับส่วน 'ความกระตือรือร้น' ของวงจร และความสัมพันธ์เชิงลบอย่างมากกับระยะ 'ความตื่นตระหนก'”

ความบ้าคลั่งในการไล่ล่าตลาด ซึ่งได้รับแรงหนุนจากอคติทางจิตวิทยาของ “กลัวพลาด” ได้แพร่หลายไปทั่วทั้งตลาดแล้ว ดังที่กล่าวไว้ใน บทความนี้: :

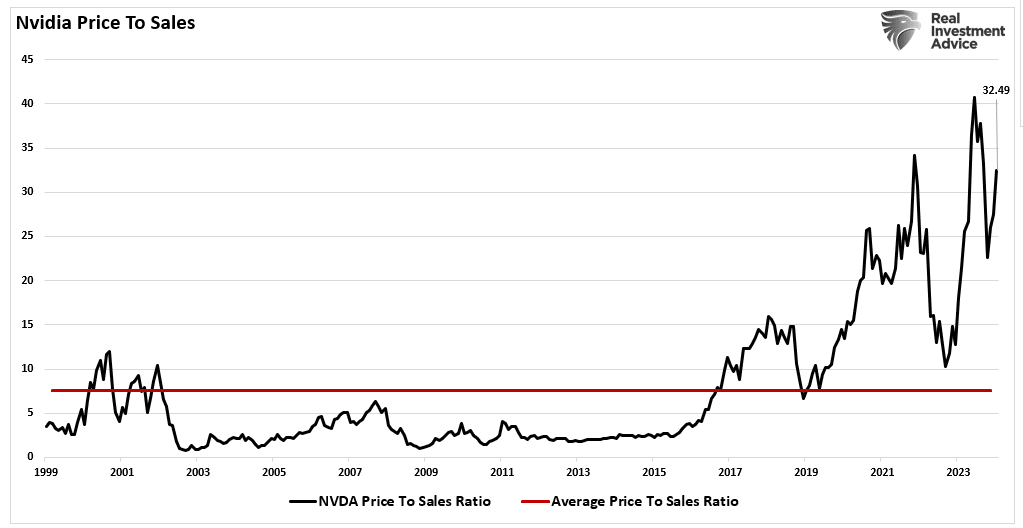

“ตั้งแต่นั้นมา ตลาดทั้งหมดก็พุ่งสูงขึ้นตามรายงานผลประกอบการของ Nvidia เมื่อสัปดาห์ที่แล้ว เหตุผลที่ฉันพูดว่า “นี่มันบ้าไปแล้ว” ก็คือการสันนิษฐานว่าทุกบริษัทจะเพิ่มรายได้และรายได้ในอัตราของ Nvidia

มีข้อสงสัยเล็กน้อยเกี่ยวกับรายได้และอัตราการเติบโตของรายได้ของ Nvidia อย่างไรก็ตาม เพื่อรักษาอัตราการเติบโตนั้นไว้อย่างไม่มีกำหนด โดยเฉพาะราคาต่อยอดขายที่ 32 เท่า หมายความว่าบริษัทอื่นๆ เช่น AMD และ Intel จะต้องสูญเสียส่วนแบ่งการตลาด”

แน่นอนว่านี่ไม่ใช่แค่การเก็งกำไรในตลาดหุ้นโดยเฉพาะสิ่งที่เกี่ยวข้อง “ปัญญาประดิษฐ์,” แต่ความอุดมสมบูรณ์นั้นได้แพร่กระจายไปสู่ทองคำและสกุลเงินดิจิทัล

คนพวกเดียวกัน

มีสองวิธีในการวัดความอุดมสมบูรณ์ของสินทรัพย์ แม้ว่ามาตรการด้านความเชื่อมั่นจะตรวจสอบตลาดในวงกว้าง ตัวชี้วัดทางเทคนิคสามารถสะท้อนถึงความอุดมสมบูรณ์ในระดับสินทรัพย์แต่ละรายการได้ อย่างไรก็ตาม ก่อนที่เราจะไปที่แผนภูมิของเรา เราจำเป็นต้องมีคำอธิบายสั้นๆ เกี่ยวกับสถิติ โดยเฉพาะส่วนเบี่ยงเบนมาตรฐาน

ตามที่ผมได้พูดคุยกันใน “ทบทวนกฎการลงทุน 10 ข้อของ Bob Farrell”:

“เหมือนหนังยางที่ยืดเกินไป ต้องคลายตัวจึงจะยืดใหม่ได้ นี่เป็นสิ่งเดียวกันทุกประการสำหรับราคาหุ้นที่ยึดกับค่าเฉลี่ยเคลื่อนที่

แนวโน้มที่มีการขยายมากเกินไปในทิศทางเดียวหรืออย่างอื่น มักจะกลับมาที่ค่าเฉลี่ยระยะยาวเสมอ แม้ในช่วงแนวโน้มขาขึ้นที่แข็งแกร่งหรือแนวโน้มขาลงที่แข็งแกร่ง ราคามักจะกลับ (เปลี่ยนกลับ) เป็นค่าเฉลี่ยเคลื่อนที่ระยะยาว”

ความคิดของ “การยืดหนังยาง” วัดได้หลายวิธี แต่ข้าพเจ้าจะจำกัดการสนทนาของเราในสัปดาห์นี้ไว้เพียง ส่วนเบี่ยงเบนมาตรฐาน และวัดความเบี่ยงเบนด้วย “โบลินเจอร์ แบนด์”

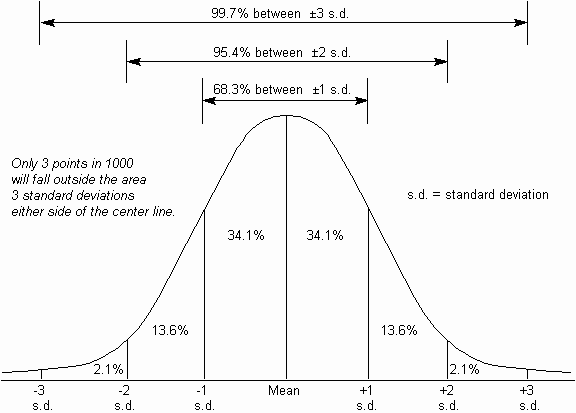

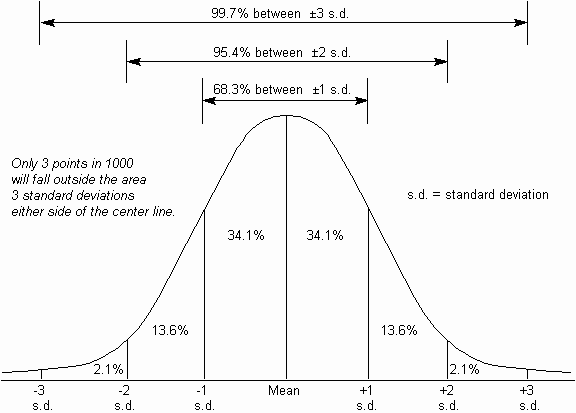

“ส่วนเบี่ยงเบนมาตรฐาน” ถูกกำหนดให้เป็น:

“การวัดการกระจายตัวของชุดข้อมูลจากค่าเฉลี่ย ยิ่งข้อมูลมีการกระจายตัวมากเท่าใด ค่าเบี่ยงเบนก็จะยิ่งสูงขึ้นตามไปด้วย ส่วนเบี่ยงเบนมาตรฐานจะคำนวณเป็นรากที่สองของความแปรปรวน”

ในภาษาอังกฤษธรรมดา นี่หมายความว่า ยิ่งห่างจากค่าเฉลี่ยที่เหตุการณ์เกิดขึ้นเท่าใด เหตุการณ์ก็ยิ่งไม่น่าเป็นไปได้มากขึ้นเท่านั้น

ดังที่แสดงด้านล่าง จากเหตุการณ์ 1,000 ครั้ง มีเพียง 3 ครั้งเท่านั้นที่จะตกนอกพื้นที่ 3 ส่วนเบี่ยงเบนมาตรฐาน. 95.4% ของเวลา เหตุการณ์จะเกิดขึ้นภายในสองส่วนเบี่ยงเบนมาตรฐาน

ส่วนเบี่ยงเบนมาตรฐาน

มาตรการที่สองของ “ความอุดมสมบูรณ์” เป็น “ความแข็งแกร่งสัมพัทธ์”

“ในการวิเคราะห์ทางเทคนิค ดัชนีความสัมพันธ์สัมพัทธ์ (RSI) เป็นตัวบ่งชี้โมเมนตัมที่วัดขนาดของการเปลี่ยนแปลงราคาล่าสุดเพื่อประเมินสภาวะการซื้อมากเกินไปหรือการขายเกินในราคาหุ้นหรือสินทรัพย์อื่น ๆ RSI จะแสดงเป็นออสซิลเลเตอร์ (กราฟเส้นที่เคลื่อนที่ระหว่างสุดขั้วสองจุด) และสามารถอ่านค่าได้ตั้งแต่ 0 ถึง 100

การตีความแบบดั้งเดิมและการใช้ RSI คือค่าที่ 70 หรือสูงกว่าบ่งชี้ว่าหลักทรัพย์กำลังมีการซื้อมากเกินไปหรือมีมูลค่าสูงเกินไป และอาจพร้อมสำหรับการกลับตัวของแนวโน้มหรือการดึงกลับของราคาที่แก้ไขได้ การอ่านค่า RSI ที่ 30 หรือต่ำกว่าบ่งชี้ว่ามีการขายมากเกินไปหรือต่ำกว่ามูลค่า” – อินเวสโทพีเดีย

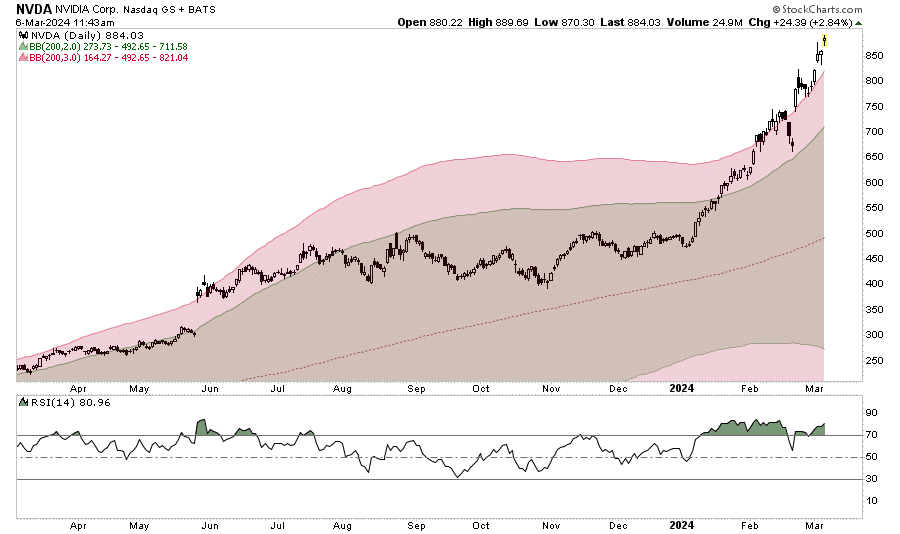

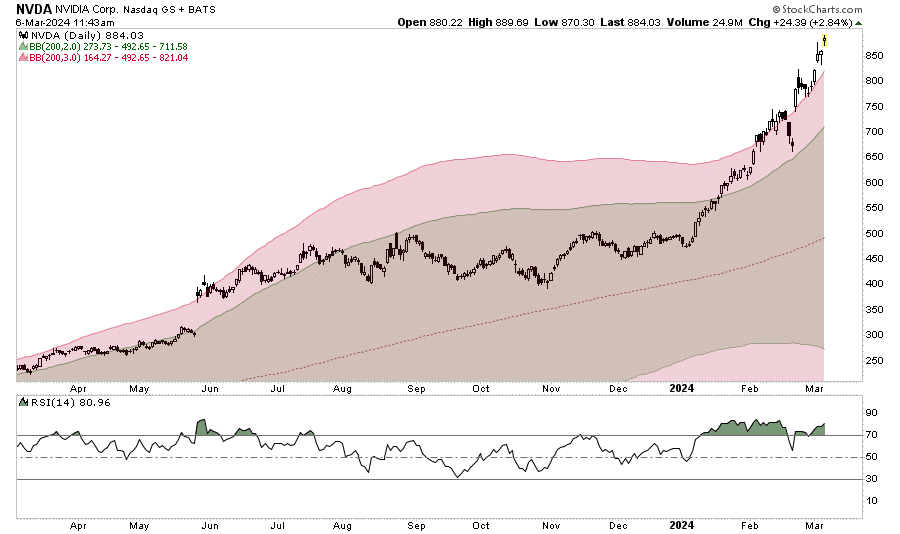

ด้วยมาตรการทั้งสองนี้ เรามาดู Nvidia (NASDAQ:) ซึ่งเป็นลูกโปสเตอร์ของการซื้อขายโมเมนตัมเก็งกำไรในตลาด Nvidia ซื้อขายค่าเบี่ยงเบนมาตรฐานมากกว่า 3 ค่าเหนือค่าเฉลี่ยเคลื่อนที่ และ RSI อยู่ที่ 81

ครั้งสุดท้ายที่เกิดเหตุการณ์นี้คือในเดือนกรกฎาคมปี 2023 เมื่อ Nvidia รวมและแก้ไขราคาจนถึงเดือนพฤศจิกายน

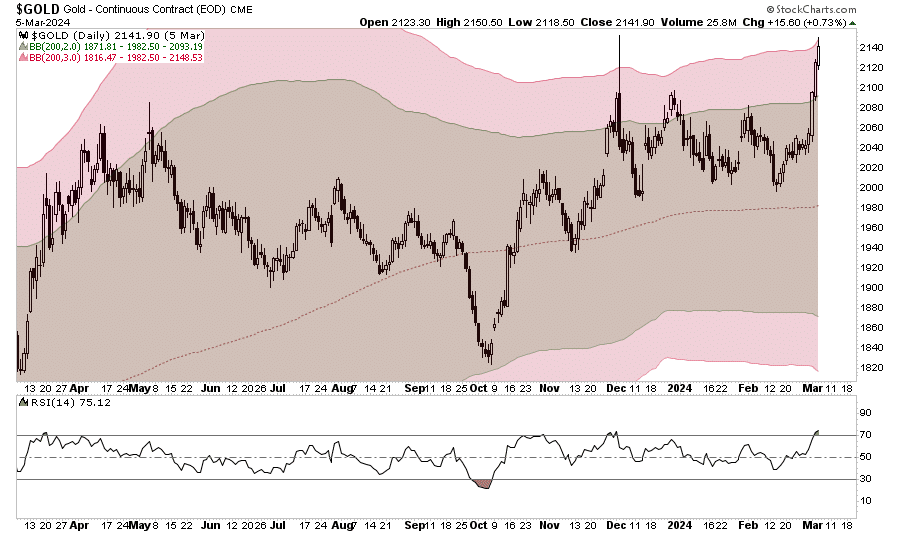

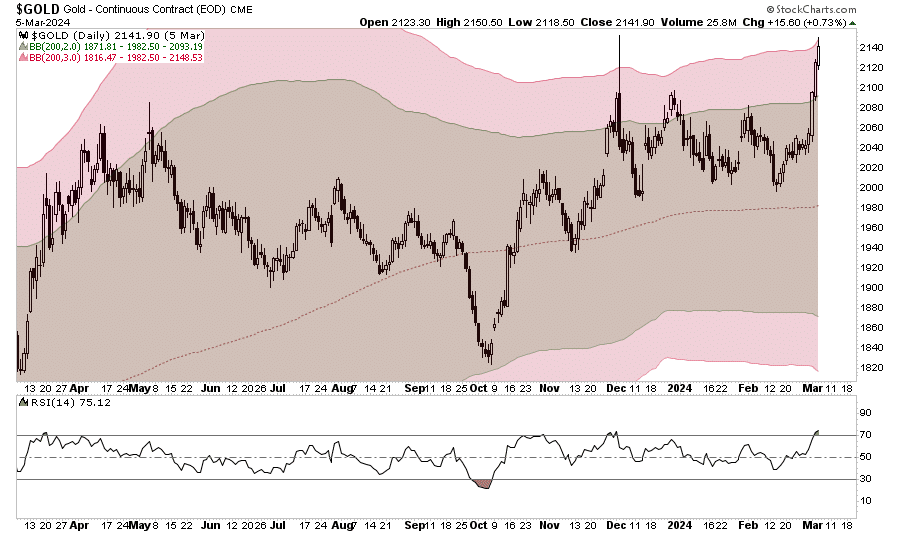

สิ่งที่น่าสนใจคือทองคำยังซื้อขายได้ดีใน 3 ขอบเขตค่าเบี่ยงเบนมาตรฐาน โดยค่า RSI ที่อ่านได้ 75 เนื่องจากทองคำควรจะเป็น “ที่หลบภัย” หรือ “เสี่ยง” สินทรัพย์กลับถูกกวาดล้างไปในตลาดที่อุดมสมบูรณ์ในปัจจุบัน

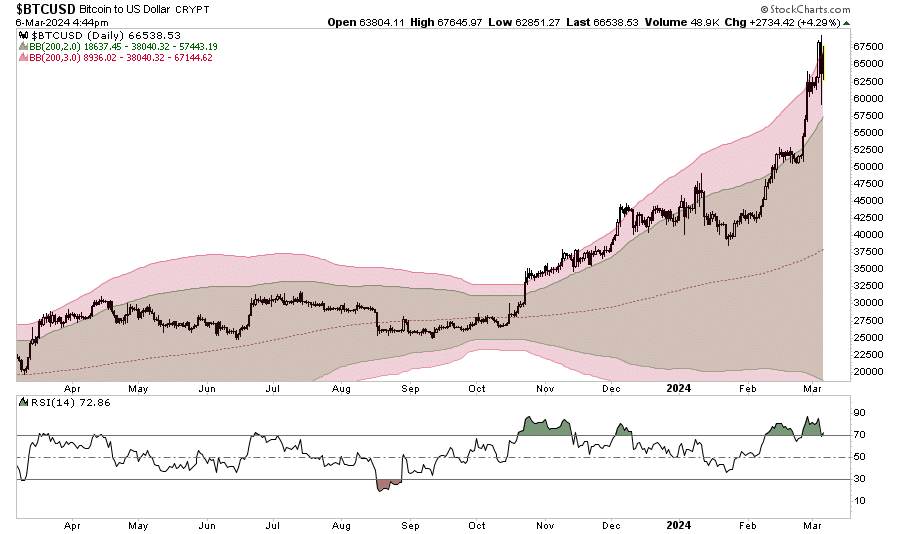

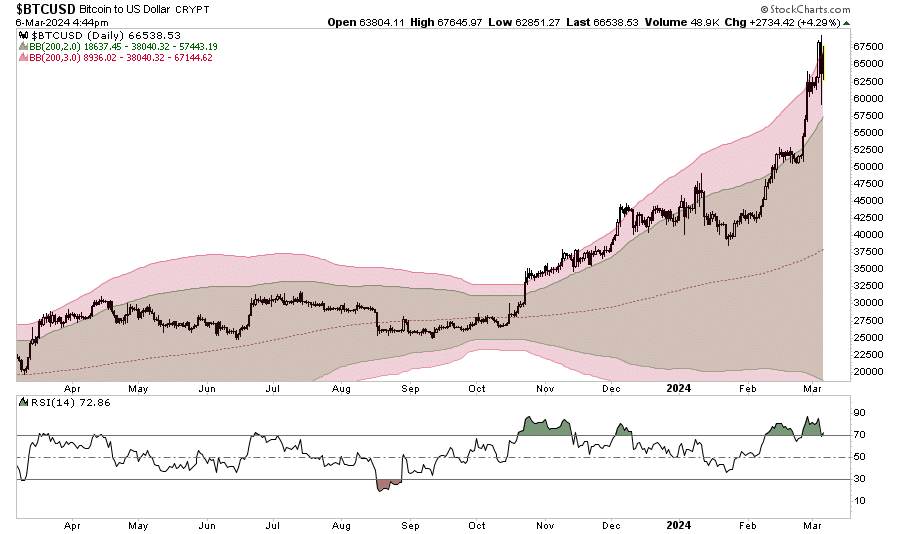

เช่นเดียวกับสกุลเงินดิจิทัล จากการอนุมัติล่าสุดของกองทุนซื้อขายแลกเปลี่ยน (ETFs) การเสนอราคาตื่นตระหนกในการซื้อ Bitcoin ได้ผลักดันราคาให้เข้าสู่เขตค่าเบี่ยงเบนมาตรฐาน 3 โดยมี RSI อยู่ที่ 73

กล่าวอีกนัยหนึ่งความคลั่งไคล้ในตลาดหุ้น “ซื้ออะไรก็ตามที่กำลังขึ้น” มีการแพร่กระจายจากหุ้นเพียงไม่กี่หุ้นที่เกี่ยวข้องกับปัญญาประดิษฐ์ไปจนถึงทองคำและสกุลเงินดิจิทัล

มันเป็นญาติทั้งหมด

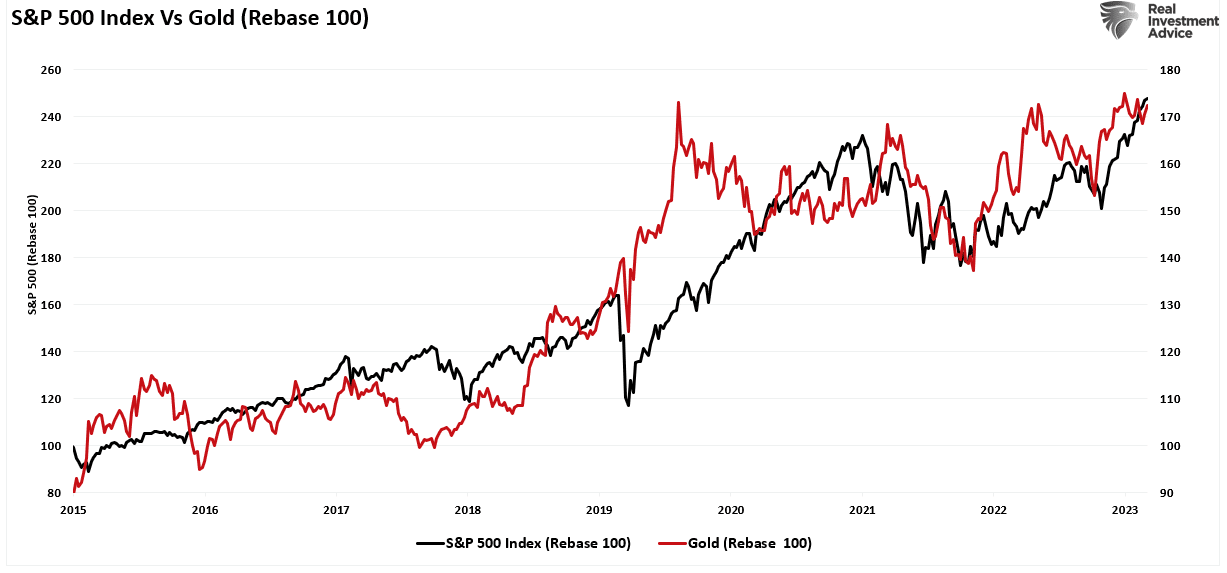

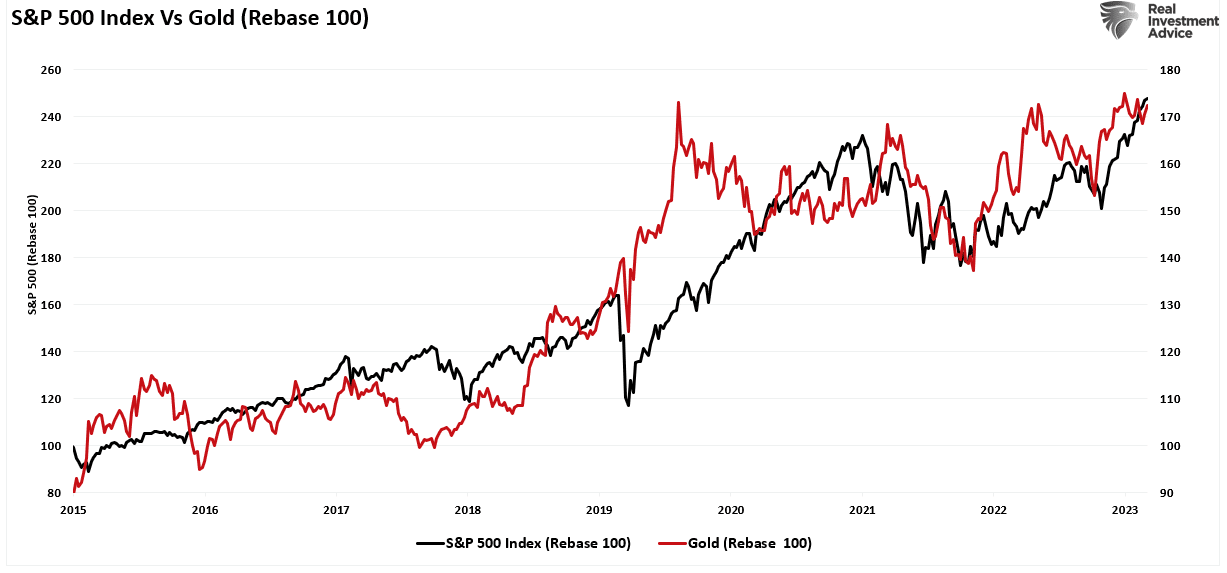

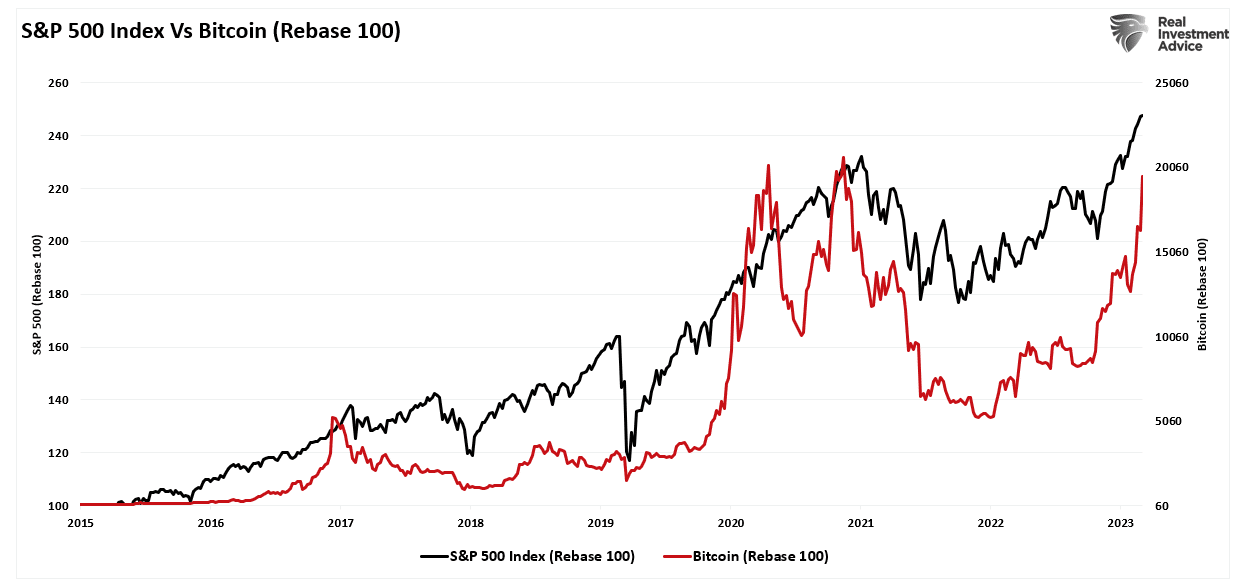

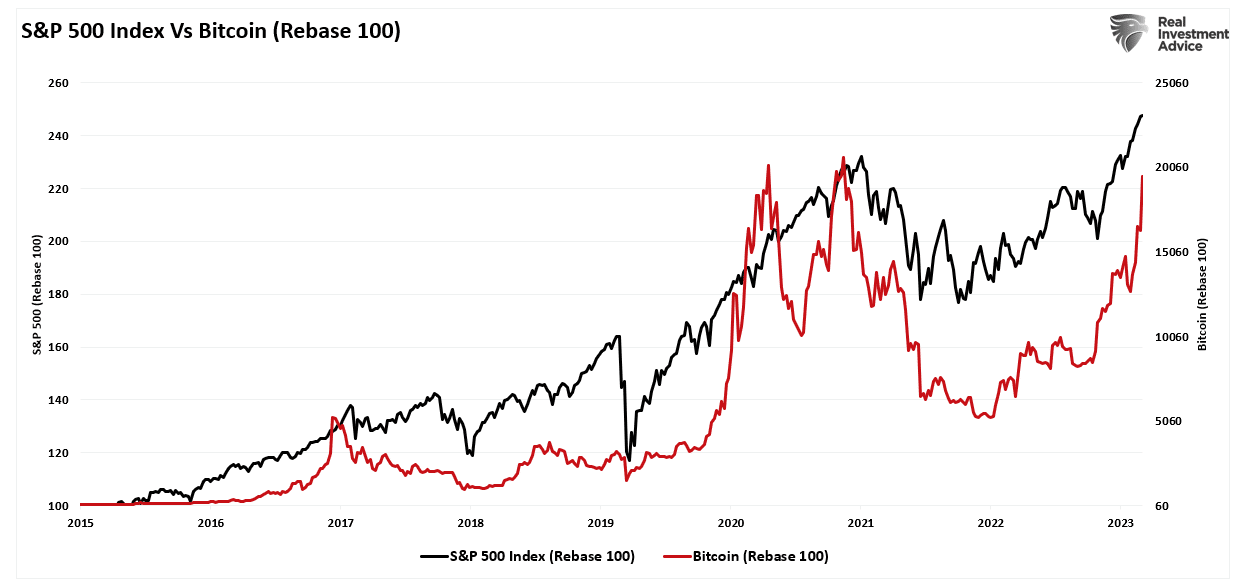

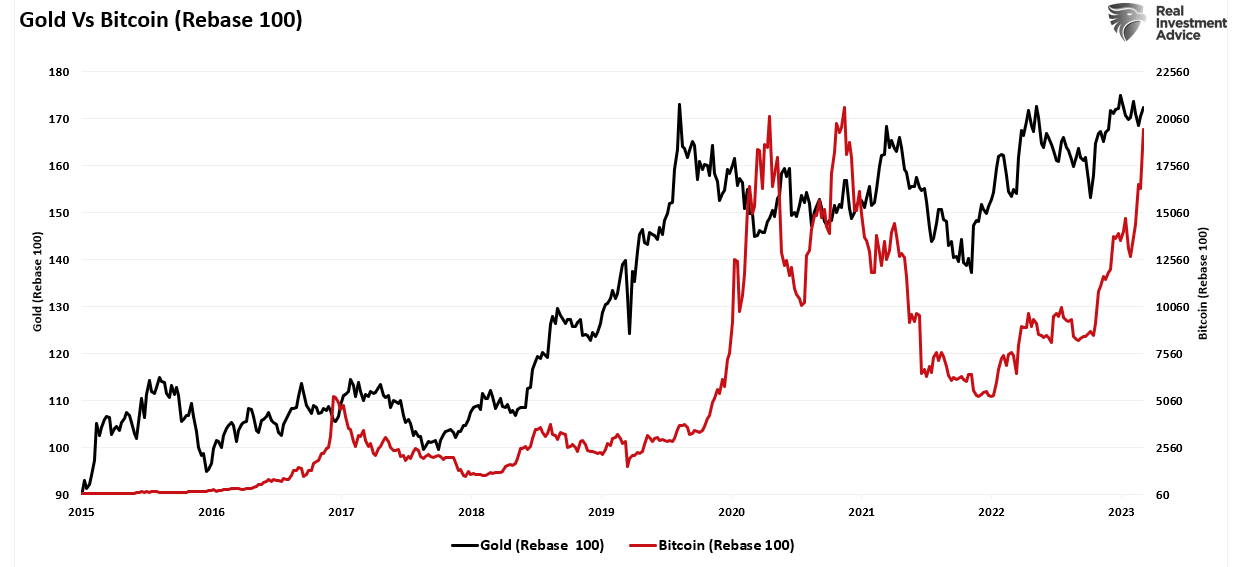

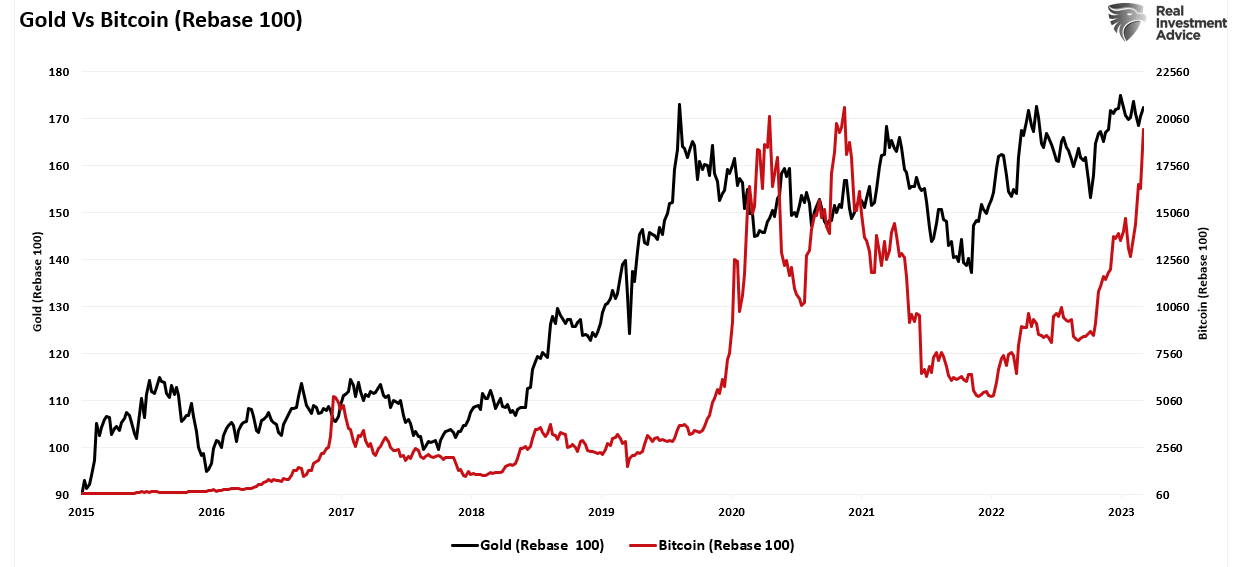

เรามองเห็นความสัมพันธ์ระหว่างความอุดมสมบูรณ์ของตลาดหุ้นกับทองคำและสกุลเงินดิจิทัล ซึ่งเพิ่มขึ้นมาตั้งแต่ปี 2558 แต่กลับเพิ่มขึ้นอย่างรวดเร็วภายหลังการระบาดใหญ่ของตลาดอันกระตุ้นเศรษฐกิจ เนื่องจากตลาด ทองคำ และสกุลเงินดิจิตอล หรือ Bitcoin ตามวัตถุประสงค์ของเรา มีราคาที่แตกต่างกัน เราจึงปรับประสิทธิภาพใหม่เป็น 100 ในปี 2558

ทองคำควรจะเป็นเครื่องป้องกันความเสี่ยงเงินเฟ้อ อย่างไรก็ตาม ในปี 2022 ราคาทองคำปรับตัวลดลงเนื่องจากตลาดลดลงและอัตราเงินเฟ้อพุ่งขึ้นเป็น 9% อย่างไรก็ตาม เนื่องจากอัตราเงินเฟ้อลดลงและตลาดหุ้นพุ่งสูงขึ้น ทองคำก็มีเช่นกัน

โดยเฉพาะอย่างยิ่ง ตั้งแต่ปี 2015 ทองคำและตลาดมีการเคลื่อนไหวในรูปแบบที่สัมพันธ์กันมากขึ้น ซึ่งทำให้ผลกระทบจากการป้องกันความเสี่ยงของทองคำในพอร์ตการลงทุนลดลง กล่าวอีกนัยหนึ่ง ในช่วงที่ตลาดตกต่ำในเวลาต่อมา ทองคำมีแนวโน้มที่จะติดตามหุ้นที่ลดลง โดยไม่สามารถให้ “การรักษาความมั่งคั่ง” สถานะสำหรับนักลงทุน

เช่นเดียวกับสกุลเงินดิจิทัล Bitcoin มีความผันผวนมากกว่าทองคำอย่างมาก และมีแนวโน้มที่จะลดลงและไหลไปตามตลาดโดยรวม ในขณะที่ความเชื่อมั่นพุ่งสูงขึ้นใน Bitcoin และสกุลเงินดิจิทัลอื่น ๆ ก็ตามตามความเหมาะสมเมื่อความต้องการเก็งกำไรเพิ่มมากขึ้น

น่าเสียดาย สำหรับผู้คนที่กลับมาสะสม Bitcoin อีกครั้งเพื่อไล่ตามราคาที่สูงขึ้น หากหรือเมื่อตลาดมีการแก้ไข การลดลงของสกุลเงินดิจิทัลมีแนวโน้มที่จะแซงหน้าการลดลงของหุ้นตามตลาดอย่างมาก โดยเฉพาะอย่างยิ่งในกรณีที่ Wall Street สามารถขายสปอต Bitcoin ETFs ได้แล้ว ซึ่งสร้างแรงกดดันในการขาย Bitcoin เพิ่มเติม

เพื่อเป็นการวัดผลเพิ่มเติม นี่คือ Bitcoin เทียบกับทองคำ

ไม่ใช่คำแนะนำ

มีเรื่องเล่ามากมายเกี่ยวกับตลาด สกุลเงินดิจิทัล และทองคำ อย่างไรก็ตาม ในตลาดปัจจุบัน มากกว่าปีที่ผ่านมา สินทรัพย์ทั้งหมดกำลังถูกกลืนหายไปจากกระแสการป้อนอาหารของนักลงทุน

แน่นอนว่าครั้งนี้อาจจะแตกต่างออกไป ฉันเพียงแต่ตั้งข้อสังเกตเท่านั้น ไม่ใช่คำแนะนำในการลงทุน

อย่างไรก็ตาม จากมุมมองของการจัดการพอร์ตโฟลิโอ มีแนวโน้มที่จะต้องให้ความสนใจกับความเสี่ยงที่สัมพันธ์กันระหว่างประเภทสินทรัพย์ หากเหตุการณ์บางอย่างทำให้เกิดการพลิกกลับของความอุดมสมบูรณ์ในตลาดกระทิง เงินสดและพันธบัตรอาจเป็นที่เดียวที่ต้องซ่อน

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link