ฉันเป็นผู้จัดการความเสี่ยงทั้งตามตัวอักษรและในเชิงเปรียบเทียบ แท้จริงแล้ว เนื่องจากไม่ว่าจะเป็นด้วยเงินทุนและกลยุทธ์ของเราเอง หรือการจัดสรรสำหรับลูกค้านักลงทุนรายบุคคล หรือด้วยบัญชีการซื้อขายของฉันเมื่อฉันทำงานใน Wall Street ข้อจำกัดที่ยากอยู่เสมอ เมืองหลวง, เมืองหลวงและ เมืองหลวง ดังนั้นการจัดการความเสี่ยงจึงเป็นส่วนหนึ่งของการให้แน่ใจว่าคุณจะไม่สูญเสียเงินทุนนั้น

แต่ในเชิงเปรียบเทียบแล้ว นิสัยโดยธรรมชาติของฉันเป็นแบบอนุรักษ์นิยม ซึ่งเป็นเหตุผลว่าทำไมฉันถึงเป็นคนมีพันธบัตร (กังวลกับการได้เงินลงทุนเดิมกลับคืนมาในราคาที่ตราไว้ในตอนท้าย) มากกว่าที่จะเป็นคนที่มีความเท่าเทียม (เต็มไปด้วยความฝันที่จะมีหุ้น 10 ตัวเพราะฉัน ฉันเป็นคนแรกที่รู้ว่า Blockbuster Video กำลังจะปฏิวัติการเช่าวิดีโอ และไม่กังวลมากนักว่า Netflix จะหายไปเกือบข้ามคืนได้อย่างไร)

ดังนั้นเมื่อฉันดูภาพรวมการลงทุน ฉันมักจะไม่เน้นไปที่ 'สิ่งที่ฉันคิดว่าจะเกิดขึ้น' มากนัก; แต่ฉันใช้เวลาคิดถึงสิ่งต่างๆ ที่เป็นไปได้ที่อาจเกิดขึ้น และความน่าจะเป็นที่เกี่ยวข้องกันมากขึ้น

ตามทฤษฎีแล้ว นักลงทุนที่มีเหตุผลทุกคนทำเช่นนี้ แต่ตลาดไม่ได้ซื้อขายเช่นนั้น ตัวอย่างเช่น การซื้อขายในปัจจุบันที่ 72.60 ดอลลาร์สหรัฐฯ ดูเหมือนจะไม่ได้ให้น้ำหนักใดๆ กับความเป็นไปได้ของสงครามที่ร้อนแรงในตะวันออกกลาง ซึ่งอาจทำให้ราคาพุ่งขึ้นถึง 125 ดอลลาร์/บาร์เรลหรือมากกว่านั้นอย่างกะทันหัน

นั่นไม่ใช่การคาดการณ์ว่าจะมีความขัดแย้งที่ขัดขวางการผลิตหรือการจำหน่ายน้ำมัน (ซึ่งเนื่องจากมีความขัดแย้งอยู่แล้ว แม้ว่าจะไม่ส่งผลกระทบต่อการผลิตน้ำมันและส่งผลกระทบต่อการกระจายเพียงเล็กน้อยเท่านั้น แต่ก็ดูเหมือนจะไม่มีความเสี่ยงเล็กๆ น้อยๆ ความเป็นไปได้ที่เราไม่สามารถเพิกเฉยได้) แต่เป็นเพียงข้อสังเกตเท่านั้น หากคุณคิดว่ามีโอกาส 10% ที่ราคาน้ำมันจะพุ่งขึ้นถึง 50 ดอลลาร์ต่อบาร์เรล ก็จะมีมูลค่าถึง 5 ดอลลาร์ต่อบาร์เรล

“แต่ไมค์” คุณพูด “บางทีนั่นอาจเป็นราคาอยู่แล้ว แต่สำหรับความเป็นไปได้นั้น น้ำมันจะลดลง 5 ดอลลาร์ใช่ไหม”

ผู้จัดการความเสี่ยงในตัวฉันมองหาคำยืนยันว่าอย่างน้อยตลาดก็ค่อนข้างกังวลเล็กน้อย และด้วยการซื้อขายน้ำมันที่ค่าเฉลี่ยระยะยาวและต่ำกว่าค่าเฉลี่ยของการพุ่งสูงขึ้นหลังปี 2020 ทำให้ฉันยากที่จะระบุลักษณะ ตลาดพลังงานเป็น 'ประสาท'

อย่างไรก็ตาม นี่คือเหตุผลที่ฉันไม่ชอบชิ้นส่วน 'แนวโน้ม' สิ้นปี และทำไมเมื่อฉันคาดการณ์ CPI เป็นเวลาหนึ่งหรือสองปี ฉันมักจะมุ่งเน้นไปที่ผลลัพธ์ที่เป็นไปได้หลายประการมากกว่าการประมาณการแบบจุด

จริงๆ แล้ว เราทุกคนควรทำสิ่งนี้ แต่มีคนไม่มากพอที่จะศึกษาสถิติเพียงพอที่จะเข้าใจความสำคัญของแถบข้อผิดพลาด หากคุณมีค่าเฉลี่ยทดลองและมีแถบค่าคลาดเคลื่อนขนาดใหญ่ แสดงว่าคุณไม่สามารถปฏิเสธความเป็นไปได้ที่ค่าเฉลี่ยจริงจะอยู่ในช่วงที่แถบค่าคลาดเคลื่อนครอบคลุม

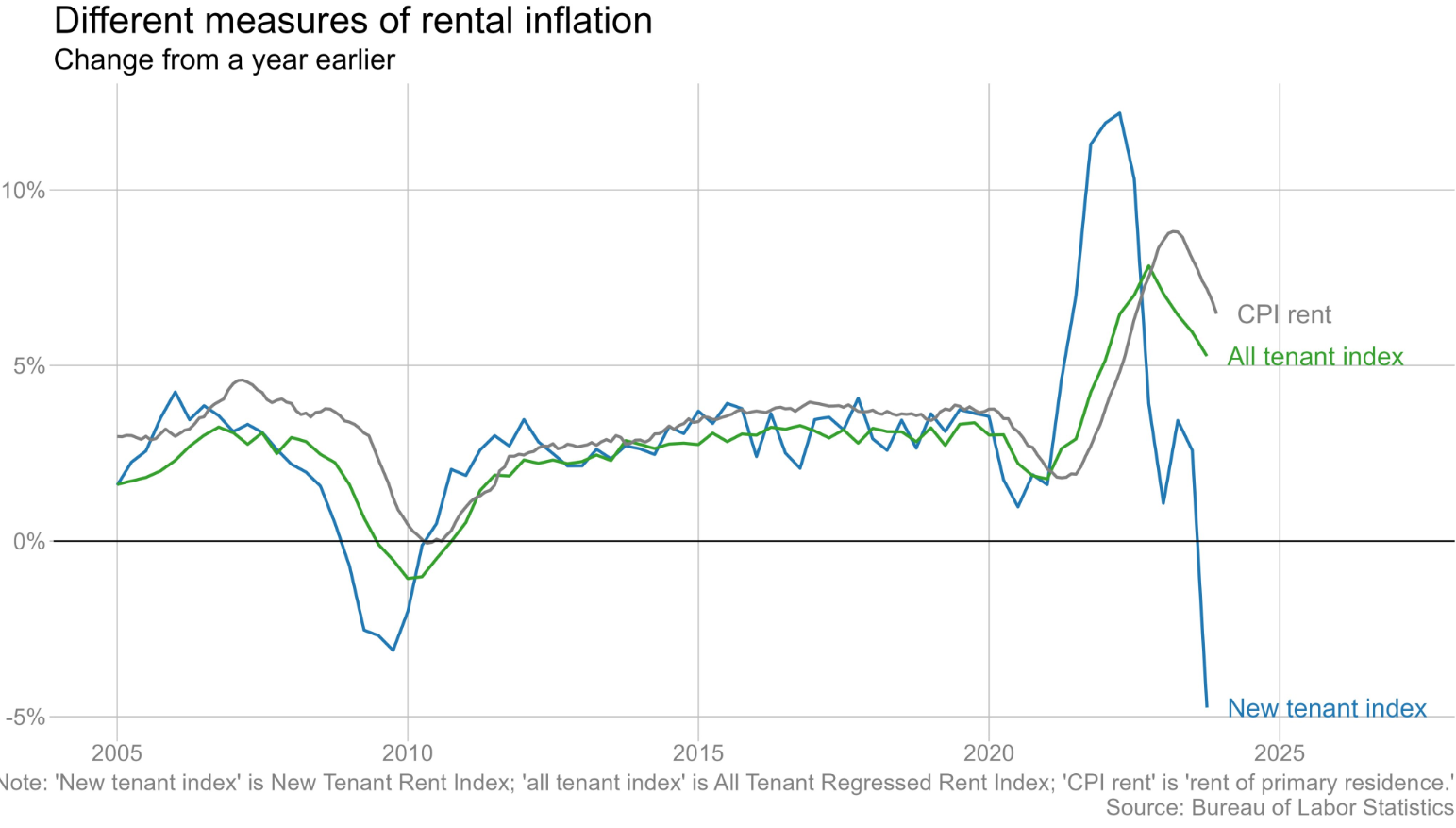

นั่นเป็นเหตุผลว่าทำไมเมื่อมีคนแนะนำดัชนีค่าเช่าใหม่ที่คาดว่าจะเป็นปัจจุบันมากกว่า แต่ด้วยการรับเข้าของพวกเขาเองมีข้อผิดพลาดมาตรฐานถึง 15 เท่า ฉันจึงเพิกเฉยต่อมัน

เบื้องต้นก็พอแล้ว ให้ฉันได้ทำสิ่งนี้ต่อไป ต่อไปนี้เป็นความคิดของฉันเกี่ยวกับความสมดุลของความเสี่ยงสำหรับรายการที่สำคัญเพียงไม่กี่รายการ:

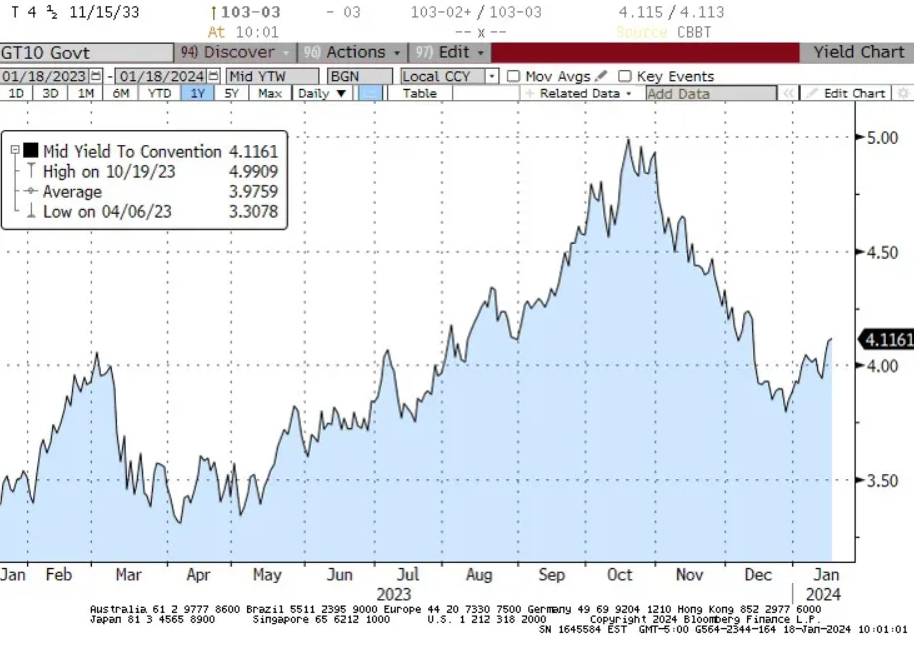

1. อัตราดอกเบี้ย

ความสมดุลของความเสี่ยงสูงขึ้นอย่างเห็นได้ชัด

นี่เป็นเรื่องจริงมากยิ่งขึ้นในช่วงปลายปี แต่ด้วยอัตราที่ 4.11% ลดลงจาก 5% ในเดือนตุลาคม โปรดทราบว่าจะได้ 2 วิธี ต่ำกว่า อัตราดอกเบี้ยถูกกำหนดไว้แล้ว: ปลายระยะสั้นของเส้นโค้งสะท้อนถึงความคาดหวัง (แม้ว่าเจ้าหน้าที่ Fed จะประท้วงในทางตรงกันข้าม) ประมาณ 150bps ของการปรับลดอัตราดอกเบี้ยนโยบายข้ามคืนในปีนี้ และปลายยาวสะท้อนถึงการคาดการณ์เงินเฟ้อที่อัตราเงินเฟ้อเพียง 2.27% ในอีก 5 ปีข้างหน้า และอัตราเงินเฟ้อเพียง 2.30% ในทศวรรษหน้า

นอกจากนี้ให้พิจารณาว่าการขาดดุลการค้าลดลงแต่ขาดดุลงบประมาณ ไม่ หากลดลง การขาดดุลงบประมาณจะต้องได้รับเงินทุนจากการออมภายในประเทศมากขึ้น และ Fed ยังคงลดงบดุลลง ดังนั้นจึงผลักดันไปในทิศทางตรงกันข้าม ความสมดุลของความเสี่ยงในตลาดตราสารหนี้อยู่ที่อัตราที่สูงขึ้น

2. ตลาดหุ้น

ความสมดุลของความเสี่ยงต่ำกว่า โดยมีข้อแม้ที่ภาพจะดีขึ้นมากหากดูที่ตลาด ยกเว้นหุ้นยอดนิยม 'Magnificent 7' (Apple (NASDAQ:), Nvidia (NASDAQ:), Meta (NASDAQ:), Tesla ( แนสแด็ก:), อเมซอน (แนสแด็ก:), ไมโครซอฟต์ (แนสแด็ก:) และกูเกิล (แนสแด็ก:))

ปัจจุบัน S&P มี P/E อยู่ที่ 21.4 และเพิ่มขึ้น 24% นับตั้งแต่สิ้นปี 2022 S&P ex-Mag7 มี P/E อยู่ที่ 18.4 และเพิ่มขึ้น 11% นับตั้งแต่สิ้นปี 2022 Magnificent 7 เองก็มี P/E อยู่ที่ 39.5 และเพิ่มขึ้น 110% จากปีที่แล้ว

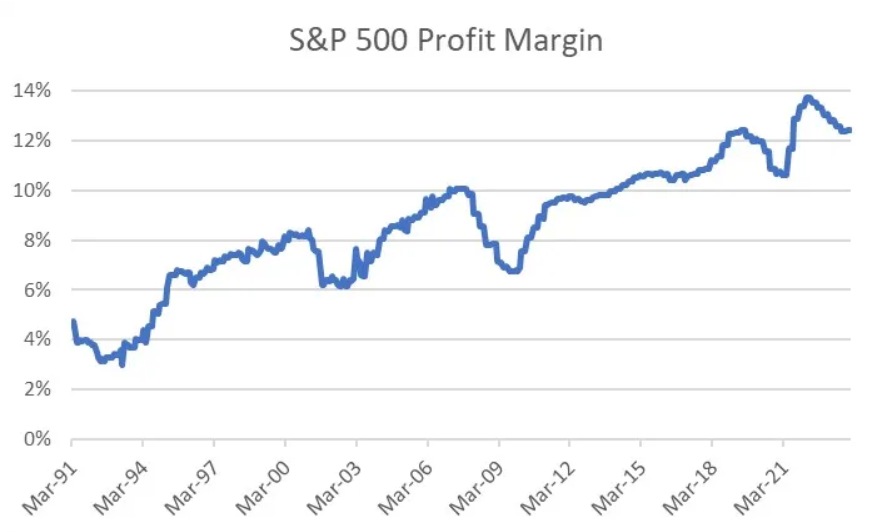

P/E ของตลาดโดยรวมดูไม่แย่จนเกินไป จนกว่าคุณจะจำได้ว่านี่เป็นเพียงเพราะอัตรากำไรปัจจุบันต่ำกว่าระดับสูงสุดในรอบ 30 ปีเพียงเล็กน้อยเท่านั้น (และอาจนานกว่านั้นมาก ซึ่งย้อนกลับไปไกลถึงระดับที่ Bloomberg ตามมาด้วย 12- ระยะขอบเดือน)

ความสมดุลของความเสี่ยงนั้นแน่นอนสำหรับอัตรากำไรที่ลดลง ซึ่งหมายความว่ากำไรที่ลดลง ซึ่งหมายความว่าราคาตราสารทุนเดียวกันจะแสดงถึง P/E ที่สูงขึ้น โอ้ แล้วอะไรจะเกิดขึ้นกับคนพวกนั้นที่บอกว่าราคาหุ้นที่สูงนั้นเกิดจากอัตราดอกเบี้ยที่ต่ำมากล่ะ? ไม่ได้ยินจากพวกเขามาระยะหนึ่งแล้ว

ในกรณีที่ฉันมีลูกค้าที่เป็น long equity พวกเขาเป็นดัชนี long ที่มีน้ำหนักเท่ากันเพื่อลดโอกาสในการลงทุนใน Magnificent 7 แต่ถึงแม้ว่าหุ้นเหล่านั้นจะเป็นหุ้นเดียวที่มีมูลค่าสูงเกินไป ก็ไม่สมเหตุสมผลที่จะคิดว่าพวกเขาสามารถกลับมาสู่โลกได้อีกครั้ง และไม่ทำลายตลาดที่เหลือ

หาก Apple, Nvidia, Meta และ Microsoft ลดลง 30% ตลาดที่เหลือก็จะไม่ขึ้น อย่างไรก็ตามหากเกิดเรื่องดังกล่าวขึ้นในตลาด ข้างนอก ของ Mag 7 อาจจะดูถูกในที่สุด

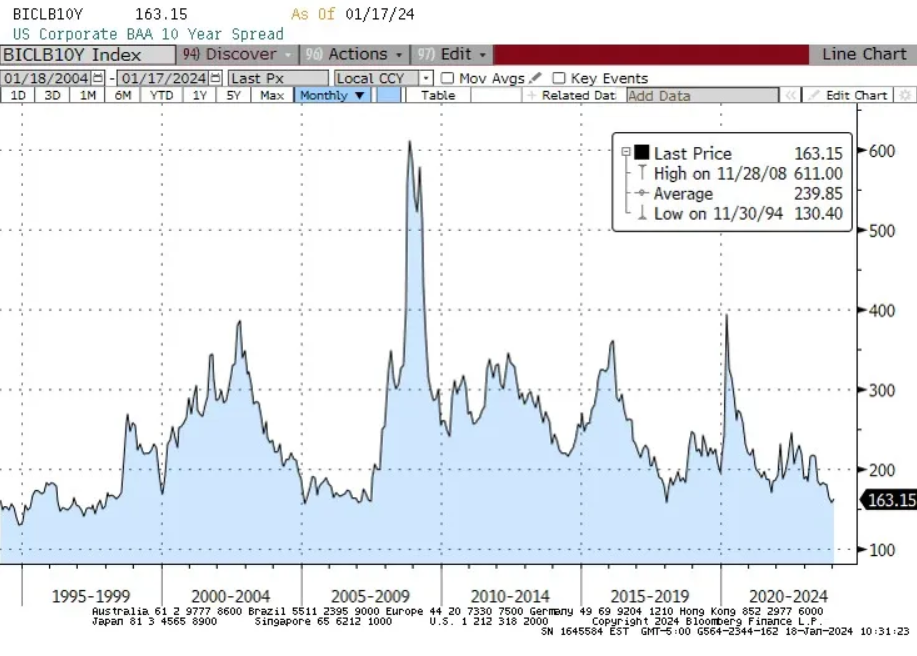

3. การกระจายเครดิต

ความสมดุลของความเสี่ยงกว้างขึ้น โดยเครดิต Baa อายุ 10 ปีแพร่กระจายใกล้ระดับต่ำสุดในรอบ 30 ปี จริงสิ นี่ลดไปเท่าไหร่แล้ว? และหางเป็นทางเดียวอย่างเห็นได้ชัด

ดังนั้นฉันจึงกล่าวว่าความสมดุลของความเสี่ยงส่งผลให้อัตราดอกเบี้ยสูงขึ้น การกระจายสินเชื่อที่กว้างขึ้น อัตรากำไรของบริษัทที่ลดลง และราคาหุ้นที่ลดลง นอกจากนี้ การพิจารณาว่าความเสี่ยงอยู่ที่จุดใดในการประเมินความเสี่ยงของฉันยังมีประโยชน์อีกด้วย หากเราได้รับอัตราดอกเบี้ยที่ลดลงแทนที่จะสูงขึ้น ก็เป็นไปได้มากว่าเศรษฐกิจจะอ่อนแอกว่าที่เป็นอยู่ในปัจจุบันมาก และ Fed ก็ต้องผ่อนคลายลงในที่สุด มากกว่า กว่า 150bps ในปี 2567

ดูเหมือนว่าไม่น่าเป็นไปได้สำหรับฉัน แต่ถ้ามันเกิดขึ้นก็ให้สังเกตว่าน่าจะเป็นเช่นนั้น อีกด้วย หมายความว่าการกระจายสินเชื่อจะกว้างขึ้น และอัตรากำไรของบริษัท กำไร และราคาหุ้นก็ลดลง ดังนั้น หากคุณมั่นใจในพันธบัตร และ หุ้น ดูเหมือนว่าคุณกำลังอยู่ในเส้นทางแคบๆ ที่อันตราย ความสมดุลของความเสี่ยงสำหรับฉันดูเป็นลบทั้งสองด้าน แต่ผลลัพธ์ที่เป็นบวกสำหรับพันธบัตรบ่งบอกถึง (ฉันคิดว่า) ผลลัพธ์ที่เป็นลบสำหรับหุ้น เป็นเรื่องยากสำหรับฉันที่จะเห็นสภาพแวดล้อมที่มีหุ้นและพันธบัตรสูงขึ้นอย่างเห็นได้ชัด เว้นแต่ว่า Fed จะผ่อนคลายอย่างจริงจังโดยไม่มีความอ่อนแอทางเศรษฐกิจ นั่นคือการเดิมพันโดยนัยของคุณ

ในทางกลับกัน การที่หุ้นและพันธบัตรตกต่ำไม่ได้มีความเสี่ยงในเส้นทางแคบเช่นนี้ เว้นแต่ Fed จะผ่อนปรน ถึงอย่างไรก็ตาม เศรษฐกิจที่แข็งแกร่ง ไม่ยากเลยที่จะจินตนาการถึงสภาพแวดล้อมที่มีหุ้นและพันธบัตรลดลง เฮ็ค เรามีสภาพแวดล้อมเช่นนี้เมื่อไม่กี่เดือนก่อน ก่อน 'pivot' มันไม่ใช่การเข้าถึง

บรรทัดล่าง

ไม่มีสิ่งใดก่อนหน้านี้เป็นการคาดการณ์ แต่การลงทุนและการซื้อขายเป็นเรื่องเกี่ยวกับการประเมินช่วงของความเสี่ยง และพยายามเข้ารับตำแหน่งด้วยผลตอบแทนที่ปรับตามความเสี่ยงแบบไม่สมมาตร ในความคิดของฉัน นักลงทุนระยะยาวเท่านั้นควรเล่น Short บน Yield Curve (และขึ้นเครดิตและเชื่อมโยงกับอัตราเงินเฟ้อมากกว่าเล็กน้อย) และต่อต้านการถ่วงน้ำหนักหุ้นที่ถือครองอยู่

นั่นใกล้เคียงกับชิ้นส่วนแนวโน้มเช่นเดียวกับที่ฉันทำในปีนี้ มีความสุข.

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link