ดอลลาร์แคนาดาอ่อนตัวในช่วงต้นเซสชั่นสหรัฐฯ ซึ่งเป็นปฏิกิริยาต่อการอ่านค่าเงินเฟ้อผู้บริโภคที่ต่ำกว่าคาด การพัฒนานี้ซึ่งบ่งบอกถึงการสลายเงินเฟ้ออย่างต่อเนื่อง อาจหนุนความเชื่อมั่นของ BoC ในการรักษาจุดยืนนโยบายปัจจุบันในการประชุมเดือนธันวาคมที่กำลังจะมาถึง โดยเฉพาะอย่างยิ่ง ดอลลาร์แคนาดามีเอกลักษณ์เฉพาะในบรรดาสกุลเงินหลักๆ เนื่องจากไม่สามารถทะลุระดับสูงสุดในสัปดาห์ก่อนเมื่อเทียบกับดอลลาร์ได้ ประสิทธิภาพนี้ยังได้รับอิทธิพลจากความอ่อนแอของราคาน้ำมันเมื่อเร็วๆ นี้ เนื่องจากน้ำมันดิบ WTI ยังคงปิดต่ำกว่า 80 เครื่องหมาย แม้ว่าจะฟื้นตัวบ้างในสัปดาห์นี้

ในส่วนอื่น ๆ ในตลาดสกุลเงิน ดอลลาร์กำลังตามหลังในฐานะนักแสดงที่อ่อนแอที่สุด รายงานการประชุม FOMC ที่กำลังจะมีขึ้นนั้นไม่คาดว่าจะให้การสนับสนุนอย่างมากต่อดอลลาร์ที่เปลี่ยนเส้นทางมุ่งเน้นไปที่การพัฒนาในตลาดที่มีความเสี่ยง ในขณะเดียวกัน ยูโร กำลังแสดงสัญญาณการต่อสู้ โดยเฉพาะอย่างยิ่งที่เห็นได้ชัดเจนใน EUR/USD ซึ่งกำลังสูญเสียโมเมนตัมขาขึ้นหลังจากพบกับแนวต้านที่ระดับ 1.0958 Fibonacci ในทางตรงกันข้าม Sterling กำลังได้รับประโยชน์จากความคิดเห็นที่หยาบคายของผู้ว่าการ BoE ทำให้เป็นสกุลเงินหลักของยุโรปที่แข็งแกร่งขึ้น

ดอลลาร์นิวซีแลนด์กลายเป็นสกุลเงินที่แข็งแกร่งที่สุดในปัจจุบัน โดยแซงหน้าเงินเยนของญี่ปุ่นอย่างหวุดหวิด อย่างไรก็ตาม เงินเยนยังคงมีศักยภาพในการแข็งค่าต่อไป โดยเฉพาะอย่างยิ่งเมื่อเทียบกับดอลลาร์ ในทางกลับกัน ดอลลาร์ออสเตรเลียดูเหมือนจะสูญเสียโมเมนตัม

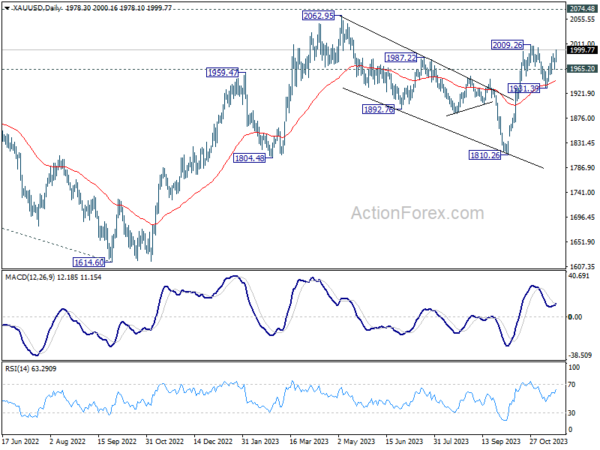

ในด้านเทคนิค ราคาทองคำขยับขึ้นจากปี 1931.39 กลับมาอีกครั้งในวันนี้ และทะลุระดับปี 2000 ในช่วงสั้นๆ คาดว่าจะมีการชุมนุมต่อไปตราบใดที่มีการสนับสนุนในปี 1965.20 ควรมีการทดสอบซ้ำของ 2009.26 ถัดไป การทะลุจุดแข็งจะกลับมาเพิ่มขึ้นอีกครั้งจาก 1810.26 สำหรับโซนแนวต้านสำคัญระยะยาวที่ 2062.95/2074.48

ในยุโรป ในขณะที่เขียน FTSE ลดลง -0.55% DAX เพิ่มขึ้น 0.07% CAC ลดลง -0.35% อัตราผลตอบแทนเยอรมนีอายุ 10 ปีลดลง -0.030 อยู่ที่ 3.585 ก่อนหน้านี้ในเอเชีย Nikkei ลดลง -0.10% HSI ของฮ่องกงลดลง -0.25% SSE ของจีน เซี่ยงไฮ้ ลดลง -0.01% Singapore Strait Times ลดลง -0.49% อัตราผลตอบแทน JGB ของญี่ปุ่น 10 ปีลดลง -0.0445 เหลือ 0.699

CPI ของแคนาดาลดลง 3.1% yoy ในเดือน ต.ค. โดยได้แรงหนุนจากราคาน้ำมันเป็นหลัก

CPI ของแคนาดาในเดือนตุลาคมมีการชะลอตัว โดยลดลงจาก 3.8% yoy เป็น 3.1% yoy ซึ่งต่ำกว่าการคาดการณ์ของตลาดเล็กน้อยที่ 3.2% yoy อัตราเงินเฟ้อที่ชะลอตัวนี้มีสาเหตุหลักมาจากราคาน้ำมันเบนซินที่ลดลงอย่างมีนัยสำคัญซึ่งลดลง -7.8% yoy เมื่อไม่รวมน้ำมันเบนซินออกจากสมการ ดัชนี CPI ก็ลดลงเพียงเล็กน้อยเท่านั้น โดยผ่อนคลายจาก 3.7% yoy เป็น 3.6% yoy

การแจกแจงข้อมูล CPI เผยให้เห็นแนวโน้มที่ขัดแย้งกันระหว่างสินค้าและบริการ ราคาสินค้ามีการชะลอตัวลงอย่างเห็นได้ชัด โดยขยับจาก 3.6% yoy เป็น 1.6% yoy โดยราคาน้ำมันเบนซินที่ลดลงมีบทบาทสำคัญในการลดลงนี้ ในทางกลับกัน ราคาบริการเร่งตัวขึ้นจาก 3.9% yoy เป็น 4.6% yoy ราคาบริการที่เพิ่มขึ้นนี้ส่วนใหญ่ได้รับแรงหนุนจากทัวร์ท่องเที่ยว ค่าเช่า ภาษีทรัพย์สิน และค่าใช้จ่ายพิเศษอื่นๆ ที่มีราคาแพงขึ้น

ในส่วนของมาตรการวัดเงินเฟ้อพื้นฐาน ค่ามัธยฐานของ CPI สอดคล้องกับการคาดการณ์ โดยชะลอตัวจาก 3.9% yoy เป็น 3.6% yoy ดัชนีราคาผู้บริโภคที่ถูกปรับลดลง ซึ่งกำจัดการเคลื่อนไหวของราคาที่รุนแรงที่สุด แสดงให้เห็นการลดลงจาก 3.7% yoy เป็น 3.5% yoy ซึ่งต่ำกว่าที่คาดการณ์ไว้ที่ 3.6% yoy เล็กน้อย ในขณะเดียวกัน CPI Common ซึ่งติดตามการเปลี่ยนแปลงของราคาทั่วไปในหมวดหมู่ต่างๆ ก็ชะลอตัวลงจาก 4.4% yoy เป็น 4.2% yoy ซึ่งต่ำกว่าที่คาดไว้ที่ 4.3% yoy

Bailey จาก BoE เน้นย้ำถึงการตัดสินที่ผิดพลาดของตลาดเกี่ยวกับภาวะเงินเฟ้อที่คงอยู่

ในระหว่างการพิจารณาของคณะกรรมการคลังในวันนี้ แอนดรูว์ เบลีย์ ผู้ว่าการ BoE แสดงความกังวลว่าตลาดอาจให้ความสำคัญกับการเปิดเผยข้อมูลล่าสุดมากเกินไป รวมถึงอัตราเงินเฟ้อที่ลดลงเมื่อเร็วๆ นี้ในเดือนตุลาคม เขาเน้นย้ำว่าตลาดอาจ “ให้น้ำหนักมากเกินไป” กับจุดข้อมูลระยะสั้นเหล่านี้ ซึ่งอาจมองข้ามความท้าทายในวงกว้างของอัตราเงินเฟ้อถาวร

ผู้ว่าการ BoE เน้นย้ำถึงความสำคัญของการไม่นิ่งนอนใจกับแนวโน้มของข้อมูลในปัจจุบัน โดยเน้นย้ำถึงศักยภาพ “การคงอยู่” ของอัตราเงินเฟ้อ “ผมคิดว่าตลาดประเมินสิ่งนั้นต่ำไป” เขากล่าว โดยชี้ไปที่ความซับซ้อนของสภาพแวดล้อมเงินเฟ้อ

ในการจัดการกับข้อถกเถียงเกี่ยวกับเป้าหมายเงินเฟ้อ เบลีย์ปฏิเสธอย่างหนักแน่นต่อแนวคิดที่ว่าควรปรับเป้าหมายเป็น 3% เขากล่าวว่ามันเป็น “ข้อโต้แย้งที่แย่มาก” ซึ่งเน้นย้ำถึงความยากลำบากในการทำให้อัตราเงินเฟ้อลดลงจาก 3% เหลือ 2%

เกี่ยวกับเป้าหมาย 2% นั้น Bailey อธิบายว่าแม้ว่าจะไม่มี “ความมหัศจรรย์เชิงวัตถุประสงค์” สำหรับตัวเลขนี้ แต่ก็ได้รับการยอมรับอย่างกว้างขวางว่าเป็นคำจำกัดความในการดำเนินงานของเสถียรภาพด้านราคา

Bullock ของ RBA: เศรษฐกิจออสเตรเลียเผชิญกับความท้าทายด้านเงินเฟ้อที่ยืดเยื้อ

มิเชล บุลล็อค ผู้ว่าการ RBA กล่าวในฟอรัมประจำปีของสำนักงานคณะกรรมการกำกับหลักทรัพย์และการลงทุนของออสเตรเลีย เน้นย้ำถึงความท้าทายอย่างต่อเนื่องของภาวะเงินเฟ้อสำหรับเศรษฐกิจออสเตรเลีย Bullock คาดการณ์ว่าอัตราเงินเฟ้อจะยังคงเป็น “ความท้าทายที่สำคัญ” ในอีก “หนึ่งหรือสองปีข้างหน้า” โดยเน้นถึงความซับซ้อนและอายุยืนของปัญหา

Bullock กล่าวถึงความเข้าใจผิดที่พบบ่อยเกี่ยวกับสภาพแวดล้อมเงินเฟ้อในปัจจุบัน โดยกล่าวว่า “มีการรับรู้เล็กน้อยว่าอัตราเงินเฟ้อในขณะนี้เป็นเพียงสิ่งที่ขับเคลื่อนด้วยอุปทานเท่านั้น เช่น ราคาน้ำมัน ค่าเช่า สิ่งเหล่านี้ และพลังงาน” อย่างไรก็ตาม เธอชี้แจงว่ายังมี “องค์ประกอบอุปสงค์” ที่สำคัญที่ทำให้เกิดภาวะเงินเฟ้อ ซึ่งธนาคารกลางทั่วโลกกำลังมุ่งมั่นที่จะจัดการ

ผู้ว่าการ Bullock ยังได้กล่าวถึงประเด็นต่างๆ ทั่วโลก โดยตั้งข้อสังเกตว่า “ในโลกแห่งการแตกเป็นเสี่ยงและความขัดแย้ง … เราจะมองเห็นศักยภาพมากขึ้นในการเกิดภาวะอุปทานตกตะลึง” เธออธิบายว่าธนาคารกลางเผชิญภาวะที่กลืนไม่เข้าคายไม่ออกเกี่ยวกับผลกระทบดังกล่าว แม้ว่าแนวทางทั่วไปคือการมองผ่านภาวะอุปทานหยุดชะงักชั่วคราว แต่กระแสที่เกิดขึ้นอย่างต่อเนื่องสามารถนำไปสู่การคาดการณ์อัตราเงินเฟ้อที่ฝังแน่น Bullock เตือนว่า “หากการคาดการณ์เงินเฟ้อปรับตัวขึ้น นั่นแสดงว่าเป็นปัญหา”

รายงานการประชุม RBA บ่งชี้ถึงการควบคุมอัตราเงินเฟ้อในระดับแนวหน้า

รายงานการประชุม RBA ตั้งแต่วันที่ 7 พฤศจิกายน เผยให้เห็นขั้นตอนชี้ขาดในการปรับนโยบายการเงิน โดยมีอัตราเงินสดเพิ่มขึ้น 25bps เป็น 4.35% ความเคลื่อนไหวนี้สะท้อนให้เห็นถึงความมุ่งมั่นที่เพิ่มขึ้นของ RBA ในการจัดการแรงกดดันด้านเงินเฟ้อ และการปรับให้สอดคล้องกับเป้าหมายระยะยาว

การอภิปรายของสมาชิกมีศูนย์กลางอยู่ที่สองทางเลือก: การเพิ่มอัตราเงินสดหรือคงไว้ที่ระดับปัจจุบัน การตัดสินใจเพิ่มอัตราได้รับอิทธิพลจากความเห็นพ้องต้องกันว่านี่เป็นแนวทางปฏิบัติที่ “แข็งแกร่งกว่า”

การบรรลุเป้าหมายเงินเฟ้อภายในสิ้นปี 2568 มีบทบาทสำคัญในกระบวนการตัดสินใจ สมาชิก RBA รับทราบถึงความเสี่ยงที่เพิ่มขึ้นในการไม่บรรลุเป้าหมายเหล่านี้ โดยชี้ให้เห็นถึงความจำเป็นในการตอบสนองนโยบายโดยทันที

รายงานการประชุมยังเผยให้เห็นถึงการพิจารณาเชิงกลยุทธ์สำหรับสถานการณ์ในอนาคตอีกด้วย การเลื่อนการปรับอัตราออกไปอาจส่งผลให้จำเป็นต้องมีการตอบสนองนโยบาย “มากขึ้น” ในอนาคต โดยเฉพาะอย่างยิ่งหากแรงกดดันเงินเฟ้อรุนแรงขึ้น

การป้องกันการคาดการณ์อัตราเงินเฟ้อที่เพิ่มขึ้นอย่างมีนัยสำคัญถือเป็นข้อกังวลที่สำคัญอีกประการหนึ่ง RBA มีเป้าหมายเพื่อหลีกเลี่ยงการเปลี่ยนแปลงในความเชื่อมั่นของตลาดที่อาจทำให้แนวโน้มเงินเฟ้อไม่มั่นคง สิ่งนี้มีความเกี่ยวข้องอย่างยิ่งเนื่องจากการเน้นย้ำของคณะกรรมการในเรื่อง “ความอดทนต่ำ” ต่อการบรรลุเป้าหมายเงินเฟ้อที่ล่าช้า

นอกจากนี้ การคาดการณ์อัตราเงินเฟ้อของพนักงานซึ่งคาดว่าจะเพิ่มขึ้นหนึ่งหรือสองครั้ง ยังเน้นย้ำถึงความจำเป็นในการปรับขึ้นอัตราดอกเบี้ยอีกด้วย

การขาดดุลการค้าของนิวซีแลนด์แคบลง นำโดยการส่งออกและการนำเข้าที่ลดลงไปยังจีน

ตัวเลขการค้าของนิวซีแลนด์ในเดือนตุลาคมแสดงให้เห็นว่าทั้งการส่งออกและการนำเข้าสินค้าลดลงอย่างมาก ส่งผลให้การขาดดุลการค้าในแต่ละเดือนลดลง การส่งออกลดลง NZD -552m หรือลดลง 9.3% yoy รวมมูลค่า NZD 5.4B การนำเข้ายังเห็นการลดลงอย่างมากของ NZD -1.2B หรือ -14% yoy เป็น NZD 7.1B การขาดดุลการค้าจึงลดลงจาก NZD -2425m เป็น NZD -1709m ซึ่งมากกว่าการขาดดุลที่คาดไว้ที่ NZD -1150m

การเปลี่ยนแปลงที่สำคัญประการหนึ่งคือการลดลงอย่างเห็นได้ชัดทั้งการส่งออกและการนำเข้าจากจีน จีนซึ่งเป็นคู่ค้าอันดับต้นๆ ของนิวซีแลนด์ มีการส่งออกลดลงสูงสุดต่อเดือน โดยลดลง -308 ล้านเหรียญนิวซีแลนด์ หรือคิดเป็น – ลดลง 19% การลดลงนี้สะท้อนให้เห็นในการนำเข้าจากประเทศจีน ซึ่งลดลง NZD -353 ล้าน ลดลง -18%

คู่ค้ารายสำคัญรายอื่นๆ ก็มีแนวโน้มที่แตกต่างกันเช่นกัน การส่งออกไปยังออสเตรเลียลดลง NZD -128m (-15%) และไปยังสหภาพยุโรปลดลง NZD -84m (-24%) ในทางตรงกันข้าม การส่งออกไปยังสหรัฐฯ เพิ่มขึ้นเล็กน้อย 2.9 ล้านเหรียญนิวซีแลนด์ (0.5%) และไปยังญี่ปุ่นเพิ่มขึ้น 25 ล้านเหรียญนิวซีแลนด์ (9.3%)

ในแง่ของการนำเข้า นอกเหนือจากจีนแล้ว สหภาพยุโรปและสหรัฐอเมริกายังมีการลดลงอย่างมีนัยสำคัญ โดยลดลง NZD -138m (-11%) และ NZD -146m (-20%) ตามลำดับ การนำเข้าจากออสเตรเลียและเกาหลีใต้ลดลง NZD -35m (-4.4%) และ NZD -133m (-23%) ตามลำดับ

USD/CAD แนวโน้มช่วงกลางวัน

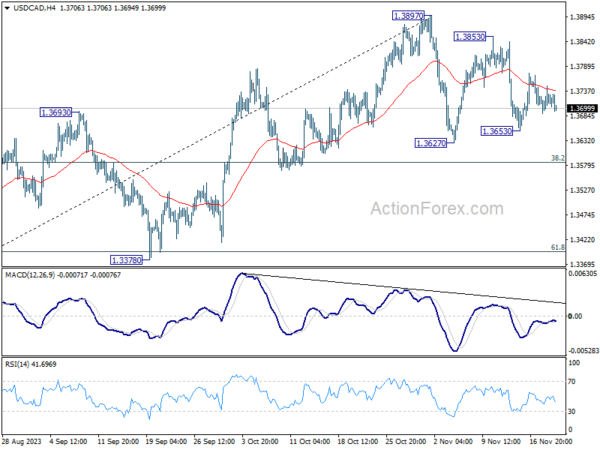

ไพวอทรายวัน: (S1) 1.3694; (ป) 1.3722; (R1) 1.3754; มากกว่า…

อคติระหว่างวันในสกุลเงิน USD/CAD ยังคงเป็นกลาง ณ จุดนี้เนื่องจากการซื้อขายไซด์เวย์ยังคงดำเนินต่อไป ในขณะที่ไม่สามารถตัดการร่วงลงอีกครั้งได้ แต่ข้อเสียควรอยู่ที่ 38.2% retracement ที่ 1.3091 ถึง 1.3897 ที่ 1.3589 เพื่อให้เกิดการฟื้นตัว คาดว่าจะทะลุ 1.3897 ในระยะหลังเพื่อกลับมาฟื้นตัวอีกครั้ง

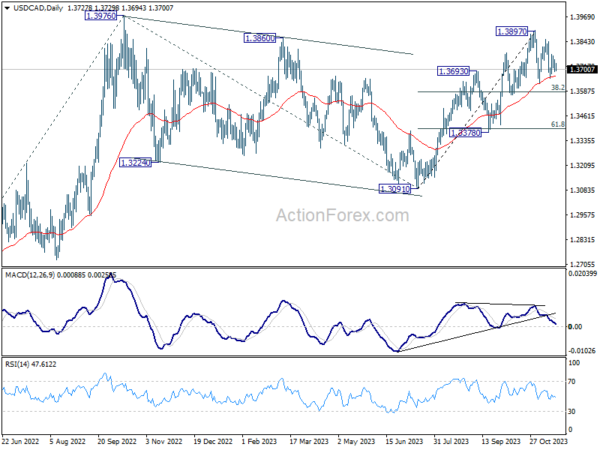

ในภาพที่ใหญ่ขึ้น รูปแบบการปรับฐานจาก 1.3976 (สูงในปี 2022) น่าจะเสร็จสิ้นแล้ว โดยมีสามคลื่นลงไปที่ 1.3091 การทะลุระดับสูงสุดที่ 1.3976 จะยืนยันการฟื้นตัวของแนวโน้มขาขึ้นอีกครั้งจาก 1.2005 (ต่ำสุดในปี 2021) เป้าหมายต่อไปคือการคาดการณ์ 61.8% ที่ 1.2401 ถึง 1.3976 จาก 1.3091 ที่ 1.4064 สิ่งนี้จะยังคงเป็นกรณีที่ได้รับความนิยมตราบใดที่ยังมีการสนับสนุน 1.3378 อยู่

อัพเดตดัชนีชี้วัดเศรษฐกิจ

| GMT | ซีซี่ | กิจกรรม | แท้จริง | พยากรณ์ | ก่อนหน้า | แก้ไขแล้ว |

|---|---|---|---|---|---|---|

| 21:45 | ดอลลาร์นิวซีแลนด์ | ดุลการค้า (NZD) ต.ค | -1709M | -1150ม | -2329M | -2425ม |

| 00:30 น | ดอลลาร์ออสเตรเลีย | รายงานการประชุม RBA | ||||

| 07:00 น | CHF | ดุลการค้า (CHF) ต.ค | 4.60B | 5.87B | 6.32B | 6.28B |

| 07:00 น | ปอนด์ | การกู้ยืมสุทธิของภาครัฐ (GBP) ต.ค | 14.0B | 21.0B | 13.5B | |

| 13:30 น | แคนาดา | ดัชนีราคาที่อยู่อาศัยใหม่ M/M ต.ค | 0.00% | 0.00% | -0.20% | |

| 13:30 น | แคนาดา | CPI M/M ต.ค | 0.10% | 0.20% | -0.10% | |

| 13:30 น | แคนาดา | CPI ปี/ปี ต.ค | 3.10% | 3.20% | 3.80% | 3.90% |

| 13:30 น | แคนาดา | ดัชนี CPI เฉลี่ย มี/มี ต.ค | 3.60% | 3.60% | 3.80% | |

| 13:30 น | แคนาดา | CPI ปรับลด Y/Y ต.ค | 3.50% | 3.60% | 3.70% | |

| 13:30 น | แคนาดา | CPI ทั่วไป มี/มี ต.ค | 4.20% | 4.30% | 4.40% | |

| 15:00 น | ดอลล่าร์ | ยอดขายบ้านที่มีอยู่ ต.ค | 3.91ล้าน | 3.96ล้าน | ||

| 19:00 น | ดอลล่าร์ | รายงานการประชุม FOMC |

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link