ความแข็งแกร่งของ SPY มีความสำคัญ

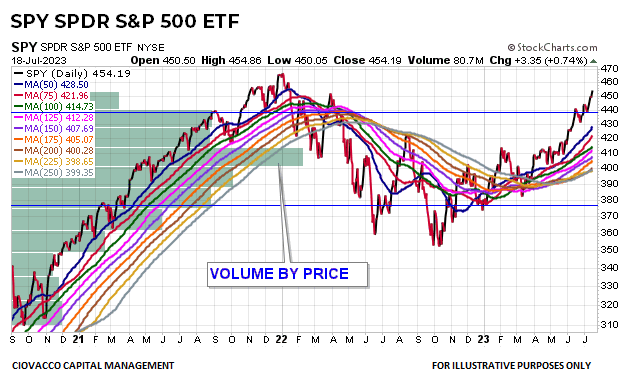

อัตราเดิมพันที่เกี่ยวข้องกับการลงทุนทั้งหมด (ETFs หุ้นรายตัว พันธบัตร ฯลฯ) ได้รับผลกระทบจากความเสี่ยงที่ยอมรับได้ของตลาด ซึ่งสามารถตรวจสอบได้หลายวิธี รวมถึงผ่านและ/หรือ SPDR S&P 500 ETF (NYSE:) ดังที่แสดงในแผนภูมิ SPY ด้านล่าง โปรไฟล์ความเสี่ยงและผลตอบแทนของตลาดดีขึ้นอย่างมากในช่วง 6 ถึง 8 สัปดาห์ที่ผ่านมา ตลาดได้พลิกจากขาลงกลับมาเป็นขาขึ้น เนื่องจากผู้เข้าร่วมตลาดมีทัศนคติเชิงบวกมากขึ้นเกี่ยวกับผลลัพธ์ทางเศรษฐกิจและผลประกอบการในอนาคต นับเป็นข่าวดีสำหรับหุ้นและสินทรัพย์เสี่ยงโดยทั่วไป

SPY แผนภูมิรายวัน

การเริ่มต้นใหม่ของตลาดวัวฆราวาส

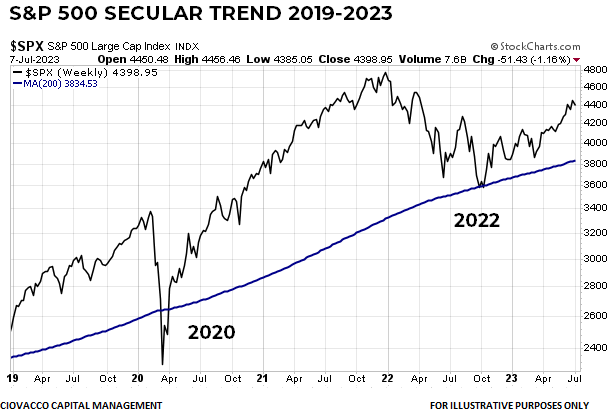

ตามที่ระบุไว้ในรายละเอียดเมื่อต้นเดือนนี้ หลักฐานในมือชี้ไปที่การเริ่มต้นใหม่ของตลาดกระทิงในหุ้น แผนภูมิด้านล่างแสดงดัชนี S&P 500 ซึ่งอยู่ใกล้ค่าเฉลี่ยเคลื่อนที่ 200 สัปดาห์ที่ลาดเอียงขึ้น ซึ่งเป็นจุดเด่นของแนวโน้มขาขึ้นระยะยาวและยั่งยืนในสินทรัพย์เสี่ยง หากแนวโน้มระยะยาวกลับมาดำเนินต่อ จะต้องได้รับการสนับสนุนจากความต้องการรับความเสี่ยงที่เพิ่มขึ้น ซึ่งเป็นสิ่งที่เห็นได้ชัดในแผนภูมิ SPY ด้านบนและในแผนภูมิที่ครอบคลุมในส่วนที่เหลือของบทความนี้

S&P 500 แนวโน้มทางโลก

AI จะปรับปรุงประสิทธิภาพการทำงาน

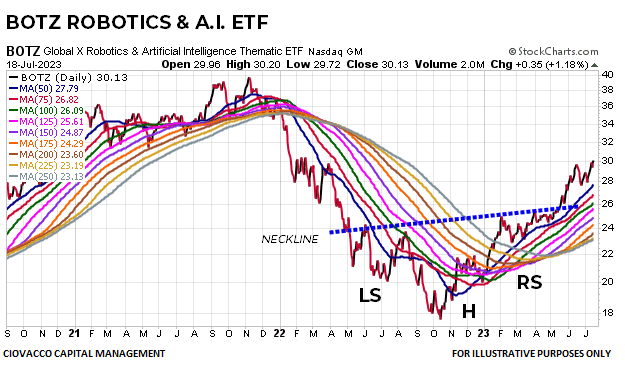

ในช่วงไม่กี่ปีที่ผ่านมา เศรษฐกิจต้องเผชิญกับความไม่สอดคล้องกันระหว่างความพร้อมของแรงงานฝีมือและความต้องการสินค้าและบริการที่แข็งแกร่ง ความไม่ตรงกันนี้ทำให้ค่าจ้างและอัตราเงินเฟ้อสูงขึ้น เทคโนโลยีมีแนวโน้มที่จะทำให้งานเป็นแบบอัตโนมัติ ซึ่งทำให้พนักงานที่มีอยู่มีประสิทธิภาพมากขึ้น ดังนั้น AI ควรช่วยลดอัตราเงินเฟ้อและเพิ่มรายได้ขององค์กร ทั้งหมดนี้สะท้อนให้เห็นในแผนภูมิ Global X Robotics & Artificial Intelligence ETF (NASDAQ:) BOTZ ได้แยกตัวออกจากรูปแบบการวางฐานหลายเดือน และตอนนี้มีโปรไฟล์ที่บ่งบอกถึงอัตราต่อรองที่ดีกว่า แผนภูมิไม่สามารถทำนายอนาคตได้ พวกเขาช่วยในการประเมินความน่าจะเป็นของตลาดกระทิง/หมี

Botz หุ่นยนต์และ AI

ข้อมูลประชากรและการใช้จ่ายตามดุลยพินิจ

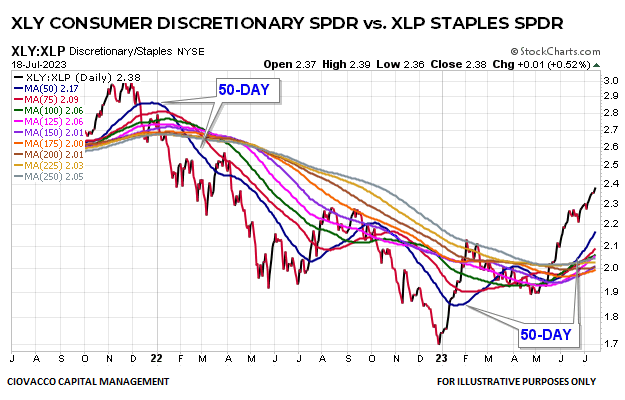

แนวโน้มตลาดหุ้นในระยะยาวหรือทางโลกได้รับอิทธิพลอย่างมากจากข้อมูลประชากร สหรัฐอเมริกามีสองกลุ่มประชากรที่ขับเคลื่อนการใช้จ่ายตามดุลยพินิจ กลุ่มประชากรกลุ่มมิลเลนเนียลที่ใหญ่ที่สุดอยู่ในช่วงเริ่มต้นของรายได้สูงสุดและการใช้จ่ายหลายปี ความต้องการบริโภคของคนรุ่นมิลเลนเนียลได้รับคำชมจากกลุ่มเบบี้บูมเมอร์ผู้มั่งคั่งซึ่งมียอดคงเหลืออย่างมากในช่วง 401(k)s แนวโน้มอัตราส่วนของ Consumer Discretionary Select Sector SPDR® Fund (NYSE:) vs. Consumer Staples Select Sector SPDR® Fund (NYSE:) มีรูปลักษณ์ที่ดีขึ้นอย่างมากในเดือนกรกฎาคม 2023 เมื่อเทียบกับปี 2022 ซึ่งบ่งบอกถึงความมั่นใจที่เพิ่มขึ้นเกี่ยวกับเศรษฐกิจและรายได้

XLY กับ เอ็กซ์แอลพี

ความพึงพอใจหรือความมั่นใจ?

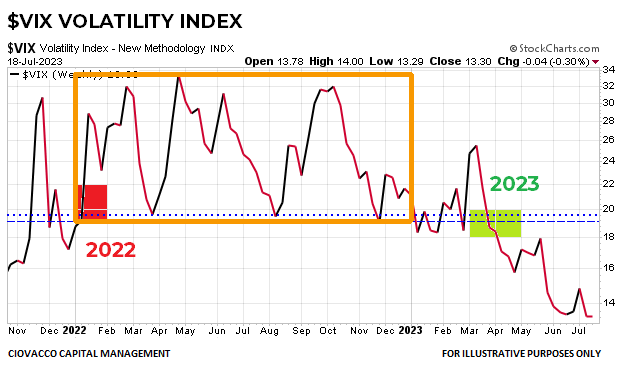

หากเราตรวจสอบแผนภูมิของ (VXZ) ด้านล่างนี้อย่างเป็นกลาง ก็จะเห็นได้ง่ายว่าปีปฏิทิน 2022 ดูแตกต่างจากปี 2023 อย่างมาก การเปลี่ยนแปลงนี้สะท้อนถึงความคาดหวังที่ว่าความผันผวนของตลาดหุ้นในอนาคตจะลดลงเมื่อเทียบกับปี 2022

ดัชนีความผันผวน VIX

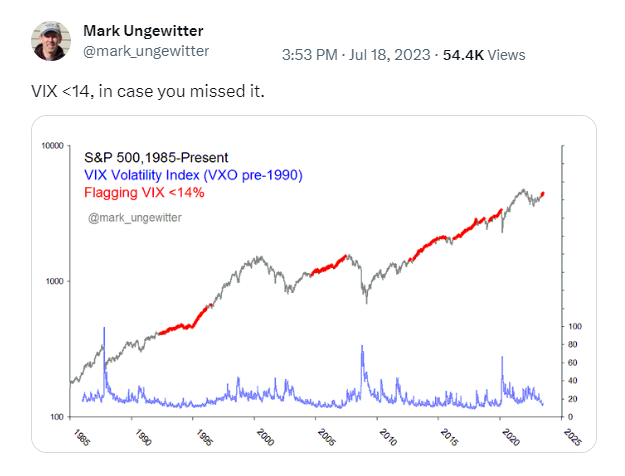

การอ่านค่า VIX ต่ำอาจดูเหมือนเป็นสัญญาณของความพึงพอใจของนักลงทุน ทวีตล่าสุดจาก Mark Ungewitter กล่าวว่าอาจไม่เป็นเช่นนั้น ในอดีต VIX ที่ต่ำกว่า 14 ได้บ่งบอกถึงแนวโน้มขาขึ้นที่แข็งแกร่งใน S&P 500

วิกซ์

สถาบันไม่เร่งรีบที่จะขาย

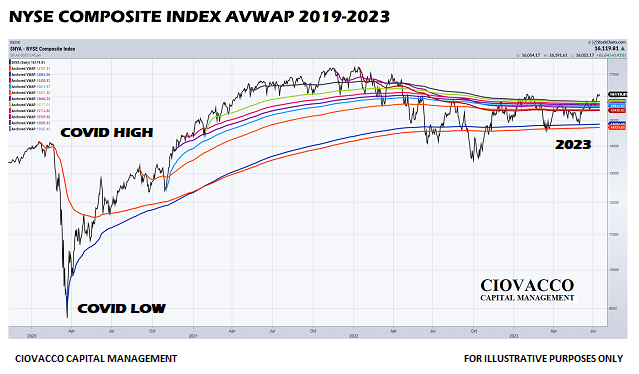

Anchored Volume Weighted Average Price (AVWAP) สามารถใช้ติดตามความเสี่ยงของผู้เข้าร่วมตลาดได้ โปรไฟล์ AVWAP สำหรับแสดงแรงขายที่จุดสำคัญในปี 2565 ในช่วงไม่กี่สัปดาห์ที่ผ่านมา ดัชนีหลายภาคส่วนพบการสนับสนุนการซื้อใกล้กับเส้น AVWAP ที่เชื่อมโยงกับช่วงโควิดสูงและโควิดต่ำ ในเดือนกรกฎาคมราคาได้ดันกลับเหนือแถบ AVWAP ที่หนาซึ่งทำหน้าที่เป็นแนวต้านในไตรมาสที่ 1 S&P 500 และ NASDAQ ประสบความสำเร็จในการผลักดันออกจากแถบ AVWAP ที่คล้ายกันในช่วงต้นปี 2023 รูปลักษณ์ปัจจุบันของกราฟด้านล่างแสดงถึงการเพิ่มขึ้นที่ขยายตัวในลักษณะที่สร้างสรรค์

ดัชนีคอมโพสิต NYSE AVWAP

ทองแสดงความอ่อนแอสัมพัทธ์

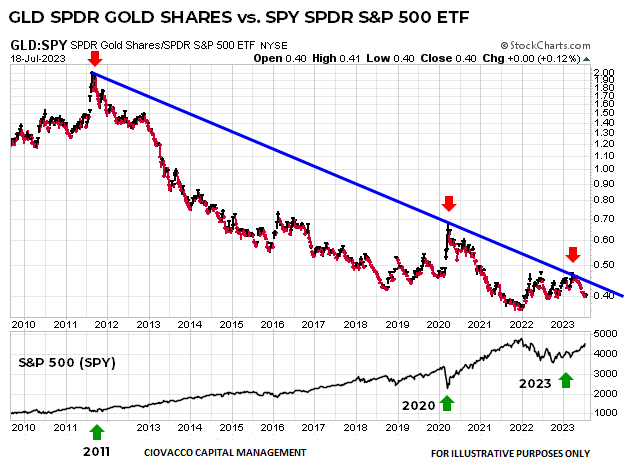

SPDR Gold Shares ETF (NYSE:) เทียบกับอัตราส่วน SPY ด้านล่างกำลังหยุดอยู่ใกล้พื้นที่ที่เกี่ยวข้องกับระดับต่ำสุดของตลาดหุ้นอย่างยั่งยืนในปี 2554 และ 2563 หลังจากระดับต่ำสุดในปี 2554 ตลาดหุ้นก็ปรับตัวขึ้นจนถึงปี 2558 ระดับต่ำสุดในปี 2563 ตามมาด้วยกำไรที่กินเวลานานประมาณ 21 เดือน

ทองเทียบกับ สอดแนม

คุณพลาดการชุมนุมหรือไม่?

ในช่วงเริ่มต้นของแนวโน้มขาขึ้นใหม่ เป็นเรื่องปกติที่นักลงทุนจะเชื่อว่าโอกาสทั้งหมดได้เข้ามาและหายไปแล้ว แผนภูมิของ SPDR Dow Jones Industrial Average ETF (NYSE:) บอกว่าไม่น่าจะเป็นเช่นนั้น ในปี 2022 DIA กำลังสร้างชุดเสียงต่ำและเสียงสูงต่ำ ซึ่งเป็นแนวโน้มขาลงตามตำราเรียน หากต้องการพลิกจากแนวโน้มขาลงเป็นขาขึ้น จำเป็นต้องมีสามขั้นตอนหลัก ประการแรก ตลาดจำเป็นต้องผ่านเส้นแนวโน้มที่ลาดลง สอง ตลาดต้องพิมพ์สูงต่ำ ประการที่สามตลาดต้องการพิมพ์ที่สูงขึ้น DIA กำลังพยายามดำเนินการขั้นตอนที่สามให้สำเร็จในเดือนกรกฎาคม 2566 ซึ่งหมายความว่าแนวโน้มขาขึ้นอาจเพิ่งเริ่มต้นขึ้น

ดีไอเอ รายวัน

ตลาดสินเชื่อแสดงความเชื่อมั่นที่เพิ่มขึ้น

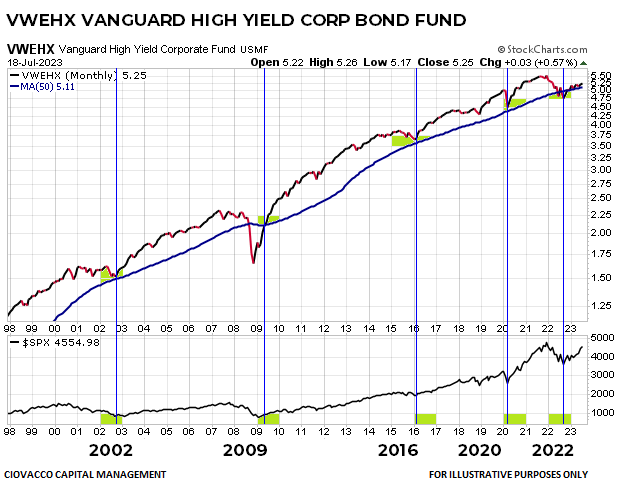

เนื่องจากประวัติของ SPDR® Bloomberg High Yield Bond ETF (NYSE:) มีจำกัด แผนภูมิด้านล่างจึงแสดงย้อนหลังไปถึงปี 1998 สังเกตว่าพันธบัตรที่ให้ผลตอบแทนสูงพบแนวรับการซื้อใกล้กับค่าเฉลี่ยเคลื่อนที่ 50 เดือนที่แสดงเป็นสีน้ำเงิน ใกล้ระดับต่ำสุดของตลาดหุ้นหลักในปี 2002, 2009, 2016, 2020 และ 2022 ในกรณีในอดีต การปรับตัวขึ้นของตลาดหุ้นยังดำเนินต่อไปอีกมาก

VWEHX Van Guard ให้ผลตอบแทนสูง

ขัดแย้งกับทฤษฎีภาวะถดถอยที่ใกล้เข้ามา

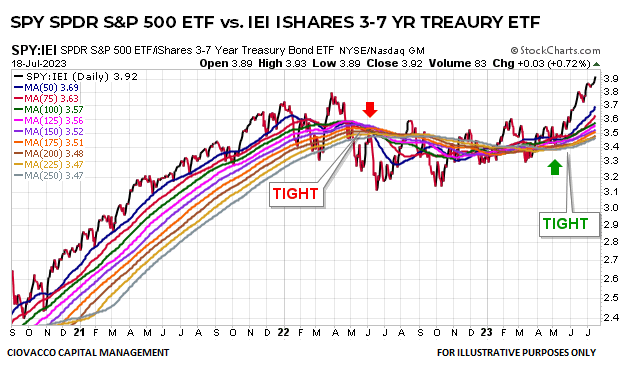

หากการปลดพนักงานในวงกว้าง ผลกระทบครั้งใหญ่ต่อผลประกอบการของบริษัท ภาวะเศรษฐกิจถดถอยที่เจ็บปวด และการปรับลดอัตราดอกเบี้ยของเฟดอยู่ใกล้แค่เอื้อม เราควรถือหุ้นที่มีความอ่อนไหวทางเศรษฐกิจหรือพันธบัตรรัฐบาลที่เป็นมิตรกับภาวะเศรษฐกิจถดถอยมากกว่ากันหรือไม่? คำตอบนั้นง่าย – พันธบัตรรัฐบาลซึ่งจะได้รับผลสะท้อนกลับจากการปรับลดอัตราดอกเบี้ยของเฟด แทนที่จะเป็นหุ้นที่มีความเสี่ยงต่อกำไรต่อหุ้นที่ลดลง อัตราส่วน SPDR S&P 500 ETF SPY เทียบกับ iShares 3-7 Year Treasury Bond ETF (NASDAQ:) เพิ่งแยกออกมาหลังจากระยะเวลา 18 เดือนของการรวมบัญชี แสดงให้เห็นว่าผู้เข้าร่วมตลาดชอบ SPY ที่มุ่งเน้นการเติบโตมากกว่า IEI ที่มุ่งเน้นการป้องกัน

SPY กับ อีอีไอ

หุ้นมักจะไปได้ดีเมื่อสิ่งนี้เกิดขึ้น

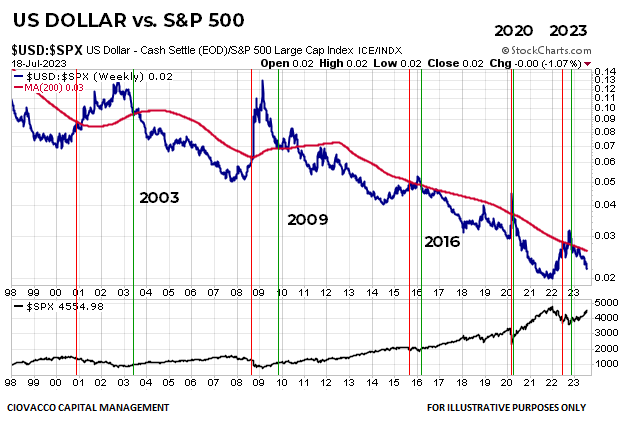

เมื่ออัตราส่วนเทียบกับ S&P 500 ลดลงต่ำกว่าและเคลื่อนออกจากค่าเฉลี่ยเคลื่อนที่ 200 สัปดาห์ที่แสดงเป็นสีแดง แสดงว่ามีความเสี่ยงเพิ่มขึ้น S&P 500 แสดงอยู่ในแผงด้านล่าง

USD เทียบกับ S&P 500

ความกังวลด้านเศรษฐกิจและอัตรา

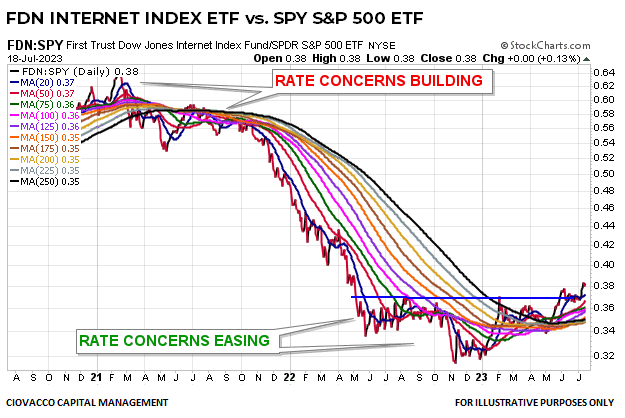

เนื่องจากความกังวลเกี่ยวกับอัตราเงินเฟ้อและอัตราดอกเบี้ยที่สูงขึ้นเริ่มเพิ่มขึ้นในปี 2564 กองทุน First Trust Dow Jones Internet Index Fund (NYSE:) เริ่มทำผลงานต่ำกว่า SPY เนื่องจากความกังวลเกี่ยวกับอัตราเงินเฟ้อและอัตราดอกเบี้ยเริ่มผ่อนคลายลงในช่วงครึ่งหลังของปี 2565 อัตราส่วน FDN เทียบกับ SPY จึงเริ่มสร้างฐานระยะยาวที่สร้างสรรค์ ตั้งแต่ต้นเดือนพฤษภาคม 2023 แผนภูมิด้านล่างได้รับการปรับปรุงให้ดีขึ้นอย่างมาก ซึ่งแสดงให้เห็นถึงความตั้งใจที่เพิ่มขึ้นในการยอมรับสินทรัพย์ที่มุ่งเน้นการเติบโต

FDN ETF กับ S&P500 ETF

ละเอียดอ่อนแต่สำคัญ

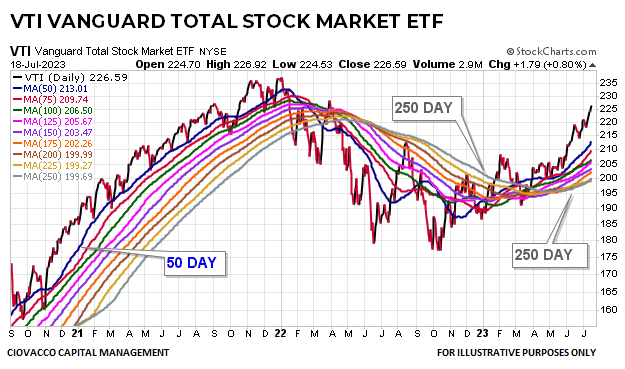

ด้านซ้ายของแผนภูมิ Vanguard Total Stock Market Index Fund ETF Shares (NYSE:) ด้านล่างมีรูปลักษณ์ที่สร้างสรรค์โดยมีค่าเฉลี่ยเคลื่อนที่ 50 วันสีน้ำเงินอยู่ด้านบนของกลุ่มค่าเฉลี่ยเคลื่อนที่และสีเงิน 250 วันที่ด้านล่าง นี่คือลักษณะของแนวโน้มขาขึ้นที่แข็งแกร่ง เป็นครั้งแรกในรอบกว่าหนึ่งปี ที่ด้านขวาของแผนภูมิกลับมามีรูปลักษณ์ที่คล้ายกันและเป็นขาขึ้นอีกครั้ง ในไตรมาสที่ 4 ปี 2022 50 วันสีน้ำเงินยังคงอยู่ที่ด้านล่างของกลุ่มค่าเฉลี่ยเคลื่อนที่ วันนี้อยู่ด้านบน ซึ่งหมายความว่าผู้เข้าร่วมตลาดมองโลกในแง่ดีมากขึ้นในหลายกรอบเวลา

วีทีไอรายวัน

ไม่กรีดร้องอย่างเป็นระบบ

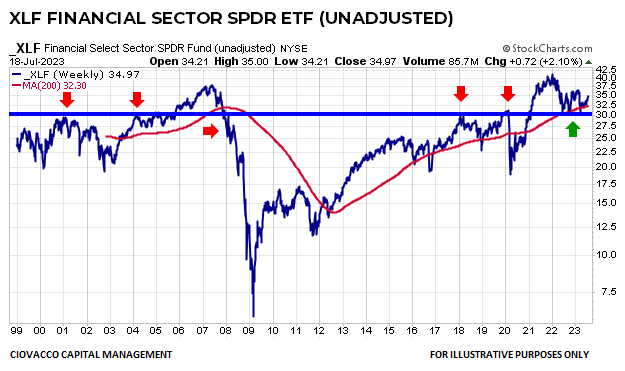

มีปัญหากับธนาคารในภูมิภาค ปัญหาที่อาจอยู่กับเราไปอีกหลายปี อย่างไรก็ตาม แผนภูมิของ Financial Select Sector SPDR® Fund (NYSE:) ได้จัดขึ้นในพื้นที่ที่ลดความเสี่ยงของวิกฤตการธนาคารที่เป็นระบบ ซึ่งแตกต่างจากปี 2550-2551 XLF ได้ยืนอยู่ใกล้กับค่าเฉลี่ยเคลื่อนที่ 200 สัปดาห์สีแดง

XLF รายสัปดาห์

อัตราเงินเฟ้อ ดอลลาร์ และอัตรา

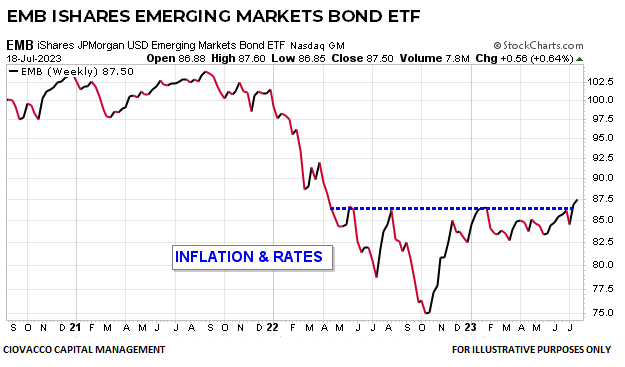

ทุกสิ่งเท่าเทียมกัน iShares JP Morgan USD Emerging Markets Bond ETF (NASDAQ:) ต้องการสภาพแวดล้อมที่มีอัตราเงินเฟ้อต่ำกว่า อัตราดอกเบี้ยที่ต่ำกว่า และดอลลาร์สหรัฐที่อ่อนค่า ไม่มีเงื่อนไขเหล่านั้นในปี 2565 และ EMB ได้รับผลกระทบ แนวโน้มดีขึ้นอย่างช้าๆ ตั้งแต่ช่วงครึ่งหลังของปี 2022 EMB พยายามที่จะทำลายฐานเหนือฐานหลายเดือนที่สร้างสรรค์ ซึ่งพูดถึงความคาดหวังเกี่ยวกับอัตราเงินเฟ้อ นโยบายของเฟด และดอลลาร์สหรัฐ

EMB รายสัปดาห์

ผลตอบแทนและความเสี่ยงเริ่มต้น

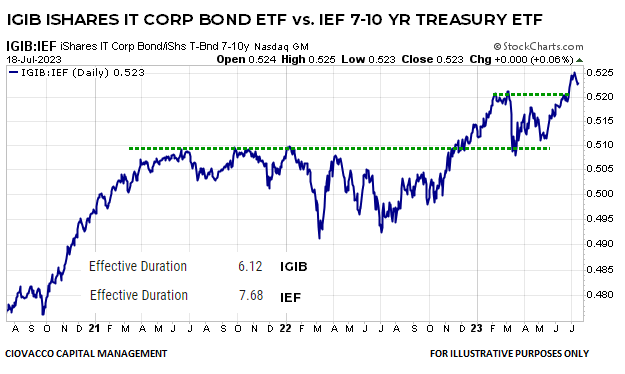

หากเรารู้ด้วยความมั่นใจ 100% ว่าเศรษฐกิจกำลังจะหลีกเลี่ยงภาวะถดถอยและการผิดนัดชำระหนี้ของพันธบัตรจะยังคงเงียบอยู่ เราอยากจะเป็นเจ้าของหุ้นกู้ที่ให้ผลตอบแทนสูงกว่า (NASDAQ:) หรือคลังที่ให้ผลตอบแทนต่ำกว่าหรือไม่? แผนภูมิด้านล่างแสดงให้เห็นว่านักลงทุนไม่ได้กังวลมากเกินไปเกี่ยวกับภาวะเศรษฐกิจถดถอยและการผิดนัดชำระหนี้ของพันธบัตรในวงกว้าง

IGIB กับ ไออีเอฟ

มั่นใจหรือกังวล?

เมื่อนักลงทุนมีความมั่นใจมากขึ้นใกล้ระดับต่ำสุดในเดือนกุมภาพันธ์ 2559 ใน SPY พวกเขาเปลี่ยนจากการตั้งค่าสำหรับ SPDR Consumer Staples ETF (XLP) เป็นการตั้งค่าสำหรับ SPY เป็นผลให้อัตราส่วน SPY เทียบกับ XLP เริ่มเพิ่มขึ้นในต้นปี 2559 การกลับตัวที่คล้ายกันและสร้างสรรค์ในอัตราส่วน SPY เทียบกับ XLP เกิดขึ้นใกล้กับระดับต่ำสุดในปี 2563 ที่สำคัญในตลาดหุ้น รูปลักษณ์ของแผนภูมิด้านล่างมีความคล้ายคลึงกับรูปลักษณ์หลังจากตลาดหุ้นตกต่ำในปี 2559 และ 2563 ซึ่งพูดถึงความเชื่อมั่นที่เพิ่มขึ้นเกี่ยวกับเศรษฐกิจ รายได้ และอัตราเงินเฟ้อ

SPY กับ เอ็กซ์แอลพี

ระยะยาวหมายถึงอะไร?

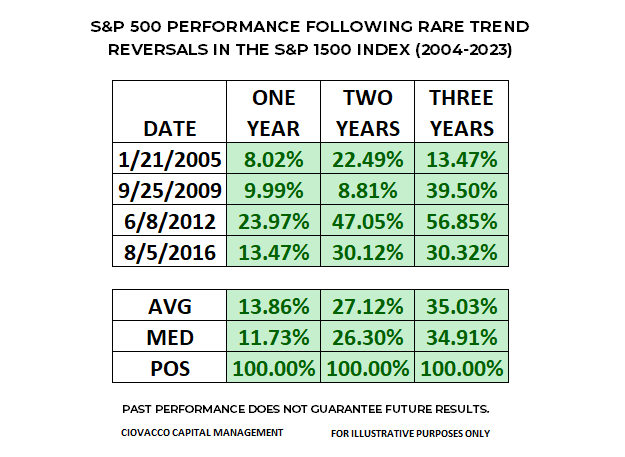

แผนภูมิไม่สามารถทำนายอนาคตได้ พวกเขาช่วยให้เราประเมินความเต็มใจของตลาดที่จะยอมรับหรือหลีกเลี่ยงความเสี่ยง ซึ่งจะช่วยให้เราประเมินความน่าจะเป็นของสิ่งที่ดีเกิดขึ้นเมื่อเทียบกับความน่าจะเป็นของสิ่งเลวร้ายที่จะเกิดขึ้น ไม่ต้องสงสัยเลยว่าน้ำหนักของหลักฐานสนับสนุนการปรับปรุงที่สำคัญในเรื่องดีๆ ที่จะเกิดขึ้นในอีกไม่กี่เดือนข้างหน้า บทวิจารณ์จากลูกค้ารายสัปดาห์ของ Ciovacco Capital ล่าสุดครอบคลุมสัญญาณที่หายากใน SPDR® Portfolio S&P 1500 Composite Stock Market ETF (NYSE:) ย้อนหลังไปถึงปี 2547 สัญญาณดังกล่าวเกิดขึ้นเพียง 4 ครั้งก่อนหน้านี้ ผลการดำเนินงานของ S&P 500 ตามสัญญาณในอดีตบ่งบอกถึงศักยภาพในการทำกำไรจากตลาดหุ้นเพิ่มเติม

ประสิทธิภาพของสปาย

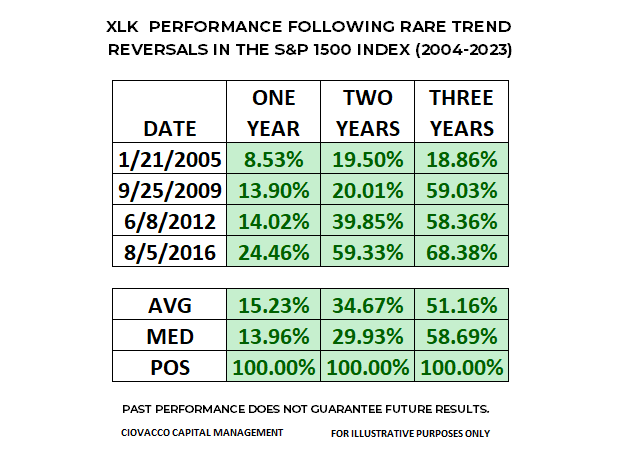

ตารางด้านล่างแสดงประสิทธิภาพของกองทุน Technology Select Sector SPDR® (NYSE:) ตามสัญญาณในดัชนี S&P 1500 ตารางทั้งสองสอดคล้องกับชื่อของบทความ ซึ่งอ้างอิงถึงแนวโน้มระยะยาวที่ดีขึ้นสำหรับหุ้น

ประสิทธิภาพของ XLK

หลักฐานได้รับการปรับปรุง

ในคดีอาญา คณะลูกขุนต้องการเห็นน้ำหนักของหลักฐานที่พัฒนาขึ้นในระหว่างการพิจารณาคดี น้ำหนักของแนวทางหลักฐานทำงานในลักษณะเดียวกันเมื่อประเมินโปรไฟล์ความเสี่ยงและผลตอบแทนของ S&P 500 ดังที่แสดงด้านล่างผ่านหัวข้อที่ครอบคลุมตั้งแต่กลางเดือนพฤษภาคม น้ำหนักของหลักฐานได้พัฒนาอย่างชัดเจนในเส้นทางขาขึ้น:

เพดานหนี้ – ตลาดไม่ได้เลวร้ายขนาดนั้น

โปรไฟล์ S&P – ดูเหมือนช่วงขาขึ้นเทียบกับช่วงขาลง

ความแข็งแกร่งของภาคส่วน – ดีกว่าที่คนส่วนใหญ่เชื่อ

หุ้นกับพันธบัตร – ดูเป็นขาขึ้น

กรอบเวลาหลายรายการ – การบรรจบกันในลักษณะรั้น

ปริมาณ – สถาบันไม่เร่งรีบที่จะขาย

เศรษฐกิจถดถอย – กราฟไม่หวือหวาเศรษฐกิจหดตัว

ความผันผวนเป็นเรื่องปกติ

แผนภูมิด้านบนพูดถึงโอกาสที่มองออกไปใน 36 เดือน แทนที่จะเป็น 36 นาทีหรือ 36 วัน หากหุ้นปรับตัวสูงขึ้นในสามปี นักลงทุนที่ต้องการใช้ประโยชน์จากแนวโน้มขาขึ้นในระยะยาวจะต้องอดทนต่อความผันผวนตามปกติ การคืนทุน และการปรับฐานไปพร้อมกัน

เทรนด์ฆราวาส – อัปเดตโดยละเอียด มิถุนายน 2023

วิดีโอด้านล่างแสดงภาพที่เกี่ยวข้องกับสถานะของตลาดกระทิงในหุ้น:

พันธบัตรอาจทำให้ผิดหวังในพอร์ตโฟลิโอที่สมดุล

วิดีโอด้านล่างครอบคลุมเหตุการณ์สำคัญที่จะส่งผลต่อการจัดสรรสินทรัพย์และผลตอบแทนของพอร์ตโฟลิโอเป็นเวลาหลายทศวรรษ:

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link