ในฤดูใบไม้ร่วงปี 2021 เมื่อฉันเข้าร่วม MarketGauge มิชได้ปรากฏตัวครั้งแรกกับ Charles Payne ใน Fox Business News เธอบอกชาร์ลส์ในรายการนั้นว่าเรากำลังเผชิญกับ STAGFLATION ส่วนหนึ่งเกิดขึ้นเพราะเธอเข้าใจว่าเศรษฐกิจทำงานได้ดีกว่าส่วนใหญ่อย่างไร และเธอจำได้ว่าช่วงปลายทศวรรษ 1970 เป็นอย่างไร

ย้อนกลับไปในปี 2021 แทบจะไม่มีใครใช้คำว่า STAGFLATION ตอนนี้คุณได้ยินคำนี้ทุกที่ มิชเป็นคนฉลาดมากในตอนนั้น โดยทำนายว่าเรากำลังจะได้รับประสบการณ์ อัตราเงินเฟ้อที่สูงขึ้นเป็นระยะเวลานาน. และเธอแนะนำว่าเมื่อเราทุกคนคิดว่ามันกำลังลดลง (เหมือนที่ผ่านมา 6 เดือนที่ผ่านมา) มันอาจลุกเป็นไฟและคงอยู่เป็นเวลานานกว่านั้นมาก ดังที่เราได้อธิบายไว้ด้านล่าง เราเชื่อว่าสัปดาห์ที่ผ่านมาแสดงให้เห็นถึงการลุกเป็นไฟดังกล่าว และมีแนวโน้มที่จะดำเนินต่อไป (โดยเฉพาะอย่างยิ่งหากราคาพลังงานกลับสูงขึ้น)

ตัวบ่งชี้อัตราเงินเฟ้อ – CPI และ PPI

สัปดาห์ที่ผ่านมา ทั้งสองตัวบ่งชี้ได้รับการเผยแพร่ นักวิเคราะห์และ “ตลาด” มีความกังวลใจน้อยลงเนื่องจากไม่กี่เดือนที่ผ่านมาพบว่าทั้งดัชนีราคาผู้บริโภคและดัชนีราคาผู้ผลิตลดลงอย่างมีนัยสำคัญ (อันหลังเกี่ยวกับสินค้าสำเร็จรูปมากกว่า)

เซอร์ไพรส์!

ทั้ง 2 เบอร์มาแรงเกินคาด

เรามาเริ่มกันที่การประกาศดัชนีราคาผู้ผลิต (PPI) ล่าสุดในวันพฤหัสบดี ซึ่งคาดว่าจะอยู่ที่ 0.5% และปีต่อปีที่ 5.9% อย่างไรก็ตาม ตัวเลขดังกล่าวสูงขึ้นที่ 0.7% และ 6.0% YoY สิ่งนี้สร้างความประหลาดใจให้กับนักเศรษฐศาสตร์และตลาด

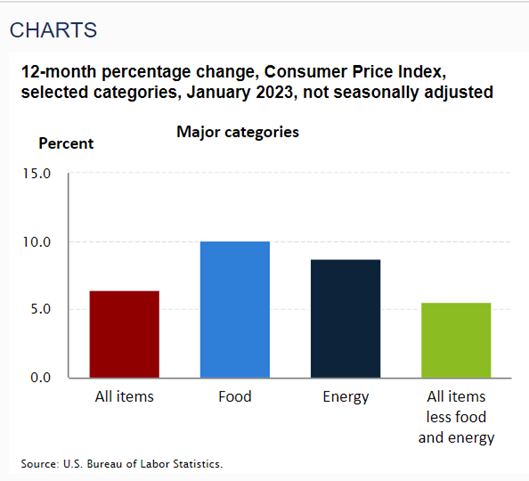

เมื่อวันอังคารที่ผ่านมา (วันวาเลนไทน์) CPI คาดว่าจะอยู่ที่ 0.4% ในเดือนมกราคมและ 6.3% YoY ตัวเลขเดือนมกราคม 2566 อยู่ที่ 0.5% และ 6.4% เป็นเวลา 12 เดือน (YoY) อาหารและพลังงานยังคงอยู่ในระดับสูง

ทั้งตัวเลข PPI และ CPI ไม่ได้ลดลงมากเท่าที่ผู้คนคาดไว้ และนี่คือหลังจากที่รัฐบาลได้ทำงานอย่างหนักในการนวดวิธีคำนวณตัวเลขรายเดือน ดูแผนภูมิด้านล่าง:

ดัชนีราคาผู้บริโภคและแผนภูมิ PPI

ด้วยความจริงใจทั้งหมด มีความจริงสองประการที่เราต้องเข้าใจ

- พวกเขากำลังคำนวณจำนวนโดยใช้วิธีการใหม่ ในความเป็นจริงอัตราเงินเฟ้อน่าจะดีกว่า 8% และ;

- ตัวเลขในช่วง 12 เดือนที่ผ่านมานี้อยู่ด้านบนสุดของตัวเลข 12 เดือนก่อนหน้าที่มากกว่า 8% ดังนั้นในความเป็นจริง เราได้เห็นอัตราเงินเฟ้ออย่างน้อย 15%-20% ในช่วง 2+ ปีที่ผ่านมา นั่นคือเหตุผลที่ทุกอย่างดูแพงมาก ค่าอาหารมีแนวโน้มเพิ่มขึ้นสามเท่าจากระดับก่อนเกิดโรคระบาด

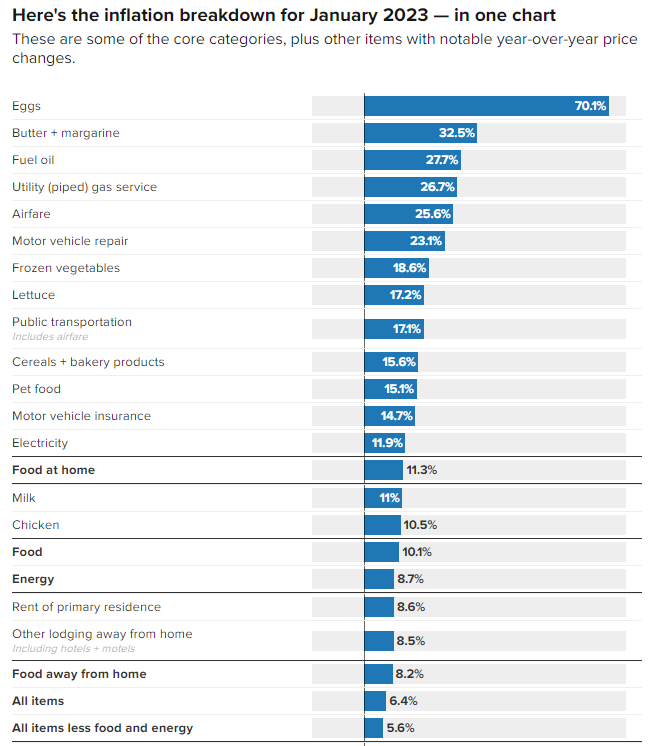

เพื่อให้ได้แนวคิดที่ดีขึ้นว่าข้อมูลแต่ละรายการมีส่วนทำให้เกิดอัตราเงินเฟ้อโดยรวมอย่างไร เราต้องมองอย่างรอบด้าน คุณจะสังเกตเห็นว่าผู้มีส่วนร่วมสูงสุดสองคนและอีกหลายคนใน 10 อันดับแรกล้วนเกี่ยวข้องกับอาหาร ดูแผนภูมิด้านล่าง:

สิ่งนี้มีผลอย่างไร?

ประการแรก เราทุกคนยังคงต้องทนทุกข์กับราคาที่สูงขึ้นมาก มีรายงานในสัปดาห์นี้ว่า 64% ของชาวอเมริกันทั้งหมดใช้ชีวิตแบบ paycheck to paycheck สายงานธนาคารอาหารและองค์กรการกุศลเติบโตขึ้น โดยมีโครงการแจกอาหารบางรายการไม่สามารถตอบสนองความต้องการได้

หนึ่งในผลกระทบด้านลบที่ใหญ่ที่สุดคือการเติบโตอย่างมหาศาลในการจ้างงานนอกเวลา ซึ่งเราได้กล่าวถึงในรายละเอียดใน Market Outlooks ล่าสุด จากตัวเลขที่เราได้นำเสนอไปก่อนหน้านี้ มีการสร้างงานพาร์ทไทม์ประมาณ 1.4 ล้านงานตั้งแต่ต้นปี 2565 แทบไม่มีการจ้างงานเต็มเวลาเพิ่มขึ้นเลยในช่วงเวลาเดียวกัน

อัตราพันธบัตรกำลังเพิ่มขึ้น มองหาธนาคารกลางสหรัฐเพื่อให้อัตราดอกเบี้ยสูงขึ้นนานขึ้น

ตั้งแต่ต้นเดือนธันวาคม 2565 นี่คือมนต์ของเรา ในสัปดาห์นี้ พันธบัตรอายุ 10 ปีถูกขายออกไปและอัตราผลตอบแทนสูงขึ้น เรายังพูดถึงเรื่องนี้ในคอลัมน์สัปดาห์ที่แล้ว

สิ่งนี้ส่งผลลบต่อตลาดหุ้น เนื่องจาก S&P ประสบปัญหาติดลบเป็นสัปดาห์ที่สองติดต่อกัน ปัญหาในตอนนี้คืออัตราผลตอบแทน 10 ปีอยู่ที่ระดับสูงสุดของช่องทางล่าสุด (3.3%-3.9%) และหากอัตราเพิ่มขึ้นเหนือพื้นที่ 3.9% อัตรา 10 ปีสามารถกลับขึ้นไปมากกว่า 4.0% ได้อย่างง่ายดาย . ดูแผนภูมิด้านล่าง:

อัตราที่เพิ่มขึ้นยังเป็นผลบวกต่อเงินดอลลาร์สหรัฐ เนื่องจากเพิ่งแข็งค่าขึ้น สิ่งนี้สร้างแรงกดดันต่อตลาดเงิน ทองคำ และโลหะ (ผู้ขุดทอง) หากการแข็งค่าของเงินดอลลาร์ยังคงดำเนินต่อไป นี่อาจเป็นอีกกระแสหนึ่ง (เช่นเดียวกับในช่วงปี 2565) ในตลาดหุ้น บริษัทข้ามชาติขนาดใหญ่ต้องการเงินดอลลาร์สหรัฐที่อ่อนค่าลง เนื่องจากจะเพิ่มรายได้ในต่างประเทศด้วยการแปลงดอลลาร์สหรัฐเป็นบวก

อย่างที่หลายๆ คนทราบกันดีว่าใครติดตาม Mish และ/หรือโมเดลการหมุน ETF ของเรา เราอยู่ในภาวะกระทิงในช่วงปี 2022 และจนถึงปี 2023 เรายังคงเป็นเช่นนั้น โดยเฉพาะอย่างยิ่งเมื่อพิจารณาจากความเชื่อของเราว่าท้ายที่สุดแล้ว กระทรวงการคลังและธนาคารกลางสหรัฐจะ สะดวกขึ้นและเริ่มแท่นพิมพ์อีกครั้ง นี่จะเป็นผลดีอย่างมากสำหรับ Silver และ Gold

อย่างไรก็ตาม ในระยะเวลาอันใกล้นี้ ทองคำและโลหะเงินกำลังจะผ่านการปรับฐาน ส่วนใหญ่เป็นผลมาจากการแข็งค่าของเงินดอลลาร์สหรัฐในช่วงที่ผ่านมา ดูแผนภูมิ Silver & Gold (XAU Index) ด้านล่าง:

หนึ่งในวิธีการเล่นคือค่าอาหารที่เพิ่มขึ้น

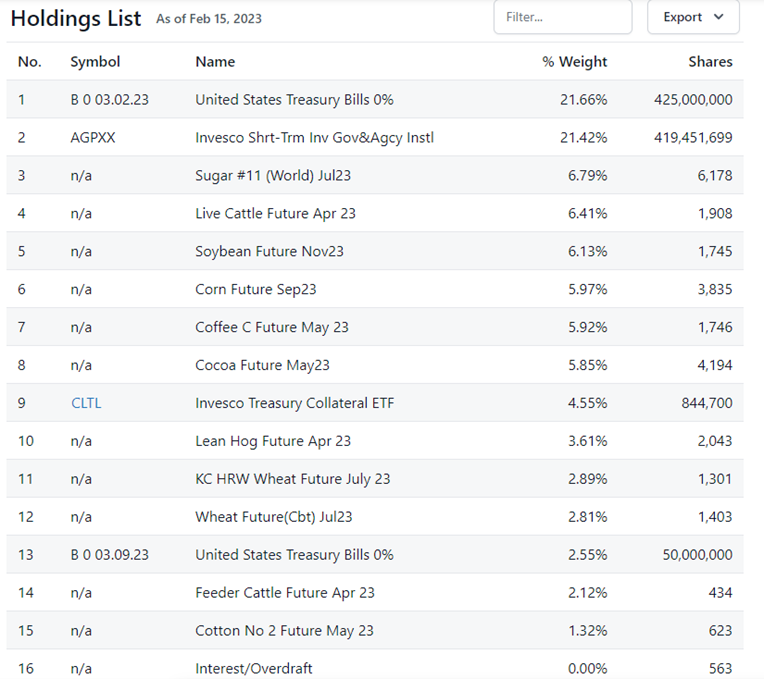

ตามที่ระบุไว้ในหัวข้อย่อย Big View ของเราด้านล่าง เรากำลังเฝ้าดู DBA อย่างใกล้ชิด ซึ่งเป็นกองทุน ETF ที่อิงกับฟิวเจอร์ส ซึ่งเสนอแนวทางให้นักลงทุนสามารถรับมือกับต้นทุนทางการเกษตรที่เพิ่มสูงขึ้น แม้ว่า ETF นี้จะถูกจำกัดขอบเขตตั้งแต่ทำจุดสูงสุดในปี 2022 แต่ก็สามารถตั้งค่าสำหรับขาอื่นที่สูงขึ้นได้

นี่เป็น ETF และวิทยานิพนธ์ที่ Mish พูดถึงในการปรากฏตัวทางสื่อระดับชาติของเธออย่างต่อเนื่องตั้งแต่ปี 2021 ผู้ติดตามของเธอได้รับประโยชน์หลายครั้งจากคำแนะนำของเธอในการเข้ารับตำแหน่ง ดูแผนภูมิด้านล่าง:

การเคลื่อนไหวที่สูงขึ้น 30 เปอร์เซ็นต์จะถือเป็นการฝ่าวงล้อม “ใหม่” สิ่งนี้อาจนำไปสู่การย้ายกลับไปเป็น $22 หรือสูงกว่านั้น ดูการเคลื่อนไหวของราคาประเภทนี้ นี่คือส่วนประกอบที่ประกอบกันเป็น DBA ETF

ขอให้สังเกตว่าเนื่องจากมีการใช้สัญญาฟิวเจอร์ ETF ต้องมีเงินสด (หรือเทียบเท่าเงินสด) 40% ขึ้นไปเพื่อเป็นหลักประกันสำหรับสัญญาฟิวเจอร์สที่มีการใช้ประโยชน์สูง

โปรดทราบว่าน้ำตาลเป็นหนึ่งในองค์ประกอบอันดับต้น ๆ มิชมักพูดถึงเวลาที่ผู้คนดิ้นรนเพื่อหาเลี้ยงชีพในระบบเศรษฐกิจ น้ำตาลมักจะพุ่งสูงขึ้น นี่เป็นหน้าที่ของผู้คนที่ลดความชอบและความต้องการอาหารคุณภาพสูงลง (ปัจจัยที่ไม่สามารถจ่ายได้) และ/หรือเข้าถึงผลิตภัณฑ์ที่มีน้ำตาลมากขึ้นเพื่อทดแทนความสะดวกสบาย (ลูกอม แอลกอฮอล์ และของหวาน

อัตราเงินเฟ้อเป็นแบบถาวร

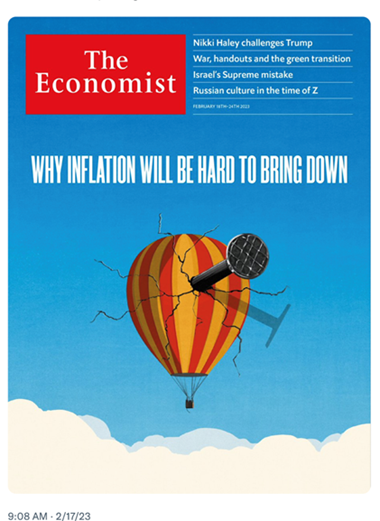

เราได้แสดงความคิดเห็นมานานกว่าหนึ่งปีแล้วว่าอัตราเงินเฟ้อเป็นการลงโทษและความยากลำบากที่ร้ายกาจต่อทุกคนบนโลกของเรา ไม่ใช่แค่ชาวอเมริกันเท่านั้น เรา (โดยเฉพาะ Mish) ได้ลงความเห็นว่ามันจะอยู่ได้นานกว่าที่ผู้คนคาดหวัง ตอนนี้เริ่มได้รับความสนใจจากสื่อมากขึ้นเรื่อยๆ บทความหน้าปกล่าสุดของ The Economist เกี่ยวกับความยากลำบากในการลดลง

ในช่วงทศวรรษที่ 1970 เป็นเวลานานกว่า 8 ปี ช่วงนั้นตลาดหุ้นอยู่ในช่วงขาลง เห็นได้ชัดว่า เนื่องจากหนังสือเศรษฐกิจเต็มไปด้วยลักษณะของเงินเฟ้อที่เป็นลบ บางคนอาจคิดว่าธนาคารกลางสหรัฐคงได้เรียนรู้จากประวัติศาสตร์ว่าการลดลงนั้นยากเพียงใด

บทความ The Economist -เงินเฟ้อ

ตั้งแต่เดือนตุลาคมปีที่แล้ว นักวิเคราะห์ นักเศรษฐศาสตร์ สื่อมวลชน และโดยเฉพาะอย่างยิ่งรัฐบาลของเราต่างก็ออกอากาศว่าเฟดกำลังจะเปลี่ยนทิศทาง (หยุดขึ้นอัตราดอกเบี้ย) และอัตราเงินเฟ้อจะลดลงอย่างรวดเร็ว พวกเขายังคาดการณ์ตัวเลขและตัวเลขหากเราทำให้อัตราเงินเฟ้อลดลงจาก 9% เป็น 6% ในช่วงปี 2565 เราน่าจะบรรลุเป้าหมายของเฟดที่ 2% ในเวลาไม่นาน

อย่าเชื่อพวกเขา

เราอยู่ที่ไหนในตลาดหุ้น?

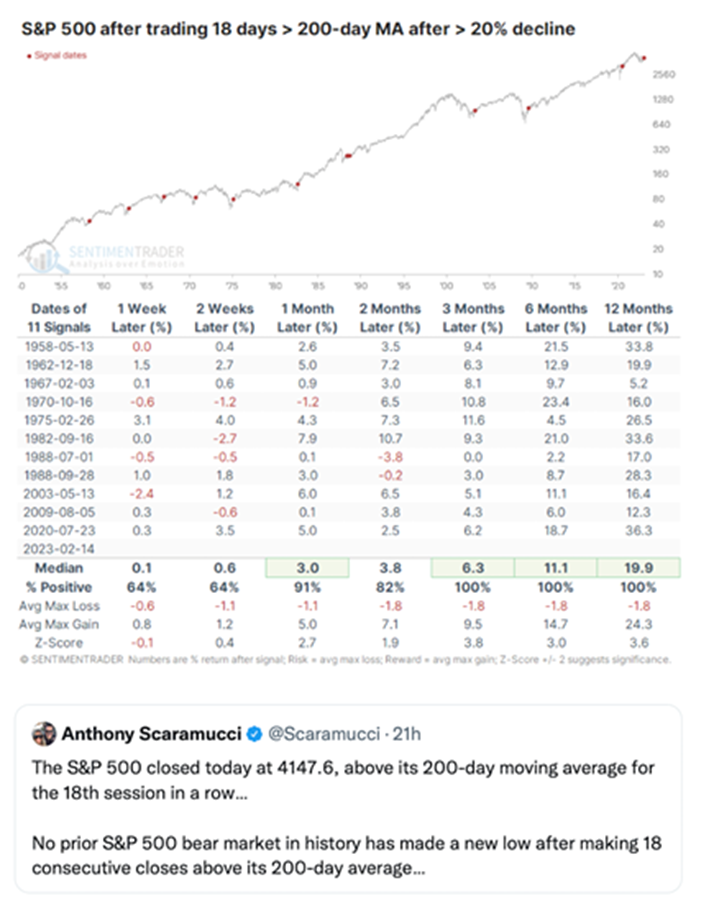

เราได้เริ่มต้นปีในลักษณะที่เป็นบวก ใน Market Outlooks ก่อนหน้านี้ เราได้แสดงสถิติของสิ่งที่อาจเกิดขึ้นในช่วงที่เหลือของปีหลังจากไตรเฟกตาในเดือนมกราคมที่เป็นบวก เราเสนอมุมมองเชิงบวกอีกประการจากแผนภูมิที่เพิ่งเผยแพร่ในสัปดาห์นี้:

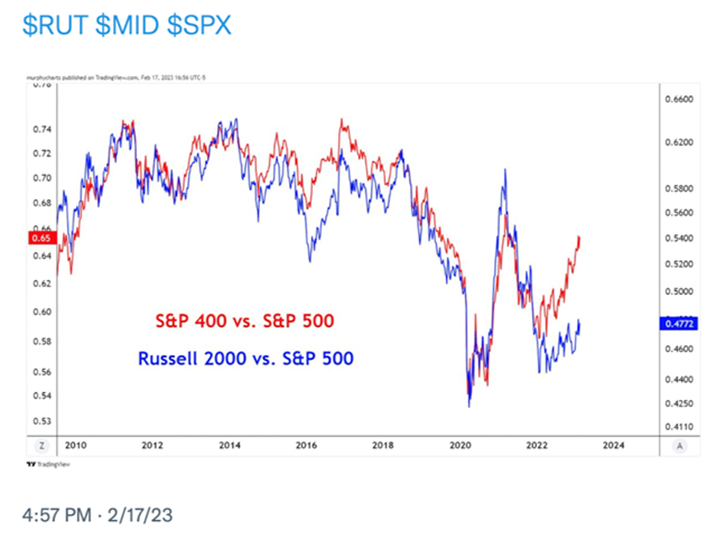

นอกจากนี้ เมื่อเร็ว ๆ นี้หุ้นขนาดเล็กและหุ้นขนาดกลางทำผลงานได้ดีกว่า S&P 500 ในลักษณะถ่วงน้ำหนักที่เท่ากัน (ไม่ถ่วงน้ำหนักหุ้น) ดูแผนภูมิด้านล่าง:

นี่เป็นข่าวดี โดยเฉพาะอย่างยิ่งในแง่ของต้นทุนการกู้ยืมที่สูงขึ้น ซึ่งโดยทั่วไปจะเป็นภาระแก่บริษัทขนาดเล็กและขนาดกลางมากกว่าบริษัทขนาดใหญ่

มีแผนภูมิที่ยอดเยี่ยมในสัปดาห์นี้ซึ่งแสดงพื้นที่วิกฤตที่เราพบว่าดัชนี S&P 500 นั่งอยู่ในขณะนี้ เพิ่มแผนภูมินี้ลงในข้อมูลที่นำเสนอที่นี่เกี่ยวกับอัตราเงินเฟ้อ ดอลลาร์สหรัฐ และอัตราดอกเบี้ยที่เพิ่มสูงขึ้น และจะเพิ่มข้อเท็จจริงที่ว่าเราอาจอยู่ในตำแหน่งที่ล่อแหลมในตลาดในขณะนี้ ดูแผนภูมิด้านล่าง:

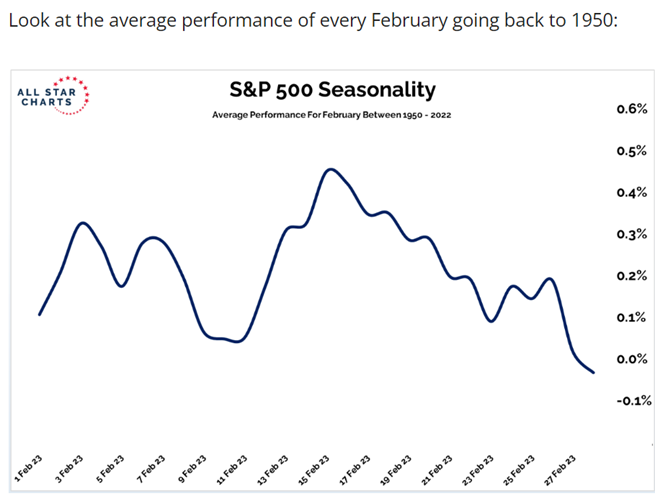

สุดท้าย สิ่งสำคัญคือต้องทราบตามที่เราแนะนำในคอลัมน์สัปดาห์ที่แล้ว ว่าโดยปกติแล้วครึ่งหลังของเดือนกุมภาพันธ์จะเป็นลบมากกว่าสำหรับตลาดหุ้น ดูแผนภูมิด้านล่าง:

คำแนะนำของเรา: ติดตามความเคลื่อนไหวของตลาดรายสัปดาห์เหล่านี้ คอยติดตามมาตรวัดความเสี่ยงของเรา และพิจารณาใช้หนึ่งใน MGAM Dynamic Portfolio Blends เพื่อช่วยเสริมกลยุทธ์การลงทุนโดยรวมของคุณ

ความเสี่ยงบน

- ทั้งหมด 4 คีย์ US ดัชนี ยังคงอยู่ในช่วงการซื้อขายตามลำดับที่สร้างขึ้นในเดือนที่ผ่านมา อย่างไรก็ตาม 3 ใน 4 (ไม่รวม QQQ) ยังคงอยู่ในช่วงขาขึ้น (+)

- การค้าปลีก (XRT) มีประสิทธิภาพสูงสุด ภาค สัปดาห์นี้ตามมาด้วย Consumer Discretionary (XLY) การอ่านในเชิงบวกที่แปลกประหลาดซึ่งอาจบ่งบอกถึงความคาดหวังของภาวะเศรษฐกิจถดถอยที่กำลังถดถอย (+)

- จำนวนหุ้นภายในดัชนี Russel 2000 ที่สูงกว่าหุ้นแต่ละตัว ค่าเฉลี่ยเคลื่อนที่ 10 วัน ปรับปรุงอย่างต่อเนื่อง อย่างไรก็ตาม S&P 500 ดูเหมือนจะล้าหลังซึ่งบ่งชี้ถึงประสิทธิภาพที่ดีกว่าในตัวพิมพ์เล็ก (+)

- (คอปเอ็กซ์) ยังคงสร้างฐานในช่วงเดียวกับสัปดาห์ที่แล้วและได้รับการสนับสนุนเหนือค่าเฉลี่ยเคลื่อนที่ 50 วันในขณะนี้ (+)

- ทองคำ (GLD (NYSE:)) ได้พังลงและปิดลงในช่วงคำเตือนในกรอบเวลารายวัน และกำลังมองหาแนวรับที่อาจเป็นไปได้ที่ค่าเฉลี่ยเคลื่อนที่ 50 สัปดาห์ (+)

เป็นกลาง

- รูปแบบปริมาตร สำหรับดัชนีหลักยังคงร่วงลงสู่ระดับที่เป็นกลาง ยกเว้น S&P 500 ซึ่งมี 4 วันจำหน่ายในช่วง 2 สัปดาห์ที่ผ่านมา… ดูเหมือนว่า IWM จะยังคงแซงหน้าดัชนีอื่นๆ ตามปริมาณของมัน (=)

- หัวข้อที่ใหญ่ที่สุดในตลาดสัปดาห์นี้คือการแยกย่อยระหว่าง พลังงาน อุตสาหกรรมโดยให้ผลตอบแทนที่ได้รับเมื่อสัปดาห์ที่แล้ว (=)

- มาตรวัดความเสี่ยง ได้ถอยกลับไปสู่การอ่านที่เป็นกลางหลังจากรักษาระดับ Risk-On เต็มรูปแบบในช่วง 2 สัปดาห์ที่ผ่านมา (=)

- เดอะ อัตราส่วนความผันผวน ยังคงบีบอัดและบ่งชี้ถึงความเป็นไปได้ที่ตลาดตราสารทุนจะเคลื่อนไหวอย่างกะทันหัน (=)

- พันธบัตร (BND) ใส่รูปแบบรั้นที่จะสิ้นสุดสัปดาห์ในวันศุกร์ซึ่งเกือบจะเลียนแบบเส้นอัตราผลตอบแทนทั้งหมดซึ่งเกิดขึ้นในช่วงตลาดหมี (=)

- การเติบโต (VUG) แทบไม่ได้ขึ้นอยู่กับความเป็นผู้นำเหนือมูลค่า (VTV) ของเรา เล่นสาม ตัวบ่งชี้ แสดงว่าอัตราส่วนนี้อยู่ในช่วงขาลง (=)

- หุ้นต่างประเทศขนาดใหญ่ (EFA) ยังคงขยายตัวได้ดี ตลาดเกิดใหม่ (EEM) อ่อนค่าลงมากเนื่องจากตอนนี้ปิดต่ำกว่าค่าเฉลี่ยเคลื่อนที่ 50 วันและค่าเฉลี่ยเคลื่อนที่ 50 สัปดาห์ (=)

- ในขณะที่ ดอลลาร์สหรัฐ ได้หักล้างเส้นค่าเฉลี่ย 50 วันแล้ว แต่ยังคงมีแนวต้านที่เส้นค่าเฉลี่ย 50 สัปดาห์ระยะยาว (=)

ปิดความเสี่ยง

- เดอะ แมคเคลแลน ออสซิลเลเตอร์ ยังคงอยู่ในแดนลบสำหรับ S&P500 และ (-)

- เดอะ อัตราส่วนสูงใหม่ / ต่ำใหม่ กำลังเริ่มพลิกกลับสำหรับ S&P 500 อย่างไรก็ตาม สำหรับ Nasdaq Composite ได้เริ่มเสื่อมลงอย่างรวดเร็วแล้ว (-)

- สินค้าโภคภัณฑ์ (DBA) อาจเป็นกราฟที่น่าสนใจที่สุดในสัปดาห์นี้ โดยปิดเหนือค่าเฉลี่ยเคลื่อนที่ 200 วันและสูงกว่าความพยายามที่ล้มเหลวในการเคลียร์ระดับนี้ตั้งแต่ต้นสัปดาห์ (-)

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link