สัปดาห์การซื้อขายจะสั้นลงเนื่องจากเป็นวันหยุดคริสต์มาส ตลาดในสหรัฐอเมริกาจะปิดเร็วในวันคริสต์มาสอีฟที่ 24 ธันวาคม เวลา 13.00 น. ตะวันออก และยังคงปิดตลอดทั้งวันในวันพุธที่ 25 ธันวาคม ตลาดส่วนใหญ่ในยุโรปจะปิดให้บริการในวันที่ 25 และ 26 ในขณะที่ตลาดบางแห่งในเอเชีย รวมถึงญี่ปุ่นและจีน จะยังคงเปิดตลอดทั้งสัปดาห์ เนื่องจากเป็นวันหยุด ข้อมูลเศรษฐกิจสัปดาห์นี้จึงกระจัดกระจาย

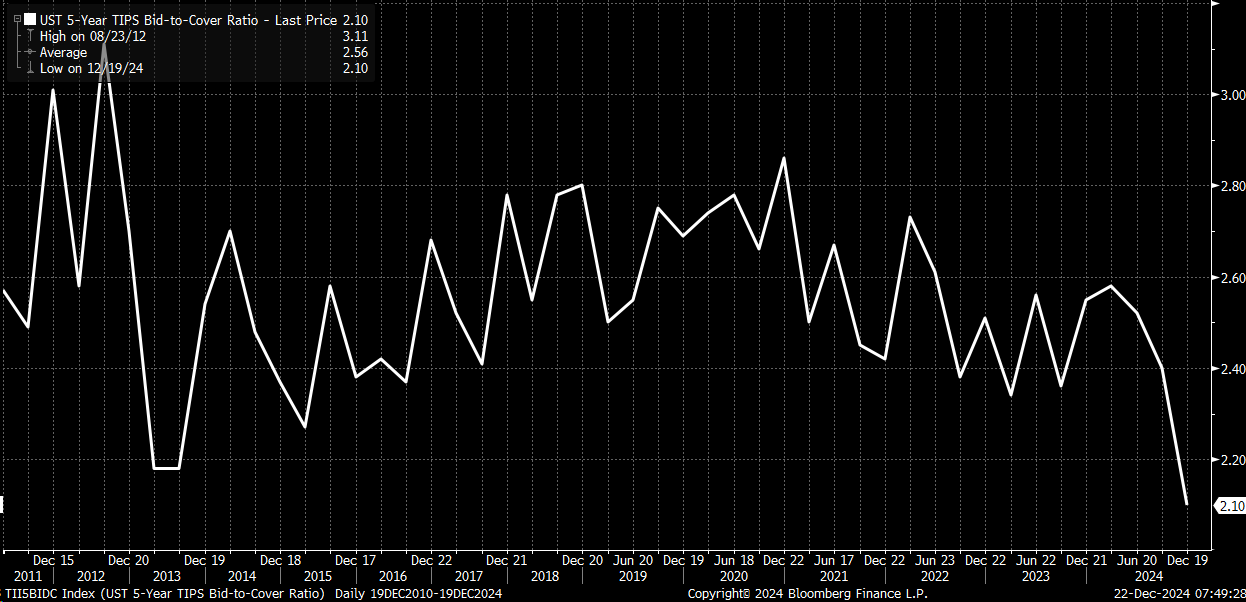

เราจะไม่มีวิทยากรจาก Fed แต่กระทรวงการคลังจะยังคงออกตราสารหนี้ โดยมี , และการประมูลพันธบัตรที่กำหนดไว้ในสัปดาห์นี้ การประมูลเหล่านี้ควรจับตาดูอย่างใกล้ชิด โดยเฉพาะอย่างยิ่งเมื่อมีการประมูลที่อ่อนตัวลงในช่วงสองสามสัปดาห์ที่ผ่านมา

สองสัปดาห์ที่ผ่านมา เรามีการประมูลที่ไม่เป็นไปด้วยดี ตามมาด้วยการประมูลที่น่าผิดหวังเมื่อสัปดาห์ที่แล้ว สิ่งนี้มีส่วนทำให้อัตราเพิ่มขึ้นตามเส้นโค้ง เนื่องจากการประมูลระยะยาวต้องดิ้นรน การประมูลที่กำลังจะมีขึ้นเหล่านี้ ซึ่งกำหนดในเวลา 13.00 น. ของวันที่ 23, 11.30 น. ของวันที่ 24 และ 13.00 น. ของวันที่ 26 อาจนำมาซึ่งความผันผวนให้กับตลาดตราสารทุน โดยเฉพาะอย่างยิ่งหากผลการดำเนินงานไม่ดี หากการประมูลเป็นไปอย่างราบรื่นเราอาจเห็นผลกระทบต่อตลาดน้อยลง

สัปดาห์ที่แล้ว รายงานอยู่ในอันดับที่ 10 ซึ่งต่ำกว่าประมาณการโดยรวม แม้ว่าตัวเลขเมื่อเทียบเป็นรายปีจะเป็นไปตามประมาณการของ Fed ใน SEP สิ้นปีนี้ที่ 2.8% แต่การแก้ไขยังคงไม่แน่นอน อย่างไรก็ตาม ตัวเลขเหล่านี้ดูเหมือนจะไม่ส่งผลกระทบอย่างมีนัยสำคัญต่อแนวโน้มของ Fed เนื่องจากตัวเลขเหล่านี้สอดคล้องกับการคาดการณ์จาก SEP ล่าสุด

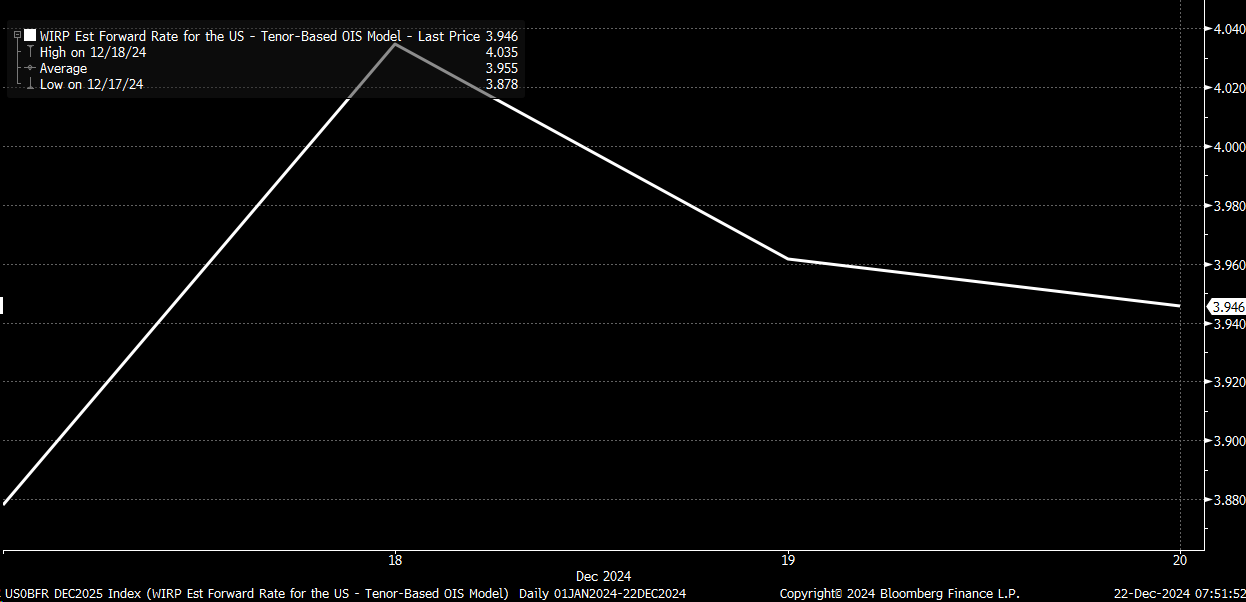

จากการกำหนดราคา Swap ของเดือนธันวาคม คาดว่าอัตราเงินเฟ้อจะร้อนขึ้นในเดือนนี้ สัญญาแลกเปลี่ยนดัชนีกองทุนเฟดข้ามคืนค่อนข้างทรงตัว โดยปิดวันพฤหัสบดีที่ 3.96% และวันศุกร์ที่ 3.95% สิ่งนี้บ่งชี้ว่าตลาดไม่ได้คาดการณ์การปรับลดอัตราดอกเบี้ยเพิ่มเติมตามข้อมูล PCE การคาดการณ์อัตราเงินเฟ้อในช่วง 2 ปีก็ทรงตัวเช่นกัน ซึ่งตอกย้ำแนวคิดที่ว่าข้อมูลส่วนใหญ่ไม่ใช่เหตุการณ์ที่เกิดขึ้นสำหรับตลาด

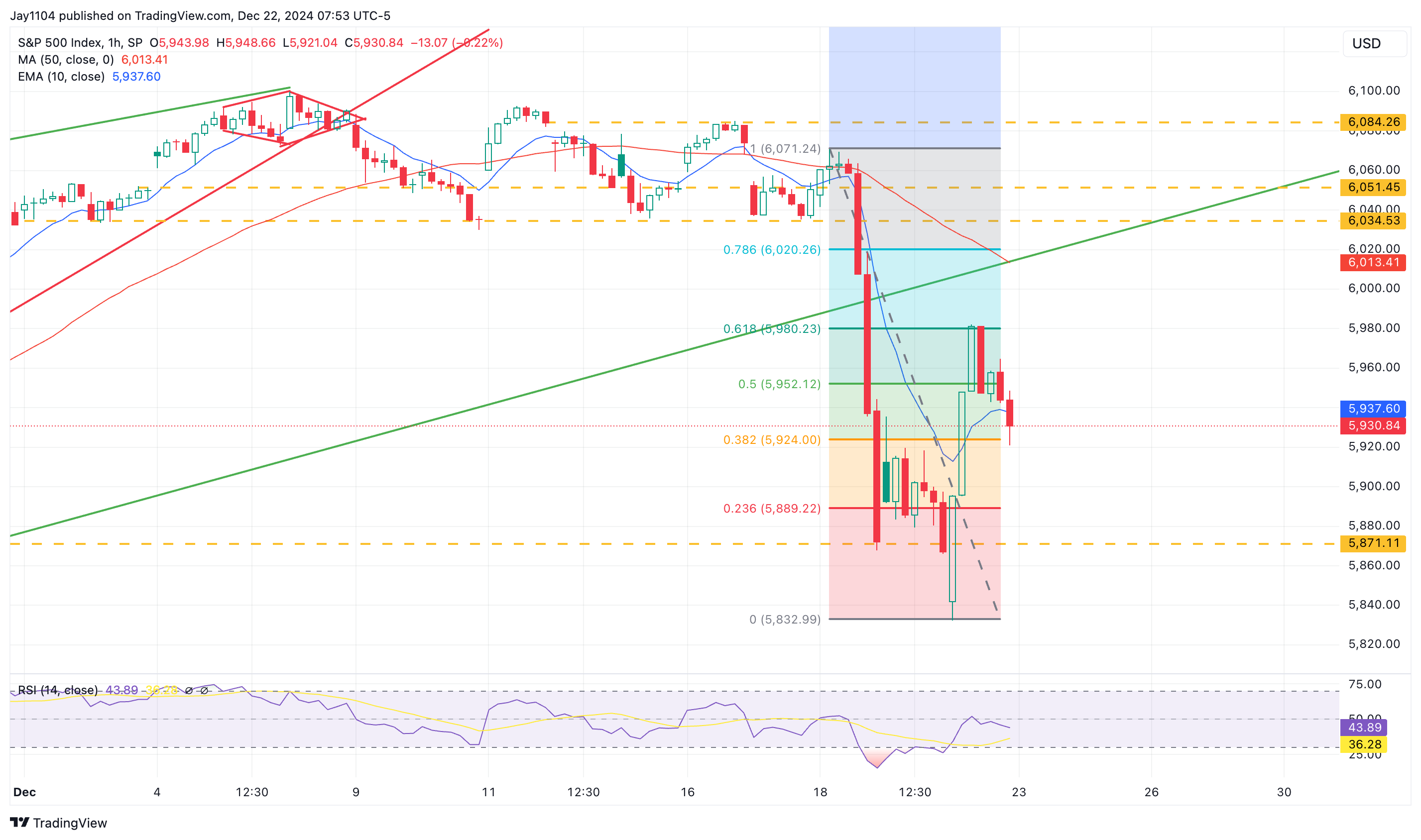

การเคลื่อนไหวของตลาดตราสารทุนในวันศุกร์ดูเหมือนจะได้รับอิทธิพลมากขึ้นจากการหมดอายุของออปชั่นและสภาพแวดล้อมแกมมาที่เป็นลบ ซึ่งเพิ่มความผันผวน การกลับมาที่ระดับแนวต้าน 61.8% กลับตัวแล้วลดลง ปัจจัยสำคัญในการลดลงคือการขายที่ครอบคลุมการเรียกร้องสำหรับวันหมดอายุของเดือนมกราคม รวมกับคำสั่งขายเมื่อปิดตลาดมูลค่า 10 พันล้านดอลลาร์ ทำให้เกิดแรงกดดันในการขายอย่างมากในช่วงบ่าย

เนื่องจากตารางวันหยุดสั้นลงของสัปดาห์นี้และกิจกรรมการตลาดทั่วโลกที่เบาบาง สภาพคล่องจึงมีแนวโน้มที่จะถูกจำกัดมากยิ่งขึ้น ความเคลื่อนไหวอาจเกินความจริงเนื่องจากการมีส่วนร่วมลดลงและมีกระแสข่าวที่จำกัด

ในส่วนอัตราผลตอบแทนของกระทรวงการคลังนั้น มีการทะลุกลับหัว โดยมี 4.75% เป็นระดับแนวต้านหลักถัดไป และ 4.50% เป็นแนวรับ บนเส้นโค้ง 2s/10s}} Bear Steepener สามารถผลักดันสเปรดให้สูงขึ้นได้ เส้นโค้งอาจแคบลงเหลือ 15 จุดพื้นฐานจากระดับปัจจุบันที่ 21 ในขณะที่ยังคงเคารพการฝ่าวงล้อมจากรูปแบบธงของสัปดาห์ที่แล้ว

ยังคงแข็งค่าขึ้นแม้ว่าจะขายหมดในวันศุกร์ ส่วนหนึ่งเนื่องมาจากความผันผวนหลังการประชุม BOJ และค่าเงินยูโรที่แข็งค่าขึ้น

ลดลงมากกว่า 1% ในวันพุธ แต่ฟื้นตัวขึ้น 70 คะแนนพื้นฐานในวันศุกร์ แนวต้านเงินยูโรยังคงอยู่ที่ 1.045; ตราบใดที่ยังคงต่ำกว่าระดับนี้ ดูเหมือนว่าจะมีแนวโน้มเคลื่อนตัวไปสู่ความเท่าเทียมกัน

สำหรับ S&P 500 การเคลื่อนไหวของวันศุกร์มีการแตะค่าเฉลี่ยเคลื่อนที่ 10 วัน ซึ่งทำหน้าที่เป็นแนวต้าน ดัชนีปิดใกล้เส้นค่าเฉลี่ยเคลื่อนที่ 50 วัน ทำให้เรียกได้ยาก Bollinger Band ที่ต่ำกว่านั้นไม่มีการขายมากเกินไปเหมือนช่วงต้นสัปดาห์อีกต่อไป แต่เงื่อนไขยังคงสุกงอมสำหรับข้อเสียเพิ่มเติม เส้นค่าเฉลี่ยเคลื่อนที่ 10 วันจะเป็นระดับสำคัญที่ต้องจับตามอง การที่ยังอยู่ต่ำกว่านี้บ่งชี้ว่ามีการลดลงอย่างต่อเนื่อง ในขณะที่การทะลุเหนืออาจทำให้ดัชนีขยับไปที่ 6,050

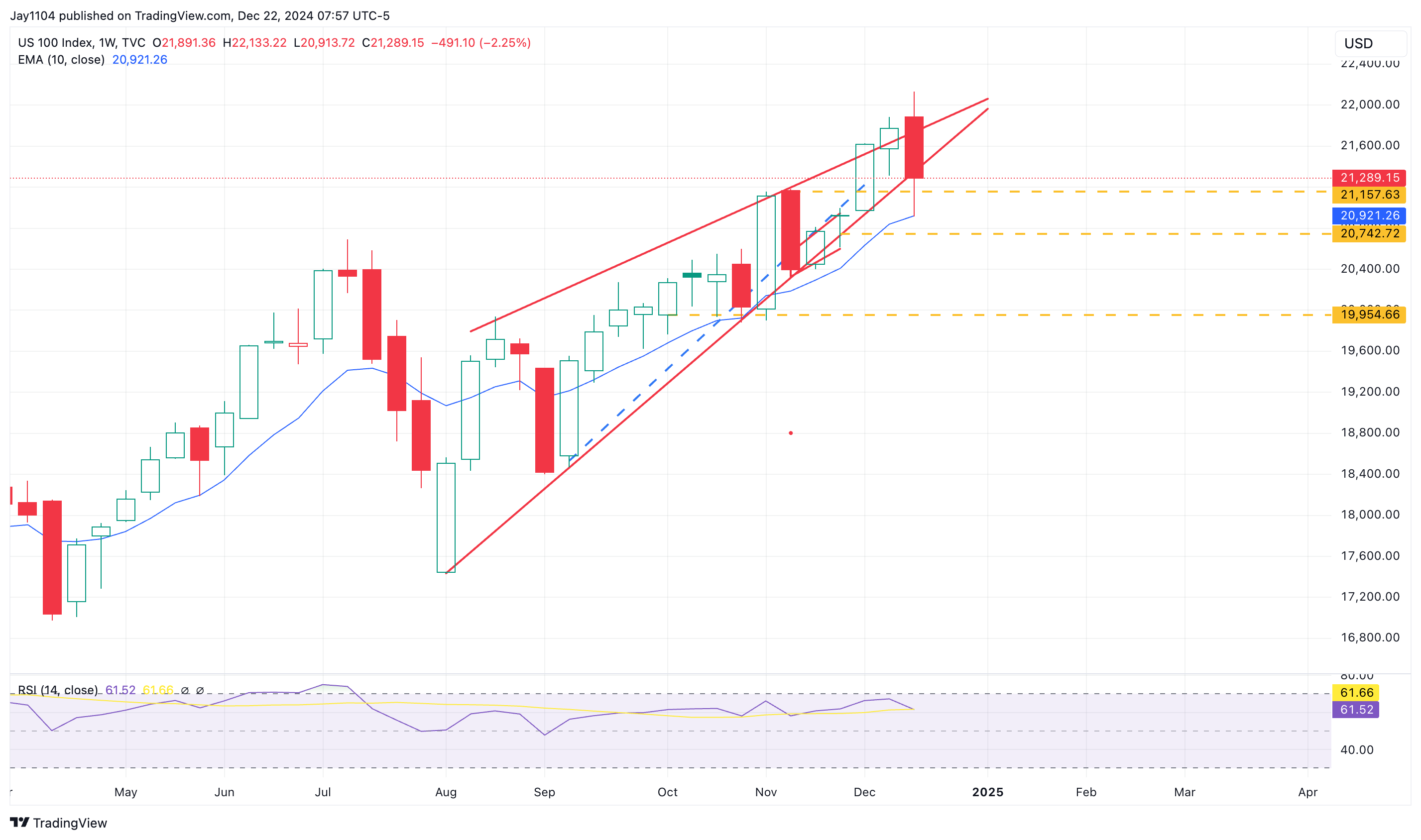

Nasdaq 100 แตะระดับค่าเฉลี่ยเคลื่อนที่แบบเอ็กซ์โพเนนเชียล 10 วันในทำนองเดียวกัน ก่อนที่จะไม่สามารถทะลุระดับที่สูงขึ้นได้ ยังคงอยู่เหนือเส้นค่าเฉลี่ยเคลื่อนที่ 50 วัน ซึ่งทำหน้าที่เป็นระดับแนวรับ

ในกราฟรายสัปดาห์ Nasdaq 100 ดีดกลับจากค่าเฉลี่ยเคลื่อนที่แบบเอ็กซ์โปเนนเชียล 10 สัปดาห์ ซึ่งเป็นระดับแนวรับหลักใกล้ 21,000 อย่างไรก็ตาม รูปแบบการกลืนกินแบบหมีก่อตัวบนกราฟรายสัปดาห์ ซึ่งอาจส่งสัญญาณถึงการเปลี่ยนแปลงแนวโน้มที่อาจเกิดขึ้น

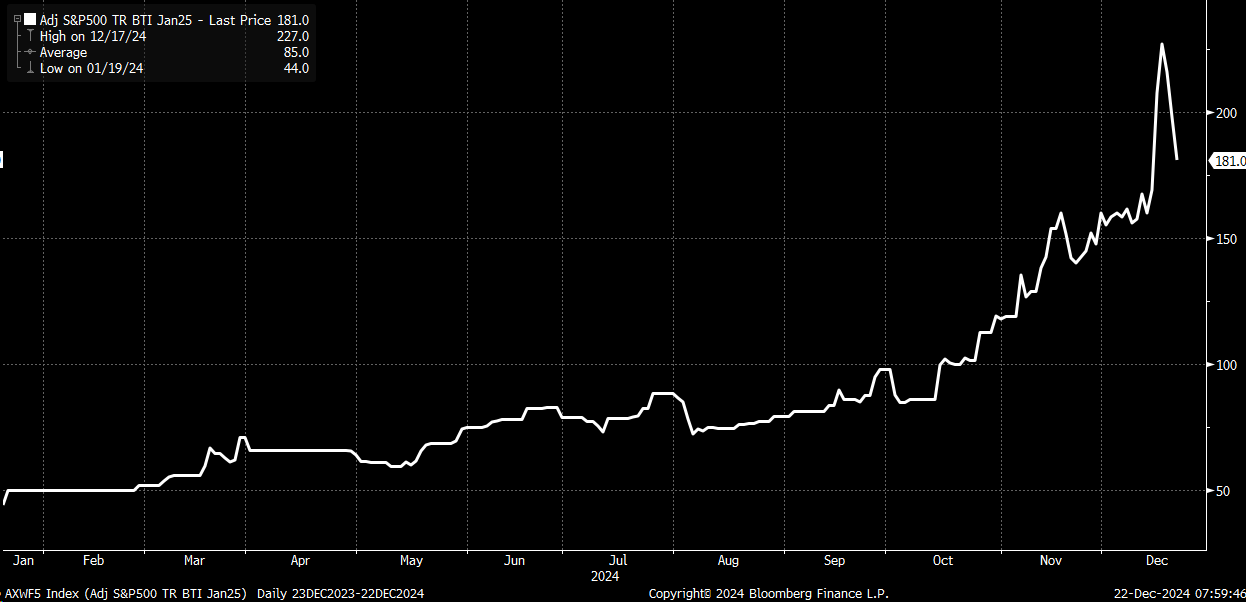

นอกจากนี้เรายังเห็นต้นทุนทางการเงินที่ผ่อนคลายลง สัญญา BTIC เดือนมกราคมลดลงเหลือ 181 bps ในวันศุกร์ ลดลงจาก 227 bps ที่จุดสูงสุดก่อนการประชุมเฟด แม้ว่าค่าใช้จ่ายเหล่านี้ยังคงเพิ่มขึ้นเมื่อเทียบกับระดับ 160 bps ในวันที่ 12 ธันวาคม แต่ก็ได้ผ่อนคลายลงอย่างมากในช่วงล่าสุด

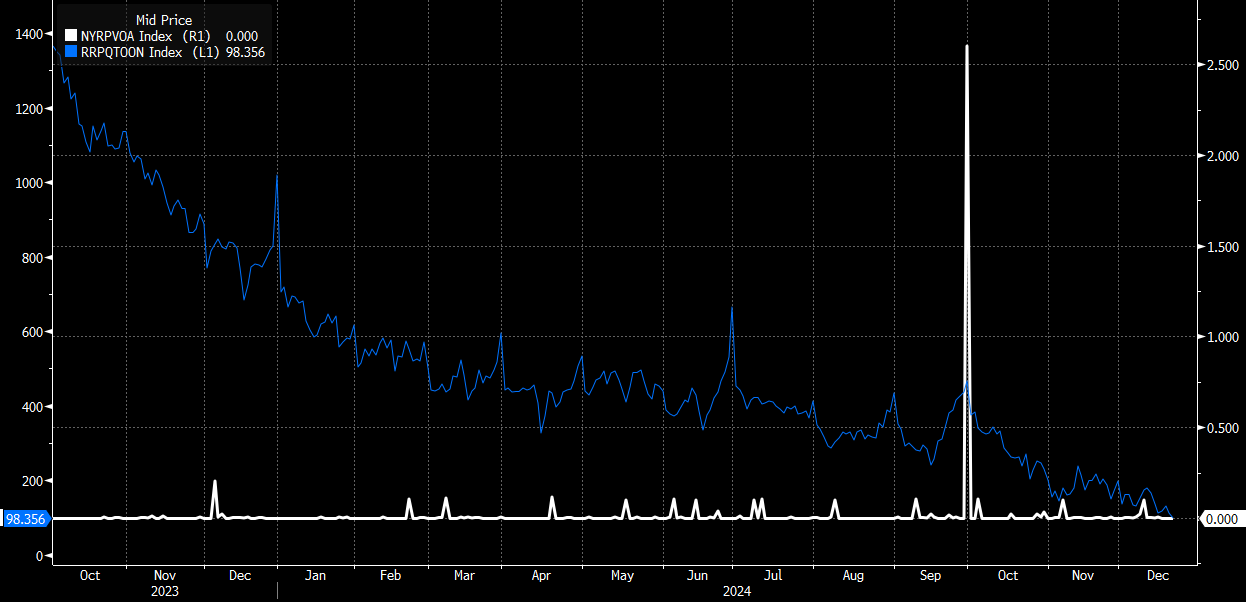

ในที่สุด ขณะที่เราใกล้จะสิ้นปี ให้จับตาดูสิ่งอำนวยความสะดวก Reverse Repo ของ Fed ซึ่งมีปริมาณลดลงหลังจากที่ Fed ปรับอัตราดอกเบี้ย แตกต่างจากช่วงสิ้นปีก่อนหน้า กิจกรรมในสิ่งอำนวยความสะดวก Reverse Repo ไม่ได้เพิ่มขึ้น อาจเนื่องมาจากการเปลี่ยนแปลงอัตราล่าสุด

หากตลาดการระดมทุนข้ามคืนกระชับขึ้น สิ่งอำนวยความสะดวก repo ที่คงอยู่อาจเข้ามามีบทบาทในอัตราสูงสุด สิ่งอำนวยความสะดวกซื้อคืนแบบย้อนกลับจะระบายสภาพคล่องโดยการแลกเปลี่ยนเงินสดเป็นหลักประกัน ในขณะที่สิ่งอำนวยความสะดวกซื้อคืนแบบยืนจะเพิ่มสภาพคล่องโดยการจัดหาเงินสดเทียบกับหลักประกัน ผลลัพธ์เหล่านี้ซึ่งรายงานเมื่อเวลา 13:15 น. และ 13:45 น. ตามลำดับ คุ้มค่าที่จะจับตาดูสัญญาณความเครียดของตลาด

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link