เงินเยนกำลังครองอำนาจในตลาดปัจจุบัน โดยได้รับประโยชน์จากอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ และยุโรปที่ลดลงอย่างเห็นได้ชัด โดยเฉพาะอย่างยิ่งอัตราผลตอบแทน 10 ปีของสหรัฐฯ กำลังลดลงอีกครั้ง ซึ่งกำลังได้รับแรงผลักดันควบคู่ไปกับการอ่อนค่าของ USD/JPY สิ่งนี้ทำให้เกิดความเสี่ยงที่ทั้งคู่อาจพลิกกลับการชุมนุมที่เริ่มขึ้นในช่วงกลางเดือนกันยายน อย่างไรก็ตาม ด้วยสภาพคล่องที่ลดลงในช่วงวันหยุดขอบคุณพระเจ้าของสหรัฐอเมริกา การเคลื่อนไหวของราคาในปัจจุบันอาจเกินความจริง ทำให้ตลาดต้องรอในสัปดาห์หน้าเพื่อดูสัญญาณแนวโน้มที่ชัดเจนยิ่งขึ้น

โดยรวมแล้วในตลาดสกุลเงิน ดอลลาร์นิวซีแลนด์เป็นผลงานที่ดีที่สุดเป็นอันดับสองในวันนี้ รองจากเงินเยน เนื่องจากนักลงทุนยังคงพิจารณาการคาดการณ์อัตราล่าสุดของ RBNZ คำแนะนำของธนาคารกลางทำให้ตลาดแตกแยกว่าเดือนกุมภาพันธ์จะนำการปรับลดอัตราดอกเบี้ยอีก 50bps หรือการปรับเล็กน้อยอีก 25bps ในขณะเดียวกัน ยูโรอยู่ในอันดับที่สาม ส่วนหนึ่งได้รับการสนับสนุนจากคำพูดที่หยาบคายจากเจ้าหน้าที่อาวุโสของ ECB อย่างไรก็ตาม การเคลื่อนไหวของเงินยูโรยังคงดูเหมือนเป็นการรวมการขาดทุนล่าสุดมากกว่าการกลับตัวของแนวโน้มที่ชัดเจน ด้านที่อ่อนแอกว่า Dollar เป็นผู้นำในการขาดทุนของวัน ตามมาด้วย Loonie และ Aussie ทั้งสองสกุลเงินยังคงอยู่ภายใต้แรงกดดันจากความกังวลด้านการค้าและการเติบโตในประเทศ เงินสเตอร์ลิงและฟรังก์สวิสดำรงตำแหน่งตรงกลาง

ในทางเทคนิคแล้ว มีความสนใจอยู่บ้างว่าการดึงกลับของดอลลาร์ในปัจจุบันสามารถพัฒนาไปสู่การกลับตัวเป็นขาลงในวงกว้างได้หรือไม่ ระดับสำคัญที่น่าจับตามอง ได้แก่ แนวต้าน 1.0609 ใน EUR/USD, แนวต้าน 1.2713 ใน GBP/USD และแนวรับ 0.8800 ใน USD/CHF การทะลุระดับเหล่านี้อย่างเด็ดขาดในหลายคู่สกุลเงินจะส่งสัญญาณว่าการขึ้นราคาครั้งล่าสุดของ Dollar สิ้นสุดลงแล้ว และปูทางไปสู่ภาวะขาลงที่ยั่งยืนมากขึ้น

ในยุโรป ในขณะที่เขียน FTSE ลดลง -0.11% DAX ลง -0.37%. CAC ลดลง -0.89% อัตราผลตอบแทนอังกฤษอายุ 10 ปีลดลง -0.0588 อยู่ที่ 4.296 อัตราผลตอบแทนเยอรมนีอายุ 10 ปีลดลง -0.019 อยู่ที่ 2.172 ก่อนหน้านี้ในเอเชีย Nikkei ร่วงลง -0.80% HSI ฮ่องกง เพิ่มขึ้น 2.32% ดัชนี SSE ของจีน เซี่ยงไฮ้ เพิ่มขึ้น 1.53% สิงคโปร์สเตรทไทม์ลดลง -0.12% อัตราผลตอบแทน JGB ของญี่ปุ่น 10 ปี เพิ่มขึ้น 0.0047 ที่ 1.075

ผู้ขอรับสวัสดิการว่างงานเบื้องต้นของสหรัฐฯ ลดลงเหลือ 213,000 ราย เทียบกับประสบการณ์ 220,000 ราย

ผู้ขอรับสวัสดิการว่างงานเบื้องต้นของสหรัฐฯ ลดลง -2,000 รายเหลือ 213,000 รายในสัปดาห์สิ้นสุดวันที่ 23 พฤศจิกายน ซึ่งต่ำกว่าที่คาดการณ์ไว้ที่ 220,000 ราย ค่าเฉลี่ยเคลื่อนที่สี่สัปดาห์ของการเรียกร้องเริ่มต้นลดลง -1,000 เหลือ 217,000

การเรียกร้องอย่างต่อเนื่องเพิ่มขึ้น 9k เป็น 1,907k ในสัปดาห์สิ้นสุดวันที่ 16 พฤศจิกายน ซึ่งสูงที่สุดนับตั้งแต่วันที่ 13 พฤศจิกายน 2021 ค่าเฉลี่ยเคลื่อนที่สี่สัปดาห์ของการเรียกร้องอย่างต่อเนื่องเพิ่มขึ้น 13.5k เป็น 1,890k ซึ่งสูงที่สุดนับตั้งแต่วันที่ 27 พฤศจิกายน 2021

คำสั่งซื้อสินค้าคงทนของสหรัฐฯ เพิ่มขึ้น 0.2% mom คำสั่งซื้ออดีตการขนส่งเพิ่มขึ้น 0.1% mom

คำสั่งซื้อสินค้าคงทนของสหรัฐฯ เพิ่มขึ้น 0.2% mom เป็น USD 286.6B ในเดือนตุลาคม ซึ่งต่ำกว่าการคาดการณ์ที่ 0.4% mom คำสั่งซื้อก่อนการขนส่งเพิ่มขึ้น 0.1% mom เป็น USD 189.5B ต่ำกว่าคาดที่ 0.2% mom คำสั่งซื้ออดีตกลาโหมเพิ่มขึ้น 0.4% mom เป็น USD 266.6B คำสั่งซื้ออุปกรณ์การขนส่งเพิ่มขึ้น 0.5% mom เป็น USD 97.1B

Schnabel ของ ECB สนับสนุนแนวทางแบบค่อยเป็นค่อยไป และเตือนไม่ให้ผ่อนคลายมากเกินไป

อิซาเบล ชนาเบล สมาชิกคณะกรรมการบริหารของ ECB เน้นย้ำถึงความสำคัญของแนวทางระมัดระวังในการผ่อนคลายทางการเงิน โดยเตือนไม่ให้เปลี่ยนนโยบายไปสู่ “ดินแดนผ่อนคลาย”

ในการให้สัมภาษณ์กับ Bloomberg Schnabel ระบุว่า ECB สามารถ “ค่อยๆ เคลื่อนไปสู่ความเป็นกลาง” หากข้อมูลที่เข้ามายังคงสอดคล้องกับการคาดการณ์พื้นฐานของธนาคาร อย่างไรก็ตาม เธอปฏิเสธความคาดหวังของตลาดสำหรับนโยบายผ่อนปรน โดยกล่าวว่า “จากมุมมองของวันนี้ ฉันไม่คิดว่ามันจะเหมาะสม”

Schnabel ยังเพิกเฉยต่อการคาดการณ์เกี่ยวกับการเปลี่ยนแปลงอัตราดอกเบี้ยที่มากขึ้น เช่น การปรับลดอัตราดอกเบี้ยลงครึ่งหนึ่ง ซึ่งแสดงถึง “ความชอบอย่างมากสำหรับแนวทางที่ค่อยเป็นค่อยไป”

เธอเตือนว่าการปรับลดอัตราดอกเบี้ยก่อนเวลาอันควร แม้ว่าอัตราเงินเฟ้อจะลดลง แต่ก็อาจส่งผลเสียได้หากปัญหาเชิงโครงสร้างที่ลึกลงไปนั้นเป็นเหตุของความอ่อนแอทางเศรษฐกิจ

ในมุมมองของเธอ “ค่าใช้จ่ายในการย้ายเข้าสู่พื้นที่ผ่อนคลายอาจสูงกว่าผลประโยชน์” โดยเฉพาะอย่างยิ่งเนื่องจากจะทำให้ตัวเลือกนโยบายที่จำเป็นสำหรับการเปลี่ยนแปลงในอนาคตซึ่งมาตรการทางการเงินสามารถจัดการได้อย่างมีประสิทธิภาพมากขึ้น

Schnabel ประมาณการว่าอัตราดอกเบี้ยเป็นกลางจะอยู่ในช่วง 2% ถึง 3% ด้วยอัตราดอกเบี้ยเงินฝากในปัจจุบันที่ 3.25% หลังจากการปรับลดสามจุดในปีนี้ เธอตั้งข้อสังเกตว่า “เราอาจอยู่ไม่ไกล” จากความเป็นกลางในขณะนี้

ความเชื่อมั่นผู้บริโภค Gfk ของเยอรมนีลดลงเหลือ -23.2 ทำให้เกิดความกังวลมากขึ้นเกี่ยวกับความมั่นคงของงาน

ดัชนีความเชื่อมั่นผู้บริโภค GfK ของเยอรมนีลดลงอย่างรวดเร็วในเดือนธันวาคม ลดลงจาก -18.4 เป็น -23.3 ซึ่งต่ำกว่าการคาดการณ์ที่ -18.8 มาก ซึ่งถือเป็นระดับต่ำสุดนับตั้งแต่เดือนพฤษภาคม 2567 (-24.0) และสะท้อนถึงความเชื่อมั่นภาคครัวเรือนที่ลดลงอย่างมากในช่วงสิ้นปี

การคาดการณ์ทางเศรษฐกิจในเดือนพฤศจิกายนลดลงจาก 0.2 เป็น -3.6 ถือเป็นการลดลงติดต่อกันเป็นครั้งที่ 4 และถือเป็นระดับที่อ่อนแอที่สุดนับตั้งแต่เดือนกุมภาพันธ์ การคาดการณ์รายได้ก็ลดลงเช่นกัน โดยลดลงจาก 13.7 เป็น -3.5 ในขณะที่ความเต็มใจที่จะซื้อลดลงอีกจาก -4.7 เป็น -6.0 ในทางตรงกันข้าม ความเต็มใจที่จะออมเพิ่มขึ้นจาก 7.2 เป็น 11.9 ซึ่งเน้นย้ำถึงการเปลี่ยนแปลงเชิงป้องกันในพฤติกรรมครัวเรือน

“ความเชื่อมั่นของผู้บริโภคในเยอรมนีในปัจจุบันจึงอยู่ในระดับที่เทียบเคียงได้กับสิ้นปี 2023” Rolf Bürkl ผู้เชี่ยวชาญด้านผู้บริโภคของ NIM กล่าว และเสริมว่า “ความไม่แน่นอนของผู้บริโภคได้เพิ่มขึ้นอีกครั้งเมื่อเร็ว ๆ นี้ ซึ่งเห็นได้จากความเต็มใจที่จะออมที่เพิ่มขึ้น” Bürkl เน้นย้ำถึงปัจจัยหลายประการ รวมถึงความกังวลที่เพิ่มขึ้นเกี่ยวกับความมั่นคงของงาน เนื่องจากมีรายงานการลดจำนวนพนักงาน การย้ายฐานการผลิต และการล้มละลายที่เพิ่มขึ้น

RBNZ ลดอัตราลง 50bps; การคาดการณ์บ่งชี้ถึงการผ่อนคลายที่ช้าลงข้างหน้า

RBNZ นำเสนออัตราเงินสดอย่างเป็นทางการที่ลดลง 50bps ที่คาดหวังอย่างกว้างขวาง ซึ่งลดลงเหลือ 4.25% ธนาคารกลางยังคงมีอคติผ่อนคลาย โดยระบุว่าหากภาวะเศรษฐกิจสอดคล้องกับการคาดการณ์ “คณะกรรมการคาดว่าจะสามารถลด OCR ลงได้อีกในต้นปีหน้า”

ผู้ว่าการรัฐเอเดรียน ออร์ไม่ได้ตัดทอนการลดจำนวนครั้งใหญ่อีกในเดือนกุมภาพันธ์ระหว่างการแถลงข่าวหลังการประชุม แต่ขณะนี้ RBNZ คาดการณ์ว่าอัตราเงินสดจะลดลงเหลือประมาณ 3.5% ภายในสิ้นปี 2567 ซึ่งส่งสัญญาณการเคลื่อนไหวเล็กน้อยหรือการหยุดชั่วคราวเพื่อประเมินผลกระทบของการผ่อนคลายก่อนหน้านี้

ในด้านเศรษฐกิจ RBNZ คาดว่าจะหดตัว -0.2% ในไตรมาสที่ 3 ปี 2024 ตามด้วยการฟื้นตัวเป็นการเติบโต 0.3% ในไตรมาสที่ 4 การเติบโตคาดว่าจะแข็งแกร่งขึ้นเป็นอัตรารายไตรมาสคงที่ 0.6% จนถึงปี 2568 และ 2569 “การเติบโตทางเศรษฐกิจคาดว่าจะฟื้นตัวในช่วงปี 2568 เนื่องจากอัตราดอกเบี้ยที่ลดลงช่วยส่งเสริมการลงทุนและการใช้จ่ายอื่น ๆ” ธนาคารกลางระบุ –

อัตราเงินเฟ้อคาดว่าจะชะลอตัวจาก 2.2% ในปัจจุบันเป็น 2% ภายในต้นปี 2568 แต่การคาดการณ์ของ RBNZ แสดงให้เห็นว่าจะฟื้นตัวขึ้นอีกครั้งและยังคงอยู่ระหว่าง 2.0% ถึง 2.5% จนถึงต้นปี 2570

CPI ของออสเตรเลียทรงตัวที่ 2.1% ในเดือนต.ค. อัตราเงินเฟ้อพื้นฐานแสดงแนวโน้มที่หลากหลาย

CPI รายเดือนของออสเตรเลียไม่เปลี่ยนแปลงที่ 2.1% yoy ในเดือนตุลาคม ซึ่งต่ำกว่าที่คาดการณ์ไว้ว่าจะเพิ่มขึ้นเป็น 2.5% yoy นับเป็นอัตราเงินเฟ้อรายปีต่ำสุดนับตั้งแต่เดือนกรกฎาคม 2021

ตัวชี้วัดอัตราเงินเฟ้อพื้นฐานแสดงสัญญาณที่หลากหลาย โดย CPI ไม่รวมรายการที่มีความผันผวนและการเดินทางในช่วงวันหยุดชะลอตัวจาก 2.7% yoy เป็น 2.4% yoy อย่างไรก็ตาม ค่าเฉลี่ย CPI ที่ถูกตัดออกซึ่งเป็นมาตรวัดอัตราเงินเฟ้อพื้นฐานที่ต้องการ เพิ่มขึ้นจาก 3.2% yoy เป็น 3.5% yoy ส่งสัญญาณถึงแรงกดดันเงินเฟ้ออย่างต่อเนื่องในบางภาคส่วน

ในระดับกลุ่ม ราคาอาหารและเครื่องดื่มไม่มีแอลกอฮอล์เพิ่มขึ้นอย่างเห็นได้ชัด (+3.3%) สันทนาการและวัฒนธรรม (+4.3%) และแอลกอฮอล์และยาสูบ (+6.0%) สิ่งเหล่านี้ถูกชดเชยบางส่วนจากราคาขนส่งที่ลดลงอย่างมาก ซึ่งลดลง -2.8% โดยได้แรงหนุนจากต้นทุนเชื้อเพลิงที่ลดลง

Michelle Marquardt หัวหน้าฝ่ายสถิติราคาของสำนักงานสถิติแห่งออสเตรเลีย ตั้งข้อสังเกตว่า “ค่าไฟฟ้าและเชื้อเพลิงที่ลดลงส่งผลกระทบอย่างมีนัยสำคัญต่อการวัด CPI ประจำปีของเดือนนี้” เธอเน้นย้ำถึงคุณค่าของมาตรการเงินเฟ้อพื้นฐาน เช่น ค่าเฉลี่ยที่ลดลง ในการเสนอข้อมูลเชิงลึกเกี่ยวกับแนวโน้มเงินเฟ้อท่ามกลางความผันผวนของราคาอย่างมีนัยสำคัญ

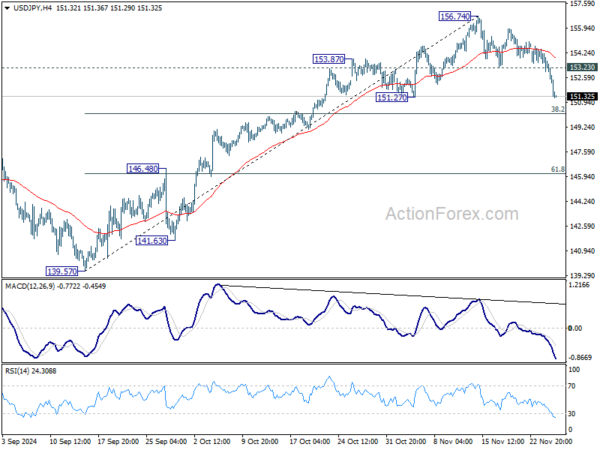

แนวโน้มช่วงกลางวันของ USD/JPY

ไพวอทรายวัน: (S1) 152.57; (ป) 153.53; (R1) 154.07; มากกว่า…

การลดลงของ USD/JPY จาก 156.74 ส่งผลให้ค่าอคติระหว่างวันยังคงอยู่ที่ขาลง การร่วงลงลึกควรเห็นถึง 38.2% retracement ของ 139.57 ถึง 156.74 ที่ 150.18 แต่แนวรับที่แข็งแกร่งคาดว่าจะทำให้เกิดการฟื้นตัว ในด้านขาขึ้น เหนือระดับ 153.23 แนวต้านเล็กน้อยจะเปลี่ยนอคติระหว่างวันกลับไปเป็นขาขึ้นเพื่อทดสอบ 156.74 อีกครั้ง อย่างไรก็ตาม การทะลุกรอบ 150.18 อย่างเด็ดขาดจะยืนยันว่าการเพิ่มขึ้นทั้งหมดจาก 139.57 สามารถเสร็จสิ้นได้ และทำให้ร่วงลงลึกลงไปที่ 61.8% retracement ที่ 146.12 ต่อไป

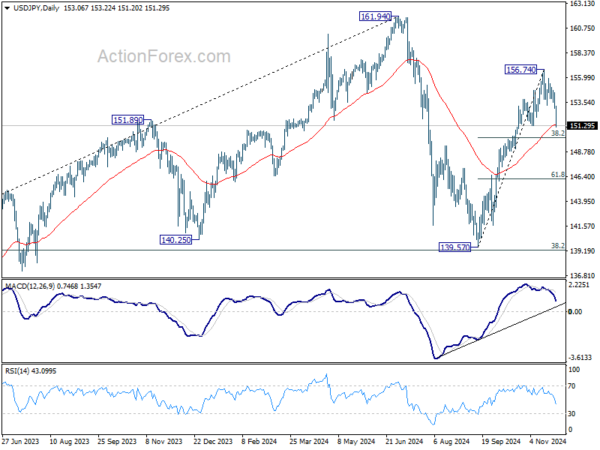

ในภาพรวม การเคลื่อนไหวของราคาจาก 161.94 ถือเป็นรูปแบบการปรับฐานที่เพิ่มขึ้นจาก 102.58 (ต่ำปี 2021) ช่วงของการรวมระยะกลางควรตั้งค่าระหว่าง 38.2% retracement ของ 102.58 ถึง 161.94 ที่ 139.26 และ 161.94 อย่างไรก็ตาม การทะลุแนวต้านที่ 139.26 อย่างต่อเนื่องจะทำให้การลดลงในระยะกลางลึกลงไปที่ 61.8% retracement ที่ 125.25

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link