โดนัลด์ ทรัมป์ เสนอชื่อผู้จัดการกองทุนเฮดจ์ฟันด์ผู้ช่ำชอง Scott Bessent ให้เป็นรัฐมนตรีกระทรวงการคลังคนต่อไป แม้ว่าปลัดกระทรวงการคลังจะมีหน้าที่รับผิดชอบมากมาย แต่การจัดการหนี้ก็เป็นสิ่งสำคัญที่สุดอย่างหนึ่ง ดังนั้น จากการตรวจสอบอย่างละเอียดเมื่อเร็วๆ นี้ว่าตลาดตราสารหนี้ได้จ่ายให้กับการขาดดุลสูงและหนี้สินที่เกี่ยวข้อง ดูเหมือนว่า Scott Bessent จะได้รับการนัดหมายอย่างทันท่วงที ดูเหมือนว่า Bessent จะซาบซึ้งกับความกังวลของตลาดตราสารหนี้ ซึ่งช่วยอธิบายได้ว่าทำไมเขาถึงยกเลิกกฎ 3-3-3 ของเขาในทันที ตามชื่อ กฎ 3-3-3 มีองค์ประกอบ 3 ส่วนดังนี้

- ลดการขาดดุลงบประมาณลงเหลือ 3% ของ GDP ภายในปี 2571

- ผลักดันการเติบโตของ GDP เป็น 3%

- สูบน้ำมันออกเพิ่มอีก 3 ล้านบาร์เรลต่อวัน

ตลาดตราสารหนี้กำลังเชียร์ตัวเลือกของ Bessent และกฎ 3-3-3 ของเขา เมื่อพิจารณาจากการออกตราสารหนี้ที่มากเกินไปเมื่อเร็วๆ นี้ มุมมองที่ไม่ค่อยดีนักของเขาเกี่ยวกับการใช้จ่ายภาครัฐและการจัดการการขาดดุลงบประมาณที่ 3% ถือเป็นข่าวที่น่ายินดี นอกจากนี้ การเพิ่มการเติบโตของ GDP ให้เป็น 3% ที่มั่นคงจะทำให้เกิดภาษีเพิ่มขึ้นและลดการขาดดุล

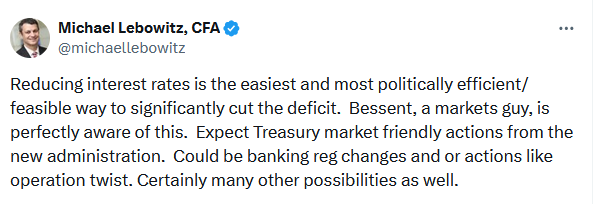

สุดท้ายนี้เป้าหมายการผลิตของเขาคือการลดราคาน้ำมัน ความสัมพันธ์ที่แน่นแฟ้นระหว่างราคาน้ำมันและอัตราเงินเฟ้อจะช่วยลดอัตราผลตอบแทนซึ่งส่งผลให้ต้นทุนทางการเงินอยู่ที่ส่วนต่าง ทวีตประจำวันของเราด้านล่างนี้เน้นย้ำว่าวิธีที่ง่ายที่สุดสำหรับ Bissent ในการบรรลุเป้าหมายแรกของกฎ 3-3-3 ของเขาคือการลดดอกเบี้ยของรัฐบาลกลางด้วยอัตราดอกเบี้ยที่ต่ำลง นี่เป็นผลไม้ที่ห้อยต่ำที่สุดและเป็นผลไม้ที่เขาน่าจะติดตามในช่วงต้นของการดำรงตำแหน่ง

วันนี้จะดูอะไรดี

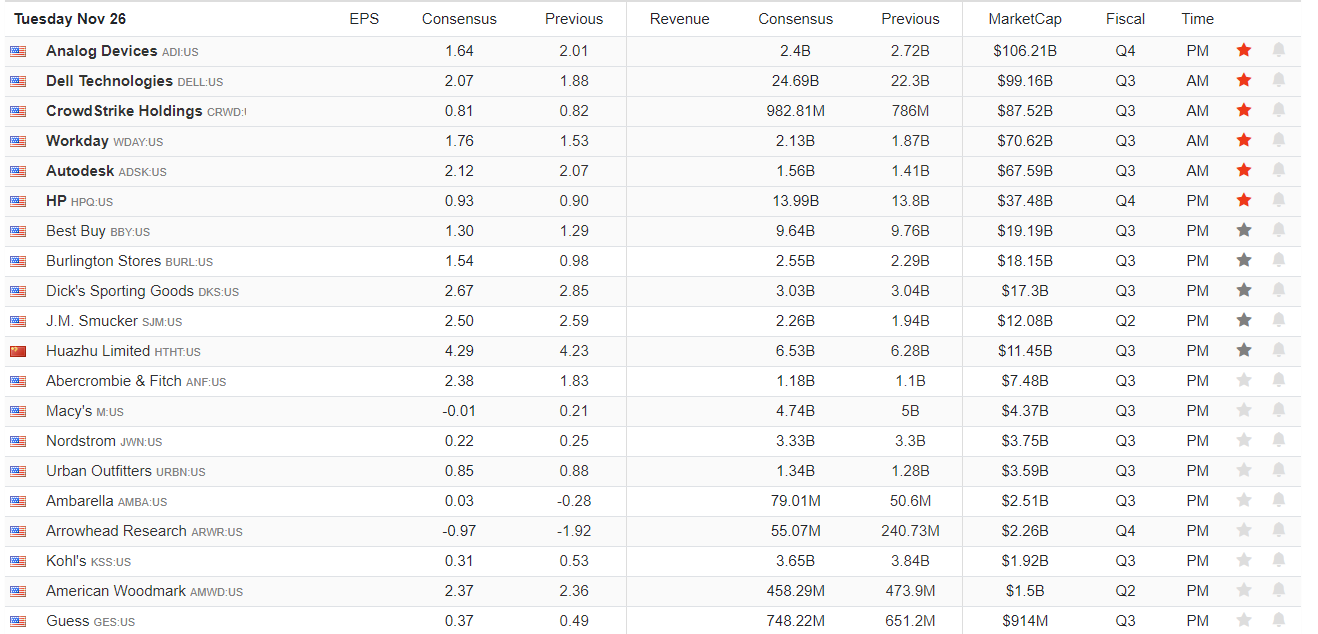

รายได้

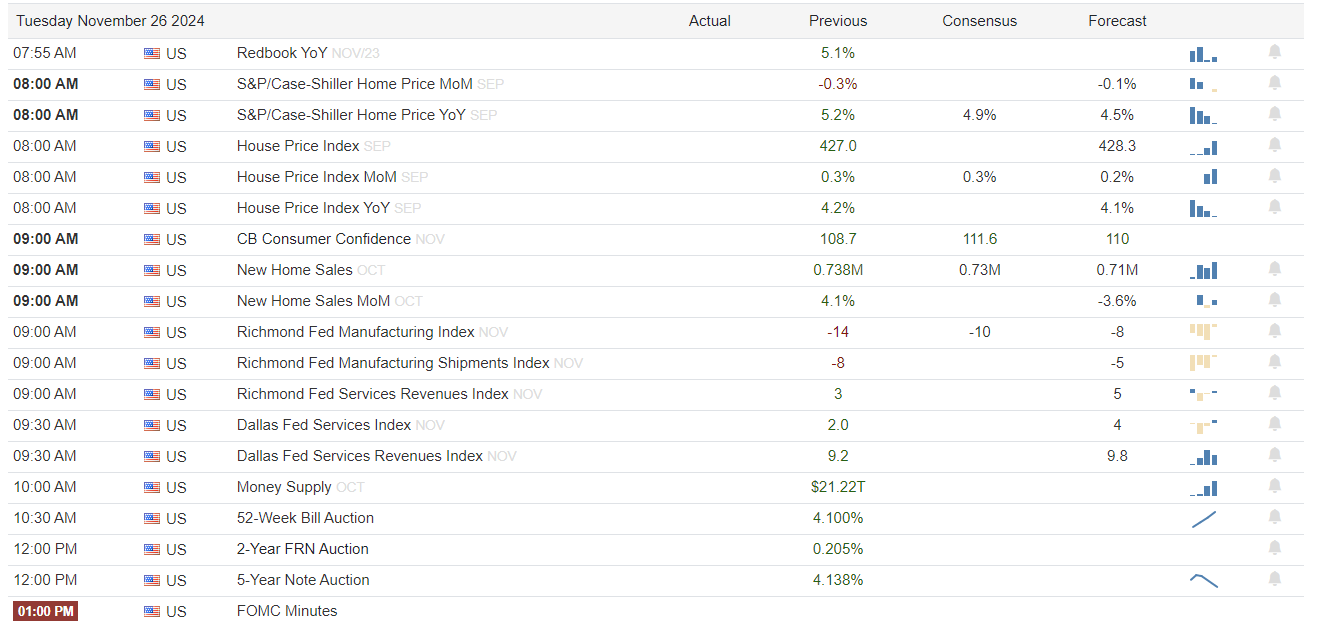

เศรษฐกิจ

อัพเดตการซื้อขายในตลาด

เราสังเกตว่าหลังจากรักษาแนวรับที่ 20-DMA เป็นเวลาหลายวัน ตลาดก็ได้รับแรงผลักดันในช่วงปลายสัปดาห์ แรงซื้อดังกล่าวกำลังพลิกกลับสัญญาณขาย MACD ระยะสั้น ซึ่งน่าจะช่วยให้ตลาดปรับตัวขึ้นต่อไปในสัปดาห์นี้ ตลาดปรับตัวขึ้นเมื่อวานนี้จากข่าวการแต่งตั้ง Scott Bessent เป็นรัฐมนตรีกระทรวงการคลัง ซึ่งทั้งตลาดหุ้นและตลาดตราสารหนี้ชื่นชอบ การปฏิรูปกฎระเบียบ การลดการขาดดุล และการลดภาษี ล้วนเป็นมิตรต่อเศรษฐกิจในระยะยาว

การเลือกตั้งโดนัลด์ ทรัมป์ และการแต่งตั้งต่างๆ ที่ชี้ให้เห็นถึงการยกเลิกกฎระเบียบที่มากขึ้น ส่งผลให้หุ้นขนาดกลางและขนาดเล็กเพิ่มขึ้น ดังที่คุณทราบ เมื่อเร็วๆ นี้เราได้เพิ่มสถานะให้กับทั้งโมเดลตราสารทุนและ ETF ของเรา ในปัจจุบัน การค้านั้นนำหน้าตัวเองเล็กน้อย โดยเบี่ยงเบนไปอย่างมากจากค่าเฉลี่ยเคลื่อนที่ระยะยาว และมีการซื้อมากเกินไปเมื่อพิจารณาจากความแข็งแกร่งที่สัมพันธ์กัน แม้ว่าเราคิดว่าบริษัทขนาดเล็กและขนาดกลางอาจยังคงได้รับการประมูลต่อไป แต่ก็มีการขาดทุนมากมายในตลาดเหล่านั้นที่สามารถเก็บเกี่ยวได้ในช่วงสองสามสัปดาห์แรกของเดือนธันวาคม เราจะพิจารณาเพิ่มสถานะปัจจุบันของเราในการดึงกลับ เนื่องจากกองทุนรวมเก็บเกี่ยวผลขาดทุนและทำการจัดสรรรายปี

แผนภูมิรายสัปดาห์ด้านล่างของ iShares Russell 2000 ETF (NYSE:) ยังคงมีอคติแบบกระทิงหลังจากทะลุจุดสูงสุดใหม่จากจุดสูงสุดในปี 2022 แม้ว่าหุ้นขนาดเล็กและขนาดกลางจะมีประสิทธิภาพต่ำกว่าหุ้นขนาดใหญ่ แต่เราควรคาดหวังว่ากระแสบางส่วนจะดำเนินต่อไปจนถึงต้นปี 2568 มีความเสี่ยงในภาคนี้เนื่องจากบริษัทประมาณ 40% ขาดความสามารถในการทำกำไร แต่การตั้งค่าเชิงบวกยังคงอยู่ สำหรับตอนนี้

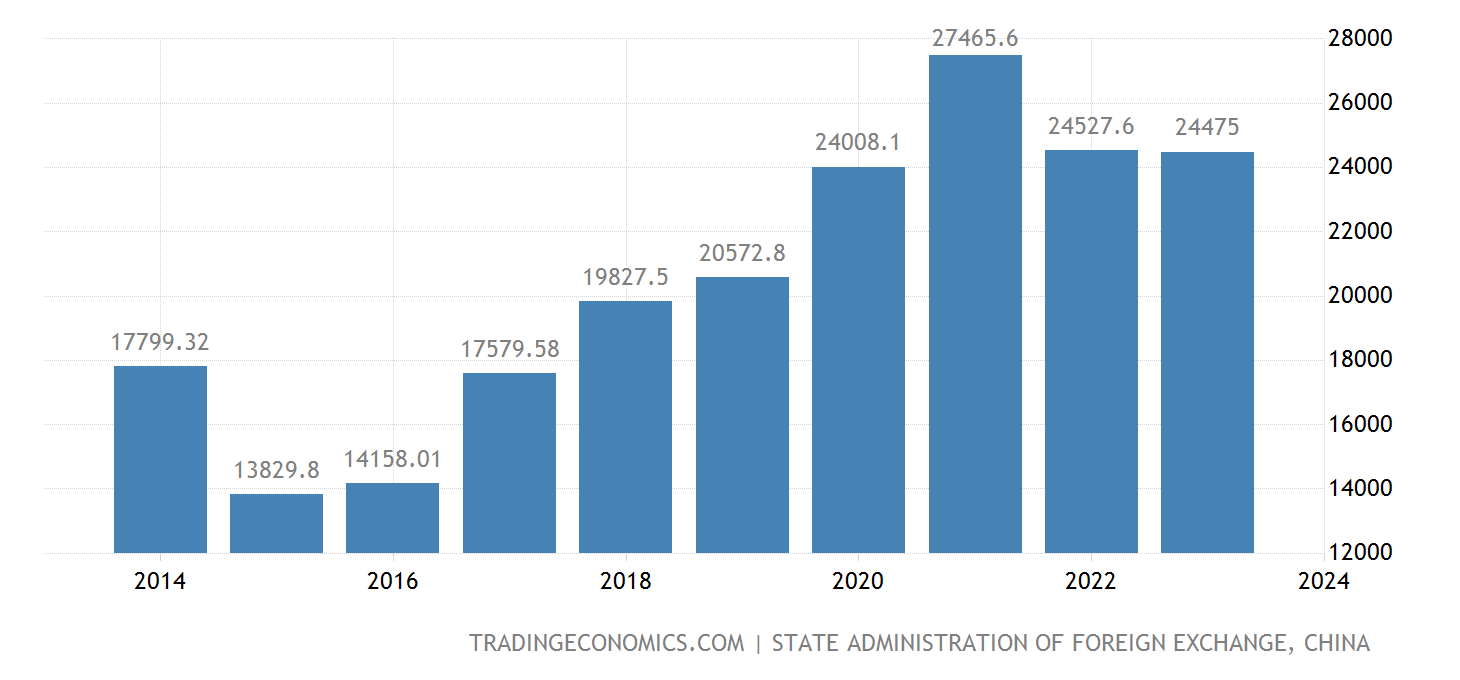

จีนหนุนเงินดอลลาร์สหรัฐ

ผู้เชี่ยวชาญด้านสื่อกลุ่มเดียวกันที่โต้เถียงเรื่องการตายของดอลลาร์อ้างว่าการออกตราสารหนี้ในสกุลเงินดอลลาร์ใหม่ของจีนจะทำให้เกิดระเบียบทางการเงินโลกใหม่ จีนออกพันธบัตรมูลค่า 2 พันล้านดอลลาร์ในซาอุดิอาระเบีย พันธบัตรดังกล่าวได้รับการตอบรับอย่างดีและมีอัตราดอกเบี้ยใกล้เคียงกับในสหรัฐอเมริกา

พันธบัตรดังกล่าวมีผู้สมัครสมาชิกเกินจำนวน 20 เท่า ซึ่งหมายความว่ามีดอกเบี้ยจำนวน 4 หมื่นล้านดอลลาร์ เราไม่รู้ว่าดอกเบี้ยอยู่ที่เท่าไรและจากใคร เราสงสัยว่าจีนเสนอราคาหลายรายการทั้งทางตรงและทางอ้อมเพื่อให้การประมูลมีประสิทธิภาพ ใช่ อัตราดอกเบี้ยเป็นไปตามอัตราของสหรัฐอเมริกา อย่างไรก็ตาม พันธบัตรมีมูลค่า “เพียง” 2 พันล้านดอลลาร์เท่านั้น สหรัฐฯ ออกหลักทรัพย์ประมาณ 2.5 ล้านล้านดอลลาร์ต่อเดือน การประเมินอัตราตามพันธบัตรขนาดเล็กนั้นบ้าไปแล้ว หากจีนประมาณการออกของสหรัฐฯ อัตราดังกล่าวจะสูงกว่าอัตรากระทรวงการคลังมาก และพวกเขาจะต้องดิ้นรนเพื่อหาผู้ซื้อเพื่อตอบสนองความต้องการดังกล่าว

สิ่งสำคัญที่ต้องกล่าวถึงคือการออกตราสารหนี้นี้ไม่ใช่กลยุทธ์ใหม่และคิดเป็นเพียงประมาณ 1% ของหนี้ทั้งหมดในสกุลเงินต่างประเทศเท่านั้น ต่อวิกิพีเดีย:

ณ เดือนมีนาคม 2024 หนี้ต่างประเทศทั้งหมดของจีนอยู่ที่ประมาณ 2.51 ล้านล้านดอลลาร์ โดยหนี้ในสกุลเงินดอลลาร์สหรัฐมีส่วนสำคัญ โดยเฉพาะอย่างยิ่ง หนี้ต่างประเทศของจีน 80% เป็นสกุลเงินดอลลาร์สหรัฐ ยูโร 6% และเยนญี่ปุ่น 4%

สุดท้ายนี้ หลายประเทศออกตราสารหนี้เป็นดอลลาร์มากกว่าสกุลเงินในประเทศของตน เนื่องจากพวกเขาต้องการดอลลาร์เพื่อการค้าโลก ในขณะที่กลุ่มผู้หวาดกลัวอ้างว่าเงินดอลลาร์ใกล้จะหมดลงแล้ว การออกตราสารหนี้ของจีนมีแต่ทำให้เงินดอลลาร์แข็งค่าขึ้นเท่านั้น

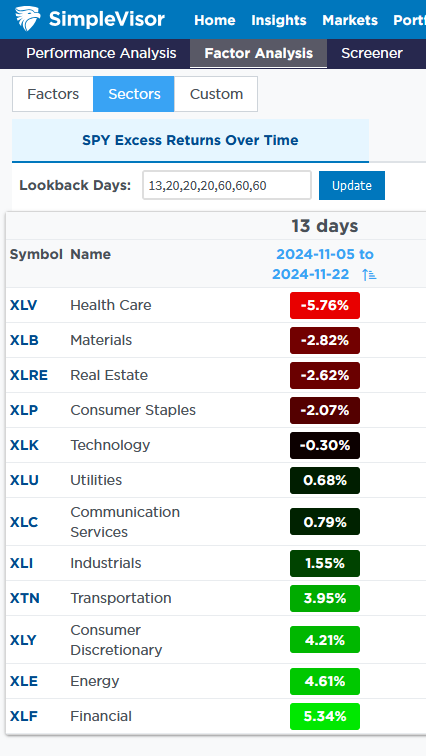

ธนาคารเป็นภาคที่ร้อนแรงที่สุด ตั้งแต่การเลือกตั้ง

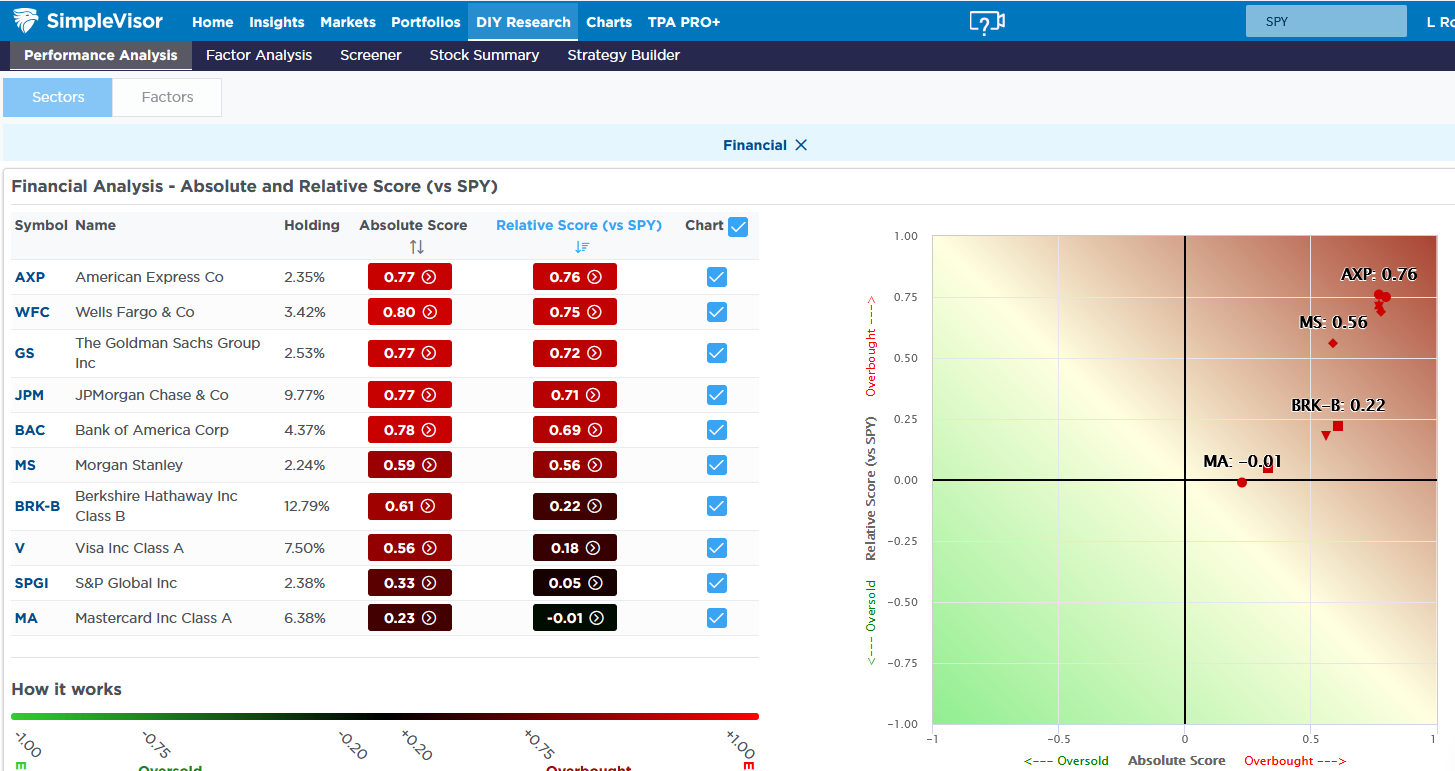

นับตั้งแต่โดนัลด์ ทรัมป์ ได้รับเลือกเป็นประธานาธิบดีเมื่อวันที่ 5 พฤศจิกายน ภาคการเงินก็ลุกเป็นไฟ ตารางแรกด้านล่าง ซึ่งได้รับความอนุเคราะห์จาก SimpleVisor แสดงให้เห็นว่าภาคการเงิน () มีประสิทธิภาพเหนือกว่ากว่า 5% นับตั้งแต่การเลือกตั้ง ในช่วงเวลาเดียวกัน หุ้นด้านการดูแลสุขภาพ () ทำได้ไม่ดีนักด้วยจำนวนที่ใกล้เคียงกัน

ประสิทธิภาพที่เกินและต่ำกว่าจะแสดงอย่างชัดเจนในการวิเคราะห์เซกเตอร์ SimpleVisor Absolute และ Relative ในกราฟิกที่สอง ขณะนี้ XLF มีการซื้อมากเกินไปอย่างไม่มีการลดจากมุมมองสัมพัทธ์และสัมบูรณ์ ในขณะที่สิ่งที่ตรงกันข้ามถือเป็นเรื่องการดูแลสุขภาพ ตารางที่สามเน้นย้ำว่าธนาคารมีความรับผิดชอบส่วนใหญ่ต่อผลการดำเนินงานที่ยอดเยี่ยมของภาคการเงิน ธนาคารที่ไม่ใช่ธนาคาร เช่น Visa (NYSE:), Mastercard (NYSE:), Berkshire (NYSE:) และ S&P Global มีคะแนนสัมพัทธ์เกือบเป็นศูนย์เมื่อเทียบกับตลาด

ความสัมพันธ์ระหว่างการเงินและการดูแลสุขภาพกำลังเข้าใกล้ค่าเบี่ยงเบนมาตรฐานสามประการ ดังนั้น การเปลี่ยนแปลงประสิทธิภาพสัมพัทธ์ระหว่างทั้งสองจึงมีแนวโน้มที่จะเปลี่ยนแปลง เพื่อประเมินว่าหุ้นตัวใดเสี่ยงต่อการหมุนเวียนมากที่สุด SimpleVisor อนุญาตให้ผู้ใช้เรียกใช้คะแนนสัมพัทธ์และคะแนนสัมบูรณ์สำหรับการถือครอง 10 อันดับแรก ดังที่เราทำในกราฟิกที่สาม ไม่แสดงไว้ Thermo Fisher (NYSE:) และ Eli Lilly (NYSE:) เป็นหุ้นด้านการดูแลสุขภาพที่มียอดขายเกินจำนวนมากที่สุดสองหุ้น

ทวีตประจำวันนี้

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link