- ดัชนีดอลลาร์สหรัฐปรับตัวขึ้นอย่างต่อเนื่องและผลกระทบของดอลลาร์สหรัฐที่แข็งค่าในตลาดโลก

- ตรวจสอบข้อมูล PMI ที่จะเกิดขึ้นจากตัวเลข CPI ของเขตยูโรและสหราชอาณาจักร และผลกระทบที่อาจเกิดขึ้นต่อตลาด

- การประเมินความเป็นไปได้ที่ธนาคารกลางสหรัฐและธนาคารกลางอังกฤษจะปรับลดอัตราดอกเบี้ยเพิ่มเติม

- ให้ข้อมูลเชิงลึกเกี่ยวกับแนวโน้มของตลาดและความผันผวนที่อาจเกิดขึ้นในสัปดาห์หน้า

ทบทวนสัปดาห์นี้: การลงจอดอย่างนุ่มนวลในอันตรายใช่ไหม?

สัปดาห์ที่สัญญาไว้มากมายกำลังใกล้จะจบลงอย่างน่าเศร้า หลังจากสองสัปดาห์ที่เต็มไปด้วยการดำเนินการ สัปดาห์นี้ซึ่งรวมถึงข้อมูล CPI ของสหรัฐฯ และ PPI ก็ถูกปิดเสียงเมื่อเปรียบเทียบ อย่างไรก็ตาม สัปดาห์ดังกล่าวไม่ได้สูญเปล่าแต่อย่างใด และได้ให้ข้อมูลเชิงลึกที่มีคุณค่าในขณะเดียวกันก็ตั้งคำถามสำคัญบางข้อด้วย

ประเด็นสำคัญที่สุดของสัปดาห์นี้คือ การลงจอดแบบนุ่มนวลยังคงอยู่ในการ์ดหรือไม่?

การเพิ่มขึ้นใน PPI ประกอบกับอัตราผลตอบแทนของสหรัฐที่เพิ่มขึ้นและข้อมูล CPI ที่ดื้อรั้นได้นำคำถามกลับมาสู่เบื้องหน้า

ในไตรมาสที่ 3 โอกาสในการลงจอดแบบนุ่มนวลเพิ่มขึ้นจาก 40% เป็น 42% ในเวลาเดียวกัน ความน่าจะเป็นของภาวะเศรษฐกิจถดถอยลดลงจาก 30% เป็น 28% และโอกาสของภาวะเงินเฟ้อลดลงจาก 28% เป็น 27% ความน่าจะเป็นสูงสุดคือการลงจอดแบบนุ่มนวล ซึ่งหมายความว่ามีโอกาสมากขึ้นที่จะเติบโตอย่างต่อเนื่องในปีหน้า

โอกาสสำหรับสถานการณ์การเติบโตที่แตกต่างกันส่วนใหญ่ยังคงเหมือนเดิมกับไตรมาสที่แล้ว อย่างไรก็ตาม ผลการเลือกตั้งได้เพิ่มความไม่แน่นอนให้กับแนวโน้มเศรษฐกิจ ซึ่งอาจนำไปสู่การเปลี่ยนแปลงโอกาสเหล่านี้ในอนาคต

เมื่อพิจารณาจากความคิดเห็นของประธานเฟดพาวเวลล์และประวัติของเฟด นโยบายการเงินที่สำคัญในต้นปี 2568 จึงไม่น่าเป็นไปได้ พาวเวลล์ระบุไว้ชัดเจนว่าเฟดจะประเมินผลกระทบของนโยบายของรัฐบาลก่อนที่จะตัดสินใจใดๆ ซึ่งหมายความว่าการกลับตัวของไตรมาสที่ 1 หรือไตรมาสที่ 2 ที่เป็นไปได้นั้นไม่น่าเป็นไปได้ เนื่องจากตลาดตกลงกับการที่ทรัมป์กลับคืนสู่ทำเนียบขาว

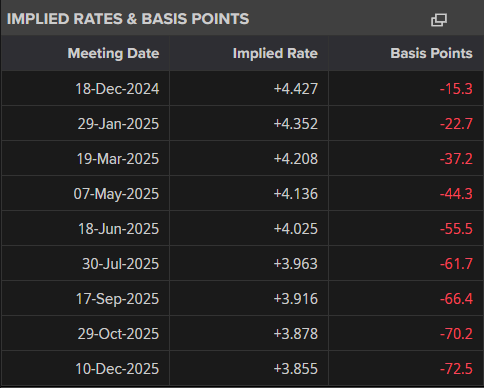

เมื่อพิจารณาถึงสิ่งที่กล่าวมาทั้งหมดแล้ว ดูเหมือนว่าผู้เข้าร่วมตลาดจะไม่รู้สึกสับสนกับความคิดเห็นของประธานเฟดพาวเวลล์ ความน่าจะเป็นและอัตราโดยนัยสำหรับปี 2025 ยังคงถูกปิดเสียง โดยมีการปรับลดอัตราดอกเบี้ยน้อยลงในกรณีฐาน เนื่องจากผู้เข้าร่วมตลาดยังคงเห็นอัตราเงินเฟ้อเพิ่มขึ้นในปีใหม่ ผลกระทบของสิ่งนี้ยังคงรู้สึกได้จากอัตราผลตอบแทนของสหรัฐฯ และโดยเฉพาะอย่างยิ่งซึ่งทั้งสองอย่างนี้มีสัปดาห์ขาขึ้น

ขณะนี้ตลาดมีการปรับลดอัตราดอกเบี้ยประมาณ 72 bps จนถึงเดือนธันวาคม 2568 ลดลงจาก 77 bps ในวันพุธ ทั้งนี้เป็นผลจากการเพิ่มขึ้นของ PPI ของสหรัฐฯ และยอดค้าปลีกที่แข็งแกร่ง และข้อมูลการผลิตของ NY Fed การเติมเชื้อเพลิงเข้าไปในนี้คือการประกาศของประธานาธิบดีทรัมป์ ซึ่งเขากล่าวถึงจุดยืนด้านนโยบายต่างประเทศที่สำคัญบางอย่างของไชน่า ฮอว์กส์ ไม่ต้องสงสัยเลยว่าสิ่งนี้จะทำให้ความกังวลของการมีท่าทีก้าวร้าวต่อจีนรุนแรงขึ้น และเพิ่มความกังวลเรื่องสงครามการค้า

ในอนาคต การพัฒนาเหล่านี้อาจมีความสำคัญมากกว่าการกำหนดราคาของการประชุมเดือนธันวาคม ซึ่งความน่าจะเป็นของการปรับลดยังคงสูงกว่าเครื่องหมาย 60%

ที่มา: สสส (คลิกเพื่อดูภาพขยาย)

สิ่งที่น่าประหลาดใจประจำสัปดาห์มาจากดัชนีของสหรัฐฯ ที่ให้ผลตอบแทนส่วนใหญ่หลังการเลือกตั้ง SPX และ Nasdaq 100 ลดลง 2.03% และ 3.17% สำหรับสัปดาห์ในขณะที่เขียนบทความนี้

ผู้ชนะที่ยิ่งใหญ่ที่สุดของสัปดาห์คือพื้นที่ crypto โดยมี () พุ่งขึ้นสู่ระดับสูงสุดใหม่ของ ATH รอบ ๆ มูลค่า $93,000 ตลาดยังคงมองในแง่ดีว่าประธานาธิบดีทรัมป์จะปฏิบัติตามจุดยืนในการสนับสนุนการเข้ารหัสลับของเขา โดยมีความคิดเห็นต่างๆ มากมายลอยอยู่รอบๆ

ตลาดสินค้าโภคภัณฑ์ตกอยู่ภายใต้ความตึงเครียดอีกครั้งในสัปดาห์นี้ด้วยอัตราผลตอบแทนที่เพิ่มขึ้นและ (DXY) ร่วงลงสู่ระดับต่ำสุดที่ประมาณ $2,536/ออนซ์ ซึ่งลดลงมากถึง 5% ในสัปดาห์นี้

ราคายังดิ้นรนเพื่อให้ได้มาซึ่งความโปรดปรานเนื่องจาก OPEC ปรับลดการคาดการณ์เป็นเดือนที่สี่ติดต่อกัน ลดลงประมาณ 3% สำหรับสัปดาห์ในขณะที่เขียน

โดยรวมแล้วเป็นสัปดาห์ที่น่าสับสน เป็นสัปดาห์ที่มีแนวโน้มว่าตลาดจะคาดเดาได้ว่ากำลังเข้าสู่ช่วงเทศกาลที่วุ่นวาย

สัปดาห์ข้างหน้า: สัปดาห์ที่ไม่แน่นอนใน APAC, กฎข้อมูล PMI

ตลาดเอเชียแปซิฟิก

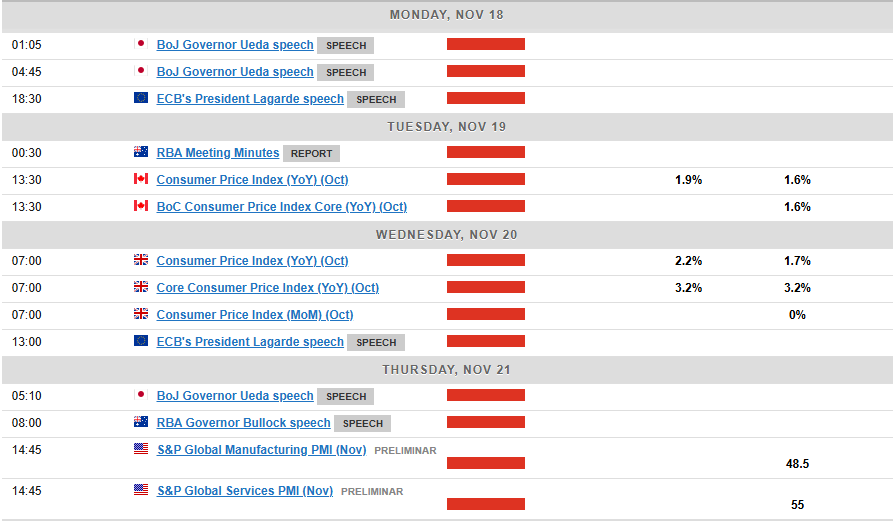

สัปดาห์ข้างหน้าในภูมิภาคเอเชียแปซิฟิกจะเห็นการชะลอตัวพร้อมกับการประชุมที่น่าประหลาดใจซึ่งเรียกโดยธนาคารแห่งประเทศญี่ปุ่น (BoJ) ซึ่งน่าจะเป็นประเด็นสำคัญ

ข้อมูลของญี่ปุ่นมีแนวโน้มที่จะแสดงให้เห็นว่าสิ่งต่างๆ กำลังค่อยๆ กลับมาสู่ภาวะปกติหลังจากการหยุดชะงักชั่วคราว สิ่งนี้น่าจะนำไปสู่ตัวเลข PMI ที่ดีขึ้น PMI ภาคการผลิตอาจต่ำกว่าค่าเฉลี่ย แต่ PMI ในภาคบริการควรดีขึ้นด้วยการลดภาษีชั่วคราวและรายได้ที่เพิ่มขึ้น

การส่งออกคาดว่าจะเติบโต 1.7% เมื่อเทียบกับปีที่แล้ว หลังจากที่ลดลง 1.7% ในเดือนกันยายน ในขณะที่การนำเข้าอาจลดลง 4.5% เนื่องจากราคาสินค้าโภคภัณฑ์ทั่วโลกที่ลดลง อัตราเงินเฟ้อคาดว่าจะลดลงเหลือ 2.3% เมื่อเทียบกับปีที่แล้ว สาเหตุหลักมาจากฐานที่สูงจากปีที่แล้ว อย่างไรก็ตาม การเติบโตรายเดือนควรเพิ่มขึ้นเป็น 0.6% โดยได้รับแรงหนุนจากการสิ้นสุดการอุดหนุนด้านพลังงานและราคาบริการที่เพิ่มขึ้นอย่างแข็งแกร่ง

อย่างไรก็ตาม สิ่งที่น่าประหลาดใจอาจเกิดขึ้นในวันจันทร์ ตามรายงานของสำนักข่าวรอยเตอร์ อุเอดะ ผู้ว่าการ BoJ จะกล่าวสุนทรพจน์และจัดการแถลงข่าวที่นาโกย่าในวันจันทร์ BOJ ระบุ ซึ่งเป็นเหตุการณ์ (ซึ่งไม่ได้กำหนดไว้ก่อนหน้านี้) ที่ตลาดจะจับตาดูอย่างใกล้ชิด เพื่อเป็นสัญญาณว่าอาจจะขึ้นอัตราดอกเบี้ยในเดือนหน้าหรือไม่ ความคิดเห็นของ Ueda อาจจุดประกายให้เกิดความผันผวนในคู่สกุลเงินหลังจากการอ่อนตัวในช่วงไม่กี่สัปดาห์ที่ผ่านมา

ในจีน ข้อมูลยังเบาบางในสัปดาห์หน้า อัตราดอกเบี้ยเงินกู้ชั้นดีจะมีการประกาศในวันพุธ ซึ่งคาดว่าจะไม่มีการเปลี่ยนแปลงหลังจากที่ธนาคารประชาชนจีนคงอัตราดอกเบี้ยไว้ไม่เปลี่ยนแปลงในเดือนนี้

ในออสเตรเลีย ไฮไลท์ประจำสัปดาห์คือรายงานการประชุม RBA ที่จะออกในวันอังคาร รายงานนี้อาจให้ความกระจ่างเกี่ยวกับการประชุม RBA ล่าสุดและให้ข้อมูลเชิงลึกเกี่ยวกับนโยบายอัตราดอกเบี้ยในอนาคต

ยุโรป + สหราชอาณาจักร + สหรัฐอเมริกา

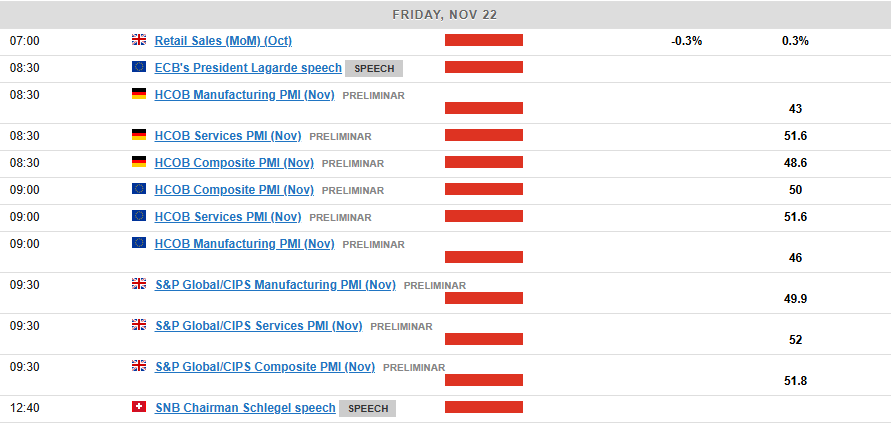

ในตลาดที่พัฒนาแล้ว เขตยูโรกลับมาพร้อมข้อมูลที่มีผลกระทบสูงและโดยเฉพาะตัวเลข PMI นี่เป็นสิ่งสำคัญสำหรับกลุ่มประเทศยูโร เนื่องจากการเติบโตกลายเป็นประเด็นหลักของความกังวลสำหรับภูมิภาคนี้ เนื่องจากการต่อสู้โดยโรงไฟฟ้าด้านการผลิตอย่างเยอรมนี การที่สูญเสียพื้นที่ไปมากในช่วงไม่กี่สัปดาห์ที่ผ่านมาโดยเฉพาะกับดอลลาร์อาจเผชิญกับแรงกดดันในการขายครั้งใหม่หากพบว่า PMI ที่ออกมาไม่สดใส

ในสหราชอาณาจักร GDP ไตรมาสที่ 3 แสดงให้เห็นว่าเศรษฐกิจของสหราชอาณาจักรชะลอตัวลงเหลือ 0.1% โดยเศรษฐกิจในเดือนกันยายนหดตัว -0.1% สิ่งนี้ทำให้ข้อมูล CPI ที่กำลังจะมีขึ้นมีความสำคัญและน่าสนใจยิ่งขึ้นโดยมุ่งเน้นที่การพิมพ์อัตราเงินเฟ้อของบริการอีกครั้ง

เมื่อต้นเดือนตุลาคม ค่าไฟในครัวเรือนเพิ่มขึ้นประมาณ 10% ซึ่งหมายความว่าอัตราเงินเฟ้อโดยรวมอาจสูงกว่า 2% อีกครั้ง อย่างไรก็ตาม ธนาคารแห่งอังกฤษมีความกังวลมากขึ้นเกี่ยวกับอัตราเงินเฟ้อในภาคบริการที่อาจเพิ่มขึ้นเป็น 5% อีกครั้ง อัตราเงินเฟ้อ 'บริการหลัก' คาดว่าจะลดลงอย่างมีนัยสำคัญจาก 4.8% เป็น 4.3% รายละเอียดเล็กๆ น้อยๆ นี้อาจไม่นำไปสู่การปรับลดอัตราดอกเบี้ยในเดือนธันวาคม แต่ชี้ให้เห็นว่า BoE อาจปรับลดอัตราดอกเบี้ยได้เร็วกว่าที่คาดไว้ 2-3 ครั้งในอีกไม่กี่ปีข้างหน้า

ในสหรัฐอเมริกาในสัปดาห์หน้า ตลาดจะเพลิดเพลินไปกับการหยุดข้อมูลชั่วคราวพร้อมกับการเผยแพร่ที่มีผลกระทบสูงในวาระการประชุม รายงาน S&P PMI จะประกาศในวันพฤหัสบดีซึ่งไม่น่าจะส่งผลกระทบมากนัก

การอัปเดตสำคัญครั้งต่อไปคือตัวเลขการใช้จ่ายส่วนบุคคลหลักและรายงานการจ้างงานที่สำคัญในเดือนพฤศจิกายน ซึ่งจะออกมาในอีกสองและสามสัปดาห์ตามลำดับ

แผนภูมิประจำสัปดาห์

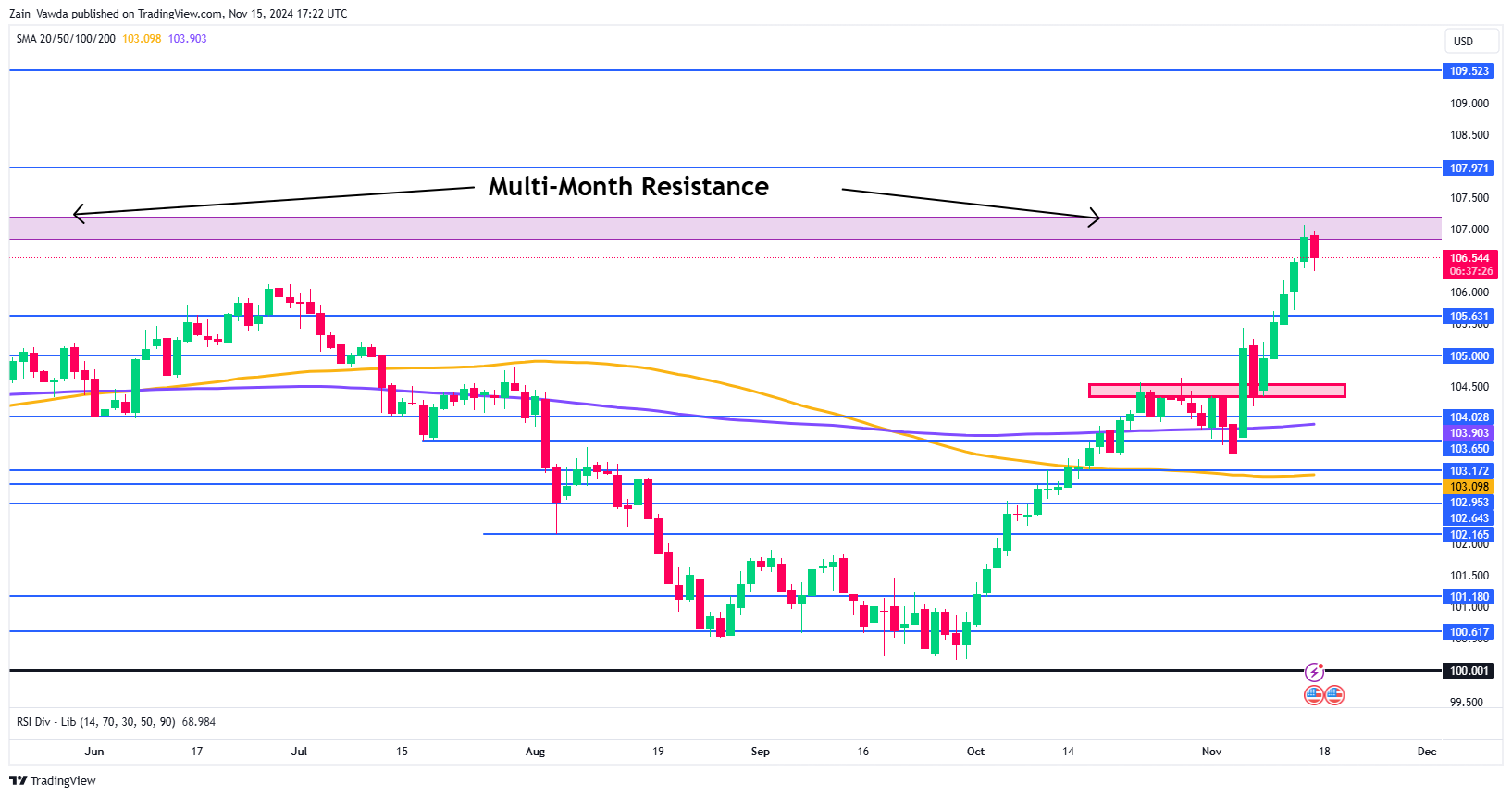

จุดเน้นของสัปดาห์นี้ยังคงเป็น US Dollar Index (DXY) ซึ่งมีแนวต้านหลายเดือนที่ระดับ 107.00 ที่จับ DXY มีผลกระทบในตลาดโลกรวมถึงอัตราผลตอบแทนของสหรัฐฯ และด้วยเหตุนี้ฉันจึงสนใจว่าเราจะมุ่งหน้าไปยังจุดใดต่อไป

แผนภูมิ DXY ด้านล่างและคุณจะเห็นกล่องสีชมพูซึ่งราคากำลังลอยอยู่ซึ่งเป็นพื้นที่สำคัญของแนวต้านที่ดัชนีต้องนำทาง เมื่อวันศุกร์มีการลดลงอย่างมีนัยสำคัญในเซสชั่นยุโรป แต่ข้อมูลของสหรัฐฯ ในเวลาต่อมาทำให้เกิดแรงผลักดันต่อค่าเงิน USD ขึ้นมาใหม่

การทะลุเหนือระดับ 107.00 อาจพบแนวต้านที่ 107.97 และการทะลุเหนือระดับนี้ ทำให้ 109.52 เข้าสู่โฟกัส

เมื่อพิจารณาถึงข้อเสียและแนวรับทันทีอยู่ที่ประมาณ 105.63 ก่อนที่จุดจับ 105.00 และกล่องสีแดงบนกราฟประมาณ 104.50 จะเข้ามาโฟกัส

DXY ได้ผลักดันการเคลื่อนไหวของราคาในตราสารสกุลเงินดอลลาร์ทั้งหมด และอาจดำเนินต่อไปในสัปดาห์ข้างหน้า

แผนภูมิรายวันดัชนีดอลลาร์สหรัฐ – 15 พฤศจิกายน 2024

ที่มา:TradingView.Com

ระดับสำคัญที่ต้องพิจารณา:

สนับสนุน

ความต้านทาน

อ่านเพิ่มเติม:

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link