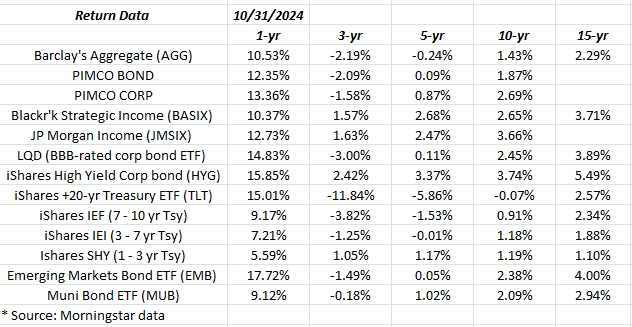

ต่อไปนี้เป็นผลตอบแทนรายปีสำหรับประเภทสินทรัพย์พันธบัตรต่างๆ ณ วันที่ 31/10/24:

ตัวชี้วัดที่น่าประหลาดใจ ณ วันที่ 31/10/24 คือ TLT หรือ iShares 20+ Year Treasury Bond ETF's (NASDAQ:) ผลตอบแทนต่อปี 10 ปีที่ -0.07%

นั่นคือผลตอบแทนรวมติดลบ 10 ปี

ณ วันศุกร์ที่ 15/11/24 ผลตอบแทนต่อปี 10 ปีนั้นแย่ลงไปอีกที่ -0.34%

ประเภทสินทรัพย์ที่มีประสิทธิภาพดีที่สุดในแง่ของผลตอบแทน 1 ปีคือ Emerging Markets $$ Bond ETF (NASDAQ:) ซึ่งปัจจุบันมีอัตราผลตอบแทนของ SEC อยู่ที่ 5.92%

อัตราผลตอบแทนสูงของสหรัฐฯ – ตามที่แสดงข้างต้นโดย HYG หรือ iShares iBoxx $ High Yield Corporate Bond ETF (NYSE:) – มีผลตอบแทนต่อปี 1 ปีที่ 15.85% ซึ่งเป็นผลตอบแทนสูงสุดเป็นอันดับสองของกลุ่มข้างต้น

เช่นเดียวกับผลตอบแทนของหุ้นระหว่างประเทศ หลังจากการเลือกตั้งไม่นาน ผู้อ่านจะไม่ทราบเรื่องนี้จากความรู้สึกเกี่ยวกับพันธบัตรและหุ้นระหว่างประเทศ แต่ผลตอบแทน 1 ปีค่อนข้างดีสำหรับสินทรัพย์ทั้งสองประเภท

ณ วันศุกร์ที่ 15/11/24 ผลตอบแทน (SPY) YTD คือ +24.4% ผลตอบแทน Aggregate YTD ของ Barclay คือ +1.45% และบัญชีสมดุล 60% SPY / 40% AGG คือ +15.22%

บทสรุป:

เห็นได้ชัดว่าผลตอบแทนของตลาดตราสารหนี้ 1 ปี อย่างน้อยผลตอบแทนที่เกี่ยวข้องกับกระทรวงการคลังจะคงอยู่ในไตรมาสที่ 4 ของปี 2023 เนื่องจากผลตอบแทน 1 ปีของ Barclay's Aggregate อยู่ที่ +1.45% เท่านั้น และด้วยเหตุนี้จึงเป็นแรงฉุดลากอย่างมากต่อ ผลตอบแทน 60% / 40% +15.22%

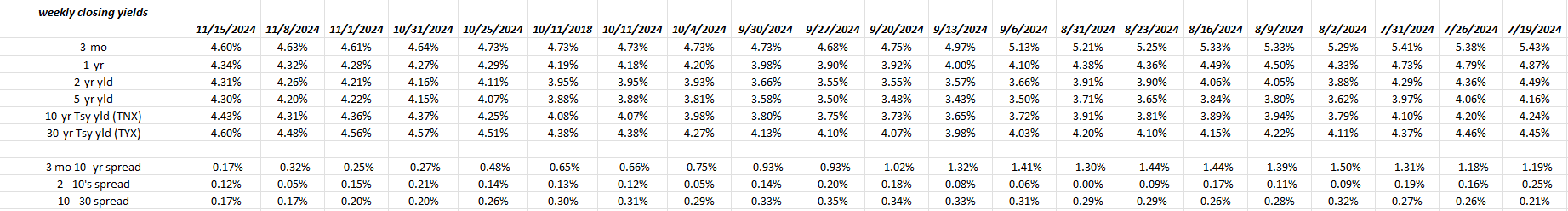

การอ่านและฟังนักวิจารณ์ทางการเงินมากมาย เส้นอัตราผลตอบแทนของกระทรวงการคลัง ซึ่งยังคงกลับด้านเนื่องจากเป้าหมายอัตราเงินกองทุนอยู่ที่ 4.625% ณ วันที่ประกาศ FOMC เมื่อวันที่ 7 พฤศจิกายน ในขณะที่ปิดทำการในสัปดาห์ที่แล้ว และสัปดาห์ก่อนหน้าที่ 4.43% และ 4.31 % ตามลำดับ (ตอนนี้ส่วนต่างอัตราผลตอบแทนเป็นบวกเล็กน้อยและเป็นจุดเริ่มต้นตั้งแต่สัปดาห์สุดท้ายของเดือนสิงหาคมเป็นจุดเริ่มต้น แต่ส่วนต่างที่กว้างที่สุดอยู่ที่ +21 bp นับตั้งแต่เดือนกรกฎาคม 24)

ดูประวัติได้ในตารางนี้

ถือเป็นความเห็น แต่ผมคิดว่า เจย์ พาวเวลล์ จะปรับลดอัตราดอกเบี้ย fed อีกครั้งในการประชุม FOMC วันที่ 18 ธันวาคม 2567

นั่นจะทำให้อัตราเงินเฟดลดลงเหลือ 4.375% และอาจเริ่มส่งผลให้เส้นอัตราผลตอบแทนของกระทรวงการคลังสูงชันมากขึ้น

เส้นอัตราผลตอบแทนกลับด้านสร้างความเจ็บปวดให้กับระบบการเงิน บิดเบือนการออมและการลงทุน

หุ้นของ Schwab (NYSE:) เพิ่มขึ้น 9% ในสัปดาห์นี้และปิดที่ระดับสูงสุดในปี 2024 หลังจากที่ฝ่ายบริหารออกมาและกล่าวว่า “การคัดแยกเงินสด” เริ่มดีขึ้น เนื่องจากลูกค้าของ Schwab กำลังย้ายเงินจากบัญชีตลาดเงินที่ให้ผลตอบแทนสูงกว่าไปสู่ระยะเวลาครบกำหนดที่ยาวนานขึ้นนับตั้งแต่ อัตราเงินเฟดกำลังถูกปรับลดลง ตลาดเงินที่ให้ผลตอบแทนสูงกว่าของ Schwab – อัตราผลตอบแทน SWVXX สูงสุดในต้นปี 2567 ใกล้ 5.25% และลดลงเหลือ 4.47% ณ วันศุกร์ที่ปิด 15/11/24 ซึ่งใกล้เคียงกับการลดลงของอัตราเงินเฟด จาก 5.375% เป็น 4.625%

Schwab อยู่ใน 10 อันดับแรกของลูกค้าตลอด 15 ปีที่ผ่านมา

รูปร่างของเส้นโค้งอัตราผลตอบแทนมีความสำคัญ อัตราเงินเฟ้อจะเป็นแกนนำ แต่คาดว่า PCE หลักจะยังคงลงมาที่บริเวณ 2% (ish)

เครื่องหมายคำถามหลังการเลือกตั้ง การค้า/ภาษี/อัตราภาษีจะเปลี่ยนแปลงอย่างไรภายใต้ประธานาธิบดีและสภาคองเกรสชุดใหม่ และจะส่งเสริมการเติบโตมากน้อยเพียงใด? ความจริงก็คือเราไม่ต้องการให้เส้นอัตราผลตอบแทนของกระทรวงการคลังสูงชันเร็วเกินไป

ข้อสงวนสิทธิ์: สิ่งนี้ไม่ใช่คำแนะนำหรือข้อเสนอแนะ แต่เป็นเพียงความคิดเห็นเท่านั้น ประสิทธิภาพที่ผ่านมาไม่รับประกันผลลัพธ์ในอนาคต การลงทุนสามารถและไม่เกี่ยวข้องกับการสูญเสียเงินแม้ในช่วงเวลาสั้นๆ ข้อมูลข้างต้นไม่สามารถอัปเดตได้ และหากอัปเดตแล้วอาจไม่สามารถทำได้ทันเวลา

ขอบคุณสำหรับการอ่าน

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link