- เดือนพฤษภาคมคาดว่าจะเป็นอีกเดือนที่ผันผวนในวอลล์สตรีท

- นักลงทุนจะให้ความสำคัญกับการประชุมนโยบายของธนาคารกลางสหรัฐ รายงานการจ้างงานประจำเดือน ข้อมูลเงินเฟ้อ รายได้ที่เพิ่มขึ้น และเพดานหนี้ของสหรัฐ

- นักลงทุนควรเตรียมพร้อมสำหรับการแกว่งตัวที่รุนแรงขึ้นและการเคลื่อนไหวที่รุนแรงในเดือนหน้า

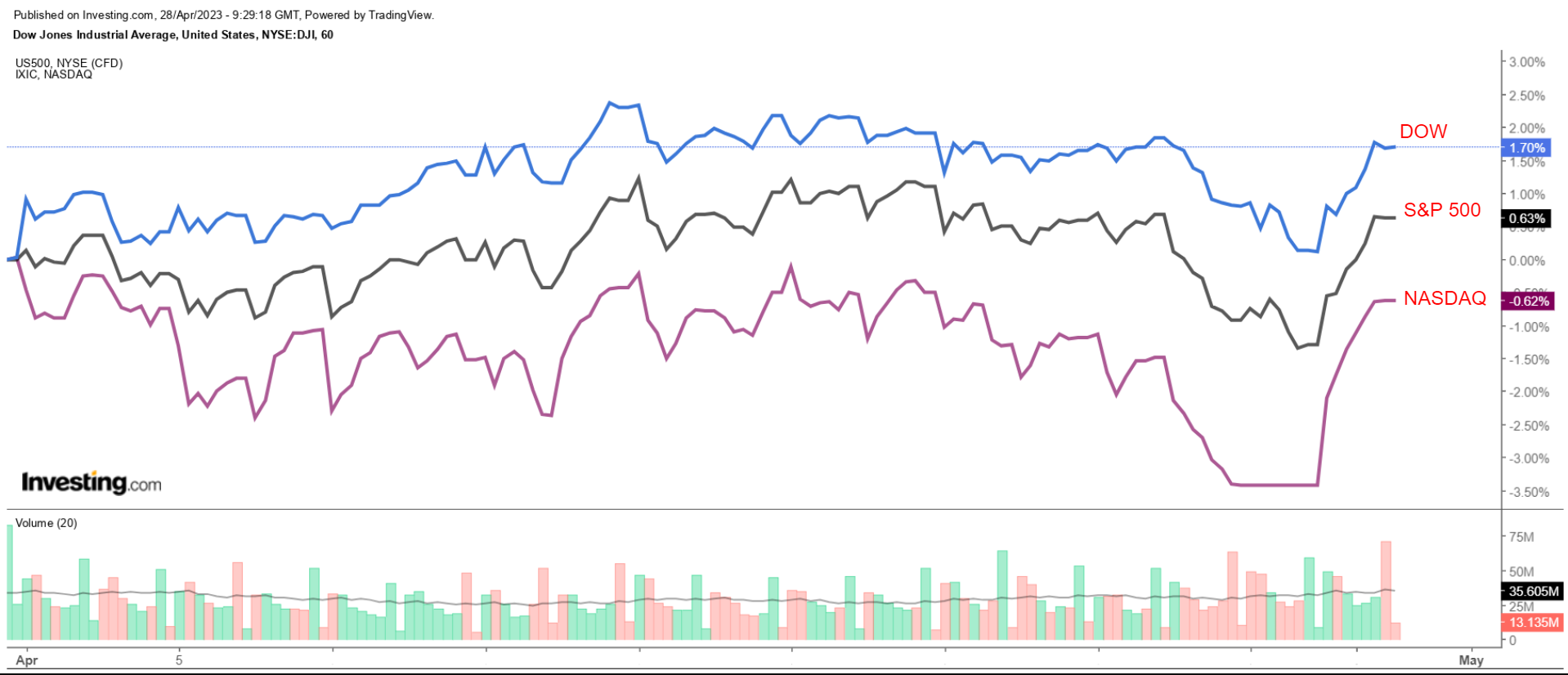

หุ้นในวอลล์สตรีทกำลังจะสิ้นสุดในเดือนเมษายนโดยมีความผันผวนอย่างแน่นอน เนื่องจากนักลงทุนกังวลมากขึ้นเกี่ยวกับผลกระทบของอัตราดอกเบี้ยที่สูง เงินเฟ้อ และศักยภาพของสหรัฐฯ ภาวะถดถอย.

ค่าเฉลี่ยของชิปสีน้ำเงินกำลังอยู่ในระดับสูงในเดือนเมษายน โดยเพิ่มขึ้นประมาณ 1.7% ในช่วงการซื้อขายสุดท้ายของเดือน ดัชนีมาตรฐานสูงขึ้นประมาณ 0.6% ในเดือนนี้

ในขณะเดียวกัน กลุ่มที่คลั่งไคล้เทคโนโลยีจะเป็นผู้ล้าหลังที่สุดในเดือนเมษายน โดยลดลง 0.65% ณ วันปิดตลาดของวันพฤหัสบดี

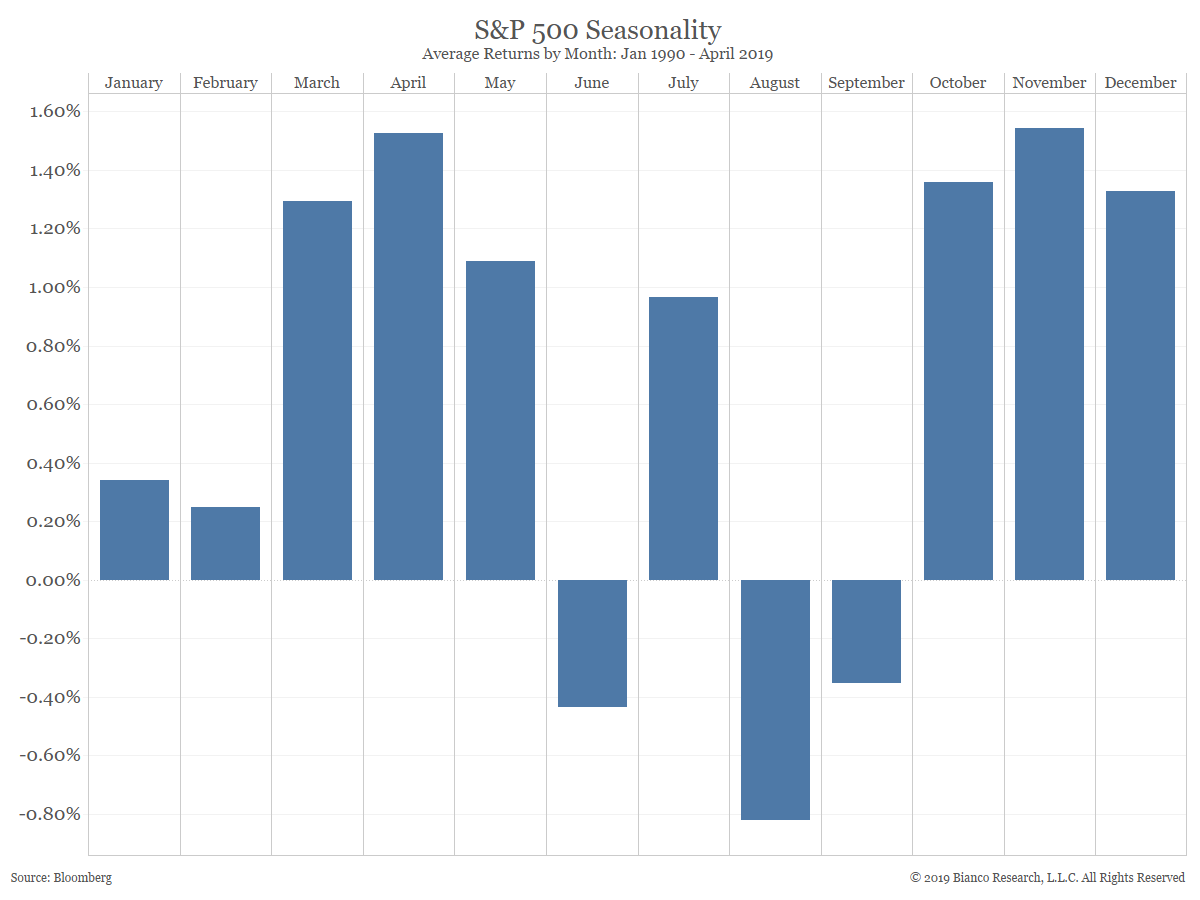

เมื่อเดือนเมษายนที่สั่นคลอนกำลังจะสิ้นสุดลง นักลงทุนควรเตรียมตัวให้พร้อมสำหรับความวุ่นวายครั้งใหม่ในเดือนพฤษภาคม เดือนนี้เริ่มต้นช่วงเวลาที่อ่อนแอเป็นประวัติการณ์ ซึ่งตลาดหุ้นมีแนวโน้มที่จะทำผลงานได้ต่ำกว่าปกติในช่วง 6 เดือนตั้งแต่เดือนพฤษภาคมถึงตุลาคม

ตั้งแต่ปี 1990 S&P 500 ได้รับค่าเฉลี่ยประมาณ 2% ตั้งแต่เดือนพฤษภาคมถึงเดือนตุลาคม ซึ่งเปรียบเทียบกับกำไรเฉลี่ยประมาณ 7% ในช่วงเดือนพฤศจิกายนถึงเมษายน

บางคนขนานนามความแตกต่างตามฤดูกาลนี้ว่า “ขายในเดือนพฤษภาคมและหายไป”

เนื่องจากนักลงทุนยังคงประเมินแนวโน้มอัตราดอกเบี้ย อัตราเงินเฟ้อ และเศรษฐกิจอย่างต่อเนื่อง จึงมีหลายอย่างที่จะเกิดขึ้นในเดือนหน้า

1. วันพุธที่ 3 พฤษภาคม: การขึ้นอัตราดอกเบี้ยของเฟด, สุนทรพจน์ของพาวเวลล์

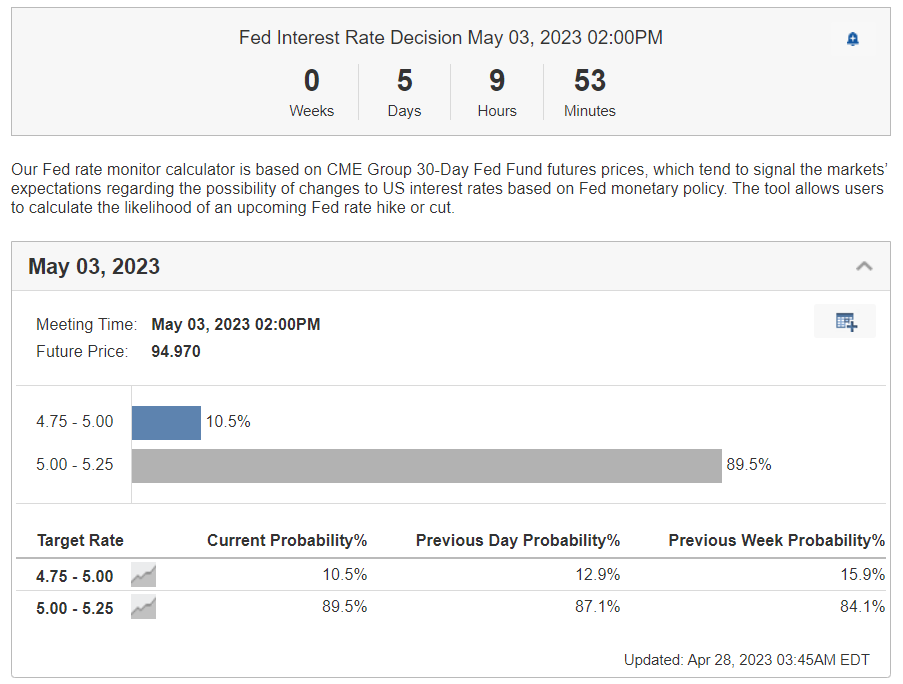

ธนาคารกลางสหรัฐฯ เกือบจะแน่นอนแล้วที่จะปรับขึ้นอัตราดอกเบี้ยติดต่อกันเป็นครั้งที่ 10 เมื่อสิ้นสุดนโยบายระยะเวลา 2 วันในวันพุธที่ 3 พฤษภาคม

ตั้งแต่เช้าวันศุกร์ ตลาดการเงินมีโอกาส 89.5% ที่อัตราคะแนนพื้นฐานจะเพิ่มขึ้น 25 จุด และมีโอกาส 10.5% ที่จะไม่ดำเนินการใดๆ ตามรายงานของ Investing.com

หากในความเป็นจริงแล้วเฟดปรับขึ้นอัตราดอกเบี้ยร้อยละสี่เปอร์เซ็นต์ในสัปดาห์หน้า เฟดจะกำหนดช่วงเป้าหมายของกองทุนเฟดให้อยู่ในช่วงระหว่าง 5.00% ถึง 5.25% ซึ่งผู้กำหนดนโยบายคาดการณ์ไว้ก่อนหน้านี้ว่าน่าจะเป็นจุดสูงสุดในปัจจุบัน รอบการคุมเข้มนโยบาย

นอกเหนือจากการปรับขึ้นของอัตราดอกเบี้ยที่คาดไว้ ประธานเฟด เจอโรม เพาเวลล์ จะจับตาดูอย่างใกล้ชิดหลังจากออกแถลงการณ์ของเฟดไม่นาน

พาวเวลล์จะต้องส่งสัญญาณบางอย่างเกี่ยวกับสิ่งที่จะเกิดขึ้นต่อไป ไม่ว่าจะเป็นการคงคำพูดจากคำแถลงนโยบายในเดือนมีนาคมที่ว่า “การยืนยันนโยบายเพิ่มเติมบางอย่างอาจเหมาะสม” หรือชี้ไปที่การหยุดชั่วคราว

ขณะนี้นักลงทุนกำลังเดิมพันว่าการปรับขึ้นอัตราดอกเบี้ยในสัปดาห์หน้าจะเป็นครั้งสุดท้ายในรอบการคุมเข้มของเฟดในปัจจุบัน ผู้ค้ายังได้ปรับลดอัตราดอกเบี้ยอย่างน้อยหนึ่งครั้งที่ 25bps ภายในสิ้นปี 2566 ท่ามกลางความหวาดกลัวต่อภาวะเศรษฐกิจตกต่ำ

การทำนาย:

- ฉันเชื่อว่าเฟดจะยังคงขึ้นอัตราดอกเบี้ยเพื่อตอบสนองต่อข้อมูลล่าสุดที่แสดงให้เห็นว่าอัตราเงินเฟ้อยังคงไม่ลดละ ในขณะเดียวกัน เศรษฐกิจในวงกว้างดูเหมือนจะเติบโตอย่างต่อเนื่องแม้ว่าจะเป็นไปอย่างช้าๆ

- แม้ว่าฉันยอมรับว่ารอบการรัดเข็มขัดในปัจจุบันอาจใกล้จะถึงเส้นชัยแล้ว แต่ฉันมองว่าอัตราดอกเบี้ยนโยบายจะต้องเพิ่มขึ้นอีกครึ่งหนึ่งของจุดเปอร์เซ็นต์เป็นระหว่าง 5.50% ถึง 5.75% ก่อนที่เฟดจะตอบรับความคิดที่จะหยุดชั่วคราวหรือเปลี่ยนทิศทาง การต่อสู้เพื่อฟื้นฟูเสถียรภาพราคา

- ธนาคารกลางสหรัฐฯ มีความเสี่ยงที่จะดำเนินนโยบายผิดพลาดครั้งใหญ่ หากเริ่มผ่อนปรนนโยบายเร็วเกินไป ซึ่งอาจส่งผลให้แรงกดดันด้านเงินเฟ้อเริ่มเร่งตัวขึ้นอีกครั้ง

- ฉันคาดว่าพาวเวลล์จะย้ำถึงความมุ่งมั่นของเขาที่จะลดอัตราเงินเฟ้อที่เหนียวลง ในขณะที่เน้นย้ำประเด็นที่ว่าเฟดจะตอบสนองต่อข้อมูลที่เข้ามาตลอดช่วงฤดูร้อนและฤดูใบไม้ร่วง ขณะที่พิจารณาทิศทางของการตัดสินใจนโยบายครั้งต่อไป

- สิ่งหนึ่งที่แน่นอนคือ: เมื่อพิจารณาว่าอัตราเงินเฟ้อและเศรษฐกิจมีพฤติกรรมอย่างไร ยิ่งสัญญาที่พาวเวลล์และเฟดให้น้อยลงเท่าไรก็ยิ่งดีเท่านั้น

2. วันศุกร์ที่ 5 พฤษภาคม: รายงานการจ้างงานของสหรัฐฯ

ข้อมูลขนาดใหญ่ชิ้นแรกที่จะออกมาหลังการประชุมนโยบายของเฟดคือรายงานการจ้างงานของสหรัฐฯ และน่าจะเป็นกุญแจสำคัญในการกำหนดความเคลื่อนไหวครั้งต่อไปของธนาคารกลางสหรัฐฯ

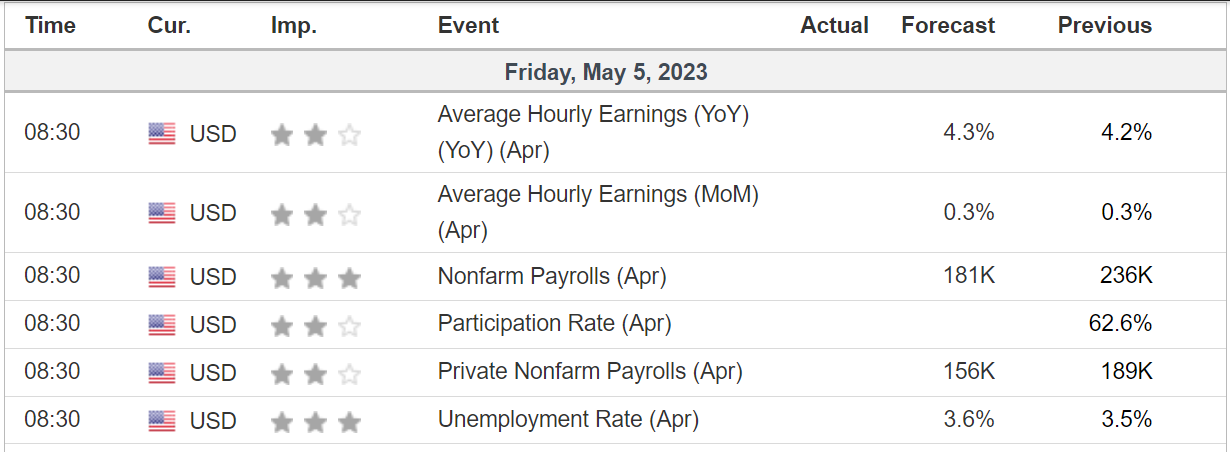

กรมแรงงานจะเผยแพร่รายงานการจ้างงานนอกภาคเกษตรในเดือนเมษายนที่คาดการณ์ไว้สูงในวันศุกร์ที่ 5 พฤษภาคม เวลา 8.30 น. ET การคาดการณ์มุ่งเน้นที่อัตราการจ้างงานที่มั่นคงอย่างต่อเนื่อง แม้ว่าการเพิ่มขึ้นจะน้อยกว่าในเดือนก่อนหน้าก็ตาม

การประมาณการที่สอดคล้องกันคือข้อมูลดังกล่าวจะแสดงให้เห็นว่าเศรษฐกิจสหรัฐฯ เพิ่มขึ้น 181,000 ตำแหน่ง อ้างอิงจาก Investing.comชะลอตัวจากการเติบโตของตำแหน่งงาน 236,000 ตำแหน่งในเดือนมี.ค.

มีการขยับขึ้นหนึ่งขีดเป็น 3.6% ซึ่งใกล้เคียงกับระดับต่ำสุดในรอบ 53 ปีล่าสุดที่ 3.4%

เจ้าหน้าที่ได้ส่งสัญญาณว่าอัตราการว่างงานจะต้องมีอย่างน้อย 4.0% เพื่อชะลออัตราเงินเฟ้อ ในขณะที่นักเศรษฐศาสตร์บางคนกล่าวว่าอัตราการว่างงานจะต้องสูงขึ้นไปอีก

ไม่ว่าจะด้วยวิธีใด การว่างงานที่ต่ำ – เมื่อรวมกับการได้งานที่ดี – ชี้ให้เห็นถึงการปรับขึ้นอัตราดอกเบี้ยที่จะเกิดขึ้นในอีกไม่กี่เดือนข้างหน้า

การทำนาย:

- ฉันเชื่อว่ารายงานการจ้างงานในเดือนเมษายนจะเน้นย้ำถึงความยืดหยุ่นที่โดดเด่นของตลาดแรงงานและสนับสนุนมุมมองที่ว่าการปรับขึ้นอัตราจะต้องมากขึ้นเพื่อทำให้เศรษฐกิจเย็นลง

3. วันพุธที่ 10 พฤษภาคม: ข้อมูล CPI ของสหรัฐฯ

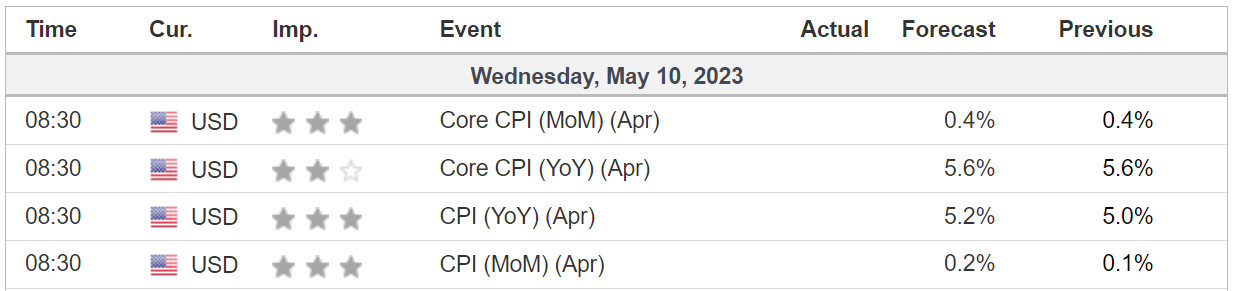

รายงานอัตราเงินเฟ้อ CPI เดือนเมษายนมีจำนวนมากในวันพุธที่ 10 พฤษภาคม และนักวิเคราะห์คาดว่าอาจร้อนแรงกว่าระดับ 5.0% ของเดือนมีนาคมเมื่อเทียบเป็นรายปี ซึ่งบ่งชี้ว่าเฟดจะยังคงต่อสู้กับเงินเฟ้อต่อไป

จากข้อมูลของ Investing.com คาดการณ์ว่าจะเพิ่มขึ้น 0.2% ในเดือนนี้หลังจากที่เพิ่มขึ้น 0.1% ในเดือนมีนาคม อัตราพาดหัวเพิ่มขึ้น 5.2% เทียบกับ 5.0% ต่อปีในเดือนก่อนหน้า

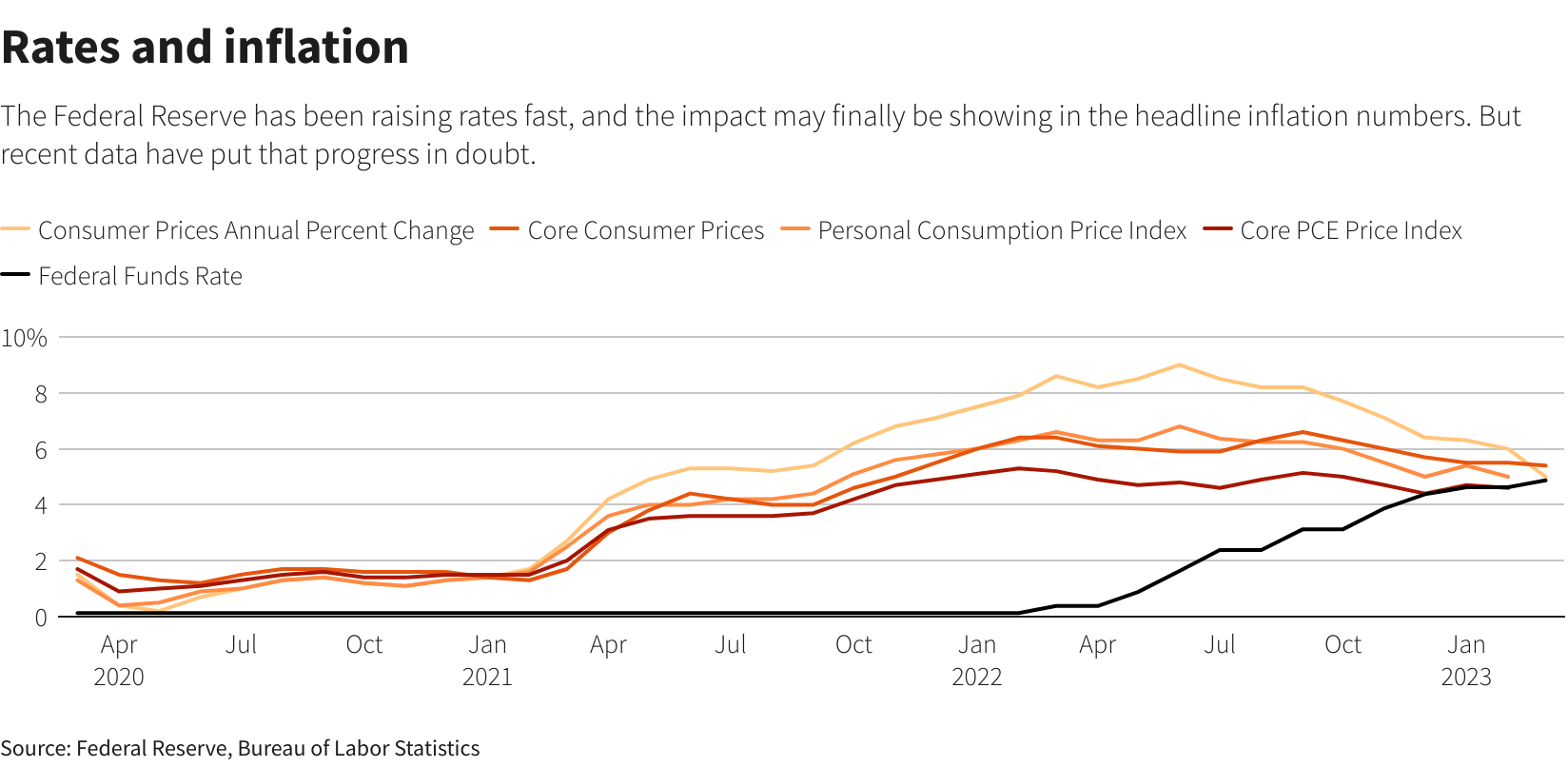

ดัชนี CPI ของสหรัฐพุ่งสูงสุดที่ 9.1% ในเดือนกรกฎาคมและมีแนวโน้มขาลงอย่างต่อเนื่อง อย่างไรก็ตาม อัตราเงินเฟ้อยังคงสูงกว่าที่เฟดจะพิจารณาให้สอดคล้องกับช่วงเป้าหมายที่ 2%

ในขณะเดียวกัน ดัชนี CPI หลักคาดว่าจะเพิ่มขึ้น 0.4% ในเดือนนี้ และ 5.6% จากปีที่แล้ว ตัวเลขหลักได้รับการจับตามองอย่างใกล้ชิดโดยเจ้าหน้าที่เฟดซึ่งเชื่อว่าเป็นการประเมินทิศทางเงินเฟ้อในอนาคตที่แม่นยำยิ่งขึ้น

การทำนาย:

- โดยรวมแล้ว แม้ว่าแนวโน้มจะต่ำลง แต่ข้อมูลน่าจะเปิดเผยว่าทั้ง CPI และ CPI หลักไม่ได้ลดลงเร็วพอที่เฟดจะชะลอความพยายามต่อสู้กับเงินเฟ้อในปีนี้

ผมเชื่อว่าเฟดมีแนวโน้มที่จะขึ้นอัตราดอกเบี้ยอีกครั้งในเดือนมิถุนายนและกรกฎาคม ตราบใดที่อัตราเงินเฟ้อยังคงอยู่ในระดับสูงและตลาดแรงงานยังคงมีความยืดหยุ่น

4. ฤดูกาลรับรายได้ดำเนินต่อไป

นักลงทุนต่างรอคอยรายได้ที่ท่วมท้นในเดือนพฤษภาคม เนื่องจากฤดูกาลรายงานไตรมาสแรกของวอลล์สตรีทยังคงดำเนินต่อไป

Apple (NASDAQ:) จะเป็นหุ้น ‘FAAMG’ ตัวสุดท้ายที่จะรายงานผลประกอบการประจำไตรมาส เมื่อบริษัทประกาศผลประกอบการประจำไตรมาสที่ 2 หลังจากปิดตลาดในวันพฤหัสบดีที่ 4 พฤษภาคม

บริษัทที่มีชื่อเสียงอื่น ๆ ที่เข้าร่วม AAPL ในการรายงานรายได้ในสัปดาห์หน้า ได้แก่ Advanced Micro Devices (NASDAQ:), Qualcomm (NASDAQ:), Coinbase (NASDAQ:), Block (NYSE:), Shopify (NYSE:), Uber (NYSE:), Ford Motor Company (NYSE:), Starbucks (NASDAQ:), Pfizer (NYSE:), Moderna (NASDAQ:) และ DraftKings (NASDAQ:)

สัปดาห์ต่อมาจะเห็นชื่อที่มีชื่อเสียงเช่น Walt Disney (NYSE:), PayPal (NASDAQ:), Robinhood (NASDAQ:), Airbnb (NASDAQ:), Palantir Technologies (NYSE:), Roblox (NYSE:), Lucid Group ( NASDAQ:), Rivian Automotive (NASDAQ:), Occidental Petroleum (NYSE:) และ Beyond Meat (NASDAQ:) รายงานผลประกอบการ

จากนั้นผู้ค้าปลีกจะเข้าร่วมเวทีกลางในสัปดาห์การซื้อขายเต็มรูปแบบสุดท้ายของเดือนเมื่อ Walmart (NYSE:), Target (NYSE:), Home Depot (NYSE:), Lowe’s, TJX Companies (NYSE:) และ Costco (NASDAQ:) ส่งมอบผลลัพธ์ทางการเงินล่าสุดของพวกเขา

อีกชื่อหลักที่น่าจับตามองคือ Nvidia (NASDAQ:) ซึ่งผลประกอบการไตรมาสที่ 1 มีกำหนดจะออกมาหลังระฆังปิดในวันพุธที่ 24 พฤษภาคม

ความคาดหวังสำหรับผลประกอบการไตรมาสที่ 1 ได้รับการปรับปรุงอย่างมากโดยนักวิเคราะห์คาดการณ์ว่าผลกำไรที่ บริษัท S&P 500 จะลดลง 2.4% เมื่อเทียบเป็นรายปีเมื่อเทียบกับการคาดการณ์ที่ลดลง 5.1% เมื่อเริ่มต้นฤดูกาลรายได้ตาม FactSet

จาก 235 บริษัท S&P 500 ที่รายงานผลประกอบการจนถึงวันพฤหัสบดี ประมาณ 79% ได้รายงานสิ่งที่น่าประหลาดใจในเชิงบวก ตามข้อมูล FactSet ในไตรมาสปกติ 66% ของบริษัท S&P 500 สูงกว่าที่คาดการณ์ไว้

5. ละครเพดานหนี้

ความไม่แน่นอนที่เกิดขึ้นใหม่ในด้านการเมืองอาจเป็นตัวกำหนดว่าเจ้าหน้าที่เฟดจะชั่งน้ำหนักความเสี่ยงที่เศรษฐกิจสหรัฐฯ เผชิญอยู่อย่างไร และตัดสินใจว่าจะหยุดขึ้นอัตราดอกเบี้ยชั่วคราวหรือไม่

กระทรวงการคลังสหรัฐฯ อาจหมดหนทางที่จะชำระค่าใช้จ่ายภายในเวลาไม่กี่สัปดาห์ หากสภาคองเกรสไม่ผ่านร่างกฎหมายเพื่อเพิ่มเพดานหนี้ของรัฐบาลที่ 31.4 ล้านล้านดอลลาร์ ซึ่งเพิ่มความเสี่ยงในการผิดนัดชำระหนี้ครั้งประวัติศาสตร์ของสหรัฐฯ

ฝ่ายนิติบัญญัติไม่ทราบแน่ชัดว่าพวกเขาเหลือเวลาอีกเท่าใดในการดำเนินการ แต่ “x-date” อาจมาอย่างเร็วที่สุดในสัปดาห์แรกของเดือนมิถุนายน

เควิน แมคคาร์ธี ประธานสภาผู้แทนราษฎรแห่งพรรครีพับลิกันเรียกร้องให้ประธานาธิบดีโจ ไบเดนเริ่มการเจรจาเกี่ยวกับการเพิ่มเพดานหนี้และร่างกฎหมายลดค่าใช้จ่าย แม้ว่าทำเนียบขาวและพรรคเดโมแครตในสภาคองเกรสจะยืนยันการเพิ่มวงเงินหนี้โดยไม่มีข้อผูกมัดใดๆ

สำหรับเจ้าหน้าที่ของเฟด ความขัดแย้งทางการเมืองอาจมีอิทธิพลต่อมุมมองของพวกเขาว่าเศรษฐกิจและอัตราเงินเฟ้อมีแนวโน้มที่จะชะลอตัวลงมากกว่านี้ หรืออาจมากกว่านั้นมาก – เร็วกว่าที่คาดการณ์ไว้หรือไม่

หากเป็นเช่นนั้น ตลาดจะถูกบังคับให้ปรับราคาคาดการณ์อัตราใหม่เพื่อสะท้อนถึงการผ่อนคลายเพิ่มเติมภายในสิ้นปีนี้

ค้นหาข้อมูลทั้งหมดที่คุณต้องการใน InvestingPro!

การเปิดเผยข้อมูล: ในขณะที่เขียน ฉันสนใจ S&P 500 และ Nasdaq 100 ผ่าน SPDR S&P 500 ETF (SPY) และ Invesco QQQ Trust ETF (QQQ) ฉันยังยาวใน เทคโนโลยี เลือก Sector SPDR ETF (NYSE:XLK) ฉันปรับสมดุลพอร์ตโฟลิโอของหุ้นรายตัวและ ETF อย่างสม่ำเสมอ โดยอิงจากการประเมินความเสี่ยงอย่างต่อเนื่องของทั้งสภาพแวดล้อมของเศรษฐกิจมหภาคและการเงินของบริษัท มุมมองที่กล่าวถึงในบทความนี้เป็นเพียงความคิดเห็นของผู้เขียนเท่านั้น และไม่ควรนำมาเป็นคำแนะนำในการลงทุน

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link