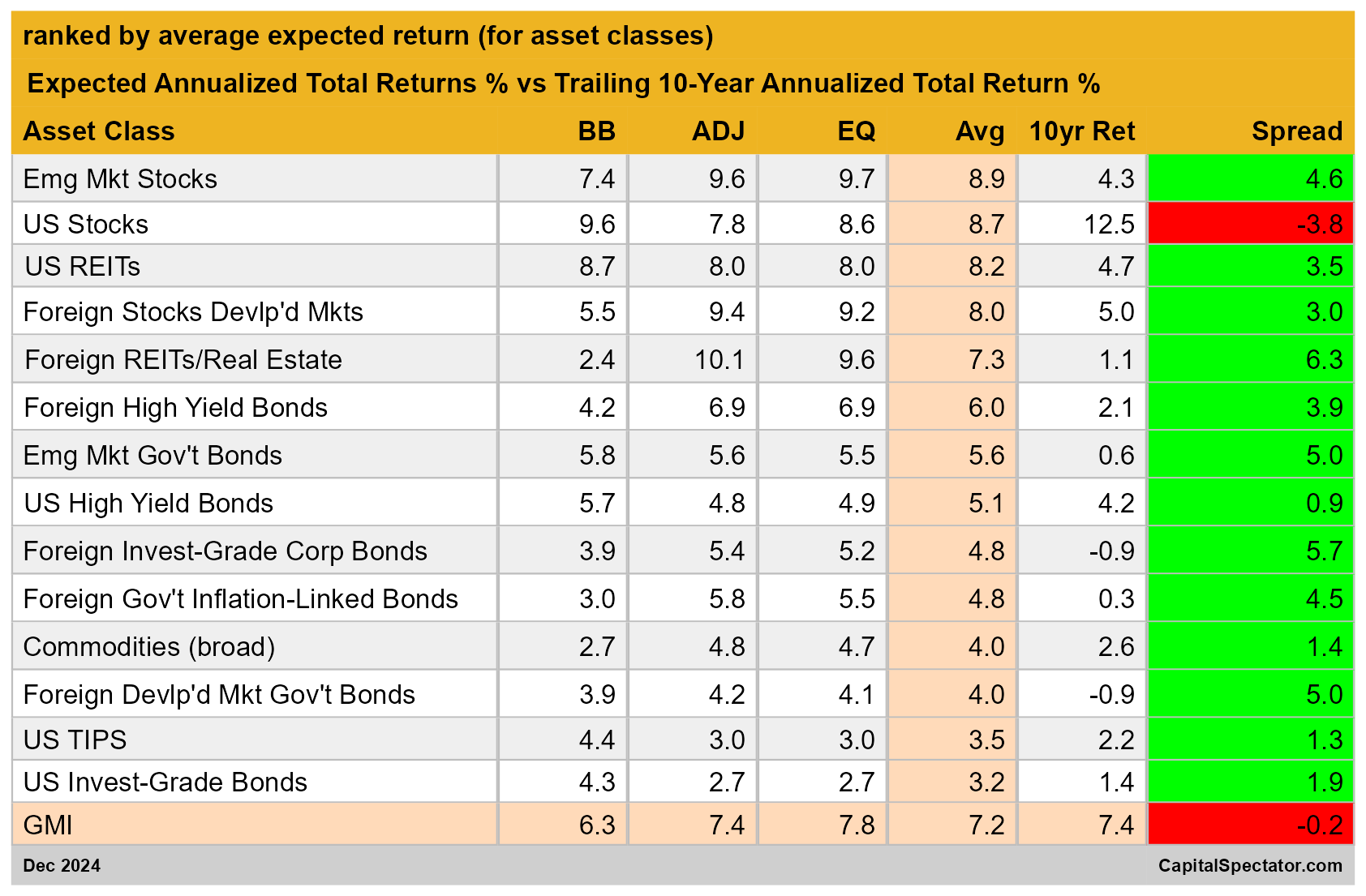

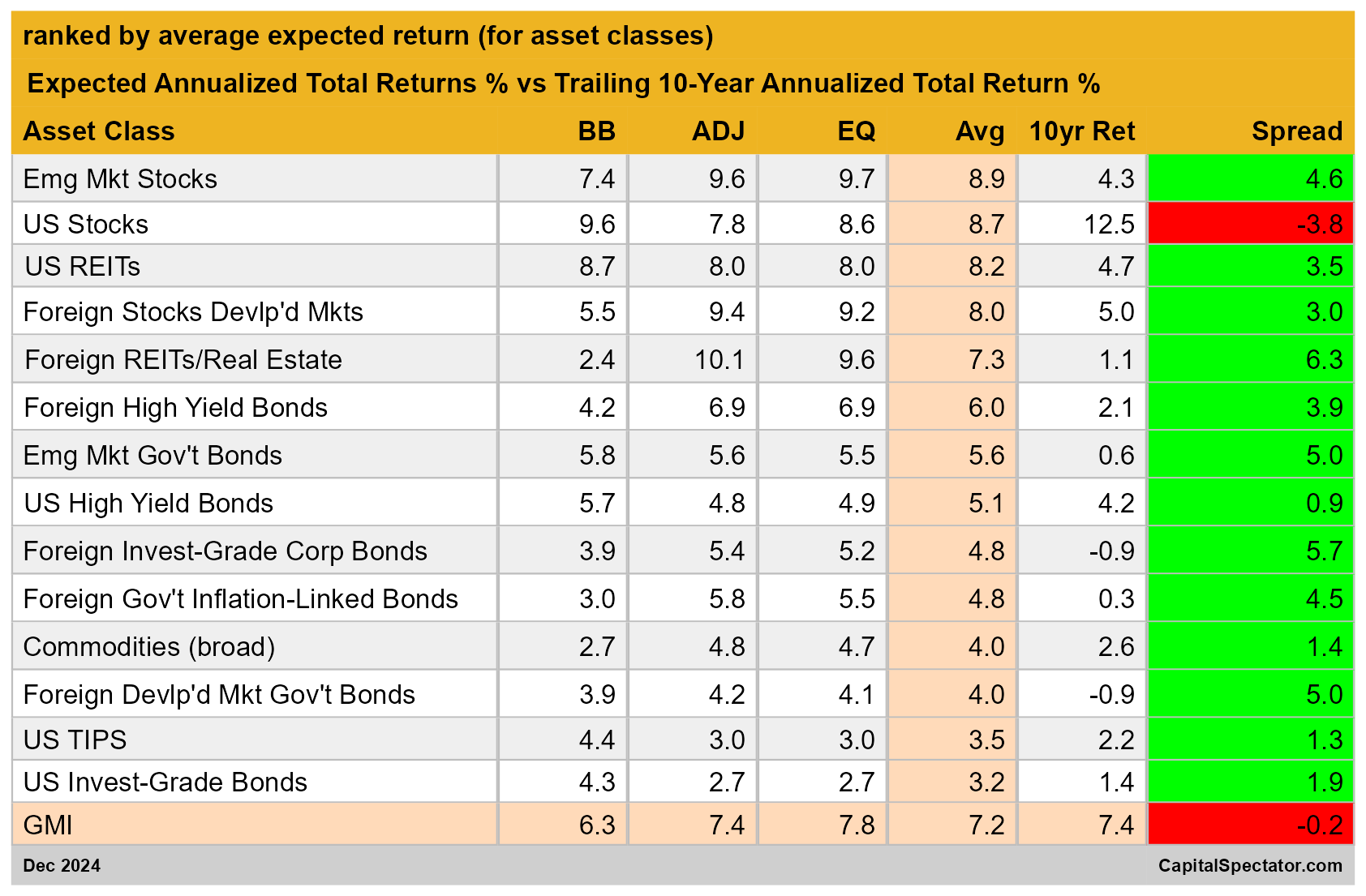

ผลตอบแทนที่คาดหวังในระยะยาวสำหรับดัชนีตลาดโลก (GMI) ทรงตัวในเดือนธันวาคม เทียบกับ การคาดการณ์ที่ไม่เปลี่ยนแปลงตามแบบจำลองสามแบบที่กำหนดไว้ด้านล่าง สะท้อนถึงเดือนที่สองที่มีแนวโน้มผลตอบแทนสูงสุดในประวัติศาสตร์ล่าสุดสำหรับเกณฑ์มาตรฐานระดับโลกที่มีหลายสินทรัพย์

การคาดการณ์ระยะยาวของ GMI ยังคงทรงตัวที่ผลตอบแทนรวม 7.2% ต่อปี GMI เป็นเกณฑ์มาตรฐานที่ไม่มีการจัดการซึ่งเก็บทั้งหมด (ยกเว้นเงินสด) โดยอิงตามน้ำหนักตลาดผ่านชุดพร็อกซี ETF

เช่นเดียวกับในช่วงหลายเดือนที่ผ่านมา หุ้นสหรัฐฯ ยังคงเป็นข้อเสียเพียงอย่างเดียวของผลตอบแทนที่คาดหวังเมื่อเทียบกับประวัติของตลาดและประเภทสินทรัพย์ต่างๆ ที่ประกอบด้วย GMI การคาดการณ์โดยเฉลี่ยสำหรับหุ้นอเมริกันยังคงพิมพ์ออกมาต่ำกว่าผลการดำเนินงาน 10 ปีที่ผ่านมา ความหมายโดยนัย: หุ้นสหรัฐฯ คาดว่าจะได้รับผลลัพธ์ที่อ่อนตัวลงอย่างเห็นได้ชัดในปีต่อๆ ไป เทียบกับผลตอบแทนที่รับรู้ของตลาดในช่วงทศวรรษที่ผ่านมา ในทางตรงกันข้าม สินทรัพย์หลักประเภทอื่นๆ ที่เหลือยังคงโพสต์การคาดการณ์ผลตอบแทนให้สูงกว่าสถิติในรอบ 10 ปีที่ผ่านมา บนพื้นฐานดังกล่าว กรณีของพอร์ตโฟลิโอที่มีความหลากหลายทั่วโลกดูน่าสนใจยิ่งขึ้นเมื่อเทียบกับทศวรรษที่ผ่านมา

GMI แสดงถึงเกณฑ์มาตรฐานทางทฤษฎีสำหรับพอร์ตโฟลิโอที่ “เหมาะสมที่สุด” ซึ่งเหมาะสำหรับนักลงทุนทั่วไปที่มีขอบเขตเวลาที่ไม่มีที่สิ้นสุด ดังนั้น GMI จึงมีประโยชน์ในฐานะ จุดเริ่มต้น สำหรับการปรับแต่งการจัดสรรสินทรัพย์และการออกแบบพอร์ตโฟลิโอเพื่อให้ตรงกับความคาดหวังของนักลงทุน วัตถุประสงค์ การยอมรับความเสี่ยง ฯลฯ ประวัติของ GMI แสดงให้เห็นว่าประสิทธิภาพของเกณฑ์มาตรฐานแบบพาสซีฟนี้สามารถแข่งขันกับกลยุทธ์การจัดสรรสินทรัพย์ที่ใช้งานอยู่ส่วนใหญ่ โดยเฉพาะอย่างยิ่งหลังจากปรับความเสี่ยง ต้นทุนการซื้อขาย และภาษีแล้ว

มีแนวโน้มว่าการคาดการณ์บางส่วน ส่วนใหญ่หรือทั้งหมดข้างต้นจะมีขอบเขตที่กว้างในระดับหนึ่ง อย่างไรก็ตาม การคาดการณ์ของ GMI คาดว่าจะมีความน่าเชื่อถือมากกว่าเมื่อเทียบกับการประมาณการส่วนประกอบต่างๆ การคาดการณ์สำหรับตลาดเฉพาะ (หุ้นสหรัฐฯ สินค้าโภคภัณฑ์ ฯลฯ) อาจมีความผันผวนมากขึ้นและข้อผิดพลาดในการติดตามเมื่อเปรียบเทียบกับการรวมการคาดการณ์ไว้ในประมาณการ GMI ซึ่งเป็นกระบวนการที่อาจลดข้อผิดพลาดบางอย่างเมื่อเวลาผ่านไป

อีกวิธีหนึ่งในการดูการคาดการณ์ข้างต้นคือการใช้การประมาณการเป็นข้อมูลพื้นฐานในการปรับปรุงความคาดหวัง ตัวอย่างเช่น การคาดการณ์จุดด้านบนสามารถปรับได้ด้วยแบบจำลองเพิ่มเติมที่คำนึงถึงปัจจัยอื่นๆ ที่ไม่ได้ใช้ที่นี่ — การประเมินมูลค่าปัจจุบัน เช่น อัตราผลตอบแทนเงินปันผล

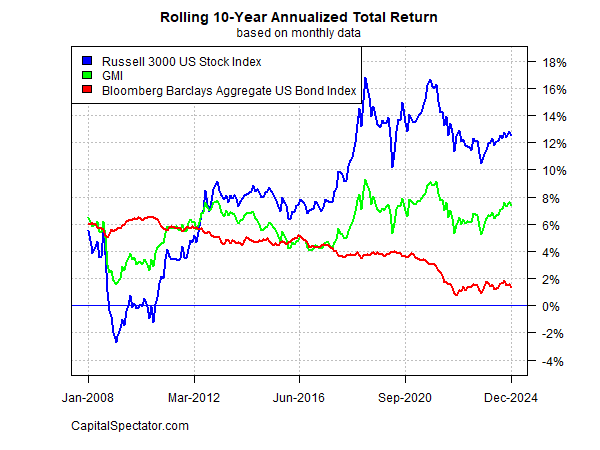

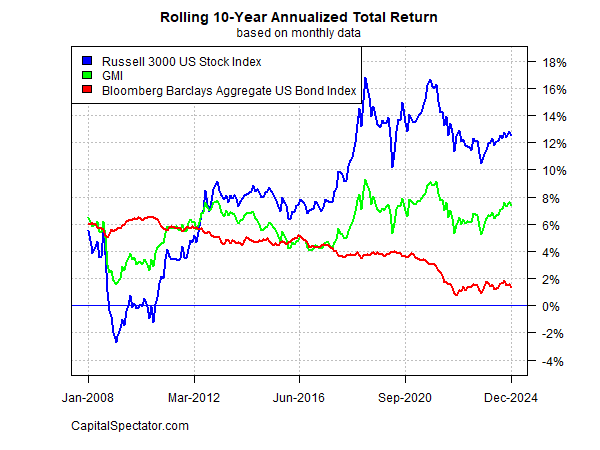

สำหรับมุมมองว่าผลตอบแทนรวมที่รับรู้ของ GMI พัฒนาไปตามกาลเวลาอย่างไร ให้พิจารณาประวัติของเกณฑ์มาตรฐานโดยคำนวณเป็นรายปีแบบต่อเนื่อง 10 ปี

แผนภูมิด้านล่างเปรียบเทียบผลการดำเนินงานของ GMI เทียบกับหุ้นสหรัฐฯ และพันธบัตรสหรัฐฯ ที่เทียบเท่าในเดือนที่ผ่านมา ผลตอบแทนปัจจุบันของ GMI ในช่วงสิบปีที่ผ่านมาคือ 7.4% ซึ่งเป็นผลการดำเนินงานที่แข็งแกร่งแต่ปานกลางเมื่อเทียบกับประวัติศาสตร์ล่าสุด

ต่อไปนี้เป็นข้อมูลสรุปโดยย่อเกี่ยวกับวิธีการสร้างการคาดการณ์และคำจำกัดความของเมตริกอื่นๆ ในตารางด้านบน:

BB: โมเดล Building Block ใช้ผลตอบแทนในอดีตเป็นตัวแทนในการประมาณอนาคต ระยะเวลาตัวอย่างที่ใช้เริ่มต้นในเดือนมกราคม พ.ศ. 2541 (วันที่เร็วที่สุดสำหรับประเภทสินทรัพย์ทั้งหมดที่ระบุไว้ข้างต้น) ขั้นตอนคือการคำนวณค่าพรีเมียมความเสี่ยงสำหรับสินทรัพย์แต่ละประเภท คำนวณผลตอบแทนรายปี จากนั้นเพิ่มอัตราปลอดความเสี่ยงที่คาดหวังเพื่อสร้างการคาดการณ์ผลตอบแทนทั้งหมด สำหรับอัตราปลอดความเสี่ยงที่คาดหวัง เราใช้อัตราผลตอบแทนล่าสุดจาก Treasury Inflation Protected Security (TIPS) อายุ 10 ปี อัตราผลตอบแทนนี้ถือเป็นการประมาณการของตลาดสำหรับผลตอบแทนที่แท้จริง (ปรับตามอัตราเงินเฟ้อ) โดยปราศจากความเสี่ยงสำหรับสินทรัพย์ที่ “ปลอดภัย” — อัตรา “ไร้ความเสี่ยง” นี้ยังใช้กับโมเดลทั้งหมดที่ระบุไว้ด้านล่างนี้ด้วย โปรดทราบว่าโมเดล BB ที่ใช้ในที่นี้ (แบบหลวมๆ) อิงตามวิธีการที่ระบุไว้โดย Ibbotson Associates (แผนกหนึ่งของ Morningstar)

อีคิว: วิศวกรย้อนกลับแบบจำลองสมดุลคาดหวังผลตอบแทนโดยคำนึงถึงความเสี่ยง แทนที่จะพยายามคาดการณ์ผลตอบแทนโดยตรง โมเดลนี้อาศัยกรอบงานที่ค่อนข้างเชื่อถือได้มากกว่าในการใช้ตัวชี้วัดความเสี่ยงเพื่อประเมินประสิทธิภาพในอนาคต กระบวนการนี้ค่อนข้างแข็งแกร่งในแง่ที่ว่าการคาดการณ์ความเสี่ยงนั้นง่ายกว่าการคาดการณ์ผลตอบแทนเล็กน้อย อินพุตทั้งสาม:

* การประมาณราคาความเสี่ยงในตลาดที่คาดหวังโดยรวมของพอร์ตโฟลิโอ ซึ่งกำหนดเป็นอัตราส่วน Sharpe ซึ่งเป็นอัตราส่วนของค่าเผื่อความเสี่ยงต่อความผันผวน (ค่าเบี่ยงเบนมาตรฐาน) หมายเหตุ: “ผลงาน” ที่นี่และตลอดหมายถึง GMI

* ความผันผวนที่คาดหวัง (ส่วนเบี่ยงเบนมาตรฐาน) ของสินทรัพย์แต่ละรายการ (องค์ประกอบตลาดของ GMI)

* ความสัมพันธ์ที่คาดหวังสำหรับแต่ละสินทรัพย์สัมพันธ์กับพอร์ตโฟลิโอ (GMI)

แบบจำลองสำหรับการประมาณผลตอบแทนดุลยภาพนี้เริ่มแรกร่างไว้ในรายงานปี 1974 โดยศาสตราจารย์บิล ชาร์ป หากต้องการสรุป โปรดดูคำอธิบายของ Gary Brinson ในบทที่ 3 ของ The Portable MBA in Investment ฉันยังได้ตรวจสอบโมเดลนี้ในหนังสือของฉัน การจัดสรรสินทรัพย์แบบไดนามิก โปรดทราบว่าวิธีการนี้จะประมาณค่าพรีเมียมความเสี่ยงในเบื้องต้น จากนั้นจึงเพิ่มอัตราปลอดความเสี่ยงที่คาดหวังเพื่อให้ได้ผลตอบแทนที่คาดการณ์ไว้ทั้งหมด อัตราปลอดความเสี่ยงที่คาดหวังแสดงอยู่ใน BB ด้านบน

ปรับ: วิธีการนี้เหมือนกับแบบจำลองดุลยภาพ (EQ) ที่ระบุไว้ข้างต้น โดยมีข้อยกเว้นประการหนึ่ง: การคาดการณ์จะถูกปรับตามโมเมนตัมระยะสั้นและปัจจัยการกลับตัวเฉลี่ยในระยะยาว โมเมนตัมหมายถึงราคาปัจจุบันสัมพันธ์กับค่าเฉลี่ยเคลื่อนที่ 12 เดือนที่ผ่านมา ปัจจัยการกลับตัวเฉลี่ยประมาณเป็นราคาปัจจุบันเทียบกับค่าเฉลี่ยเคลื่อนที่ย้อนหลัง 60 เดือน (5 ปี) การคาดการณ์ดุลยภาพจะถูกปรับตามราคาปัจจุบันเทียบกับค่าเฉลี่ยเคลื่อนที่ราย 12 เดือนและ 60 เดือน หากราคาปัจจุบันสูงกว่า (ต่ำกว่า) ค่าเฉลี่ยเคลื่อนที่ การประมาณการความเสี่ยงล่วงหน้าที่ยังไม่ได้ปรับปรุงจะลดลง (เพิ่มขึ้น) สูตรสำหรับการปรับเปลี่ยนคือการนำค่าเฉลี่ยผกผันของราคาปัจจุบันกับค่าเฉลี่ยเคลื่อนที่ทั้งสองค่า ตัวอย่างเช่น หากราคาปัจจุบันของประเภทสินทรัพย์สูงกว่าค่าเฉลี่ยเคลื่อนที่ 12 เดือน 10% และสูงกว่าค่าเฉลี่ยเคลื่อนที่ 60 เดือน 20% การคาดการณ์ที่ยังไม่ได้ปรับปรุงจะลดลง 15% (ค่าเฉลี่ย 10% และ 20%) ตรรกะที่นี่คือเมื่อราคาค่อนข้างสูงเทียบกับประวัติล่าสุด การคาดการณ์ดุลยภาพจะลดลง ในทางกลับกัน เมื่อราคาค่อนข้างต่ำเมื่อเทียบกับประวัติล่าสุด การคาดการณ์ดุลยภาพก็จะเพิ่มขึ้น

เฉลี่ย: คอลัมน์นี้เป็นค่าเฉลี่ยอย่างง่ายของการคาดการณ์ทั้งสามรายการสำหรับแต่ละแถว (ประเภทสินทรัพย์)

10 ปี เกษียณ: สำหรับมุมมองเกี่ยวกับผลตอบแทนที่แท้จริง คอลัมน์นี้จะแสดงผลตอบแทนรวมต่อปีย้อนหลัง 10 ปีสำหรับประเภทสินทรัพย์จนถึงเดือนเป้าหมายปัจจุบัน

การแพร่กระจาย: แบบจำลองเฉลี่ยคาดการณ์น้อยกว่าผลตอบแทนย้อนหลัง 10 ปี

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link