คำถามที่ถามเราบ่อยที่สุดเมื่อเร็ว ๆ นี้: “เหตุใดอัตราผลตอบแทนพันธบัตรจึงเพิ่มขึ้น”

หลังจากตอบด้วยวาจาหลายครั้งแล้ว ก็ถึงเวลาเขียนคำตอบของเราให้ทุกคนได้เห็น คำตอบจะช่วยให้คุณเข้าใจสาเหตุที่ทำให้อัตราผลตอบแทนพันธบัตรเพิ่มขึ้น และที่สำคัญกว่านั้น จะช่วยให้คุณเข้าใจได้ดีขึ้นเมื่อแนวโน้มอาจกลับตัว

ต่างจากความผันผวนของราคาหุ้นในระยะสั้นและระยะกลาง ซึ่งมักเกิดจากการเปลี่ยนแปลงความเชื่อมั่นของนักลงทุน ตลาดตราสารหนี้มีพื้นฐานพื้นฐานมากกว่ามาก อัตราดอกเบี้ยซึ่งแสดงถึงต้นทุนของเงิน มีผลกระทบอย่างมากต่อกิจกรรมทางเศรษฐกิจและอัตราเงินเฟ้อในระบบเศรษฐกิจที่มีเลเวอเรจสูงเช่นเดียวกับเรา ดังนั้นการเติบโตทางเศรษฐกิจ อัตราเงินเฟ้อ และอัตราผลตอบแทนพันธบัตรรัฐบาลจึงมีความสัมพันธ์กันสูง

อย่างไรก็ตาม ความรู้สึกของผู้ลงทุนในพันธบัตรส่งผลต่ออัตราผลตอบแทนและสามารถวัดปริมาณได้อย่างแม่นยำ ไม่เหมือนตลาดหุ้น ในคำพูดของตลาดตราสารหนี้เรียกว่า “เบี้ยประกันหรือส่วนลดระยะยาว”

การระบุปริมาณของคำว่าพรีเมียมหรือส่วนลด และที่สำคัญไม่แพ้กัน การทำความเข้าใจเรื่องเล่าของตลาดที่รับผิดชอบต่อของพรีเมียมหรือส่วนลดนั้นมีคุณค่า ด้วยความรู้ดังกล่าว เราสามารถประเมินได้ว่าเรื่องเล่านั้นสมเหตุสมผลหรือไม่ แล้วเบี้ยประกันภัยหรือส่วนลดจะยังคงอยู่ต่อไปหรือไม่? หากการเล่าเรื่องไร้เหตุผล อาจมีโอกาสที่จะทำกำไรเมื่อเบี้ยประกันภัยหรือส่วนลดกลับสู่ปกติ

ด้วยเหตุนี้ เรามาดูกันดีกว่าว่าเหตุใดอัตราผลตอบแทนพันธบัตรจึงเพิ่มขึ้น

แบบจำลองอัตราผลตอบแทนพันธบัตรขั้นพื้นฐาน

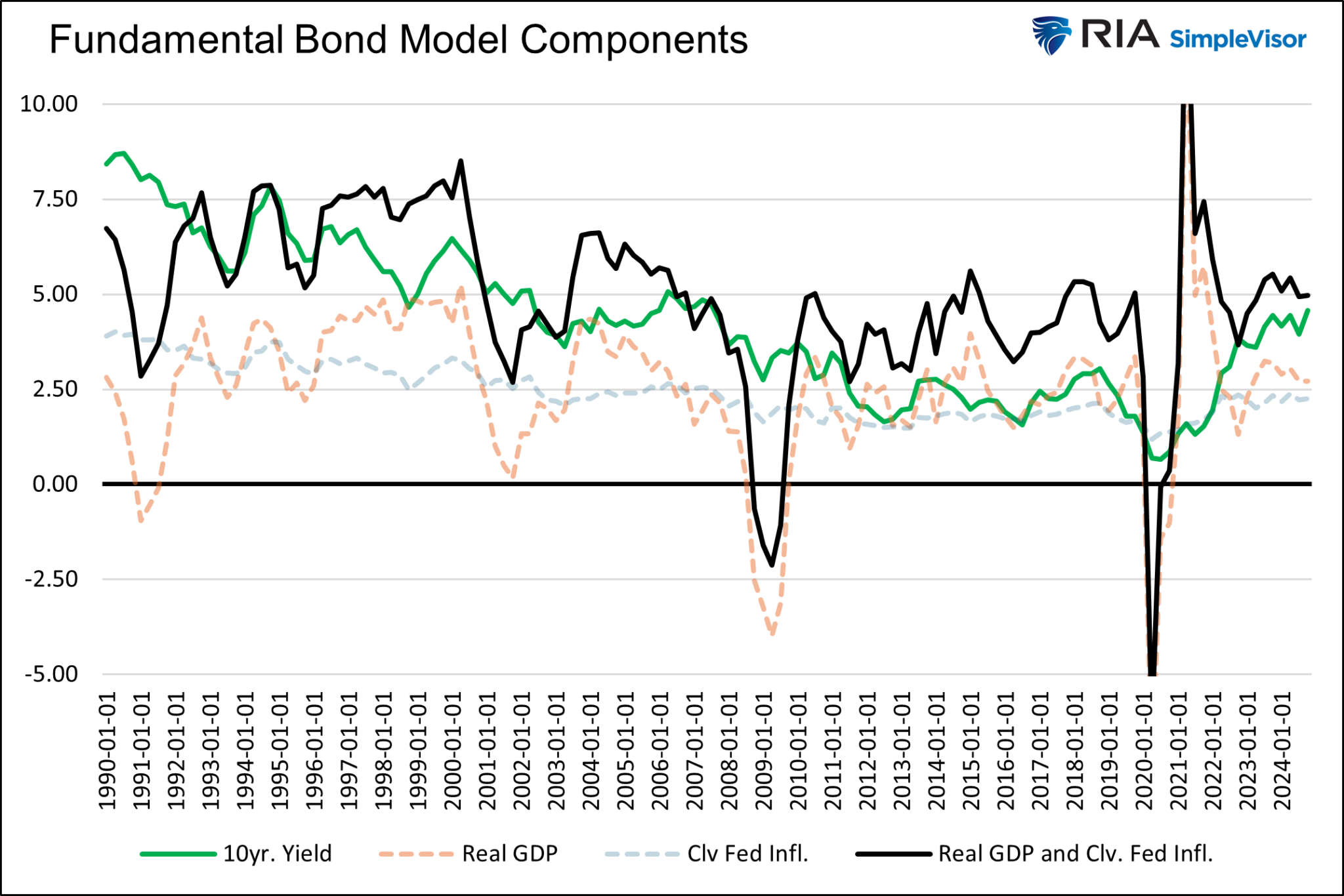

เราได้สร้างแบบจำลองอัตราผลตอบแทนพื้นฐานที่เป็นกรรมสิทธิ์ที่ค่อนข้างเรียบง่ายแต่มีประสิทธิภาพสูง โดยพิจารณาจากอัตราเงินเฟ้อและการเติบโตทางเศรษฐกิจ แบบจำลองอัตราผลตอบแทนพันธบัตรของเราใช้เพียงสองอินพุตเท่านั้น

- อัตราเงินเฟ้อ– โมเดลความคาดหวังเงินเฟ้อของ Cleveland Fed แบบจำลองของพวกเขามีเอกลักษณ์เฉพาะตัวเนื่องจากใช้ข้อมูลเงินเฟ้อจริงและตลาดและการวัดการคาดการณ์เงินเฟ้อตามแบบสำรวจ การรวมกันของการเปลี่ยนแปลงราคาที่เกิดขึ้นจริงและที่คาดไว้จะทำให้เห็นภาพอัตราเงินเฟ้อที่สมบูรณ์

- กิจกรรมทางเศรษฐกิจ– จีดีพีที่แท้จริง GDP ที่แท้จริงจะตัดอัตราเงินเฟ้อออกเพื่อประเมินกิจกรรมทางเศรษฐกิจโดยไม่มีผลกระทบจากการเปลี่ยนแปลงราคา

กราฟด้านล่างแสดงแผนภูมิอินพุตทั้งสองข้างผลรวมและ เราใช้สีจางของอินพุตทั้งสองเพื่อเน้นความสัมพันธ์ระหว่างผลรวมของปัจจัยทั้งสอง (สีดำ) และผลตอบแทน (สีเขียว)

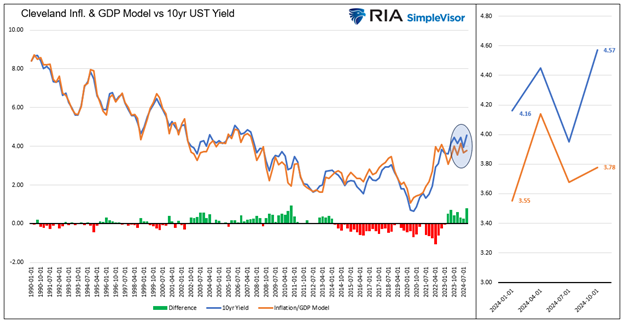

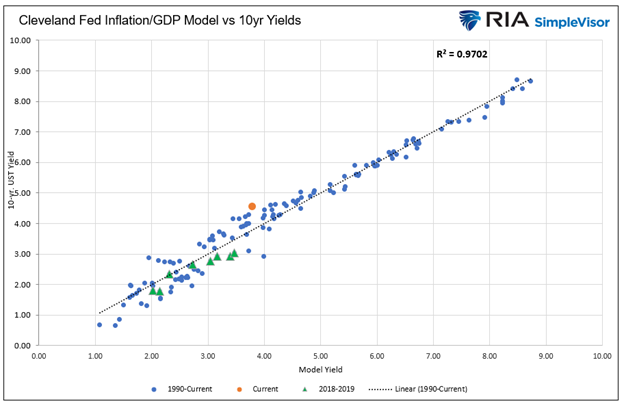

กราฟด้านบนแสดงความสัมพันธ์ที่ดี อย่างไรก็ตาม เพื่อปรับปรุงแบบจำลองอย่างมาก เราได้ทำการวิเคราะห์การถดถอยพหุคูณของอินพุตทั้งสองพร้อมผลตอบแทน การทำเช่นนี้สร้างความสัมพันธ์ที่มีนัยสำคัญกับ r-squared ที่ .9702 ตามที่เราแบ่งปันในกราฟทั้งสองด้านล่าง ความสัมพันธ์ดังกล่าวมีศักยภาพทางสถิติและการมองเห็นมากกว่าภาพด้านบนมาก

ความคาดหวังของผลตอบแทนของแบบจำลอง

กราฟเส้นที่เปรียบเทียบผลตอบแทนของแบบจำลองที่คาดหวังกับอัตราผลตอบแทนจริงแสดงให้เห็นว่าอัตราผลตอบแทนของแบบจำลองคือ 3.78% เทียบกับอัตราผลตอบแทนจริงที่ 4.57%

ส่วนต่าง .79% คือเบี้ยประกันภัยระยะยาว แผนภูมิแท่งในกราฟแรกและจุดสีส้มในแผนภูมิกระจายทำให้บริบททางประวัติศาสตร์มีระดับพรีเมี่ยม

ภายในแผนภูมิกระจาย เราไฮไลต์ระดับปี 2018-19 ด้วยสีเขียวเพื่อแสดงให้เห็นว่าจะเกิดอะไรขึ้นกับอัตราผลตอบแทน 10 ปี หากกิจกรรมทางเศรษฐกิจและอัตราเงินเฟ้อยังคงเข้าสู่ภาวะปกติและคำว่าพรีเมี่ยมหายไป ซึ่งจะทำให้อัตราผลตอบแทน 10 ปีอยู่ในช่วง 2-3% หากเราถือว่าพันธบัตรอายุ 10 ปีมีอายุแปดปี ผู้ถือหุ้นกู้ควรได้รับผลตอบแทนจากราคา 12-20% พร้อมผลตอบแทนเพิ่มเติมจากคูปองรายปี 4+%

มูลค่าความเชื่อมั่นคืออะไร?

New York Fed ให้คำจำกัดความของพรีเมี่ยมดังนี้:

ค่าตอบแทนที่ผู้ลงทุนต้องการเพื่อรองรับความเสี่ยงที่อัตราดอกเบี้ยอาจมีการเปลี่ยนแปลงตลอดอายุของพันธบัตร

พูดง่ายๆ ก็คือผลตอบแทนเพิ่มเติมที่นักลงทุนต้องการ นอกเหนือจากผลตอบแทนที่ได้รับจากกิจกรรมทางเศรษฐกิจและอัตราเงินเฟ้อ มันวัดปริมาณความเชื่อมั่นของตลาดตราสารหนี้

เราเชื่อว่ามีเหตุผลหลายประการสำหรับเบี้ยประกันภัยในปัจจุบัน แต่สองเหตุผลน่าจะมีผลกระทบมากที่สุด

การขาดดุลสูง

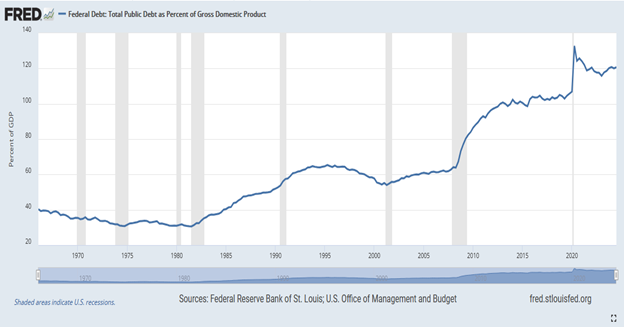

ตลาดกำลังจมอยู่ในหนี้กระทรวงการคลัง ผู้เชี่ยวชาญบางคนกล่าว เราไม่จำเป็นต้องไม่เห็นด้วย แต่ข้อความดังกล่าวจำเป็นต้องมีบริบท ในช่วงห้าปีที่ผ่านมา (2020-2024) หนี้ของรัฐบาลกลางเพิ่มขึ้น 12.2 ล้านล้านดอลลาร์หรือเกือบ 9% ต่อปี แม้จะเพิ่มอีกห้าปี แต่หนี้ก็เพิ่มขึ้นน้อยลง 2 ล้านล้านดอลลาร์ในช่วงสิบปีก่อน

นักเศรษฐศาสตร์มักเปรียบเทียบหนี้กับ GDP เพื่อดูมุมมองเกี่ยวกับระดับหนี้ กราฟด้านล่างแสดงให้เห็นว่าอัตราส่วนหนี้สินต่อ GDP ของรัฐบาลกลางเพิ่มขึ้นในปี 2020 แต่หลังจากนั้นก็ลดลงบางส่วน

ที่สำคัญกว่านั้นคือยังคงค่อนข้างมีเสถียรภาพมาตั้งแต่ปี 2022 แม้ว่าหนี้จะเติบโตอย่างรวดเร็ว กิจกรรมทางเศรษฐกิจหรือความสามารถในการจัดหาเงินทุนก็มีการเติบโตในทำนองเดียวกัน

สิ่งสำคัญอีกประการหนึ่งจากมุมมองของตลาดตราสารหนี้ก็คือการครบกำหนดของหนี้ใหม่ ไม่ใช่แค่จำนวนหนี้ทั้งหมด ข้อความต่อไปนี้มาจาก New York Post:

เยลเลนได้ย้ายจากหนี้ระยะยาวไปเป็นเงินทุนสำหรับส่วนที่ขาดไปเป็นหลักทรัพย์ที่มีอายุสั้นลง โดยหลักๆ แล้วจะต้องพลิกยอดขาดดุลด้วยตั๋วเงินคลังที่มากขึ้นเรื่อยๆ แทนที่จะเป็นวิธีปกติของการออกตราสารหนี้ผ่านหนี้อายุ 10 และ 30 ปี ข้อมูลดังกล่าวเป็นไปตามการวิเคราะห์ของ Robbert van Batenburg จากรายงาน Bear Traps ที่ทรงอิทธิพล ซึ่งประมาณการว่าประมาณ 30% ของหนี้ทั้งหมดเป็นหนี้ระยะสั้น หรือที่รู้จักในชื่อตราสารหนี้อายุ 2 ปีหรือสั้นกว่า เทียบกับ 15% ในปี 2023

รัฐมนตรีกระทรวงการคลัง เยลเลน ให้ความสำคัญกับหนี้ระยะสั้นเพื่อให้ตรงกับความต้องการที่แข็งแกร่งจากนักลงทุนตราสารหนี้ระยะสั้น ส่งผลให้เธอลดการออกตราสารหนี้ระยะยาว เนื่องจากความต้องการที่จะครบกำหนดระยะยาวค่อนข้างอ่อนแอ เยลเลนพยายามจับคู่อุปสงค์และอุปทานกับกองทุนในระยะสั้นและระยะยาวด้วยต้นทุนที่ต่ำที่สุด

ความเสี่ยงต่อกลยุทธ์ของเธอคืออัตราผลตอบแทนอาจสูงขึ้นเมื่อหนี้ระยะสั้นครบกำหนดชำระ ประโยชน์ที่เป็นไปได้คือผลผลิตลดลง ดังนั้นเมื่อจำเป็นต้องทบหนี้ระยะสั้น จะมีการรีไฟแนนซ์ในอัตราที่ต่ำกว่าสำหรับระยะเวลาครบกำหนดที่ยาวนานขึ้น เยลเลนกำลังเดิมพันด้วยผลตอบแทนที่ต่ำกว่าในอนาคต

ไม่ว่าความคิดเห็นของตลาดของ Janet Yellen จะเป็นอย่างไร แต่เธอก็ทำงานได้ดีในการจัดการอุปทานของหนี้ระยะยาวในตลาด ดังนั้น แม้ว่าการขาดดุลจะสูงกว่าค่าเฉลี่ย แต่ผลกระทบต่ออัตราผลตอบแทนพันธบัตรระยะยาวนั้นน่ากังวลน้อยกว่าที่บางคนเชื่อกันมาก

การเปลี่ยนแปลงกลยุทธ์โดยรัฐมนตรีกระทรวงการคลังคนใหม่จะต้องได้รับการพิจารณาใหม่

อัตราเงินเฟ้อมากขึ้น

อีกเรื่องหนึ่งที่ส่งผลเสียต่ออัตราผลตอบแทนพันธบัตรคือความกลัวเรื่องเงินเฟ้ออย่างเห็นได้ชัด เราได้เขียนหัวข้อนี้ไว้มากมาย แต่ก็คุ้มค่าที่จะสรุปประเด็นสำคัญสองประเด็น

ประการแรก อัตราเงินเฟ้อที่เพิ่มขึ้นในปี 2022 และผลกระทบระยะยาวเกือบทั้งหมดเกิดจากการขาดห่วงโซ่อุปทานและสินค้าคงคลังที่มีจำกัด ควบคู่ไปกับอุปสงค์ที่แข็งแกร่งเนื่องจากมาตรการกระตุ้นเศรษฐกิจครั้งใหญ่ของรัฐบาล อุปสงค์ที่เพิ่มขึ้นควบคู่ไปกับอุปทานที่ลดลงถือเป็นภาวะเงินเฟ้อ อาการกลับสู่ปกติเป็นส่วนใหญ่และไม่น่าจะเกิดขึ้นอีกเลย

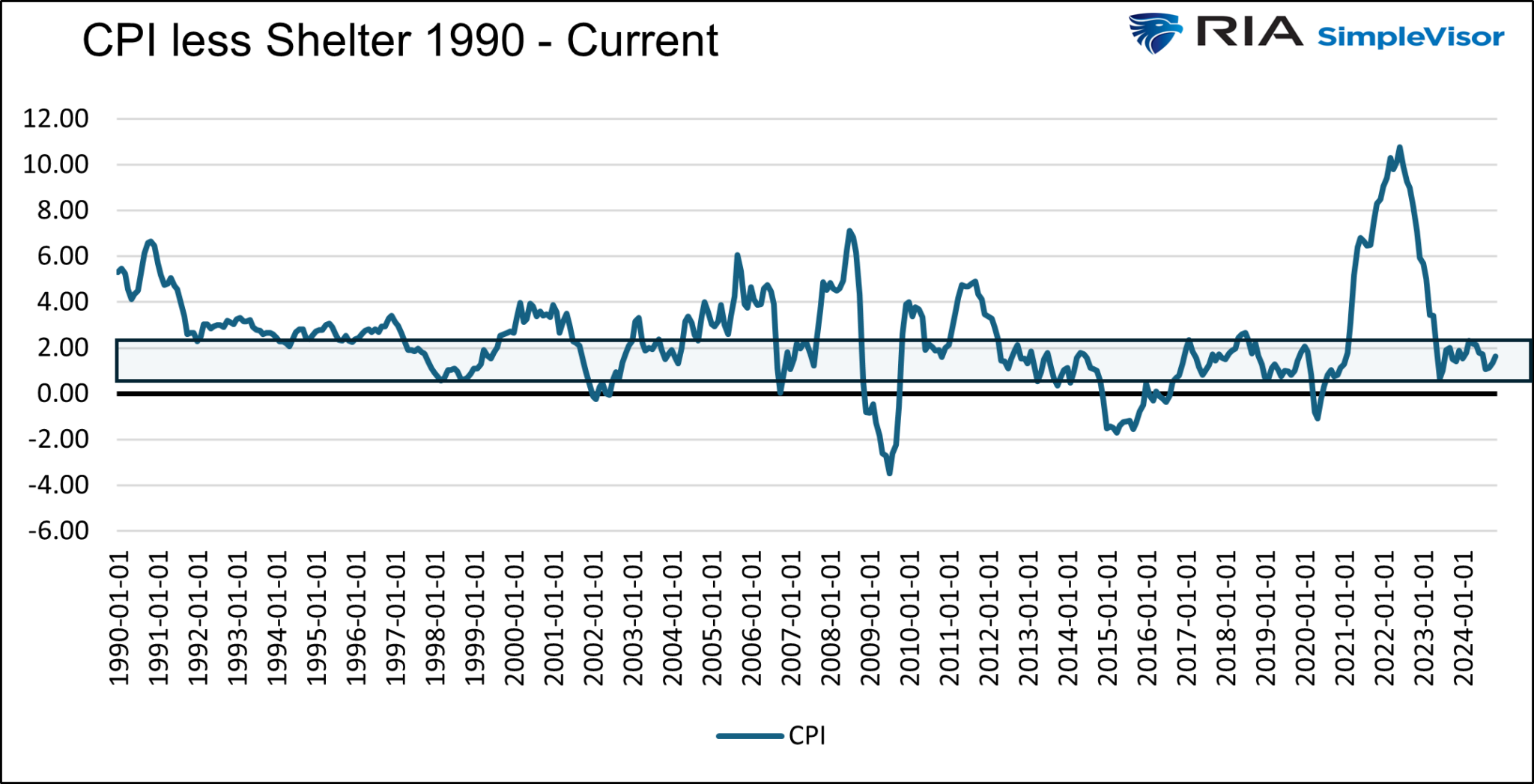

ประการที่สอง “ความเหนียวแน่น” ของอัตราเงินเฟ้อล่าสุดมีสาเหตุหลักมาจากค่าที่พักพิง ภายใน ที่พักพิงมีสัดส่วนมากกว่าหนึ่งในสามของดัชนี น่าเสียดายที่ราคาที่พักพิงของ CPI มักจะล่าช้าอย่างมากต่อต้นทุนที่พักพิงแบบเรียลไทม์ เนื่องจากค่าเช่าถูกรีเซ็ตช้า และราคาที่อยู่อาศัยที่ใช้ในการเรียกเก็บค่าเช่าก็ล่าช้าเช่นกัน ดังที่เราแชร์ด้านล่าง CPI ที่ไม่รวมค่าที่พักพิงอยู่ในช่วงปี 2018-2019 เมื่อที่พักพิงของ CPI ลดอัตราเงินเฟ้อค่าเช่าจริงจนเกือบเป็นศูนย์ เราสงสัยว่า CPI จะกลับมาสู่เป้าหมาย 2% ของ Fed

มีเรื่องเล่าอื่นๆ เกี่ยวกับภาวะเงินเฟ้อ แต่เราพบว่าไม่น่าจะเป็นไปได้อย่างมาก ยกเว้นกิจกรรมทางเศรษฐกิจที่เพิ่มขึ้นอย่างรวดเร็วหรือการใช้จ่ายภาครัฐที่เพิ่มขึ้น หากเศรษฐกิจชะลอตัวเช่นเดียวกับทั่วโลก อัตราเงินเฟ้อก็ควรจะลดลง

สรุป

แล้วเหตุใด Bond Yield จึงเพิ่มขึ้น? ในช่วงไตรมาสที่สี่ อัตราผลตอบแทน UST อายุ 10 ปีเพิ่มขึ้น 62 จุดพื้นฐาน คะแนนพื้นฐาน 52 คะแนนเกิดจากการเพิ่มเบี้ยประกันภัยระยะยาว เหลือเพียงคะแนนพื้นฐาน 10 คะแนนอันเป็นผลมาจากกิจกรรมทางเศรษฐกิจและอัตราเงินเฟ้อ

ผู้กระทำผิดสองคนที่อยู่เบื้องหลังการเพิ่มขึ้นในระยะพรีเมี่ยมคือความกลัวการขาดดุลและอัตราเงินเฟ้อ แม้ว่าปัจจัยพื้นฐานจะไม่เปลี่ยนแปลง ผลตอบแทนมหาศาลก็สามารถได้รับจากพันธบัตรระยะยาวหากเบี้ยประกันลดลง นอกจากนี้ ผลตอบแทนเหล่านั้นอาจถูกชาร์จมากเกินไปหากเกิดภาวะเศรษฐกิจถดถอย ความอ่อนแอทางเศรษฐกิจ และ/หรืออัตราเงินเฟ้อที่กลับมาอยู่ที่ 2% หรือน้อยกว่าเกิดขึ้น

ผู้ลงทุนในพันธบัตรมักจะได้รับรางวัลอย่างดีเมื่อปัจจัยพื้นฐานทางเศรษฐกิจกลับสู่ปกติและคำว่าเบี้ยประกันภัยจางหายไป ก่อนหน้านั้น อารมณ์ความรู้สึก ไม่ใช่ข้อมูลทางเศรษฐกิจ เป็นปัจจัยสำคัญที่ส่งผลกระทบต่ออัตรา

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link