บางครั้งมีการจ่ายเงินปันผลที่เรารัก – แต่มันเป็นเวลาที่ผิดที่จะซื้อ

นั่นคือเรื่องราวที่มีกองทุนปิดกองทุนปิด 11.6%(CEF) ซึ่งเป็นที่รู้จักกันดี (สำหรับ CEF นั่นคือ!) มันคือ Gabelli Equity Trust (NYSE 🙂ดำเนินการโดย Mario Gabelli ซึ่งคุณอาจเคยเห็นในช่องเคเบิลข่าวในช่วงหลายปีที่ผ่านมา

เพื่อให้ได้ว่าทำไมเราจึงหลบกองทุนที่ดำเนินการมาอย่างดีในตอนนี้เราต้องพูดคุยเกี่ยวกับวลีที่คุณอาจเคยได้ยินอีกมากจากช่องทางธุรกิจดังกล่าวเมื่อเร็ว ๆ นี้:“ ข้อมูลอ่อน”

แหวนระฆัง? โดยพื้นฐานแล้วมันหมายถึงตัวเลขที่เกี่ยวกับความรู้สึกมากขึ้น (หรือ “ความรู้สึก” ตามที่เด็ก ๆ เรียกพวกเขาในวันนี้) ว่าผู้คนมีเกี่ยวกับเศรษฐกิจ: การสำรวจผู้บริโภคและ บริษัท ความคาดหวังของภาวะเศรษฐกิจในอนาคต

สิ่งนี้แตกต่างจากข้อมูล“ ยาก” ซึ่งสะท้อนถึงสิ่งที่เกิดขึ้นจริง คิดว่ามันเป็นความแตกต่างระหว่างการถามใครบางคนว่าพวกเขากำลังลดการใช้จ่ายและมองผ่านบัญชีธนาคารของพวกเขาเพื่อดูว่าพวกเขาเป็นจริงหรือไม่

ข้อมูลที่อ่อนนุ่มนั้นไม่น่าเชื่อถืออย่างฉาวโฉ่และมักจะไม่ได้ดำเนินการอย่างจริงจัง แต่ทุกวันนี้มันก็คุ้มค่าที่จะได้ดูอย่างใกล้ชิดเพราะมันทำลายข้อมูล“ ยาก” ในรูปแบบที่สำคัญ นี่คือที่ที่การขายของเรา (หรือหลีกเลี่ยงถ้าคุณยังไม่ได้เป็นเจ้าของ) ในกรณีที่ GAB เริ่มต้น

ทำไม “ข้อมูลอ่อน” บอกว่าผู้ชำระเงิน 11.6% นี้คือการขาย

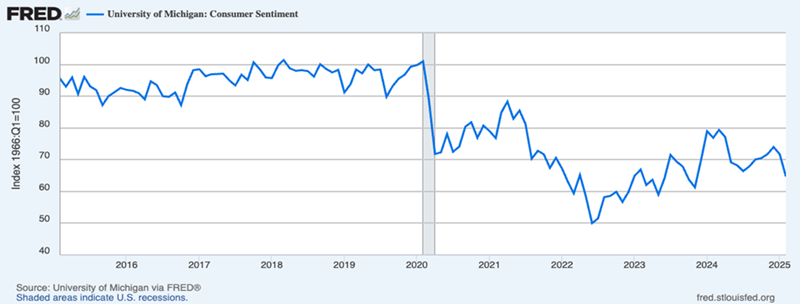

หนึ่งในข้อมูลที่พบบ่อยที่สุด“ อ่อน” ชี้ให้เห็นว่ามีการสำรวจความเชื่อมั่นของผู้บริโภคของมหาวิทยาลัยมิชิแกนซึ่งลดลงอย่างรวดเร็วตั้งแต่ต้นปี 2568 และลดลงอย่างมากในเดือนมีนาคม

“ ความรู้สึก” ของผู้บริโภคหลุดออกจากหน้าผา แต่บริบทเป็นกุญแจสำคัญ

การลดลงแบบนั้นแสดงให้เห็นถึงภาวะเศรษฐกิจถดถอยที่ใกล้เข้ามา แต่เรามาตีก่อนที่เราจะข้ามไปสู่ข้อสรุปนั้นเพราะมีเรื่องราวมากกว่านี้ที่นี่

นับตั้งแต่การระบาดใหญ่ตัวบ่งชี้นี้ติดอยู่ด้านล่างซึ่งเป็น pericemic ก่อน เหตุผลสำหรับอารมณ์ที่มีหมัดของผู้บริโภคมีการเปลี่ยนแปลงในช่วงหลายปีที่ผ่านมา: เห็นได้ชัดว่าการระบาดใหญ่ทำให้เกิดความเชื่อมั่นที่จะลดลงในปี 2563 การสิ้นสุดของการล็อคช่วยให้มันดีขึ้นในปี 2564 แต่จากนั้นความตื่นตระหนก/ภาวะเศรษฐกิจถดถอยในปี 2565 ทำให้มันลดลง

ความจริงสุดท้ายนั้นน่าประหลาดใจมากพอด้วยตัวเอง และในขณะที่ความเชื่อมั่นของผู้บริโภคดีขึ้นตั้งแต่นั้นมาเราก็ยังไม่ถึงระดับที่เห็นครั้งสุดท้ายเมื่อผู้คนถูกขังอยู่ในบ้านของพวกเขาในช่วงกลางปี 2563!

เกิดอะไรขึ้นที่นี่?

พูดง่ายๆคือชาวอเมริกันไม่ได้มองโลกในแง่ดีเหมือนพวกเขาก่อนวัยรุ่น ดังนั้นจึงไม่น่าแปลกใจเลยที่ตัวบ่งชี้นี้เป็นสิ่งที่น่าสนใจ

นอกจากนี้แม้ว่าความเชื่อมั่นของผู้บริโภคจะลดลงเมื่อเร็ว ๆ นี้เรายังคงอยู่ในระดับกลางปี 2567 เท่านั้นและเราสูงกว่าที่เราอยู่ในช่วงปี 2565 และส่วนใหญ่ของปี 2023 ดังนั้นหากคุณอ่านเกี่ยวกับข้อมูลที่อ่อนนุ่ม

ซีอีโอและผู้บริหารองค์กร? พวกเขาอยู่ในความกลัวของตัวเองเนื่องจากตัวชี้วัดความเชื่อมั่นของภาคการผลิตและบริการเมื่อเร็ว ๆ นี้ได้แสดงให้เห็น

สิ่งนี้มีความหมายอย่างไรสำหรับนักลงทุน?

เพื่อตอบคำถามกันมาดูข้อมูลบางอย่าง เวลาการเงิน ดึงจากแหล่งเฉพาะ: JPMorgan Chase (NYSE 🙂ซึ่งเปิดตัวอัตราการเรียกเก็บเงินสุทธิบัตรเครดิต สิ่งเหล่านี้แสดงให้เห็นว่าผู้บริโภคจำนวนเท่าใด ไม่ ชำระค่าบัตรเครดิต

จำนวนนั้นปีนขึ้นไป

ที่นี่เช่นกันบริบทก็เป็นกุญแจสำคัญแม้ว่าแม้จะมีการเพิ่มขึ้น แต่การไม่จ่ายเงินยังคงต่ำกว่าที่พวกเขาอยู่ในปี 2011 การเริ่มต้นของทศวรรษที่ S&P 500 กลับมา 263%!

อันตรายต่อหุ้นและกองทุนที่มีมูลค่าสูงเกินไป) รวมถึง GAB

ความเสี่ยงที่แท้จริงที่นี่คือความผันผวนระยะสั้นที่มากขึ้นจะเริ่มขึ้นเนื่องจาก“ กำแพงที่เกิดจากความกังวล” ทำให้นักลงทุนบางคนขายทำให้ผู้อื่นขายและอื่น ๆ นั่นคือสิ่งที่เกิดขึ้นในปี 2565 และนั่นคือสิ่งที่เราเคยเห็นในช่วงสองสามเดือนที่ผ่านมา

แน่นอนว่านี่เป็นโอกาสในการซื้อสำหรับผู้ป่วย แต่ไม่ใช่สินทรัพย์ทั้งหมดที่ซื้อได้ดีในสภาพแวดล้อมดังกล่าว

ซึ่งนำฉันกลับไปที่ 11.6%-GAB– เป็น CEF ที่เน้นมูลค่าซึ่งถือหุ้นที่ยอดเยี่ยมเช่น American Express (NYSE :), MasterCard () และ Deere & Co. (NYSE 🙂 นั่นทำให้การซื้อที่มั่นคงเกือบตลอดเวลา – แต่ไม่ใช่ตอนนี้ นี่คือเหตุผล:

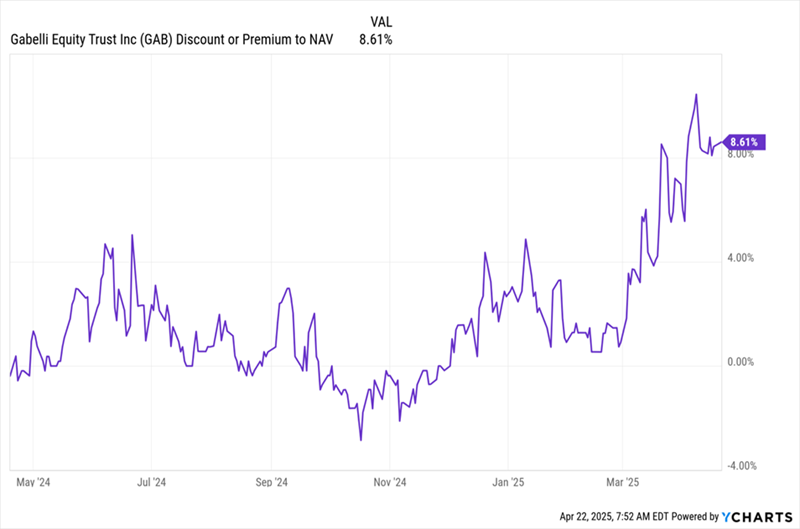

พรีเมี่ยมขนาดใหญ่ของ Gab ทำให้มีความเสี่ยง

สิ่งสำคัญที่ต้องคำนึงถึง CEFs คือพวกเขามักจะมีจำนวนหุ้นคงที่สำหรับชีวิตทั้งหมดของพวกเขาและเป็นผลให้สามารถแลกเปลี่ยนในระดับต่าง ๆ ที่เกี่ยวข้องกับมูลค่าของการลงทุนที่พวกเขาถืออยู่

ใน Gab เรากำลังดูพรีเมี่ยม 8.6% กล่าวอีกนัยหนึ่งการซื้อ GAB ตอนนี้หมายถึงการซื้อ MasterCard, American Express และสิ่งที่คล้ายกันมากกว่าที่เราต้องการถ้าเราซื้อพวกเขาในตลาดเปิด

ไม่ดี และนี่คือเหตุผลที่เราต้องการหลีกเลี่ยง GAB ในตอนนี้โดยมีความผันผวนมากขึ้น

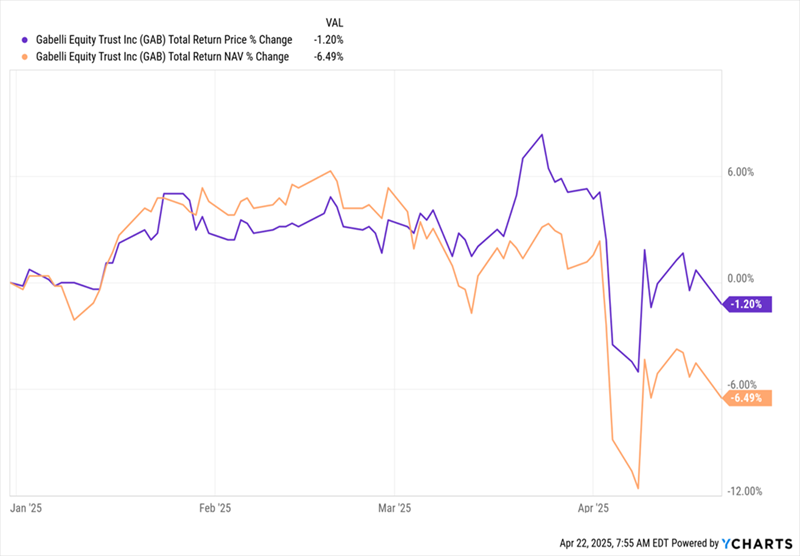

ที่แย่กว่านั้นเบี้ยประกันของ GAB ได้เพิ่มขึ้นในช่วงไม่กี่สัปดาห์ที่ผ่านมาไม่ใช่เพราะราคาตลาดของกองทุนพุ่งสูงขึ้น (เป็นวันที่แบนทั้งปีรวมถึงเงินปันผลที่ลงทุนใหม่) แต่เป็นเพราะการขายทำให้ NAV (สีส้มด้านล่าง) ลดลงอย่างมากในขณะที่ราคาตลาด

ช่วงเวลา Wile E. Coyote ของ Gab

กองทุนที่มีพรีเมี่ยมที่สูงผิดปกติผลตอบแทนราคารวมที่อยู่ใกล้กับปีที่ผ่านมาและก เชิงลบ ผลตอบแทนรวมถึงปีจนถึงปัจจุบันเป็นประเภทของกองทุนที่ตั้งไว้อย่างสมบูรณ์แบบสำหรับการขายที่สูงชันเมื่อนักลงทุนสังเกตเห็น และถ้า“ ความรู้สึก” ยังคงหดหู่นักลงทุน จะ สังเกตได้เร็วกว่าในภายหลัง

แต่มีซับในสีเงินที่นี่: เมื่อช่วงเวลานั้นมา การลดราคา บน Gab. นั่นจะเป็นเวลาที่ดีในการซื้อดังนั้นใส่ GAB ในรายการนาฬิกาของคุณในขณะที่เรารอให้สิ่งนั้นเกิดขึ้น

–

การเปิดเผย: Brett Owens และ Michael Foster เป็นนักลงทุนรายได้ที่ตรงกันข้ามซึ่งมองหาหุ้น/เงินที่ไม่ได้รับการประเมินราคาทั่วตลาดสหรัฐ คลิกที่นี่เพื่อเรียนรู้วิธีการทำกำไรจากกลยุทธ์ในรายงานล่าสุด “7 หุ้น Great Dividend Growth เพื่อการเกษียณอายุที่ปลอดภัย–

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link