อสังหาริมทรัพย์เป็นสิ่งที่ดี ยกเว้นเรื่องหนัก ความมุ่งมั่นด้านเวลาซึ่งทำให้ไม่ใช่ผู้เริ่มต้นสำหรับฉัน

ป้อนกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REIT) ซึ่งให้เราลงทุนในอาคารได้ไม่ใช่แค่หนึ่งหรือสองอาคาร แต่โดยปกติแล้วจะเป็นหลายสิบหรือหลายร้อยด้วยราคาเพียง 20 ดอลลาร์ต่อหุ้นหรือประมาณนั้น บวกกับผลตอบแทนที่ได้ ดียิ่งขึ้น กว่าโฟร์เพล็กซ์ที่จะทำลายชีวิตฉันข้างถนน

เงินปันผล 7%, 12% และแม้แต่ 16% ทั้งหมดนี้ด้วยสัญลักษณ์ง่ายๆ ที่เราสามารถแตะจากโทรศัพท์ของเราได้ ตอนนี้เรากำลังพูดถึง ส่วนหนึ่งของการเกษียณอายุจากเงินปันผลไม่จำเป็นต้องรับสายโทรศัพท์!

เชื่อหรือไม่ว่าเราต้องขอบคุณรัฐสภา สมาชิกสภานิติบัญญัติผู้กล้าหาญของเราได้เขียน REITs ขึ้นในปี 1960 ในรูปแบบ DC ที่แท้จริง พวกเขาผลักดันให้มีการแก้ไขในส่วนขยายภาษีสรรพสามิตของซิการ์ แต่เราจะไม่บ่นเรื่องหมูเมื่อมันถูกเสิร์ฟให้กับพวกเราวัยเกษียณ!

กฎหมายที่ทำให้ REIT มีชีวิตขึ้นมายังได้ประกาศด้วยว่าธุรกิจเหล่านี้จะได้รับการยกเว้นภาษีจำนวนมากจากรัฐบาลกลางหากพวกเขาจ่ายเงินปันผลจำนวนมาก ช่องโหว่? REIT จะได้รับการได้เปรียบทางภาษีตราบใดที่พวกเขาจ่ายเงินอย่างน้อย 90% ของรายได้ที่ต้องเสียภาษีให้กับเราซึ่งเป็นผู้ถือหุ้น

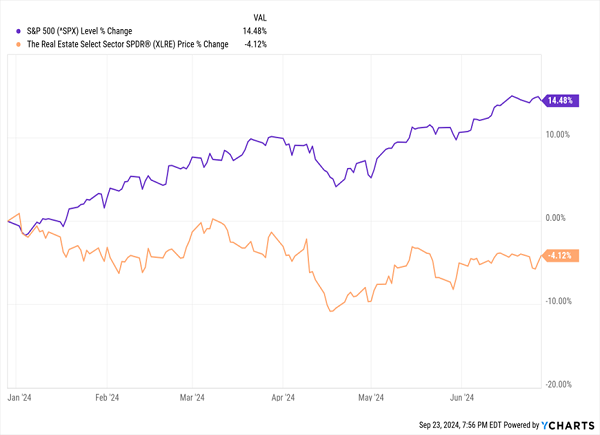

อย่างไรก็ตาม แม้ว่า REIT จะยิ่งใหญ่เพียงใด แต่ก็ไม่ได้ขึ้นเป็นเส้นตรง ฉันชี้ให้เห็นเมื่อไม่กี่เดือนที่ผ่านมาว่า REIT ปฏิเสธที่จะเข้าร่วมการชุมนุมในปี 2024 อย่างน้อยก็ต้องขอบคุณ Federal Reserve บางส่วนที่ปฏิเสธที่จะลดอัตราดอกเบี้ยอย่างรวดเร็วตามที่ Wall Street คาดไว้

นั่นคือตอนนั้น

แน่นอนว่าตั้งแต่นั้นมา เศรษฐกิจก็แสดงให้เห็นสัญญาณของการชะลอตัวลงมากพอจนทำให้การปรับลดอัตราดอกเบี้ยของ Fed กลายเป็นเรื่องปกติ และในเดือนกันยายน ธนาคารกลางของเราได้เริ่มต้นวงจรการลดอัตราดอกเบี้ยลงครึ่งหนึ่งโดยลดลงอย่างมาก

นี่คือตอนนี้

นั่นเป็นเหตุการณ์ที่พลิกผันอย่างน่าอัศจรรย์สำหรับทุกคนที่ใช้ REITs ที่หลับใหลมาเป็นเวลานานในการซื้อเมื่อต้นปีนี้ แต่ฉันยังพูดอีกว่า:

นั่นเป็นข่าวดีสำหรับผู้ที่ยังมีเงินเหลือใช้ในการทำงาน เราต้องการซื้อก่อนที่ Fed จะทำให้ REIT แตกตื่นในที่สุด—ไม่ใช่หลังจากนั้น

แล้วเราหมดเวลาหรือยัง? ผู้จะเป็นผู้ซื้อที่ไม่เหนี่ยวไกจะถึงวาระที่จะนั่งมองจากภายนอกหรือไม่?

ไม่จำเป็น.

เราต้องฉลาดขึ้นอีกหน่อย โดยเฉพาะอย่างยิ่งในเรื่องของมูลค่า เราไม่สามารถสุ่มสี่สุ่มห้าปาเป้าและต่อรองราคาเหมือนเมื่อสองสามเดือนก่อนได้ และอัตราผลตอบแทนในกลุ่ม REIT ก็ลดลงอย่างแน่นอน

แต่ดังที่ห้าตัวเลือกต่อไปนี้แสดง เรายังคงสามารถล็อคอัตราผลตอบแทนมหัศจรรย์ที่ระหว่าง 6.9% ถึง 16.2% ในวันนี้

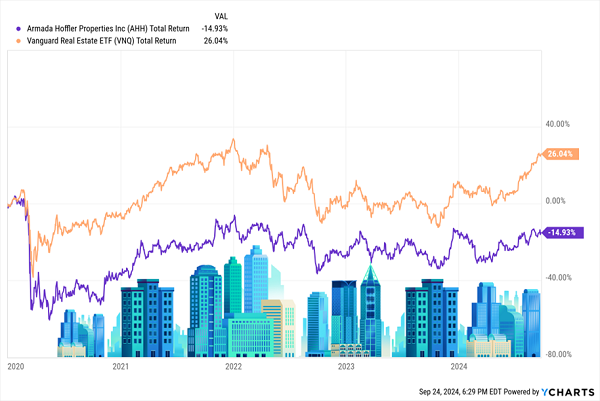

เริ่มต้นด้วย Armada Hoffler Properties (NYSE:) (AHH, อัตราผลตอบแทน 6.9%)ซึ่งเป็นเงินปันผลย่อยเพียง 7% ของกลุ่มเท่านั้น REIT ที่มีความหลากหลายนี้เป็นเจ้าของอสังหาริมทรัพย์ 73 แห่ง ซึ่งประกอบด้วยร้านค้าปลีก 48 แห่ง สำนักงาน 14 แห่ง และทรัพย์สินหลายครอบครัว 11 แห่ง ทั่วทั้งตอนกลางมหาสมุทรแอตแลนติกและตะวันออกเฉียงใต้ แต่นั่นปฏิเสธความสำคัญของสำนักงานต่อพอร์ตโฟลิโอ แม้ว่าอสังหาริมทรัพย์ในสำนักงานคิดเป็นสัดส่วนเพียง 19% ของบัญชีทรัพย์สินของ AHH แต่คิดเป็น 33% ของรายได้จากการดำเนินงานสุทธิ (NOI) ของอสังหาริมทรัพย์

ดังนั้นจึงน่าแปลกใจเล็กน้อยที่หุ้นของ REIT นี้ไม่สามารถฟื้นตัวสู่ระดับก่อนเกิดการแพร่ระบาดได้

กองเรือยังไม่จบโควิด

แต่ AHH ก็ไม่ได้ขี้เหร่ไปเสียหมด Armada มีอัตราการเข้าพักในช่วงกลางทศวรรษ 1990 ในทั้งสามกลุ่มธุรกิจ มีการเติบโต NOI เงินสดของร้านค้าเดิม เงินปันผลซึ่ง Armada ยอมรับว่าต้องแฮ็กครึ่งหนึ่งภายในปี 2563 จะต้องเพิ่มขึ้นอีก 7% เท่านั้นจึงจะกลับไปสู่ระดับก่อนเกิดการระบาดของโควิด และจะต้องได้รับความคุ้มครองอย่างเหมาะสมที่น้อยกว่า 90% ของประมาณการสำหรับเงินทุนที่ปรับปรุงแล้วจากการดำเนินงาน (AFFO)

อย่างไรก็ตาม มันเป็นราคาที่ค่อนข้างยุติธรรม โดยประมาณ 13 เท่าของประมาณการ AFFO เดียวกัน และคาดว่าการก่อหนี้ที่สูงกว่าค่าเฉลี่ยจะส่งผลกระทบต่อทั้งความสามารถของ Armada ในการจัดหาเงินทุน รวมถึงผลกำไรของบริษัท มันไม่ใช่สถานการณ์ในอุดมคติในขณะนี้ แต่ฉันจะจับตาดูสถานการณ์นี้เพื่อโอกาสที่ดีกว่าในอนาคต

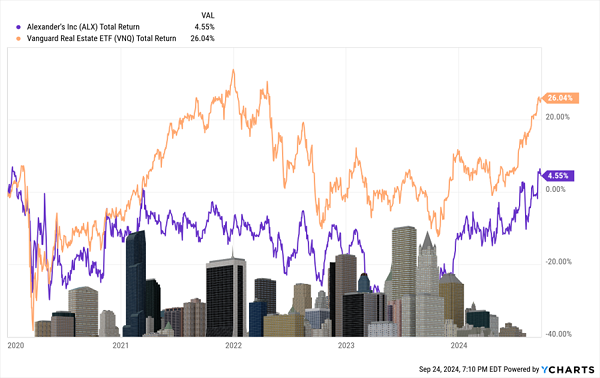

เมื่อพูดถึงคุณสมบัติของสำนักงานเรามาดูกันดีกว่า Alexanders (NYSE:) (ALX, อัตราผลตอบแทน 7.5%)ซึ่งมีพอร์ตการลงทุนด้านอสังหาริมทรัพย์กระจัดกระจายที่สุดแห่งหนึ่งที่ฉันเคยเห็น REIT สำนักงานไฮเปอร์เฉพาะกลุ่มนี้เป็นเจ้าของเพียงเล็กน้อย คุณสมบัติห้าประการ ในเขตมหานครนิวยอร์ค มันยังได้รับการจัดการโดย วอร์นาโด เรียลตี้ ทรัสต์ (NYSE:)ซึ่งเรียกเก็บค่าธรรมเนียมการจัดการรายปีจากคุณสมบัติหลายแห่ง และมีสิทธิ์ได้รับค่าธรรมเนียมการพัฒนา เมื่อมี – เงินที่โดยทั่วไปจะออกจากกระเป๋าของคุณ

ALX ต้องดิ้นรนเช่นกันตั้งแต่ช่วงโควิด แต่ต้องยกความดีความชอบให้ ALX สามารถฟื้นฟูระดับก่อนเกิดโรคระบาดได้

ปัญหาเล็กๆ น้อยๆ ในบิ๊กแอปเปิ้ล

แทนที่จะพังทลายทรัพย์สินของอเล็กซานเดอร์ ฉันจะชี้ให้เห็นว่า Bloomberg ในฐานะผู้เช่ามีรายได้ค่าเช่ามากกว่าครึ่งหนึ่งเล็กน้อย ใช่ Bloomberg ได้ลงนามว่าจะอยู่ที่ 731 Lexington Avenue จนถึงปี 2040 แต่นั่นเป็นการกระจุกตัวทางธุรกิจที่น่าเป็นห่วง ซึ่งจะทำให้นักลงทุนต้องหยุดชะงักชั่วคราว แท้จริงแล้ว Alexander's จำเป็นต้องเตือนนักลงทุนว่า “หากเราต้องสูญเสีย Bloomberg ในฐานะผู้เช่า หรือหาก Bloomberg ไม่สามารถปฏิบัติตามภาระผูกพันภายใต้สัญญาเช่าได้ มันจะส่งผลเสียต่อผลการดำเนินงานและสถานะทางการเงินของเรา”

การจ่ายเงินปันผลของอเล็กซานเดอร์ก็เป็นปัญหาเช่นกัน ในปี 2023 FFO ของบริษัทอยู่ที่ 15.80 ดอลลาร์ต่อหุ้น ซึ่งน้อยกว่าเงินปันผลที่จ่ายไป 18 ดอลลาร์ต่อหุ้นอย่างมาก จนถึงปี 2024 มี FFO อยู่ที่ 8.29 ดอลลาร์ต่อหุ้น แต่จ่ายออกไป 9 ดอลลาร์

ก่อนหน้านี้ผมเคยเน้นให้ Alexander's เป็นหนึ่งในหุ้นที่ Wall Street เกลียดมากกว่า บางครั้งกลุ่มนักวิเคราะห์มักมองว่า “ถ้าคุณพูดอะไรดีๆ ไม่ได้ ก็ไม่ต้องพูดอะไรเลย” กับหุ้น และนั่นเป็นกรณีของ ALX ซึ่งขณะนี้มีนักวิเคราะห์เพียงคนเดียวที่ครอบคลุมอยู่ ฉันคิดว่าฉันจะทำเช่นเดียวกันและไปยังหุ้นตัวถัดไป

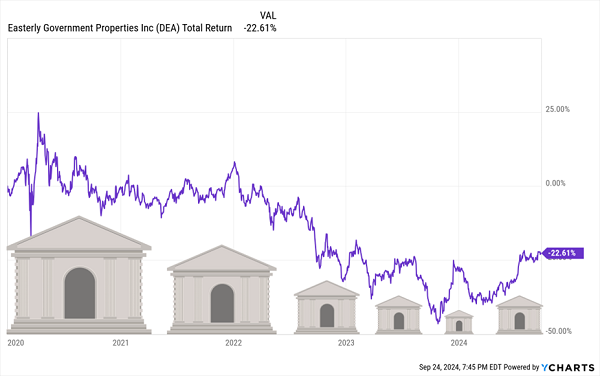

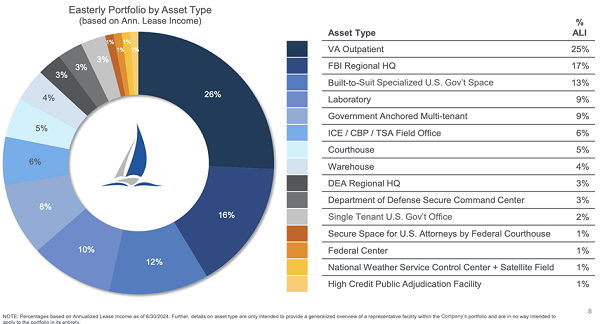

ทรัพย์สินของรัฐบาลตะวันออก (NYSE:) (DEA, อัตราผลตอบแทน 7.7%) คือการเปลี่ยนแปลงที่สดชื่น โอเค ใช่ นี่เป็นพอร์ตโฟลิโอที่เน้นสำนักงานมากเช่นกัน แต่ไม่ใช่ฟาร์มเล็กๆ ทั่วไปของคุณ REIT นี้เป็นเจ้าของทรัพย์สิน 93 รายการที่ให้เช่าแก่หน่วยงานรัฐบาลสหรัฐฯ เช่น กิจการทหารผ่านศึก, FBI และสำนักงานปราบปรามยาเสพติด และอื่นๆ อีกมากมาย และอาคารของบริษัทมีมากกว่าสำนักงาน ครอบคลุมสิ่งอำนวยความสะดวกสำหรับผู้ป่วยนอก โกดัง ศาล ห้องปฏิบัติการ หรือแม้แต่อาคารที่สร้างขึ้นเพื่อวัตถุประสงค์เฉพาะ

แหล่งที่มา: ทรัพย์สินของรัฐบาลตะวันออก สิงหาคม 2567 การนำเสนอนักลงทุน

บนกระดาษ อีสเตอร์คือความฝันของนักล่าเงินปันผล มีลูกค้าที่ดีที่สุดรายหนึ่งที่คุณสามารถขอได้จากรัฐบาลสหรัฐฯ มันไม่ได้กระจายตามประเภทอสังหาริมทรัพย์เท่านั้น แต่ยังมีผู้เช่าและรายละเอียดทรัพย์สินที่ไม่มี REIT อื่นใดที่ใกล้เคียงกับการทำซ้ำ ให้ผลตอบแทนเกือบ 8% ตอนนี้มีการซื้อขายด้วยส่วนลดเล็กน้อย

หลายปีที่ผ่านมา หุ้น DEA ให้ประโยชน์แก่นักลงทุนมากกว่าอาการเสียดท้องเล็กน้อย

แต่สุดท้ายแล้วอีสเตอร์ก็พลิกมุมใช่ไหม?

ปัญหาที่ใหญ่ที่สุดของ Easterly คือไม่สามารถพิสูจน์ได้ว่าสามารถทำให้ FFO เติบโตได้อย่างสม่ำเสมอ รัฐบาลอาจเป็นผู้เช่าที่เชื่อถือได้ แต่ก็ไม่ใช่ผู้เช่าที่ดีที่สุดสำหรับการเติบโต และอย่างที่ฉันได้กล่าวไว้ก่อนหน้านี้เมื่อตรวจสอบ DEA:

คุณสมบัติหลายอย่างของที่นี่ได้รับการ “สร้างให้เหมาะสม” ซึ่งเป็นอาคารที่รัฐบาลต้องการอย่างแท้จริง แต่ก็ไม่น่าดึงดูดใจสำหรับผู้เช่าภายนอกเช่นกัน นั่นหมายถึงอำนาจต่อรองที่ดีสำหรับรัฐบาล และต่อยอดจากภาคตะวันออก

จุดดำที่ใหญ่ที่สุดที่แทบจะมองข้ามไม่ได้คือความคุ้มครองการจ่ายเงินปันผลของ DEA ในทางหนึ่ง การจ่ายเงินปันผลถือเป็นโชคดีที่ยังคงทรงตัวที่ 27 เซนต์ทุกไตรมาสตั้งแต่กลางปี 2564 นั่นเป็นเพราะ Q2 ทำเครื่องหมาย ไตรมาสที่เจ็ดติดต่อกัน โดยที่ Easterly ได้รับเงินสดสำหรับการจัดจำหน่ายน้อยกว่า (CAD ซึ่งเป็นตัวชี้วัดกระแสเงินสดแบบ non-GAAP ที่ REIT บางแห่งใช้เพื่อแสดงให้เห็นถึงความสามารถในการจ่ายเงินปันผล) มากกว่าการจ่ายเป็นเงินปันผล

นั่นไม่ได้เป็นปัญหาการจ่ายเงินปันผลที่เห็นได้ชัดเท่ากับปัญหาที่เกิดขึ้น สัญญาเช่าสุทธิทั่วโลก (NYSE:) (GNL, 12.6%)–

Global Net Lease เป็นผู้ดำเนินการ REIT เชิงพาณิชย์ซึ่งมีสินทรัพย์ใน 11 ประเทศ สหรัฐอเมริกาคิดเป็นประมาณ 80% ของค่าเช่าแบบเส้นตรง แม้ว่าจะมีการดำเนินงานอยู่ในแคนาดาและประเทศในยุโรปตะวันตก รวมถึงสหราชอาณาจักร เนเธอร์แลนด์ และเยอรมนีก็ตาม มีอสังหาริมทรัพย์เกือบ 1,300 แห่งให้เช่าแก่ผู้เช่า 755 รายในมากกว่า 90 อุตสาหกรรม

และจ่ายผลตอบแทนเป็นเลขสองหลักแม้ว่าฝ่ายบริหารจะใช้ขวานในการจ่ายเงินหลายครั้งในช่วงไม่กี่ปีที่ผ่านมา

GNL: การลดเงินปันผล 3 ครั้งใน 5 ปี

ฉันพยายามดิ้นรนที่จะเชื่อใจบริษัทที่มีนโยบายการจ่ายเงินปันผลที่เข้มงวดมาก โดยพื้นฐานแล้วมันถูกบังคับให้ลดการจ่ายเงินปันผลทุกครั้งที่ฝ่ายบริหารอยู่ในภาวะคับขัน แต่มีสัญญาณแห่งความหวังบางประการที่ทำให้หุ้นนี้อยู่ในเรดาร์ของฉัน

สิ่งสำคัญคือ GNL กำลังทำงานเพื่อให้ได้รากฐานทางการเงินที่มั่นคงมากขึ้น บริษัทได้ขายสินทรัพย์ออกไปอย่างบ้าคลั่ง (ทรัพย์สิน 163 รายการ มูลค่าประมาณ 730 ล้านดอลลาร์จนถึงปี 2567) เพื่อลดภาระหนี้ลง ในช่วงกลางปี หนี้สุทธิที่ใช้ในการก่อหนี้อยู่ที่ 8.1 เท่า กำลังทำงานเพื่อให้ได้ตัวเลขนั้นต่ำถึง 7.4 เท่าภายในสิ้นปีนี้ และในที่สุดก็ใกล้กับค่ามัธยฐานของอุตสาหกรรมเช่าสุทธิซึ่งอยู่ต่ำกว่า 6.0 เท่า ในระหว่างนี้ คาดว่าจะเติบโต FFO ได้จริงในอีกสองปีข้างหน้า

หลายๆ คนต้องไปให้ Global Net Lease จัดการเรือและสร้างความไว้วางใจกับนักลงทุนเงินปันผลอีกครั้ง แต่ P/AFFO ที่ยังต่ำอยู่ที่น้อยกว่า 7 ในขณะนี้ จะช่วยเพิ่มความน่าสนใจให้กับการเดิมพันครั้งนี้

เมื่อใกล้สิ้นปี 2566 บอกเลยว่าความอดทนเป็นสิ่งที่ต้องมี Service Properties Trust (NASDAQ:) (SVC, อัตราผลตอบแทน 16.2%)— REIT ที่ไม่ธรรมดาแต่น่าสนใจ โดยลงทุนในทั้งโรงแรมและอสังหาริมทรัพย์เพื่อการค้าปลีกที่เน้นการบริการ

ฉันหวังว่าคุณจะฟัง

แต่ด้วยราคาหุ้นที่ซื้อขายกันเพียง 4 เท่าของ FFO ที่ประมาณการไว้ ถึงเวลาแล้วหรือยังที่จะกระโดดเข้าสู่อัตราผลตอบแทนที่น่าเหลือเชื่อนี้?

อย่างที่ฉันบอกไปแล้วว่า Service Properties Trust มีเป้าหมายสองประการ: โรงแรมและการค้าปลีก ก่อนหน้านี้เกี่ยวข้องกับโรงแรมประมาณ 220 แห่งที่มีห้องพักมากกว่า 37,000 ห้องในสหรัฐอเมริกา แคนาดา และเปอร์โตริโก อย่างหลังนี้เกี่ยวข้องกับอสังหาริมทรัพย์ให้เช่าสุทธิเพื่อการค้าปลีกที่มุ่งเน้นการบริการเกือบ 750 แห่งในสหรัฐอเมริกา และที่สำคัญ กลุ่มธุรกิจค้าปลีกนั้นต้องพึ่งพา TravelCenters (NASDAQ:) ของอเมริกาอย่างมาก / Petro Stopping Centers ซึ่งคิดเป็นมากกว่าสองในสามของจำนวนขั้นต่ำต่อปีของแผนก เช่า. (รองลงมาคือ The Great Escape ที่ราคาเพียง 2%)

การลากครั้งใหญ่ของ SVC คือโครงการอัพเกรดครั้งใหญ่ของ Sonestra และ ไฮแอท (NYSE:) โรงแรม; ในขณะที่การอัพเกรดจะดำเนินต่อไปตลอดปี 2567 แต่การปรับปรุง Hyatt ก็เกือบจะเสร็จสิ้นแล้ว ซึ่งน่าจะช่วยลดต้นทุน RevPAR (รายได้ต่อห้องว่าง ซึ่งเป็นตัวชี้วัดประสิทธิภาพโรงแรมที่สำคัญ) ฉันยังกล่าวก่อนหน้านี้ด้วยว่า Service Properties Trust มีกำหนดชำระหนี้ประมาณ 1 พันล้านดอลลาร์ที่ต้องจัดการในแต่ละสองปีข้างหน้า โดยสามารถชำระคืนสิ่งเหล่านั้นได้ และตอนนี้ไม่มีกำหนดชำระหนี้จนถึงปี 2026

Service Properties Trust เช่นเดียวกับ REIT อื่นๆ จ่ายเงินปันผลในปี 2563 จาก 54 เซนต์ต่อหุ้นเป็นเพนนี ต่างจาก GNL ตรงที่ SVC สามารถระดมทุนกลับคืนมาได้บ้างเป็น 20 เซนต์ต่อหุ้น แต่ผู้ลงทุนปันผลอาจทำให้วิตกกังวลอีกครั้ง CAD ของไตรมาสที่สองลดลงจาก 47 เซนต์ต่อหุ้นในปี 2566 เหลือ 29 เซนต์ต่อหุ้นในปี 2567 ส่งผลให้ CAD 12 เดือนต่อท้ายของ REIT เป็น 73 เซนต์ต่อหุ้น Service Properties Trust จ่าย 80 เซนต์ต่อปี ซึ่งหมายความว่า CAD จะไม่ครอบคลุมเงินปันผลอีกต่อไป

การเปิดเผยข้อมูล– Brett Owens และ Michael Foster เป็นนักลงทุนที่มีรายได้ต่างกันซึ่งมองหาหุ้น/กองทุนที่มีราคาต่ำกว่ามูลค่าทั่วตลาดสหรัฐฯ คลิกที่นี่เพื่อเรียนรู้วิธีการทำกำไรจากกลยุทธ์ของพวกเขาในรายงานล่าสุด “7 หุ้นที่มีอัตราการจ่ายเงินปันผลสูงเพื่อการเกษียณอายุที่มั่นคง–

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link