ปฏิทินเศรษฐกิจของสัปดาห์นี้อาจไม่อัดแน่นไปด้วยข้อมูล แต่จะมีการประมูลคลังและช่วงถามตอบกับเจย์ พาวเวลล์ที่ Economic Club of New York ก่อนที่ธนาคารกลางสหรัฐจะเข้าสู่ช่วงปิดระบบในวันที่ 19 ตุลาคม

ตัวชี้วัดตลาดชี้ให้เห็นว่าการปรับขึ้นอัตราดอกเบี้ยในเดือนพฤศจิกายนค่อนข้างต่ำ โดยน้อยกว่า 10% ในขณะที่โอกาสที่จะขึ้นอัตราดอกเบี้ยในเดือนธันวาคมนั้นน้อยกว่า 40% เมื่อพิจารณาจากตัวเลขเหล่านี้ การแถลงต่อสาธารณะในการประชุม Fed เดือนพฤศจิกายนอาจดูเหมือนไม่จำเป็น ซึ่งทำให้การปรากฏตัวในสัปดาห์นี้ดูแปลกไปเล็กน้อย

ในช่วงสัปดาห์ที่ผ่านมา เจ้าหน้าที่ธนาคารกลางสหรัฐหลายคนโน้มตัวไปสู่แนวคิดที่จะไม่ขึ้นอัตราดอกเบี้ยอีกต่อไป ซึ่งเป็นความรู้สึกที่สะท้อนอยู่ในตลาด พาวเวลล์มีประวัติในการก้าวเข้ามาเพื่อสร้างสมดุลให้กับความเชื่อมั่นของตลาด เมื่อความรู้สึกมีท่าทีประหม่าเกินไป เขาก็จะมีมุมมองที่ผ่อนคลายมากขึ้น และในทางกลับกัน

ในช่วงหัวเลี้ยวหัวต่อนี้ Federal Reserve ต้องการให้ตลาดเป็นผู้นำ พวกเขาตระหนักดีว่าเศรษฐกิจยังคงแข็งแกร่ง ส่งผลให้เงินเฟ้อกลับสู่ระดับเป้าหมายที่ท้าทาย ดังนั้น ดูเหมือนว่าเฟดกำลังมองหาจุดสิ้นสุดของเส้นอัตราผลตอบแทนที่ยาวขึ้นเพื่อช่วยให้บรรลุเป้าหมาย เนื่องจากความสามารถของ Fed ในการมีอิทธิพลต่อเงื่อนไขทางการเงินโดยการขึ้นอัตราดอกเบี้ยในช่วงสุดโค้งสั้น ๆ นั้นมีจำกัด เมื่อเทียบกับผลกระทบของการเปลี่ยนแปลงอัตราดอกเบี้ยในช่วงระยะยาว

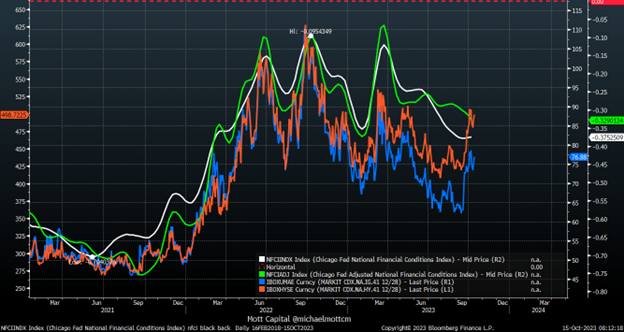

ผลกระทบของอัตราที่เพิ่มขึ้นในช่วงท้ายสุดของกราฟที่ยาวกว่าต่อเงื่อนไขทางการเงินไม่ได้ขึ้นอยู่กับอัตราเท่านั้น มันยังขึ้นอยู่กับสเปรดด้วย แม้ว่าอัตราดอกเบี้ยจะเพิ่มขึ้นอย่างมีนัยสำคัญ แต่สภาวะทางการเงินยังไม่เข้มงวดขึ้นมากนัก

ดัชนีสถานะทางการเงินของ Chicago Fed แทบจะไม่เพิ่มขึ้นเลย นี่อาจเป็นผลมาจากการที่ Credit Spreads เริ่มขยายตัวในระดับปานกลางเท่านั้น ตามแบบจำลองของ Fed ชิคาโก เมื่อเส้นเงื่อนไขตกลง หมายถึงการผ่อนคลาย ในขณะที่เส้นขาขึ้นบ่งชี้ว่ามีการเข้มงวดขึ้น

แผนภูมิดัชนี NFC

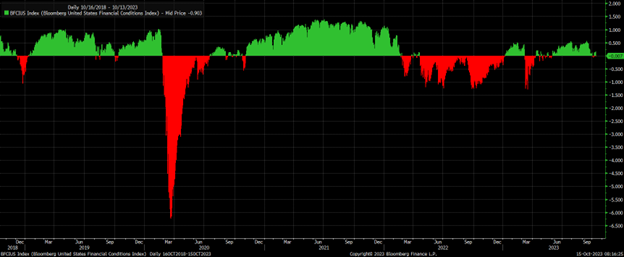

ดัชนีภาวะทางการเงินของ Bloomberg สอดคล้องกับการประเมินนี้ ซึ่งบ่งชี้ว่าสภาวะต่างๆ ยังคงหลวมอยู่ ค่าที่อ่านได้เหนือศูนย์บ่งชี้ว่าสภาวะต่างๆ ในปัจจุบันมีความเอื้ออำนวยต่อสภาวะเศรษฐกิจที่เป็นกลาง ในแบบจำลองของ Bloomberg ค่าที่อ่านได้เหนือศูนย์หมายถึงการค่อยๆ ผ่อนคลาย ในขณะที่ค่าที่ต่ำกว่า 0 บ่งชี้ว่าการปรับขึ้นลง

แผนภูมิดัชนีภาวะการเงินของ Bloomberg US

เมื่อพิจารณาจากภาวะเศรษฐกิจในปัจจุบัน พาวเวลล์จะต้องระมัดระวังในการรักษาแนวโน้มอย่างต่อเนื่องของภาวะทางการเงินที่ตึงตัวขึ้น และหลีกเลี่ยงการให้โอกาสผ่อนคลาย โดยเฉพาะอย่างยิ่งเมื่อพิจารณาจากข้อมูลดัชนีราคาผู้บริโภค (CPI) ที่ร้อนแรงเกินคาดล่าสุดสำหรับทั้งสอง ( การอ่านค่า m/m) และ (y/y)

นอกจากนี้ เป็นที่น่าสังเกตว่าค่าซุปเปอร์แสดงการเร่งความเร็วอย่างต่อเนื่องเป็นเวลาสามเดือนติดต่อกัน โดยแตะระดับสูงสุดที่ 0.6% m/m ในเดือนกันยายน แนวทางของพาวเวลล์คือการรักษาภาวะการเงินให้อยู่ในวิถีที่เข้มงวดขึ้นเพื่อช่วยลดแรงกดดันด้านเงินเฟ้อ

แผนภูมิรายเดือนดัชนีบริการหลักของสหรัฐอเมริกา

ในช่วงหัวเลี้ยวหัวต่อนี้ ดูเหมือนว่าเป็นเรื่องสำคัญสำหรับพาวเวลล์ที่จะรักษาน้ำเสียงแบบประหม่า ซึ่งไม่จำเป็นต้องให้เขาขู่ว่าจะขึ้นอัตราดอกเบี้ยอีกต่อไป แต่เขาสามารถย้ำถึงความสำคัญของการรักษาอัตราให้อยู่ในระดับที่จำกัดเป็นระยะเวลาที่ขยายออกไปแทน นอกจากนี้ เขายังสามารถเสนอว่าอัตราที่เป็นกลางของเศรษฐกิจอาจสูงกว่าช่วงก่อนเกิดโรคระบาด

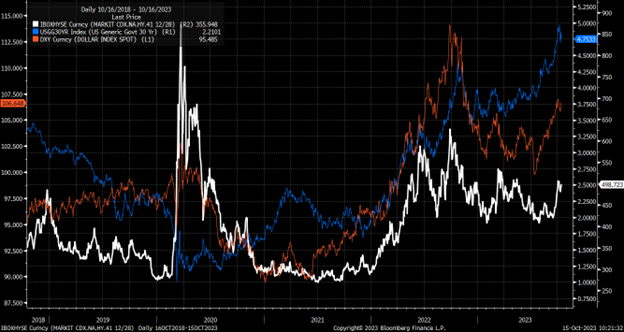

อัตรา 30 ปีดูเหมือนจะก่อตัวเป็นรูปธงกระทิง

มาตรการเหล่านี้น่าจะเพียงพอที่จะเพิ่มอัตราในส่วนปลายที่ยาวกว่าของเส้นโค้งได้ จากรูปแบบกราฟปัจจุบัน อาจเป็นเรื่องที่น่าแปลกใจที่เห็นการลดลง โดยเฉพาะอย่างยิ่งหลังจากผลการประมูลของกระทรวงการคลังที่อ่อนแอเมื่อสัปดาห์ที่แล้ว ในปัจจุบัน อัตรา 30 ปีดูเหมือนจะก่อให้เกิดรูปแบบธงกระทิง และหากการวิเคราะห์นี้เป็นจริง การขยับกลับเหนือ 4.8% อาจนำไปสู่การทดสอบระดับสูงสุดล่าสุดที่ประมาณ 5.05% และเมื่อเวลาผ่านไป อาจถึงระดับที่สูงขึ้นไปอีก

เงินดอลลาร์สหรัฐสามารถปรับตัวขึ้นต่อไปได้

แนวโน้มของอัตราที่เพิ่มขึ้นในช่วงท้ายของเส้นอัตราผลตอบแทนที่ยาวกว่ามีแนวโน้มที่จะสร้างแรงกดดันให้สูงขึ้นต่อ ซึ่งได้หลุดพ้นจากแนวโน้มขาลงครั้งก่อนแล้ว โมเมนตัมนี้อาจผลักดันให้ Dollar Index ขยับสูงขึ้น โดยตั้งเป้าที่ระดับประมาณ 107.25 อีกครั้ง สถานการณ์นี้สอดคล้องกับแนวคิดที่ว่าอัตราดอกเบี้ยที่สูงขึ้นสามารถดึงดูดเงินทุนไหลเข้าสู่สกุลเงินได้ ซึ่งส่งผลให้มูลค่าของมันสูงขึ้น

สเปรดผลตอบแทนสูงภายใต้แรงกดดันท่ามกลางดอลลาร์สหรัฐที่พุ่งสูงขึ้น

เมื่ออัตราดอกเบี้ยสูงขึ้นและค่าเงินดอลลาร์แข็งค่าขึ้น ก็มีแนวโน้มจะกดดันส่วนต่างของเครดิต ซึ่งนำไปสู่ส่วนต่างของค่าเงินที่กว้างขึ้น ข้อสังเกตนี้ได้รับการสนับสนุนจากแนวโน้มขาขึ้นของดัชนี Markit CDX HY ซึ่งเป็นตัวบ่งชี้สำคัญสำหรับการกระจายสินเชื่อในตลาดพันธบัตรที่ให้ผลตอบแทนสูง โดยทั่วไปการกระจายสินเชื่อที่กว้างขึ้นสะท้อนถึงความเสี่ยงที่เพิ่มขึ้นในตลาดสินเชื่อ และอาจส่งผลกระทบต่อต้นทุนการกู้ยืมขององค์กรและความเชื่อมั่นของนักลงทุน

แผนภูมิดัชนี CDX HY

โดยเฉพาะอย่างยิ่ง หุ้นได้ติดตามความเคลื่อนไหวของการกระจายสินเชื่ออย่างใกล้ชิดมาเป็นเวลานาน เมื่อการกระจายสินเชื่อกว้างขึ้น ก็มีแนวโน้มที่จะกดดันราคาหุ้นให้ลดลง ความสัมพันธ์ระหว่างอัตราผลตอบแทนของดัชนีและดัชนี CDX HY มีการติดตามซึ่งกันและกันมาระยะหนึ่งแล้ว

กราฟ SPX

อัตราผลตอบแทนของ S&P 500 สร้างรูปแบบ H&S แบบผกผัน

ปรากฏว่าอัตราผลตอบแทนของรูปแบบทางเทคนิคที่เป็นไปได้สองแบบ รูปแบบแรกคือรูปแบบศีรษะและไหล่แบบผกผัน และรูปแบบที่สองเป็นรูปแบบธง ซึ่งทั้งสองรูปแบบเป็นรูปแบบกราฟทางเทคนิคทั่วไป อาจบ่งบอกได้ว่าอัตราผลตอบแทนของรายได้ยังมีช่องว่างที่จะเพิ่มขึ้นจากระดับปัจจุบัน

แผนภูมิอัตราผลตอบแทน SPX

ลดลงอย่างรวดเร็วในดัชนีเงินสด S&P 500

การทะลุผ่านแนวโน้มขาขึ้นของ S&P 500 โดยเฉพาะอย่างยิ่งหลังจากการลดลงอย่างรวดเร็วที่เกี่ยวข้องกับการประมูล 30 ปีที่อ่อนแอในบ่ายวันพฤหัสบดี ถือเป็นการพัฒนาทางเทคนิคที่สำคัญ หากการทะลุผ่านแนวโน้มขาขึ้นนี้เป็นส่วนหนึ่งของรูปแบบที่ใหญ่กว่า ก็บ่งชี้ถึงเป้าหมายขาลงที่อาจเกิดขึ้นที่ประมาณ 4,100 ระดับนี้สอดคล้องกับการขยายช่วงราคา 100% จากราคาสูงสุดในวันที่ 14 กันยายนไปจนถึงราคาต่ำสุดในวันที่ 4 ตุลาคม ยิ่งไปกว่านั้น เป็นเรื่องน่าสนใจที่จะทราบว่าระดับที่คาดการณ์ไว้นี้สอดคล้องอย่างดีกับระดับแนวรับย้อนหลังไปถึงกลางเดือนพฤษภาคม

เพิ่มเติมในสัปดาห์นี้

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link