ยูโรขโมยความสนใจไปเมื่อสัปดาห์ที่แล้วด้วยการขายที่สูงมากซึ่งเกิดจากข้อมูลกิจกรรมที่ไม่ดี การชะลอตัวครั้งนี้ได้เพิ่มความจำเป็นเร่งด่วนสำหรับ ECB ในการผ่อนคลายนโยบายการเงินให้กลับสู่ระดับที่เป็นกลางอย่างรวดเร็ว ในขณะที่ค่าเงินยูโรอ่อนค่าลงอย่างเห็นได้ชัด สเตอร์ลิงและฟรังก์สวิสก็ตามหลังอยู่ไม่ไกลนัก ซึ่งต่างก็เผชิญกับความท้าทายที่แตกต่างกันออกไป แม้ว่าสกุลเงินหลักในยุโรปเหล่านี้จะมีภาวะหมีอย่างชัดเจนเมื่อเทียบกับสกุลเงินหลักอื่นๆ ส่วนใหญ่ แต่แนวโน้มที่เกี่ยวข้องกันนั้นยังไม่ชัดเจนเนื่องจากความสัมพันธ์ที่เกี่ยวพันกัน

ในทางกลับกัน ดอลลาร์แคนาดาและดอลลาร์ออสเตรเลียกลายเป็นสกุลเงินที่แข็งแกร่งที่สุด ส่วนหนึ่งได้รับแรงหนุนจากความเชื่อมั่นต่อความเสี่ยงที่เกิดขึ้นใหม่ในตลาดสหรัฐฯ อารมณ์เชิงบวกนี้ช่วยหนุนสกุลเงินที่เชื่อมโยงกับสินค้าโภคภัณฑ์ เนื่องจากนักลงทุนมองหาสินทรัพย์ที่ให้ผลตอบแทนสูงกว่า ดอลลาร์ครองตำแหน่งสกุลเงินที่แข็งแกร่งเป็นอันดับสาม อย่างไรก็ตาม โมเมนตัมขาขึ้นค่อนข้างถูกจำกัดด้วยความเชื่อมั่นต่อความเสี่ยงและความซบเซาของอัตราผลตอบแทนพันธบัตร อย่างไรก็ตาม ดอลลาร์อาจแข็งค่าขึ้นเมื่อเทียบกับสกุลเงินสินค้าโภคภัณฑ์และเยน โดยที่ผู้ซื้อพร้อมที่จะกลับมาอีกครั้งเมื่อใดก็ได้

สาขาวิชาเอกของยุโรปลังเลกับความท้าทายทางเศรษฐกิจและการเมืองที่เกี่ยวพันกัน

สกุลเงินหลักของยุโรปมีการลดลงอย่างมีนัยสำคัญเมื่อสัปดาห์ที่แล้วด้วย ยูโร เป็นผู้นำในขณะที่ผู้เข้าร่วมตลาดเพิ่มการเดิมพันการผ่อนคลายทางการเงินเชิงรุกมากขึ้นโดย อีซีบี– ตัวเร่งปฏิกิริยาสำหรับการขายออกคือข้อมูล PMI ของยูโรโซนที่น่าผิดหวัง ซึ่งเผยให้เห็นการหดตัวของทั้งภาคบริการและภาคการผลิต ภาวะถดถอยที่ยืดเยื้อของภาคการผลิตกำลังทวีความรุนแรงขึ้น และภาคบริการก็ได้เข้าร่วมในการหดตัวแล้ว สภาวะที่ถดถอยลงในประเทศเศรษฐกิจที่ใหญ่ที่สุดของยูโรโซน ได้แก่ เยอรมนีและฝรั่งเศส ทำให้เกิดความกังวลมากขึ้นเกี่ยวกับแนวโน้มทางเศรษฐกิจของภูมิภาค

ปัญหาทางเศรษฐกิจที่เพิ่มมากขึ้นทำให้ความท้าทายทางการเมืองเพิ่มมากขึ้น รัฐบาลฝรั่งเศสยังคงไม่มั่นคงหลังการเลือกตั้งอย่างรวดเร็วในปีนี้ และเยอรมนีกำลังเตรียมการเลือกตั้งล่วงหน้า ซึ่งส่งผลให้เกิดความไม่แน่นอนภายในประเทศ ภายนอก ความขัดแย้งระหว่างยูเครนและรัสเซียที่ทวีความรุนแรงขึ้นเมื่อเร็วๆ นี้ กำลังทอดเงาทอดยาวไปทั่วภูมิภาค นอกจากนี้ ความเสี่ยงของความตึงเครียดทางการค้ากับสหรัฐฯ ที่กำลังจะเกิดขึ้นอีกครั้ง เนื่องจากรัฐบาลชุดใหม่ภายใต้การนำของโดนัลด์ ทรัมป์ เตรียมเข้ารับตำแหน่งในปีหน้า ปัจจัยเหล่านี้ร่วมกันบั่นทอนการมองโลกในแง่ดีของธุรกิจทั่วยุโรป

นักเศรษฐศาสตร์กำลังเน้นย้ำถึงความจำเป็นเร่งด่วนในการลดอัตราดอกเบี้ยเพื่อรองรับเศรษฐกิจที่ถดถอย ขณะนี้ตลาดกำลังกำหนดราคาในความน่าจะเป็น 50% ของการปรับลดอัตราดอกเบี้ย 50 bps โดย ECB ในเดือนธันวาคม ซึ่งเป็นการเปลี่ยนแปลงที่สำคัญจากการคาดการณ์ครั้งก่อน ที่สำคัญกว่านั้น มีการเก็งกำไรเพิ่มมากขึ้นว่า ECB จะต้องเร่งการลดอัตราดอกเบี้ยจากปัจจุบัน 3.25% เป็นอัตราเป็นกลางโดยประมาณที่ 2% ผู้กำหนดนโยบายของ ECB บางคน โดยเฉพาะอย่างยิ่งสมาชิกที่มีนโยบายผ่อนคลายมากกว่า กำลังพูดคุยถึงความเป็นไปได้ที่อัตราดอกเบี้ยอาจต้องลดลงต่ำกว่าระดับที่เป็นกลางในรอบนี้ เพื่อกระตุ้นเศรษฐกิจอย่างมีประสิทธิภาพและป้องกันภาวะเงินเฟ้อที่ต่ำกว่าปกติ

สถานการณ์ใน สหราชอาณาจักร ค่อนข้างซับซ้อนกว่า ในด้านหนึ่ง ข้อมูลล่าสุดแสดงให้เห็นว่ายอดค้าปลีกหดตัวอย่างไม่คาดคิด และการหดตัวครั้งแรกในภาคเอกชนในรอบ 13 เดือน ตามที่ระบุโดยการอ่านค่า PMI โดยภาคบริการซบเซา ในอีกด้านหนึ่ง ตัวเลขเงินเฟ้อกลับขึ้นอย่างน่าประหลาดใจ โดย CPI เพิ่มขึ้นเกินคาดเป็น 2.3% และอัตราเงินเฟ้อภาคบริการเพิ่มขึ้นถึง 5% แรงกดดันด้านเงินเฟ้อเหล่านี้ บวกกับความไม่แน่นอนเกี่ยวกับผลกระทบของงบประมาณของรัฐบาลพรรคแรงงาน ทำให้ความสามารถของ BoE ในการเร่งการผ่อนคลายทางการเงินมีความซับซ้อนขึ้น

นอกจากนี้ จากข้อมูลของ S&P Global การมองโลกในแง่ดีทางธุรกิจในสหราชอาณาจักรได้ลดลงอย่างรวดเร็วและต่อเนื่องนับตั้งแต่การเลือกตั้งทั่วไปในเดือนกรกฎาคม บริษัทต่างๆ ต่างแสดง “ไม่เห็นด้วย” อย่างชัดเจนต่อนโยบายงบประมาณล่าสุด โดยแนะนำว่าความรู้สึกอาจแย่ลงไปอีกก่อนที่จะถึงจุดต่ำสุด แนวโน้มเชิงลบต่อความเชื่อมั่นทางธุรกิจอาจกดดันให้ BoE ดำเนินการเร็วขึ้นในช่วงต้นปีหน้าเพื่อสนับสนุนเศรษฐกิจ

ฟรังก์สวิส กำลังเผชิญกับความท้าทายของตัวเองเช่นกัน แรงกดดันด้านภาวะเงินฝืดกำลังเพิ่มสูงขึ้น โดย CPI ของสวิสลดลงอย่างต่อเนื่องจาก 1.4% ในช่วงกลางปีเหลือเพียง 0.6% ในเดือนตุลาคม ด้วยความเสี่ยงทางภูมิรัฐศาสตร์ที่สนับสนุนความต้องการฟรังก์ที่ปลอดภัย การแข็งค่าของสกุลเงินนี้ทำให้แนวโน้มภาวะเงินฝืดรุนแรงขึ้นอีก นอกจากนี้ มาตรการผ่อนคลายเชิงรุกโดย ECB อาจทำให้ฟรังก์แข็งค่ายิ่งขึ้น ซึ่งอาจบีบให้ SNB เข้ามาแทรกแซงอย่างเข้มแข็งมากขึ้นเพื่อป้องกันการแข็งค่ามากเกินไป ด้วยอัตราดอกเบี้ยนโยบายต่ำอยู่แล้วที่ 1.00% SNB จึงมีกระสุนจำกัดก่อนที่จะพิจารณากลับไปสู่อัตราดอกเบี้ยติดลบ

ขาดความเชื่อมั่นในไม้กางเขนของยุโรป ในขณะที่สกุลเงินสินค้าโภคภัณฑ์แสดงความแข็งแกร่ง

ในทางเทคนิค ขณะที่ยูโรแสดงความอ่อนค่าต่อทั้งเงินสเตอร์ลิงและฟรังก์สวิส แรงกดดันในการขายขาดความเชื่อมั่นที่ชัดเจน ส่งผลให้การเคลื่อนไหวของ EUR/CHF, EUR/GBP และ GBP/CHF ในระดับที่น้อยกว่านั้นไม่แน่นอน การขาดความชัดเจนนี้แสดงให้เห็นว่าผู้เข้าร่วมตลาดยังคงลังเลที่จะยอมรับแนวโน้มที่ชัดเจนสำหรับคู่สกุลเงินเหล่านี้

ในทางตรงกันข้าม แนวโน้มของคู่สกุลเงินยุโรปกับสกุลเงินสินค้าโภคภัณฑ์นั้นมีความชัดเจนมากขึ้น สิ่งนี้น่าจะได้รับแรงผลักดันจากการรับรู้ถึงความเสี่ยงที่เกิดขึ้นใหม่ โดยเฉพาะอย่างยิ่งอันเนื่องมาจากความแข็งแกร่งที่เห็นในตลาดสหรัฐฯ

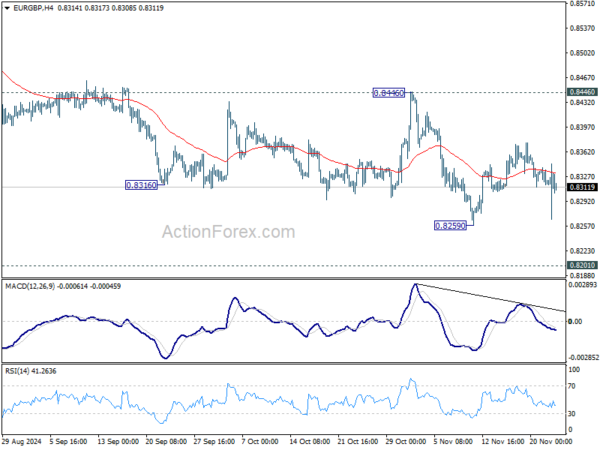

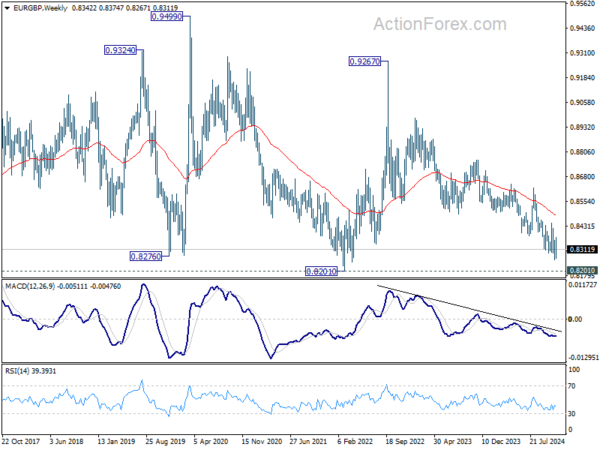

ยูโร/ปอนด์ ลดลงอย่างรวดเร็วในวันศุกร์ แต่ฟื้นตัวอย่างรวดเร็วก่อนแนวรับ 0.8259 โดยไม่มีทะลุ ในด้านหนึ่ง แนวโน้มในระยะสั้นยังคงเป็นขาลง โดยมีแนวต้านอยู่ที่ 0.8446 เหมือนเดิม และการลดลงต่อไปก็เป็นไปในทิศทางที่ดี ในทางกลับกัน EUR/GBP จะเผชิญกับระดับสำคัญที่ 0.8201 (ต่ำสุดปี 2022) ในฤดูใบไม้ร่วงหน้า ซึ่งอาจให้การสนับสนุนที่แข็งแกร่งสำหรับการฟื้นตัวอย่างยั่งยืน อาจต้องใช้เวลาอีกระยะหนึ่งกว่าที่แนวโน้มจะชัดเจน

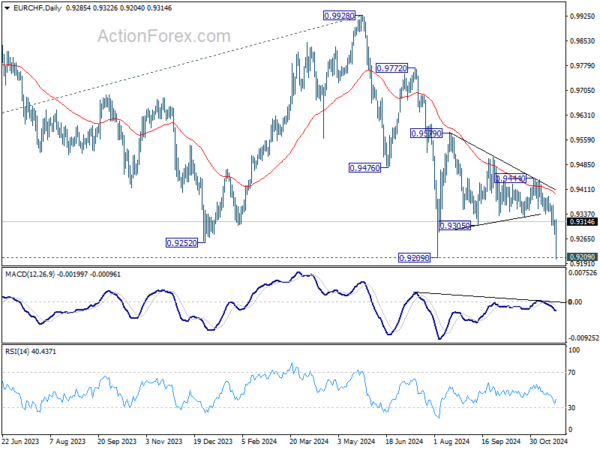

ยูโร/CHF พุ่งขึ้นอย่างรวดเร็วยิ่งขึ้นไปที่ 0.9204 ในวันศุกร์ แต่ดีดตัวขึ้นอย่างแข็งแกร่งพอๆ กันหลังจากทะลุระดับต่ำสุดที่ 0.9209 สั้นๆ แนวโน้มขาลงในระยะยาวยังคงไม่เปลี่ยนแปลง แต่ EUR/CHF มีแนวโน้มที่จะมีการรวมฐานมากกว่า 0.9204/9 ก่อนจึงจะเคลื่อนไหวขาลงอย่างเด็ดขาดมากขึ้น

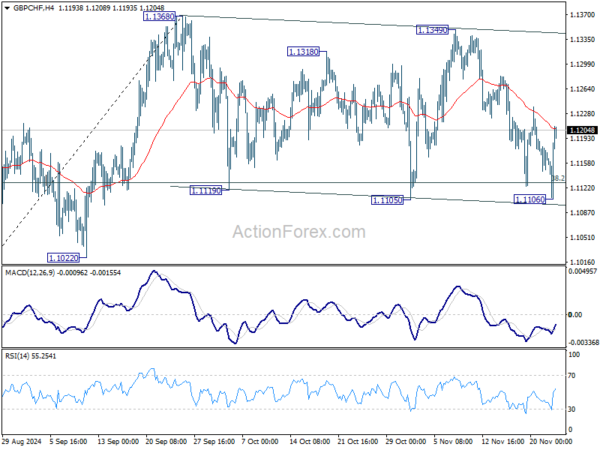

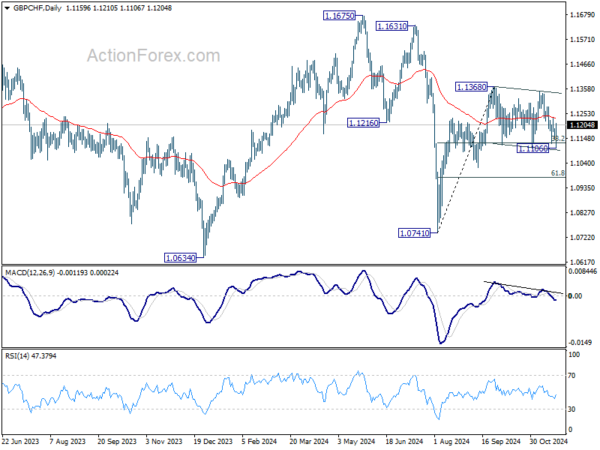

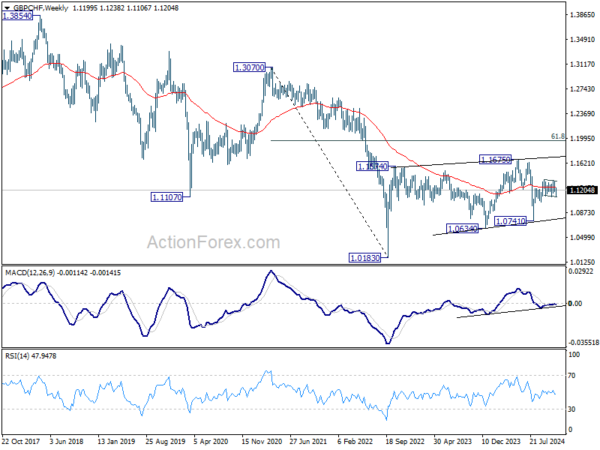

GBP/CHF ได้รับแนวรับที่โดดเด่นอีกครั้งจากการกลับมาที่ 38.2% ที่ 1.0741 เป็น 1.1368 ที่ 1.1128 อีกครั้งในสัปดาห์ที่แล้ว การพัฒนาทำให้การเคลื่อนไหวของราคาจาก 1.1368 เป็นรูปแบบการรวมบัญชีด้านข้าง นั่นหมายความว่าการเพิ่มขึ้นจาก 1.0741 ยังคงเป็นที่ชื่นชอบในการกลับมาดำเนินการต่อในภายหลัง ประการแรก แนวโน้มขาขึ้นยังไม่ชัดเจนนัก โดยที่ GBP/CHF ยังคงดิ้นรนที่ระดับ 55 W EMA ที่ทรงตัว ประการที่สอง ไม่แน่ใจว่าการรวมบัญชีจะขยายออกไปอีกนานแค่ไหน

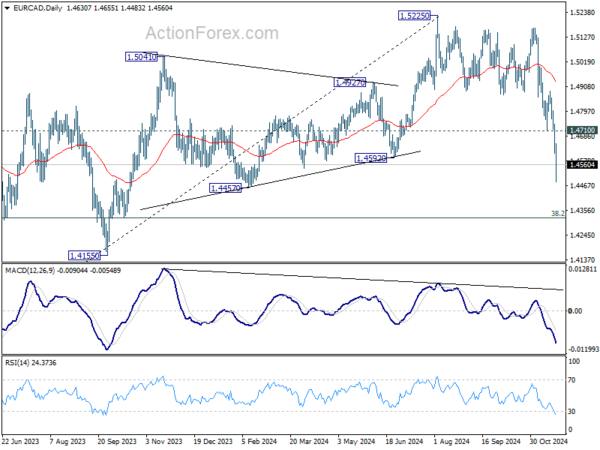

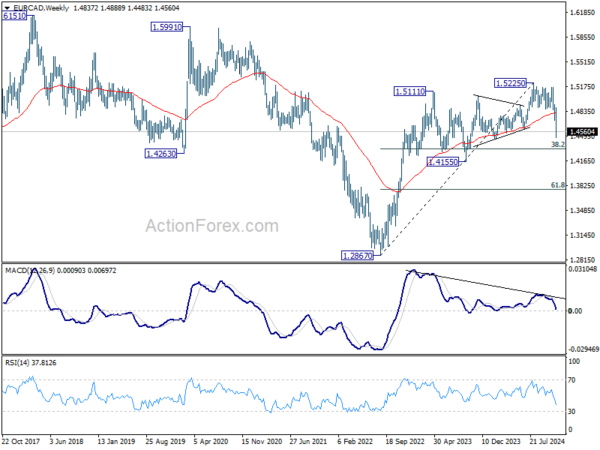

ยูโร/แคนาดาลดลงจาก 1.5225 เร่งลดลงเมื่อสัปดาห์ที่แล้ว และทะลุแนวรับ 1.4592 อย่างเด็ดขาด เมื่อพิจารณาถึงสภาวะ Bearish Divergence ใน W MACD อย่างน้อย 1.5225 จะเป็นจุดสูงสุดระยะกลางเป็นอย่างน้อย คาดว่าจะมีการลดลงอีกตราบใดที่แนวรับ 1.4710 พลิกแนวต้านไว้ เป้าหมายต่อไปคือ 38.2% retracement ที่ 1.2867 (ต่ำปี 2022) ไปที่ 1.5225 ที่ 1.4324 การทะลุอย่างต่อเนื่องจะบ่งชี้ถึงการกลับตัวของตลาดหมีในระยะกลางและตั้งเป้าหมาย 61.8% ที่ 1.3768 ถัดไป

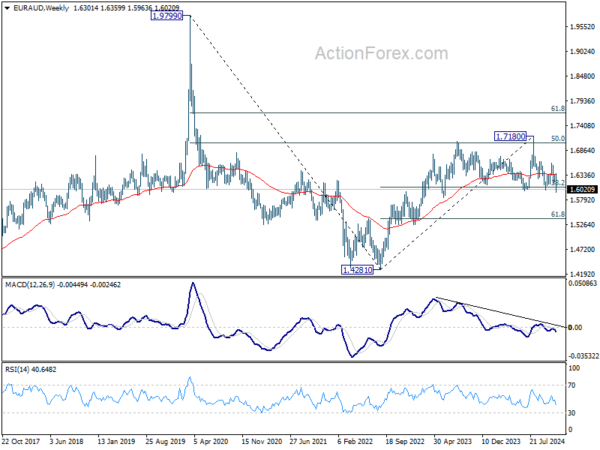

ยูโร/AUDการลดลงจาก 1.7180 พยายามกลับมาดำเนินการต่อผ่านโซนแนวรับ 1.5996/6002 เมื่อสัปดาห์ที่แล้ว คาดว่าจะร่วงต่อไปตราบใดที่แนวรับ 1.6161 จุดพลิกกลับแนวต้าน เมื่อพิจารณาถึงสภาวะความแตกต่างที่เป็นขาลงใน W MACD การทะลุที่ 1.5996 อย่างต่อเนื่องจะยืนยันว่าแนวโน้มจาก 1.4281 (ต่ำปี 2022) เป็นการกลับตัว การร่วงลงลึกมากขึ้นจะเห็นการกลับมาที่ 61.8% ที่ 1.4281 ถึง 1.7180 ที่ 1.5388 ถัดไป

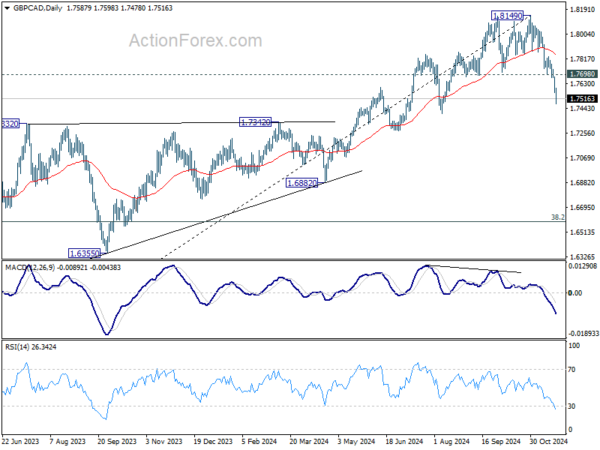

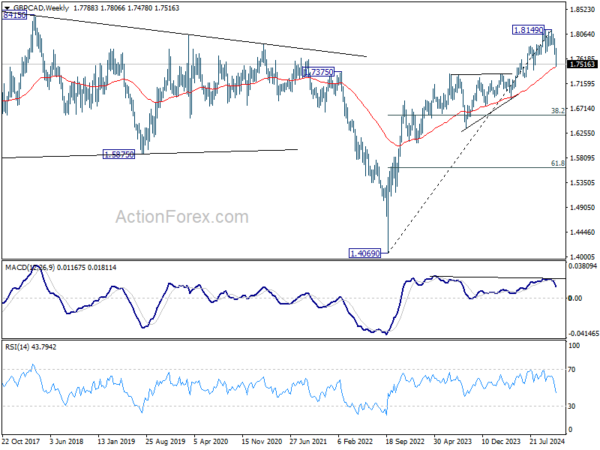

ระยะบนระยะกลางควรอยู่ที่ 1.8149 นิ้ว ปอนด์/แคนาดา พิจารณาเงื่อนไข Bearish Divergence ใน D MACD แต่ยังเร็วเกินไปที่จะสรุปว่าแนวโน้มขาขึ้นจาก 1.4069 (ต่ำปี 2022) กำลังกลับตัวหรือไม่ อย่างไรก็ตาม คาดว่าจะลดลงอีกตราบใดที่แนวรับ 1.7698 จุดพลิกกลับแนวต้าน การซื้อขายต่อเนื่องที่ต่ำกว่า 55 W EMA (ขณะนี้อยู่ที่ 1.7454) จะปูทางไปสู่การพักตัวที่ 38.2% ที่ 1.4069 ถึง 1.8149 ที่ 1.6590

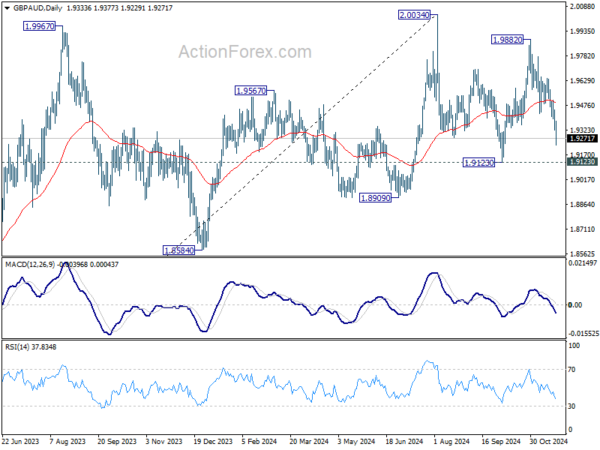

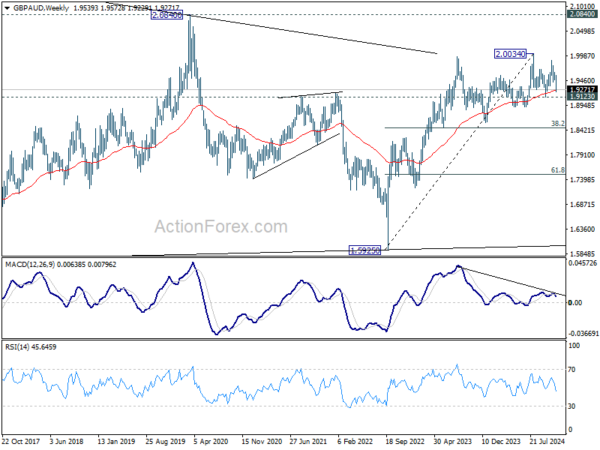

GBP/AUDแนวโน้มมีความชัดเจนน้อยลง ความแตกต่างแบบหยาบคายใน W MACD แนะนำให้มียอดระยะกลางที่ 2.0045 แต่จำเป็นต้องทะลุแนวรับที่ต่ำกว่า 1.9123 เพื่อยืนยัน ในกรณีนี้ การร่วงลงลึกมากขึ้นจะเห็นการพักตัวที่ 38.2% ที่ 1.5925 ถึง 2.0034 ที่ 1.8464 เพื่อเป็นการปรับฐาน อย่างไรก็ตาม การฟื้นตัวอย่างแข็งแกร่งจาก 1.9123 จะทำให้แนวโน้มเป็นบวกต่อไปจนถึง 2.0034 ในระยะต่อมา

เศรษฐกิจสหรัฐฯ ที่ฟื้นตัวได้ดีช่วยขับเคลื่อนหุ้น, ดัชนีดอลลาร์พุ่งขึ้นจากค่าเงินยูโรที่อ่อนค่า

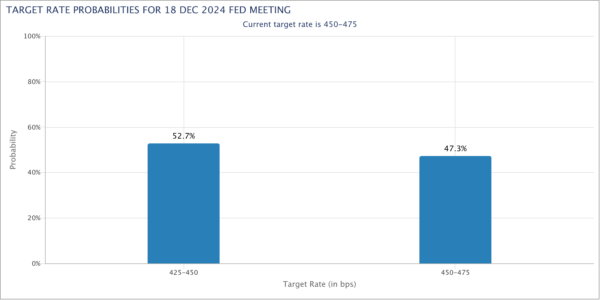

ในตลาดสหรัฐฯ นักลงทุนแสดงการมองโลกในแง่ดีอีกครั้งเนื่องจากพวกเขาสนับสนุนตัวชี้วัดทางเศรษฐกิจที่แข็งแกร่ง โดยเฉพาะอย่างยิ่งข้อมูล PMI ที่ให้กำลังใจในภาคบริการมีความโดดเด่นพร้อมการเพิ่มประสิทธิภาพอย่างมีนัยสำคัญ ผู้เข้าร่วมตลาดดูเหมือนไม่สะทกสะท้านกับความเป็นไปได้ที่การลดอัตราดอกเบี้ยของเฟดจะลดน้อยลง ขณะนี้กองทุนฟิวเจอร์สของ Fed ระบุว่ามีความน่าจะเป็นเพียง 52.7% ที่จะมีการปรับลดอัตราดอกเบี้ยในเดือนธันวาคม ซึ่งบ่งชี้ว่าผู้ค้าเชื่อว่า Fed อาจพิจารณาระงับการปรับอัตราดอกเบี้ยชั่วคราว ข้อมูลการจ้างงานของสหรัฐฯ ที่กำลังจะมีขึ้นซึ่งมีกำหนดจะเปิดเผยในอีกสองสัปดาห์จะมีความสำคัญอย่างยิ่ง

ในทางเทคนิคแล้ว ดาวโจนส์ การฟื้นตัวอย่างแข็งแกร่งในสัปดาห์ที่แล้วแสดงให้เห็นว่าการดึงกลับจาก 44486.70 ได้เสร็จสิ้นที่ 42938.70 แล้ว การทะลุกรอบ 44486.70 จะกลับมามีแนวโน้มเพิ่มขึ้นอีกครั้งเป็นการคาดการณ์ 100% ที่ 32327.20 ถึง 39889.05 จาก 38000.96 ที่ 45562.81 ถัดไป

ผลตอบแทน 10 ปี ยังคงดิ้นรนต่อไปที่ประมาณ 4.45 จุด โดยเผชิญกับแนวต้านที่แข็งแกร่งจากเส้นเทรนด์ไลน์ที่ร่วงลงในระยะกลาง เช่นเดียวกับการพักตัว 61.8% ที่ 4.997 ถึง 3.603 ที่ 4.464 อย่างไรก็ตาม ยังไม่มีสัญญาณการกลับตัวที่ชัดเจนในขณะนี้ การเพิ่มขึ้นต่อไปจะเข้าข้างตราบใดที่แนวรับ 4.264 ยังคงอยู่ การทะลุกรอบ 4.464 อย่างต่อเนื่องจะเสริมความแข็งแกร่งให้กับกรณีตลาดกระทิงที่การปรับฐานทั้งหมดจาก 4.997 เสร็จสิ้นแล้ว โดยมีคลื่น 3 คลื่นลงมาที่ 3.603 การชุมนุมต่อไปควรเห็นที่ 4.737 และ 4.997

ดัชนีดอลลาร์ เพิ่มขึ้นอีกเป็น 108.07 ในสัปดาห์ที่แล้วและฝ่าฝืนการคาดการณ์ 100% ที่ 99.57 ถึง 107.34 จาก 100.15 ที่ 107.92 ก่อนที่จะปิดลดลงเล็กน้อยที่ 107.55 น่าประหลาดใจที่สิ่งนี้ไม่ได้เกิดจากความเชื่อมั่นในการลดความเสี่ยงหรือการเพิ่มขึ้นของอัตราผลตอบแทนของสหรัฐฯ แต่เป็นแรงเทขายอย่างหนักในสกุลเงินยูโร

ให้มุ่งความสนใจไปที่ตอนนี้ว่า Dollar Index จะสามารถยืนเหนือ 107.92 ต่อไปได้หรือไม่ ในกรณีนี้ นั่นจะเสริมความแข็งแกร่งให้กับกรณีที่ดึงกลับจาก 114.77 (สูงสุดปี 2022) เสร็จสมบูรณ์หลังจากได้รับแนวรับที่แข็งแกร่งจาก 55 M EMA จากนั้นน่าจะขยับขึ้นมาอีกประมาณ 161.8% ที่ 112.72 ต่อไป

อย่างไรก็ตาม การปฏิเสธที่ 107.92 ตามด้วยการทะลุแนวรับ 106.11 จะทำให้แนวโน้มระยะกลางเป็นกลางก่อน

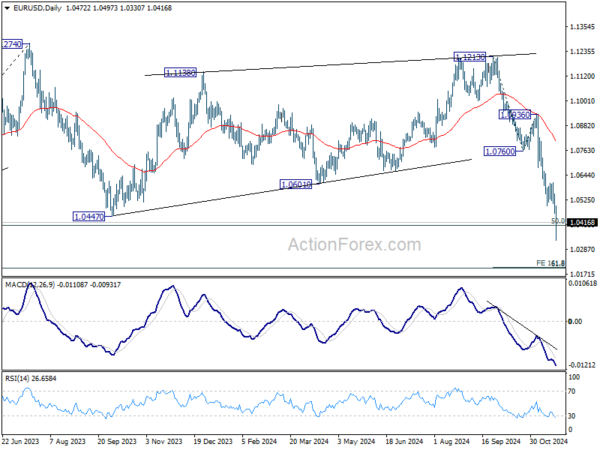

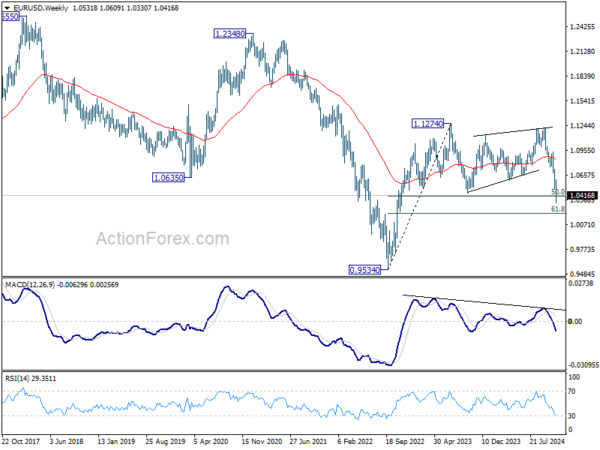

แนวโน้มรายสัปดาห์ของ EUR/USD

EUR/USD ลดลงจาก 1.1213 ต่อเนื่องในสัปดาห์ที่แล้วและเร่งตัวไปที่ระดับ 1.0330 ยังไม่มีสัญญาณของจุดต่ำสุดและความโน้มเอียงเบื้องต้นยังคงอยู่ในด้านลบในสัปดาห์นี้ การซื้อขายที่ต่ำกว่าระดับฟีโบนัชชีหลัก 1.0404 อย่างต่อเนื่องจะมีผลกระทบเชิงลบมากขึ้นและตั้งเป้าหมายระดับถัดไปที่ 161.8% ที่ประมาณการ 1.1213 ถึง 1.0760 จาก 1.0936 ที่ 1.0203 อย่างไรก็ตาม การฟื้นตัวอย่างแข็งแกร่งจากระดับปัจจุบัน ตามมาด้วยการทะลุแนวต้าน 1.0609 จะบ่งบอกถึงจุดต่ำสุดในระยะสั้น

ในภาพรวม ตอนนี้โฟกัสไปที่ 50% retracement ที่ 0.9534 (ต่ำปี 2022) มาที่ 1.1274 ที่ 1.0404 การฟื้นตัวอย่างแข็งแกร่งจากระดับนี้จะทำให้การเคลื่อนไหวของราคาจาก 1.1273 (สูงสุดในปี 2023) เป็นรูปแบบการรวมบัญชีระยะกลางเท่านั้น อย่างไรก็ตาม การทะลุกรอบ 1.0404 อย่างต่อเนื่องจะเพิ่มโอกาสที่แนวโน้มขาขึ้นทั้งหมดจาก 0.9534 กลับตัว นั่นจะปูทางไปสู่การพักตัวที่ 61.8% ที่ 1.0199 ก่อน การทะลุจุดนั้นมีเป้าหมายที่ 0.9534 ต่ำอีกครั้ง

ในภาพระยะยาว แนวโน้มขาลงจาก 1.6039 ยังคงมีผล โดย EUR/USD ยังคงอยู่ในช่องขาลงได้ดี และขาขึ้นของการรีบาวด์ต่อยอดที่ 55 M EMA (ขณะนี้อยู่ที่ 1.0991) การแข็งตัวจาก 0.9534 อาจขยายออกไปอีกและอาจดูเหมือนขาขึ้นอีกอันหนึ่ง แต่ตราบใดที่แนวต้าน 1.1274 ยังคงอยู่ การฝ่าวงล้อมขาลงจะเข้าข้างเล็กน้อย

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link