นโยบายการเงิน (Monetary Policy)

นโยบายการเงิน (Monetary Policy) คืออะไร ?

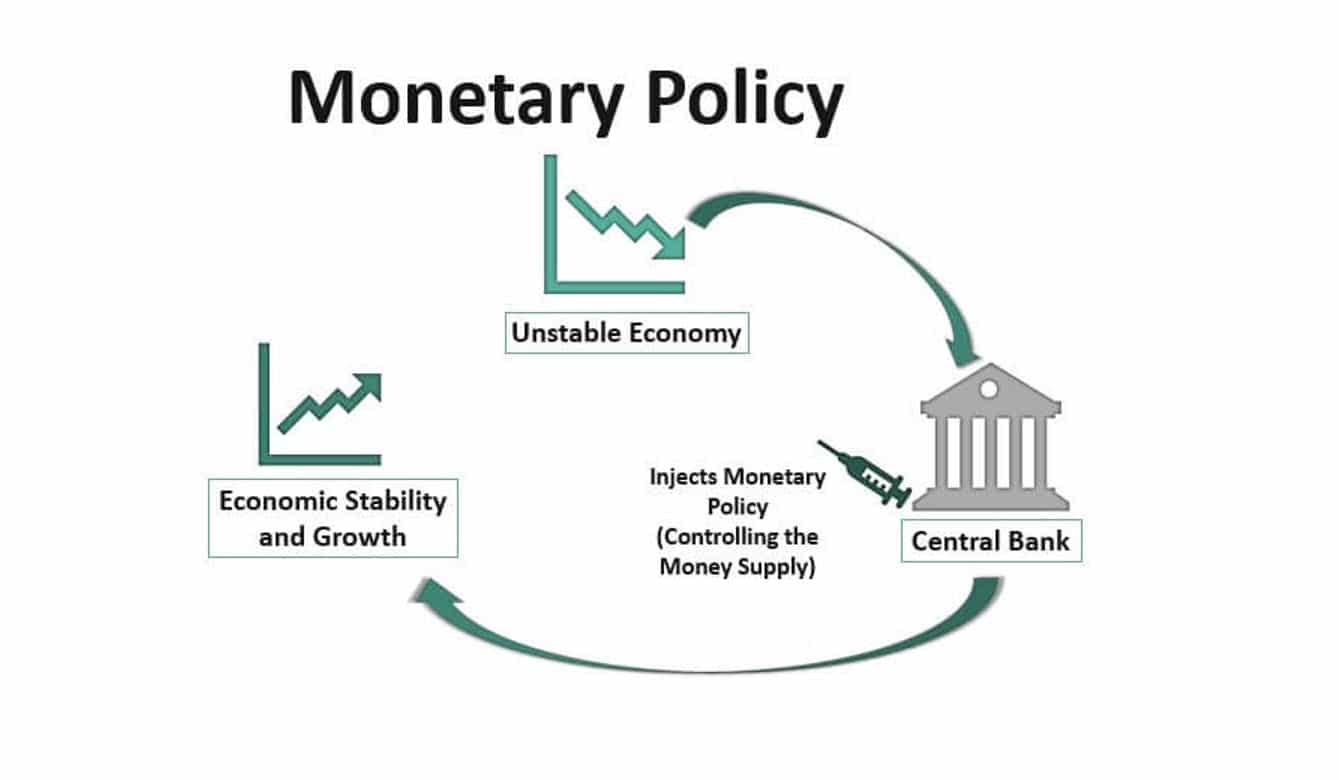

นโยบายการเงินคือเครื่องมือที่ธนาคารกลางของประเทศต่าง ๆ ในโลก มีไว้ใช้ดำเนินงานเพื่อส่งเสริมการเติบโตทางเศรษฐกิจอย่างยั่งยืนโดยการควบคุมปริมาณเงินทั้งหมดที่มีให้กับธนาคาร ผู้บริโภค และ ธุรกิจของประเทศ

ประเด็นที่สำคัญ

-

นโยบายการเงินเป็นเครื่องมือของการดำเนินการที่ธนาคารกลางของประเทศสามารถดำเนินการได้ เพื่อควบคุมปริมาณเงินในระบบเศรษฐกิจโดยรวมของประเทศใดประเทศหนึ่ง ให้อยู่ในปริมาณที่เหมาะสม และ เพื่อบรรลุการเติบโตทางเศรษฐกิจที่ยั่งยืน

-

นโยบายการเงินสามารถ แบ่งออกเป็น 2 รูปแบบ ได้แก่ นโยบายการเงินแบบขยายตัว (expansionary monetary policy) และ นโยบายการเงินแบบหดตัว (contractionary monetary policy)

-

เครื่องมือที่ธนาคารกลางของประเทศต่าง ๆ ในโลก เลือกใช้ ได้แก่ การปรับอัตราดอกเบี้ยขึ้นหรือลง ให้สินเชื่อเงินสดแก่ธนาคารโดยตรง และเปลี่ยนแปลงข้อกำหนดการสำรองของธนาคาร

นโยบายการเงิน แบ่งออกเป็น 2 รูปแบบได้แก่

1. นโยบายการเงินแบบขยายตัว (expansionary monetary policy) หรือ ที่เรียกว่า นโยบายการเงินแบบผ่อนคลาย (easy monetary policy) นโยบายการเงินแบบขยายตัว คือ แนวทางหรือมาตรการที่ต้องการเพิ่มปริมาณเงิน (money supply)เข้าไปในระบบเศรษฐกิจเพื่อต้องการจะกระตุ้นเศรษฐกิจให้ขยายตัว เมื่อปริมาณเงินเพิ่มขึ้น จะส่งผลทำให้อัตราดอกเบี้ยลดลง ส่งผลให้การกู้ยืมในภาคเอกชน และ เพิ่มการใช้จ่ายของผู้บริโภค กระตุ้นให้การผลิตให้ขยายตัว และ ลดอัตราการว่างงานลง นโยบายการเงิน ในรูปแบบนี้ถูกนำมาใช้โดยธนาคารกลางของหลายประเทศ นับตั้งแต่การเกิดวิกฤตทางการเงิน ในปี 2008

ตัวอย่างนโยบายการเงินแบบขยายตัว (expansionary monetary policy)

หากประเทศใดเผชิญกับการว่างงานสูงเนื่องจากการชะลอตัวหรือภาวะเศรษฐกิจถดถอย หน่วยงานด้านการเงินของประเทศหรือธนาคารกลาง สามารถเลือกใช้นโยบายการเงินแบบขยายตัว เพื่อเพิ่มการเติบโตทางเศรษฐกิจและขยายกิจกรรมทางเศรษฐกิจ ซึ่งโดยปกติแล้วมักจะลดอัตราดอกเบี้ยลงเพื่อส่งเสริมการใช้จ่ายเงินและทำให้การออมเงินไม่น่าสนใจ

ปริมาณเงินที่เพิ่มขึ้นในตลาดมีเป้าหมายเพื่อเพิ่มการลงทุนและ การใช้จ่ายของผู้บริโภค อัตราดอกเบี้ยที่ต่ำกว่าหมายความว่าธุรกิจและบุคคลทั่วไปสามารถรับเงินกู้ได้โดยมีเงื่อนไขที่ดี

ประเทศเศรษฐกิจชั้นนำหลายแห่งทั่วโลกได้เลือกใช้นโยบายการเงินแบบขยายตัว ตั้งแต่วิกฤตการเงินในปี 2008 โดยคงอัตราดอกเบี้ยไว้ที่ศูนย์หรือใกล้ศูนย์

2. นโยบายการเงินแบบหดตัว (contractionary monetary policy) หรือ ที่เรียกว่า นโยบายการเงินแบบเข้มงวด (restrictive monetary policy) นโยบายการเงินแบบหดตัวเป็นการใช้เครื่องมือต่างๆ ทางการเงิน เพื่อทำให้ปริมาณเงินในระบบเศรษฐกิจลดลง เพื่อลดหรือชะลอการขยายตัวของเศรษฐกิจ ซึ่งปกติแล้วมักจะใช้ในช่วงที่ระบบเศรษฐกิจมีการขยายตัวแบบร้อนแรงหรือรวดเร็วเกินไป ประชาชนมีการใช้จ่ายมากกว่าความสามารถในการผลิตของระบบเศรษฐกิจ ก่อให้เกิด ภาวะเงินเฟ้อหรือราคาสินค้าสูงขึ้นอย่างรุนแรง ดังนั้น การลดปริมาณเงินจะทำให้อัตราดอกเบี้ยโดยทั่วไปสูงขึ้น ซึ่งจะช่วยลดการกู้ยืมและการใช้จ่ายของผู้บริโภครวมทั้งธุรกิจของภาคเอกชนลง ทำให้อัตราเงินเฟ้อลดลง แต่ในขณะเดียวกันก็อาจส่งผลให้การว่างงานเพิ่มขึ้น

ตัวอย่างนโยบายการเงินแบบหดตัว (contractionary monetary policy)

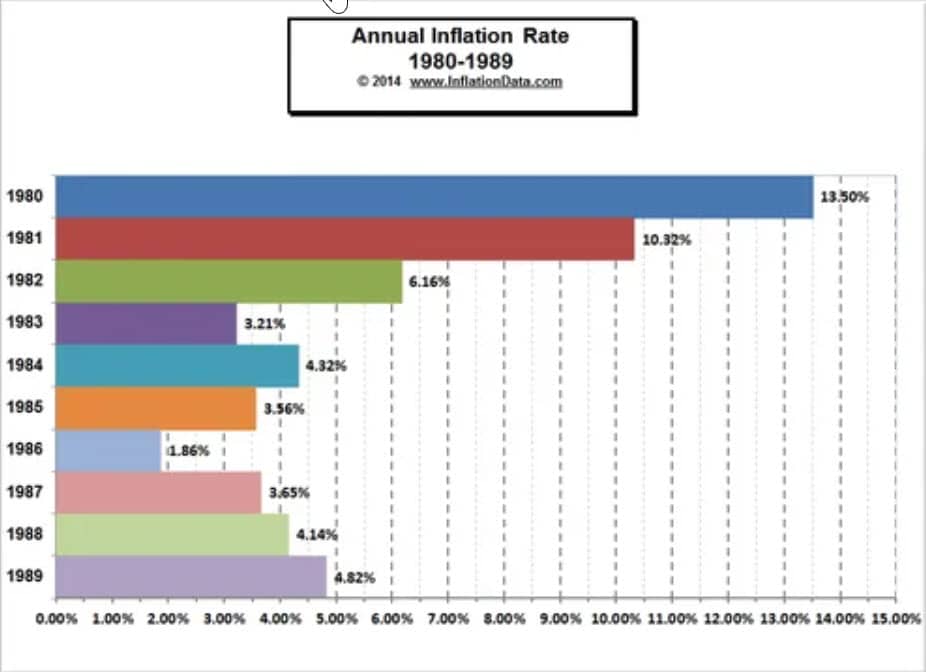

ในช่วงต้นทศวรรษ 1980 อัตราเงินเฟ้อพุ่งสูงขึ้นอย่างมากเป็นตัวเลขสองหลัก ธนาคารกลางสหรัฐ (Federal Reserve) ได้ปรับขึ้นอัตราดอกเบี้ยมากเป็นประวัติการณ์ถึง 20% แม้ว่าอัตราดอกเบี้ยที่สูงมากสามารถทำให้เกิดภาวะถดถอยทางเศรษฐกิจได้ แต่ผลจากการขึ้นอัตราดอกเบี้ยก็สามารถดึงอัตราเงินเฟ้อกลับสู่เป้าหมายที่ต้องการที่ 3% ถึง 4% ในอีกไม่กี่ปีต่อมา

เครื่องมือของนโยบายการเงิน มีอะไรบ้าง

เครื่องมือที่สำคัญที่ธนาคารกลางประเทศต่าง ๆ นำมาใช้ในการควบคุมดูแลปริมาณเงินเพื่อรักษาเสถียรภาพทางการเงิน ได้แก่

-

อัตราดอกเบี้ยมาตรฐาน (Bank rate) เป็นอัตราดอกเบี้ยเงินกู้ยืมที่ธนาคารกลางคิดจากธนาคารพาณิชย์และสถาบันการเงินอื่น ถ้าธนาคารกลางต้องการเพิ่มปริมาณเงินหรือดำเนินนโยบายการเงินแบบขยายตัว (expansionary monetary policy) ก็จะทำการลดอัตราดอกเบี้ยมาตรฐานลง ในทางตรงกันข้าม ถ้าต้องการลดปริมาณเงิน ก็จำทำการเพิ่มอัตราดอกเบี้ยดังกล่าวให้สูงขึ้น

-

อัตราเงินสดสำรองที่ต้องดำรง (legal reveserve ratio) คือ อัตราเงินสดต่อปริมาณเงินฝากที่ธนาคารกลางกำหนดให้ธนาคารพาณิชย์จะต้องสำรองไว้ตามกฎหมาย เพื่อให้เพียงพอในการใช้จ่ายหมุนเวียน ดังนั้นธนาคารพาณิชย์จะสามารถสร้างเงินฝากหรือปล่อยสินเชื่อได้มากน้อยเพียงใดขึ้นอยู่กับเงินสดสำรองส่วนเกินที่ธนาคารพาณิชย์มีอยู่ ถ้าธนาคารกลางต้องการเพิ่มปริมาณเงิน หรือดำเนินนโยบายการเงินแบบขยายตัว ก็จะลดอัตราเงินสดสำรองที่ต้องดำรงลง ในทางตรงกันข้าม ถ้าต้องการลดปริมาณเงิน ก็เพิ่มอัตราเงินสดสำรองให้สูงขึ้น

-

อัตรารับช่วงซื้อลด (rediscount rate) คืออัตราคิดลดที่ธนาคารกำหนดในการรับซื้อเมื่อธนาคารพาณิชย์นำตั๋วเงินที่รับซื้อไปขายลดให้ กับธนาคารกลางจึงสามารถเพิ่มหรือลดอัตรารับช่วงซื้อลด เพื่อเปลี่ยนแปลงปริมาณเงินได้ ถ้าต้องการดำเนินนโยบายการเงินแบบขยายตัว ธนาคารกลางก็จะลดอัตรารับช่วงซื้อลดลง ส่งผลให้ธนาคารพาณิชย์สามารถกู้ยืมได้มากขึ้นและปริมาณเงินเพิ่มสูงขึ้น แต่ถ้าดำเนินนโยบายการเงินแบบหดตัวก็จะใช้เครื่งมือในทิศทางตรงกันข้าม นั่นคือ การเพิ่มอัตรารับช่วงซื้อลดซึ่งจะส่งผลให้ปริมาณเงินลดลง

-

การดำเนินการผ่านตลาดการเงิน (open market operations (OMO)) ธนาคารกลางสามารถปรับสภาพคล่องโดยเข้าทำธุรกรรมในตลาดการเงิน ซึ่งจะส่งผลกระทบต่อระดับเงินฝากของสถาบันการเงินที่ธนาคารกลาง มาตรการที่เป็นที่รู้จักกันทั่วไปก็คือ การซื้อขายหลักทรัพย์ หรือ พันธบัตรรัฐบาล ถ้าธนาคารกลางต้องการกระตุ้นให้เศรษฐกิจเติบโต หรือใช้นโยบายการเงินแบบขยายตัว ธนาคารกลางจะรับซื้อคืนหลักทรัพย์รัฐบาล ทำให้ประชาชน และ ธุรกิจเอกชนมีเงินไปจับจ่ายใช้สอยมากขึ้น ส่งผลให้ปริมาณเงินเพิ่มขึ้น แต่ถ้าดำเนินนโยบายการเงินแบบหดตัว ก็นำหลักทรัพย์ขายออก เมื่อประชาชนและธุรกิจเอกชนนำเงินมาซื้อหลักทรัพย์ ปริมาณเงินที่จะนำไปจับจ่ายใช้สอยจะน้อยลงส่งผลให้ปริมาณเงินลดลง

นโยบายการเงินกับนโยบายการคลังคืออะไร แตกต่างกันอย่างไร ?

นโยบายการเงิน ปกติถูกใช้โดยธนาคารกลางโดยมีหน้าที่รักษาเศรษฐกิจให้อยู่ในระดับที่สม่ำเสมอ เป้าหมายคือรักษาอัตราการว่างงานให้ต่ำ ปกป้องมูลค่าของสกุลเงิน และ รักษาการเติบโตทางเศรษฐกิจให้คงที่ ส่วนใหญ่ที่ธนาคารกลางเลือกใช้คือการจัดการอัตราดอกเบี้ย ซึ่งจะเพิ่มขึ้นหรือลดลง ซึ่งจะส่งผลต่อระบบเศรษฐกิจในภาคส่วน อัตราการกู้ยืม การใช้จ่าย และ การออม