- การฟื้นตัวล่าสุดของราคาน้ำมันดิบ WTI ยังคงอยู่ที่ต่ำกว่า 90 ดอลลาร์สหรัฐต่อบาร์เรล ซึ่งส่งผลให้คาดการณ์อัตราเงินเฟ้อลดลงผ่านอัตราจุดคุ้มทุน

- หากอัตราจุดคุ้มทุนของพันธบัตรสหรัฐฯ อายุ 10 ปีลดลงต่อไปอีก อาจทำให้ผลตอบแทนพันธบัตรจริงอายุ 10 ปีของสหรัฐฯ ลดลงต่อไปอีก

- ต้นทุนโอกาสที่ต่ำกว่าในการถือครองทองคำ (XAU/USD) สนับสนุนการเริ่มต้นที่เป็นไปได้ของลำดับการเคลื่อนไหวขาขึ้นในระยะกลางอีกครั้งที่สูงกว่าแนวรับสำคัญที่ 2,285 ดอลลาร์สหรัฐ

นับตั้งแต่การเผยแพร่ครั้งล่าสุดของเรา การเคลื่อนไหวของราคาทองคำ (XAU/USD) มีแนวโน้มเคลื่อนตัวในแนวราบ โดยมีความพยายามที่จะทดสอบระดับต่ำสุดประจำวันล่าสุดเมื่อวันที่ 7 มิถุนายนที่ 2,286 ดอลลาร์สหรัฐ โดยมีสาเหตุจากข้อมูลสำรองอย่างเป็นทางการของจีนที่แสดงให้เห็นว่าจีนหยุดซื้อทองคำแท่งในเดือนพฤษภาคม หลังจากซื้อทองคำติดต่อกันเป็นเวลา 18 เดือนในช่วงหลายเดือนก่อนหน้านั้น

ทองคำ (XAU/USD) พยายามที่จะทดสอบระดับ 2,286 ดอลลาร์สหรัฐอีกครั้ง เนื่องจากราคาได้ลดลงในสัปดาห์ของวันที่ 24 มิถุนายน และได้พิมพ์ระดับต่ำสุดประจำวันที่ 2,293 ดอลลาร์สหรัฐเมื่อวันที่ 26 มิถุนายน จากถ้อยแถลงของเจ้าหน้าที่ธนาคารกลางสหรัฐฯ ที่ระมัดระวัง ซึ่งสนับสนุนแนวทาง “รอและดูข้อมูล” ก่อนที่จะดำเนินการลดอัตราดอกเบี้ยกองทุนเฟดครั้งแรก หลังจากที่มีการระงับอัตราดอกเบี้ยไว้เป็นเวลา 7 วันไทย ประชุมติดต่อกันเมื่อวันที่ 12 มิถุนายน

เหตุผลหลักประการหนึ่งที่ทำให้สหรัฐฯ มีความระมัดระวังในการผ่อนคลายนโยบายการเงิน ก็คือ ความกลัวต่อความคาดหวังด้านเงินเฟ้อที่ฝังรากลึก (ซึ่งหมายถึงอัตราเงินเฟ้อของผู้บริโภคในอนาคตซึ่งอาจเกิดขึ้นใน 1 ปีหรือ 5 ปีข้างหน้า) ซึ่งมีแนวโน้มที่จะส่งผลให้ค่าจ้างและราคาสินค้าเพิ่มสูงขึ้น

แนวโน้มคาดการณ์เงินเฟ้อลดลงตั้งแต่เดือนเมษายน

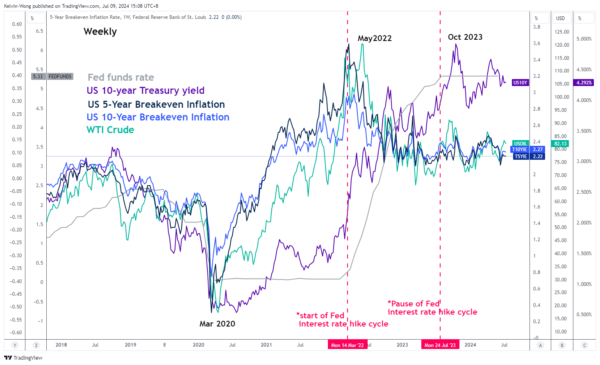

รูปที่ 1: แนวโน้มหลักของราคาน้ำมันดิบ WTI และอัตราจุดคุ้มทุน 5 ปี/10 ปีของสหรัฐฯ ณ วันที่ 9 ก.ค. 2024 (ที่มา: TradingView คลิกเพื่อขยายแผนภูมิ)

เราสามารถวัดความคาดหวังด้านอัตราเงินเฟ้อได้จากวิธีการสำรวจหรืออนุมานจากเครื่องมือทางการเงินที่ทำธุรกรรมตามตลาด เช่น หลักทรัพย์ที่ได้รับการคุ้มครองเงินเฟ้อของกระทรวงการคลังสหรัฐฯ (TIPS) ผ่านอัตราจุดคุ้มทุนของระยะเวลาการถือครองตามลำดับ

นับตั้งแต่การระบาดใหญ่เริ่มขึ้นในเดือนมีนาคม 2020 การเคลื่อนไหวของอัตราจุดคุ้มทุนของพันธบัตรรัฐบาลสหรัฐอายุ 5 ปีและ 10 ปีได้เคลื่อนไหวไปในทิศทางเดียวกับราคาของน้ำมันดิบ WTI ซึ่งเป็นเรื่องที่เข้าใจได้เนื่องจากราคาน้ำมันที่สูงขึ้นอาจส่งผลให้มีการคาดการณ์เงินเฟ้อที่สูงขึ้น เนื่องจากต้นทุนการผลิตและธุรกิจเพิ่มขึ้น เนื่องจากน้ำมันถือเป็นทรัพยากรอินพุตโดยตรงหรือโดยอ้อม

ตั้งแต่เดือนเมษายน พ.ศ. 2567 ราคาน้ำมันดิบ WTI ถูกจำกัดไว้ที่ 90 ดอลลาร์สหรัฐต่อบาร์เรล เนื่องจากการตัดสินใจล่าสุดของกลุ่ม OPEC+ ที่จะไม่ขยายเวลาการลดการผลิตเพิ่มเติม 2.2 ล้านบาร์เรลต่อวันออกไปเกินสิ้นเดือนกันยายน พ.ศ. 2567 และจะค่อยๆ ยกเลิกการลดการผลิตเหล่านี้ออกไปเป็นระยะเวลา 1 ปี ตั้งแต่เดือนตุลาคม พ.ศ. 2567 ถึงเดือนกันยายน พ.ศ. 2568

ด้วยเหตุนี้ จึงทำให้ระดับจุดคุ้มทุน 5 ปีและ 10 ปีลดลงตั้งแต่เดือนเมษายนเหลือ 2.22% และ 2.27% ตามลำดับ ณ เวลาที่เขียนบทความนี้ ซึ่งยังใกล้เคียงกับเป้าหมายเงินเฟ้อ “ที่ต้องการ” ที่ 2% ซึ่งกำหนดโดยเฟด เนื่องจากเจ้าหน้าที่เฟดฝ่ายอนุรักษ์นิยมบางคนมองว่า “ระดับ 2%” นั้นเป็นมาตรวัดที่ดีกว่าในการอนุมานว่าแรงกดดันเงินเฟ้อได้ลดลงแล้ว ซึ่งสนับสนุนการประกาศใช้วัฏจักรการปรับลดอัตราดอกเบี้ย (ดูรูปที่ 1)

อัตราผลตอบแทนพันธบัตรสหรัฐอายุ 10 ปีที่แท้จริงอยู่ในจุดวิกฤตในขณะนี้

รูปที่ 2: แนวโน้มหลักและระยะกลางของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐอายุ 10 ปี ณ วันที่ 9 กรกฎาคม 2024 (ที่มา: TradingView คลิกเพื่อขยายแผนภูมิ)

ตั้งแต่วันที่ 26 เมษายน 2026 อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐอายุ 10 ปี ลดลงจาก 2.61% มาเป็น 2.02% ณ เวลาที่เขียนนี้ เนื่องจากอัตราจุดคุ้มทุนอายุ 10 ปีที่กล่าวไว้ก่อนหน้านี้ลดลง

หากราคาหลุดต่ำกว่าแนวรับหลักที่ 2% (ซึ่งถือเป็นแนวโน้มขาขึ้นหลักจากจุดต่ำสุดเมื่อวันที่ 6 เมษายน 2023 ที่ราคาลดลงก่อนหน้านี้) อาจทำให้เกิดลำดับการปรับฐานที่อาจเกิดขึ้นได้อย่างมีนัยสำคัญยิ่งขึ้นเพื่อเผยให้เห็นแนวรับระยะกลางถัดไปที่ 1.62% ในขั้นตอนแรก (ดูรูปที่ 2)

แนวโน้มอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐอายุ 10 ปีในระดับต่ำในระยะกลางมีแนวโน้มว่าจะมีทิศทางที่ลดลง ซึ่งส่งผลให้มีต้นทุนโอกาสในการถือครองทองคำ (XAU/USD) ที่ลดลง เนื่องจากเป็นสินทรัพย์ที่ไม่มีดอกเบี้ยหรือมีรายได้คงที่

กระทิงกลับมายึดเส้นค่าเฉลี่ยเคลื่อนที่ 20 วันและ 50 วันได้อีกครั้ง

รูปที่ 3: แนวโน้มหลักและระยะกลางของทองคำ (XAU/USD) ณ วันที่ 9 กรกฎาคม 2024 (ที่มา: TradingView คลิกเพื่อขยายแผนภูมิ)

นับตั้งแต่วันพุธที่ผ่านมา ซึ่งตรงกับวันที่ 3 กรกฎาคม การเคลื่อนไหวราคาทองคำ (XAU/USD) ได้ทะลุเส้นค่าเฉลี่ยเคลื่อนที่ทั้ง 20 วันและ 50 วันไปแล้ว

นอกจากนี้ ตัวบ่งชี้โมเมนตัม RSI รายวันยังได้แสดงการทะลุแนวรับขาขึ้นขนานเหนือระดับ 50 ซึ่งบ่งชี้ถึงการฟื้นตัวของโมเมนตัมขาขึ้นในระยะกลาง และสนับสนุนการเริ่มต้นลำดับการเคลื่อนไหวขึ้นแรงกระตุ้นขาขึ้นใหม่สำหรับทองคำ (XAU/USD)

หากแนวรับสำคัญในระยะกลางที่ระดับ 2,285 ดอลลาร์สหรัฐสามารถรักษาไว้ได้ ทองคำ (XAU/USD) อาจทดสอบระดับสูงสุดตลอดกาลในเดือนเมษายนนี้อีกครั้ง ซึ่งถือเป็นโซนต้านทานในระยะกลางแรกที่ระดับ 2,420/450 ดอลลาร์สหรัฐ และหากทะลุผ่านโซนนี้ไปได้ จะเป็นโซนต้านทานในระยะกลางถัดไปที่ระดับ 2,532/540 ดอลลาร์สหรัฐ (ดูรูปที่ 3)

อย่างไรก็ตาม การไม่สามารถรักษาระดับที่ 2,285 ดอลลาร์สหรัฐได้ ทำให้แนวโน้มขาขึ้นไม่สามารถใช้ต่อเนื่องในลำดับการลดลงที่ถูกต้องภายในช่วงแนวโน้มขาขึ้นหลักได้ และเปิดโอกาสในการสนับสนุนในระยะกลางถัดไปที่ 2,206/195 ดอลลาร์สหรัฐ และ 2,149/131 ดอลลาร์สหรัฐ

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link