- ตลาดหุ้นสหรัฐฯ เริ่มต้นปีได้ดีที่สุดนับตั้งแต่ปี 2019

- การชุมนุมนี้สามารถทดสอบได้ในเดือนมีนาคม ท่ามกลางเหตุการณ์สำคัญๆ ที่ขับเคลื่อนตลาด

- ประเด็นสำคัญของตลาดจะอยู่ที่คำวิจารณ์จากเจ้าหน้าที่ชั้นนำของ Fed รายงานการจ้างงานนอกภาคเกษตร ข้อมูลเงินเฟ้อ และการประชุมนโยบาย FOMC

เดือนกุมภาพันธ์เป็นอีกเดือนที่ยอดเยี่ยมสำหรับตลาดหุ้น โดยสามารถคว้าชัยชนะเป็นเดือนที่สี่ติดต่อกันเพื่อเริ่มต้นปีที่ดีที่สุดนับตั้งแต่ปี 2019

ผลกำไรดังกล่าวเกิดขึ้นเมื่อหุ้นเทคโนโลยีขยายตัวขึ้นท่ามกลางการมองโลกในแง่ดีและความตื่นเต้นเกี่ยวกับแนวโน้มการเติบโตที่เกี่ยวข้องกับปัญญาประดิษฐ์

แต่ถึงแม้จะมีแนวโน้มขาขึ้นที่แข็งแกร่ง นักลงทุนจำนวนมากก็ไม่สามารถทำกำไรได้ตามนั้น เนื่องจากการเคลื่อนไหวในวงกว้างได้รับแรงหนุนจากผู้ชนะเพียงไม่กี่คนอีกครั้ง

นั่นคือจุดที่เครื่องมือเลือกหุ้น AI แบบคาดการณ์ของเราอย่าง ProPicks เข้ามามีประโยชน์

ด้วยการรวบรวมปัจจัยมากมาย รวมถึงประวัติศาสตร์ระยะยาวของตลาดหุ้นและการวิเคราะห์พื้นฐานที่ล้ำสมัย แบบจำลองของเราจึงสามารถให้ผู้ใช้ได้ การคัดเลือกผู้ชนะที่มีประสิทธิภาพเหนือกว่าตลาดที่ไม่มีใครเทียบได้ในราคาต่ำกว่า $9 ต่อเดือน.

ในบทความต่อไปนี้ เราจะมาทำความเข้าใจว่าตลาดยืนอยู่จุดใดในขณะนี้ และสิ่งที่นักลงทุนควรให้ความสนใจในการมองไปข้างหน้าในเดือนมีนาคม

ที่เรายืนอยู่ตอนนี้

ดัชนี Nasdaq Composite ซึ่งแตะระดับสูงสุดเป็นประวัติการณ์นับตั้งแต่เดือนพฤศจิกายน 2021 เมื่อคืนที่ผ่านมา ถือเป็นดัชนีที่มีผลงานสูงสุดในช่วงเดือนกุมภาพันธ์ โดยเพิ่มขึ้น 6.1%

ที่มา: Investing.com

ดัชนีเน้นเทคโนโลยีได้รับแรงหนุนจากประสิทธิภาพที่แข็งแกร่งจาก Nvidia (NASDAQ:), Meta Platforms (NASDAQ:), AMD (NASDAQ:) และบริษัทอื่นๆ อีกหลายแห่งที่เชื่อมโยงกับ AI

ในขณะเดียวกัน มาตรฐาน S&P 500 และค่าเฉลี่ยบลูชิป เพิ่มขึ้น 5.1% และ 2.2% ตามลำดับ

เดือนมีนาคมมีแนวโน้มที่จะเกิดขึ้นซ้ำในช่วงสองสามเดือนที่ผ่านมาในแง่ของสิ่งที่ตลาดจะพิจารณาเพื่อกำหนดการเคลื่อนไหวของราคา ซึ่งรวมถึงความเห็นจากเจ้าหน้าที่ชั้นนำของ Fed รายงานการจ้างงานรายเดือน ตัวเลขเงินเฟ้อล่าสุด รวมถึงการประชุมนโยบาย FOMC ที่กำลังจะมีขึ้น .

เนื่องจากนักลงทุนยังคงประเมินแนวโน้มอัตราดอกเบี้ย อัตราเงินเฟ้อ และเศรษฐกิจอย่างต่อเนื่อง สิ่งต่างๆ มากมายจึงจะเกิดขึ้นในเดือนหน้า

*อย่างไรก็ตาม กลยุทธ์ของเราเพิ่งปรับสมดุลสำหรับเดือนข้างหน้า โดยมีตัวเลือกใหม่ที่เหนือกว่าตลาดมากกว่า 30 รายการเพิ่มเข้ามาในกลยุทธ์ที่แตกต่างกัน 6 แบบ และอีก 30 รายการระบุว่าเป็นการขาย

สมัครสมาชิกตอนนี้ในราคาต่ำกว่า $9 ต่อเดือนและไม่พลาดตลาดกระทิงอีกโดยไม่รู้ว่าจะซื้อหุ้นตัวไหน!

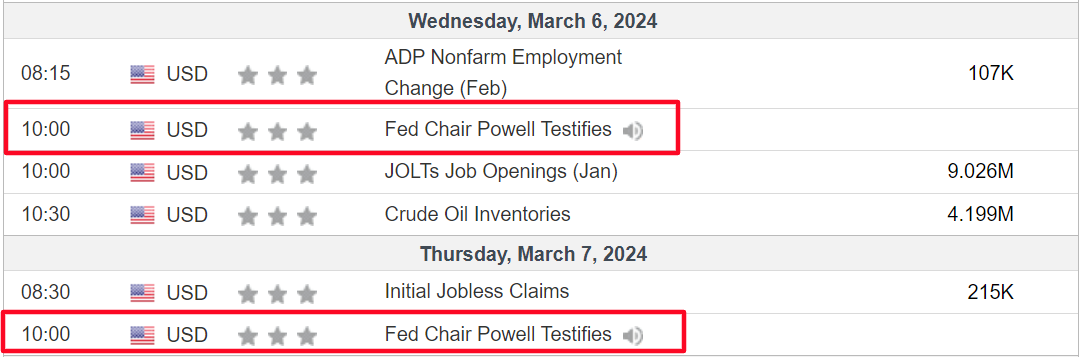

1. คำให้การของพาวเวลล์: วันพุธ-พฤหัสบดีที่ 6-7 มีนาคม

เจอโรม พาวเวลล์ ประธานธนาคารกลางสหรัฐจะแถลงนโยบายการเงินรายครึ่งปีต่อหน้าคณะกรรมาธิการวุฒิสภาและสภาผู้แทนราษฎรในกรุงวอชิงตัน ดี.ซี. ในช่วงสัปดาห์แรกของเดือนมีนาคม

หัวหน้า Fed มีกำหนดจะให้การเป็นพยานเกี่ยวกับเศรษฐกิจต่อหน้าคณะกรรมการบริการทางการเงินของสภาผู้แทนราษฎรในเวลา 10.00 น. ET ของวันพุธที่ 6 มีนาคม และในวันพฤหัสบดี เขาจะปรากฏตัวต่อหน้าคณะกรรมาธิการการธนาคารของวุฒิสภาในเวลา 10.00 น. ET เช่นกัน

ที่มา: Investing.com

ความคิดเห็นของพาวเวลล์จะได้รับการติดตามอย่างใกล้ชิดเพื่อดูข้อมูลเชิงลึกใหม่ๆ เกี่ยวกับมุมมองของเขาเกี่ยวกับเศรษฐกิจและอัตราเงินเฟ้อ และผลกระทบที่อาจส่งผลต่อนโยบายการเงินในอีกไม่กี่เดือนข้างหน้า

หลังจากเพิ่มต้นทุนการกู้ยืมขึ้น 525 จุดตั้งแต่เดือนมีนาคม 2022 ผู้เข้าร่วมตลาดจำนวนมากเริ่มมั่นใจมากขึ้นว่าการรณรงค์กระชับนโยบายของเฟดสิ้นสุดลงแล้ว และการปรับลดอัตราดอกเบี้ยก็ใกล้เข้ามาแล้ว

ตลาดการเงินกำลังเดิมพันว่าธนาคารกลางสหรัฐสามารถเริ่มลดอัตราดอกเบี้ยได้ตั้งแต่ต้นการประชุมเดือนมีนาคม แต่การเดิมพันเหล่านั้นถูกเลื่อนกลับไปเป็นเดือนมิถุนายนหลังจากข้อมูลเศรษฐกิจที่สดใสชุดล่าสุด

ในช่วงเช้าวันศุกร์ ตลาดการเงินมีโอกาสประมาณ 70% ที่จะปรับลดอัตราดอกเบี้ยพื้นฐาน 25 จุดในเดือนมิถุนายน ตามข้อมูลจาก Investing.com

สิ่งหนึ่งที่แน่นอนก็คือ: เมื่อพิจารณาว่าอัตราเงินเฟ้อและเศรษฐกิจมีพฤติกรรมอย่างไร ยิ่งคำมั่นสัญญาที่พาวเวลล์น้อยลงก็ยิ่งทำให้ดีขึ้นเท่านั้น

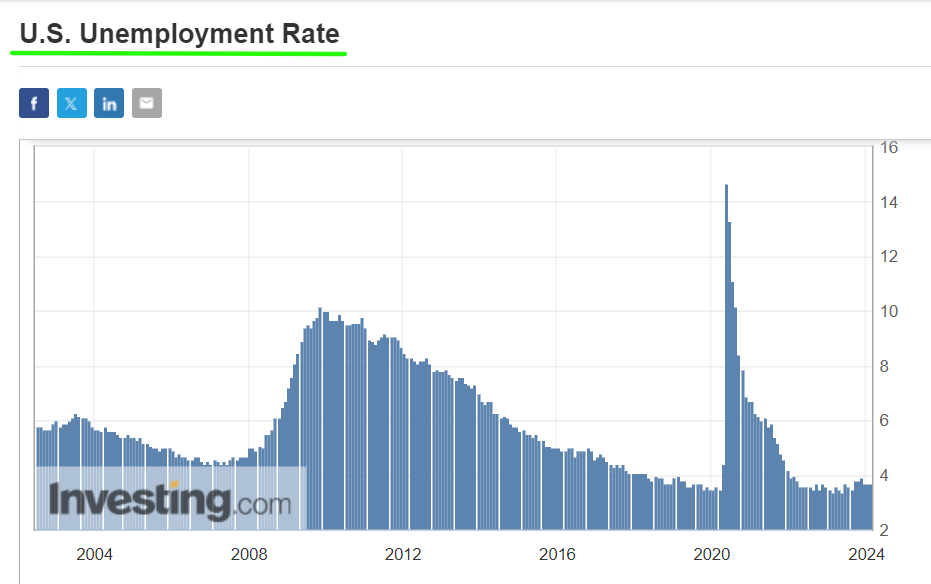

2. รายงานการจ้างงานของสหรัฐฯ: วันศุกร์ที่ 8 มีนาคม

กระทรวงแรงงานสหรัฐฯ จะเปิดเผยรายงานการจ้างงานประจำเดือนกุมภาพันธ์ เวลา 8.30 น. ET ในวันศุกร์ที่ 8 มีนาคม และอาจเป็นปัจจัยสำคัญในการกำหนดเวลาการปรับลดอัตราดอกเบี้ยครั้งแรกของธนาคารกลางสหรัฐ

การคาดการณ์มุ่งเน้นไปที่อัตราการก้าวที่มั่นคงอย่างต่อเนื่อง แม้ว่าการเพิ่มขึ้นจะน้อยกว่าในเดือนก่อนหน้าก็ตาม

ข้อมูลประมาณการที่เป็นเอกฉันท์คือข้อมูลจะแสดงให้เห็นว่าเศรษฐกิจสหรัฐฯ มีตำแหน่งงานเพิ่มขึ้น 188,000 ตำแหน่ง ตามข้อมูลจาก Investing.com โดยชะลอตัวลงจากการเติบโตของตำแหน่งงาน 353,000 ตำแหน่งในเดือนมกราคม

เห็นว่าทรงตัวที่ 3.7% ซึ่งไม่ไกลจากระดับต่ำสุดในรอบ 55 ปีที่ผ่านมาที่ 3.4% เป็นที่น่าสังเกตว่าอัตราการว่างงานอยู่ที่ 3.6% เมื่อปีที่แล้วในเดือนกุมภาพันธ์ 2023

ที่มา: Investing.com

ในขณะเดียวกันคาดว่าจะเพิ่มขึ้น 0.2% เมื่อเทียบเป็นรายเดือน ในขณะที่อัตราเทียบรายปีคาดว่าจะเพิ่มขึ้น 4.2% ซึ่งยังคงร้อนเกินไปสำหรับเฟด

การทำนาย: ฉันเชื่อว่ารายงานการจ้างงานนอกภาคเกษตรในเดือนกุมภาพันธ์จะเน้นย้ำถึงความยืดหยุ่นที่น่าทึ่งของตลาดแรงงาน และสนับสนุนมุมมองที่ว่าเฟดไม่เร่งรีบในการปรับลดอัตราดอกเบี้ย

เจ้าหน้าที่ของ Fed ได้ส่งสัญญาณในอดีตว่าอัตราการว่างงานจะต้องอยู่ที่อย่างน้อย 4.0% เพื่อชะลออัตราเงินเฟ้อ ในขณะที่นักเศรษฐศาสตร์บางคนกล่าวว่าอัตราการว่างงานจะต้องสูงขึ้นกว่านี้อีก

ไม่ว่าจะด้วยวิธีใด การว่างงานในระดับต่ำ บวกกับการจ้างงานที่ดีและการเติบโตของค่าจ้างที่แข็งแกร่ง ไม่ได้ชี้ให้เห็นถึงการปรับลดอัตราดอกเบี้ยที่ใกล้จะเกิดขึ้นในอีกไม่กี่เดือนข้างหน้า

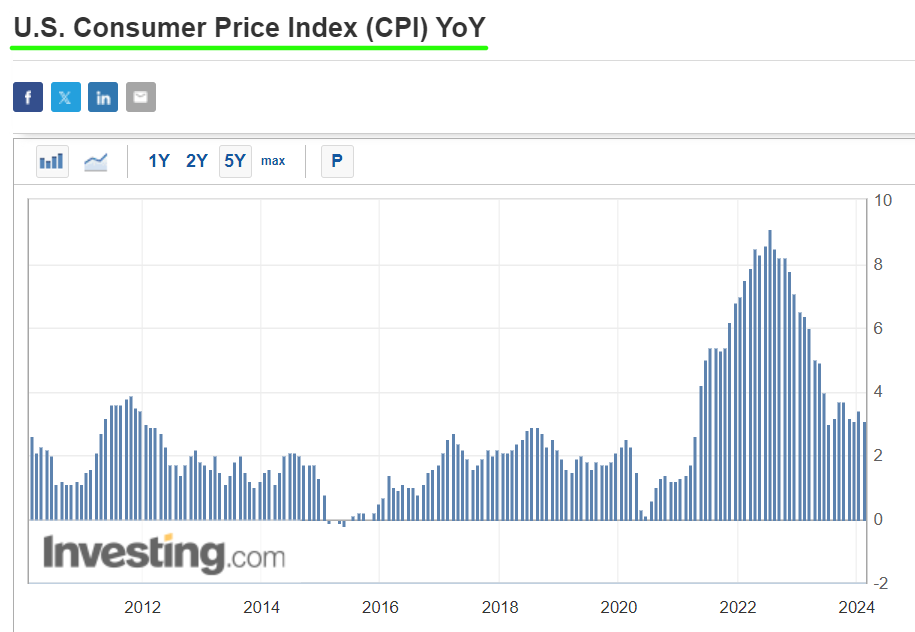

3. รายงาน CPI ของสหรัฐฯ: วันอังคารที่ 12 มีนาคม

รัฐบาลสหรัฐฯ จะเผยแพร่รายงานประจำเดือนกุมภาพันธ์ในวันอังคารที่ 12 มีนาคม เวลา 8:30 น. ET และข้อมูลมีแนวโน้มที่จะเปิดเผยว่าอัตราเงินเฟ้อยังคงเพิ่มขึ้นอย่างรวดเร็วเกินกว่าที่ Fed จะพิจารณาว่าสอดคล้องกับช่วงเป้าหมาย 2%

แม้ว่าจะยังไม่มีการคาดการณ์อย่างเป็นทางการ แต่การคาดการณ์สำหรับ CPI ประจำปีจะอยู่ในช่วงจากเพิ่มขึ้น 2.9% เป็น 3.3% เทียบกับที่เพิ่มขึ้น 3.1% ต่อปีในเดือนมกราคม

ที่มา: Investing.com

ดัชนีราคาผู้บริโภคที่จับตามองอย่างใกล้ชิดได้ลดลงอย่างมากนับตั้งแต่ช่วงฤดูร้อนปี 2565 โดยแตะระดับสูงสุดในรอบ 40 ปีที่ 9.1% อย่างไรก็ตาม อัตราเงินเฟ้อยังคงเพิ่มขึ้นในอัตราเกือบสองเท่าของเป้าหมายของธนาคารกลาง

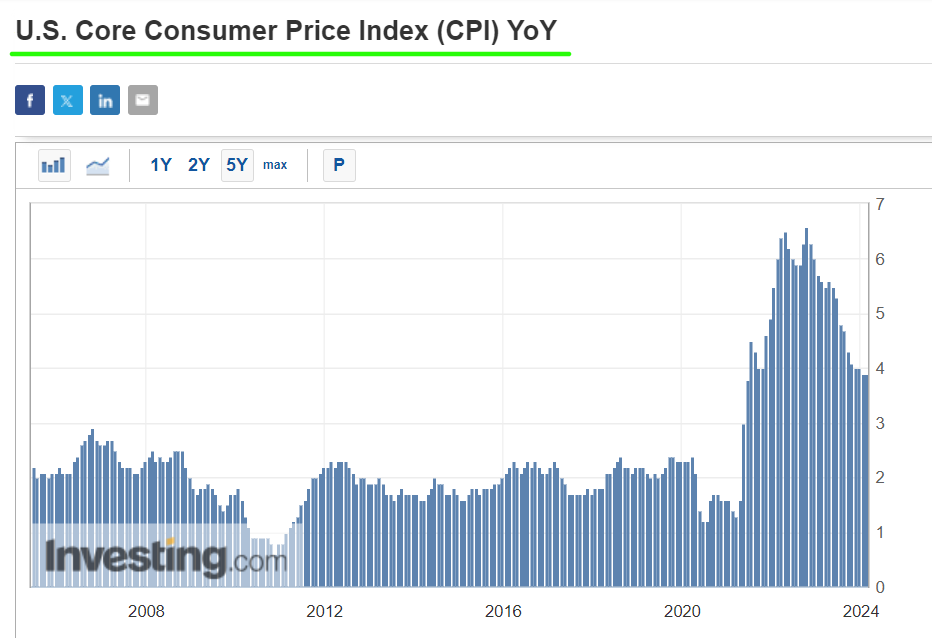

ขณะเดียวกัน ตัวเลขคาดการณ์เมื่อเทียบเป็นรายปี ซึ่งไม่รวมราคาอาหารและพลังงาน อยู่ที่ประมาณ 3.7%-4.1% เทียบกับการอ่าน 3.9% ในเดือนมกราคม

ที่มา: Investing.com

ตัวเลขหลักที่ซ่อนอยู่นั้นถูกจับตามองอย่างใกล้ชิดโดยเจ้าหน้าที่ของ Fed ซึ่งเชื่อว่าตัวเลขดังกล่าวจะทำให้สามารถประเมินทิศทางเงินเฟ้อในอนาคตได้แม่นยำยิ่งขึ้น

การทำนาย: โดยรวมแล้ว แม้ว่าแนวโน้มจะลดลง แต่ฉันเชื่อว่ารายงาน CPI จะแสดงให้เห็นว่า CPI ทั่วไปไม่ได้ลดลงเร็วพอที่จะให้ Fed หยุดยั้งความพยายามต่อสู้กับเงินเฟ้อได้

นอกจากนี้ อัตราเงินเฟ้อพื้นฐานยังถือว่าเหนียวกว่าที่คาดไว้ และคาดว่าจะยังคงสูงกว่าเป้าหมายของ Fed ในอนาคตอันใกล้นี้

ดังนั้นผมจึงมีความเห็นว่าสภาพแวดล้อมในปัจจุบันไม่ได้บ่งชี้ว่า Fed พร้อมที่จะลดอัตราดอกเบี้ยและยังมีหนทางอีกยาวไกลก่อนที่ผู้กำหนดนโยบายจะพร้อมที่จะประกาศภารกิจด้านเงินเฟ้อให้สำเร็จ

เมื่อพิจารณาเรื่องนี้แล้ว การต่อสู้เรื่องเงินเฟ้อของ Fed ยังไม่สิ้นสุดอีกต่อไป

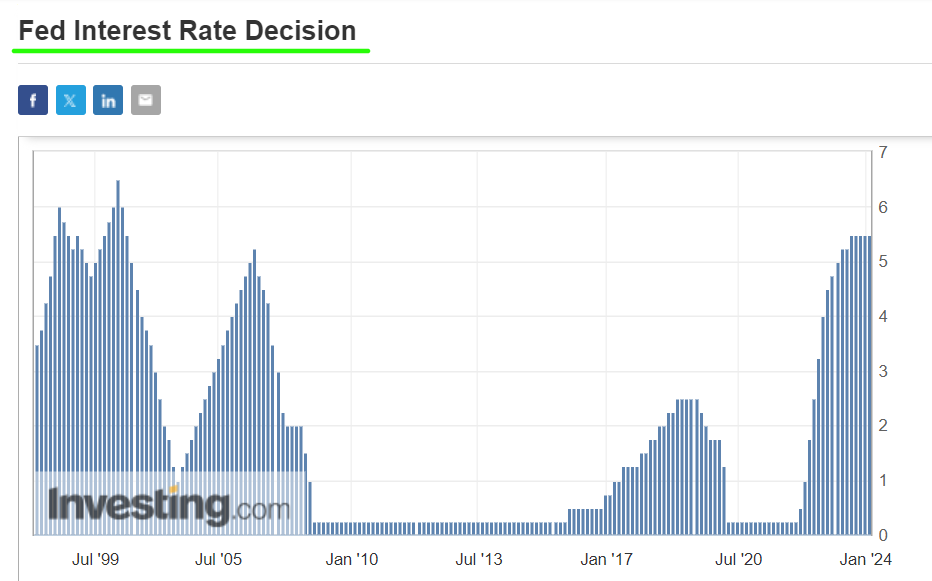

4. การประชุมนโยบาย Fed FOMC: วันพุธที่ 20 มีนาคม

ธนาคารกลางสหรัฐมีกำหนดยื่นคำตัดสินด้านนโยบายล่าสุดในวันพุธที่ 20 มีนาคม เวลา 14.00 น. ET และเกือบจะแน่นอนว่าจะคงอัตราดอกเบี้ยไว้เท่าเดิมหลังจากการประชุม FOMC สองวัน

นั่นจะทำให้เป้าหมายกองทุนเฟดอ้างอิงอยู่ระหว่าง 5.25% ถึง 5.50% ซึ่งเป็นระดับตั้งแต่เดือนกรกฎาคม เนื่องจากเจ้าหน้าที่ยังคงประเมินสัญญาณของเศรษฐกิจที่ฟื้นตัวและอัตราเงินเฟ้อที่ชะลอตัว

ที่มา: Investing.com

ประธานเฟด เจอโรม พาวเวลล์ จะจัดการแถลงข่าวที่จะจับตาดูอย่างใกล้ชิดครึ่งชั่วโมงหลังการประชุม FOMC สิ้นสุดลงในเวลา 14.30 น. ET เนื่องจากนักลงทุนมองหาเบาะแสใหม่ว่าธนาคารกลางสหรัฐฯ อาจเริ่มลดต้นทุนการกู้ยืมเมื่อใด

นอกจากนี้ เฟดจะเปิดเผยการคาดการณ์ใหม่สำหรับอัตราดอกเบี้ยและการเติบโตทางเศรษฐกิจ ที่เรียกว่า “ดอทพล็อต” ซึ่งจะเผยให้เห็นสัญญาณที่มากขึ้นเกี่ยวกับทิศทางอัตราดอกเบี้ยของเฟดจนถึงปี 2567 และ 2568

การทำนาย: ตรงกันข้ามกับมุมมองของตลาดสำหรับการปรับลดอัตราดอกเบี้ยในเดือนมิถุนายน ผมเชื่อว่ามีความเสี่ยงอย่างมากที่ Fed อาจแสดงท่าทีประหม่า เนื่องจากเศรษฐกิจสามารถยืนหยัดได้ดีกว่าที่คาดไว้ ตลาดแรงงานยังคงแข็งแกร่ง และอัตราเงินเฟ้อยังคงอยู่ในระดับสูง

ด้วยเหตุนี้ พาวเวลล์จึงมีแนวโน้มที่จะต่อต้านความคาดหวังของตลาดสำหรับการปรับลดอัตราดอกเบี้ยที่ใกล้จะเกิดขึ้นในงานแถลงข่าวหลังการประชุมของเขา และย้ำว่าเจ้าหน้าที่จะยังคงขึ้นอยู่กับข้อมูลเศรษฐกิจที่เข้ามาเพื่อกำหนดความเคลื่อนไหวครั้งต่อไป

ข้อบ่งชี้หรือการเปลี่ยนแปลงใดๆ ของ Fed อาจกระตุ้นให้เกิดความเคลื่อนไหวของตลาดและความรู้สึกของนักลงทุนอย่างมีนัยสำคัญ เมื่อคำนึงถึงเรื่องนี้แล้ว ผู้เข้าร่วมตลาดควรระมัดระวัง ใช้ความระมัดระวัง และกระจายพอร์ตการลงทุนเพื่อป้องกันความเสี่ยงจากความผันผวนของตลาดที่อาจเกิดขึ้น

อย่าลืมลองดู InvestingPro เพื่อให้สอดคล้องกับแนวโน้มของตลาดและความหมายต่อการซื้อขายของคุณ เช่นเดียวกับการลงทุนอื่นๆ การวิจัยอย่างครอบคลุมก่อนตัดสินใจใดๆ ถือเป็นสิ่งสำคัญ

InvestingPro ช่วยให้นักลงทุนมีข้อมูลในการตัดสินใจโดยการวิเคราะห์หุ้นที่มีมูลค่าต่ำกว่ามูลค่าอย่างครอบคลุมและมีศักยภาพในการเพิ่มมูลค่าอย่างมีนัยสำคัญในตลาด

ผู้อ่านบทความนี้จะได้รับส่วนลดพิเศษ 10% สำหรับแผนรายปีและรายปักษ์พร้อมรหัสคูปอง โพรทิปส์2024 (รายปี) และ โปรทิปส์20242 (รายปักษ์)

สมัครสมาชิกที่นี่และไม่พลาดตลาดกระทิงอีกต่อไป!

ข้อเสนอพิเศษของ InvestingPro

การเปิดเผยข้อมูล: ในขณะที่เขียนบทความนี้ ฉันสนใจ S&P 500 และ Nasdaq 100 ผ่าน SPDR มานานแล้ว S&P 500 ETF (SPY) และ Invesco QQQ Trust ETF (QQQ) ฉันยังอยู่นานใน เทคโนโลยีเลือกภาค SPDR ETF (NYSE: XLK)

ฉันปรับสมดุลพอร์ตการลงทุนของหุ้นแต่ละตัวและ ETF ของฉันเป็นประจำ โดยพิจารณาจากการประเมินความเสี่ยงอย่างต่อเนื่องของทั้งสภาพแวดล้อมทางเศรษฐกิจมหภาคและการเงินของบริษัท

มุมมองที่กล่าวถึงในบทความนี้เป็นเพียงความคิดเห็นของผู้เขียนเท่านั้น และไม่ควรถือเป็นคำแนะนำในการลงทุน

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link