แม้ว่าปฏิทินเศรษฐกิจจะค่อนข้างเบา แต่สัปดาห์ก็เต็มไปด้วยความประหลาดใจ สิ่งที่ใหญ่ที่สุดคือการเดิมพันครั้งใหญ่ที่ทำให้อัตราดอกเบี้ยของเฟดถึงจุดสูงสุดที่ 6% ข่าวลือและการคาดเดาเกี่ยวกับผู้ว่าการ BoJ คนต่อไปทำให้เกิดความผันผวน ในขณะเดียวกันข้อมูลงานของแคนาดาก็เข้ามาและทำให้ทุกคนผิดหวัง

ดอลลาร์แคนาดาจบลงด้วยการเป็นนักแสดงที่ดีที่สุด ตามมาด้วยสเตอร์ลิงและฟรังก์สวิส สองคนหลังได้รับความช่วยเหลืออย่างชัดเจนจากการขายในสกุลเงินยูโร ซึ่งจบลงด้วยผลงานที่แย่ที่สุด กีวีแย่ที่สุดรองลงมาคือเยน ออสซี่เพิ่งผสมกันหลังจากการขึ้นราคา RBA อย่างกระฉับกระเฉง ดอลลาร์ก็ผันผวนเช่นกัน และต้องการแรงบันดาลใจจากรายงาน CPI ที่กำลังจะมีขึ้น

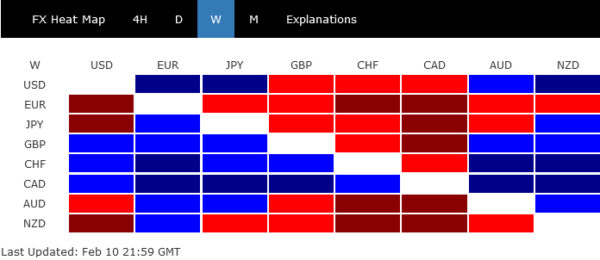

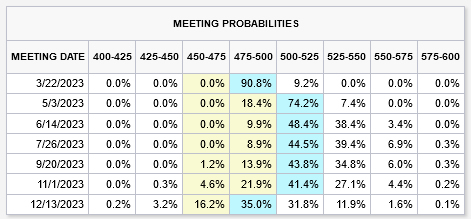

ตลาดคาดว่าเฟดจะสูงสุดที่ 5.00-5.25% แม้จะมีการเดิมพันสูงที่ 6%

ข่าวที่น่าสนใจที่สุดในสัปดาห์ที่แล้วน่าจะเป็นการเดิมพันครั้งใหญ่ของสหรัฐในการเดิมพันว่าอัตราดอกเบี้ยของเฟดจะแตะระดับ 6% ในปีนี้ เทียบกับการคาดการณ์ของเฟดเองที่ 5.10% ความเคลื่อนไหวดังกล่าวเกิดขึ้นหลังจากข้อมูลการจ้างงานนอกภาคเกษตรที่โดดเด่นในสัปดาห์ก่อน ตลอดจนความคิดเห็นที่ดุเดือดจากเจ้าหน้าที่เฟด ซึ่งรวมถึงประธานเจอโรม พาวเวลล์

กล่าวโดยย่อ สำหรับผู้ค้ารายใดรายหนึ่ง พวกเขาจะทำเงินได้มากถึง 135 ล้านดอลลาร์สหรัฐ หากเฟดยังคงเข้มงวดจนถึงเดือนกันยายน นั่นคือจะมีการปรับขึ้น 25 bps อีก 5 ครั้งในเดือนมีนาคม พฤษภาคม มิถุนายน กรกฎาคม และกันยายน เพื่อให้เป้าหมายอัตราดอกเบี้ยจากปัจจุบันที่ 4.50-4.75% เป็น 4.75-6.0% การค้าจะถึงจุดคุ้มทุนหากเฟดขึ้นเป็น 5.6% และ 60 ล้านเหรียญสหรัฐที่ 5.8%

แต่อย่างไรก็ตาม การเก็งกำไรของเทรดเดอร์บางคนไม่ใช่ทั้งหมดในตลาด ฟิวเจอร์สของเฟดฟันด์กำลังหยุดการกำหนดราคาชั่วคราวหลังจากขึ้นอีก 25bps ในเดือนมีนาคมและพฤษภาคมเป็น 5.00-5.25% ดูเหมือนว่าเสียงข้างมากจะพยักหน้ารับความเห็นของเจ้าหน้าที่เฟดในที่สุด อย่างไรก็ตาม พวกเขายังคงเห็นการลดมากกว่า 50% ในเดือนธันวาคม มาดูกันว่าตลาดจะเปลี่ยนใจเมื่อไหร่

อัพไซด์มากขึ้นในอัตราผลตอบแทน 10 ปีหลังจากการปรับฐานเสร็จสิ้น

ในตลาดหุ้นสหรัฐฯ ความเชื่อมั่นค่อนข้าง “ปิด” เล็กน้อย แต่การดึงกลับยังตื้นเขินมาก คาดว่าจะมีการชุมนุมเพิ่มเติมใน S&P 500 ตราบเท่าที่ EMA 55 วัน (ขณะนี้อยู่ที่ 3982.54) รูปแบบการเพิ่มขึ้นในปัจจุบัน 3491.58 ควรยังคงขยายสูงขึ้น แม้ว่าจะเป็นการเคลื่อนไหวแก้ไข ไปที่แนวต้านคลัสเตอร์ 4325.28 (การกลับตัว 61.8% ของ 4818.62 เป็น 3491.58 ที่ 4311.69)

การพัฒนาอัตราผลตอบแทน 10 ปีควรค่าแก่ความสนใจอย่างมากในอีกไม่กี่สัปดาห์ข้างหน้า การสนับสนุนที่แข็งแกร่งจาก EMA 55 วัน (ขณะนี้อยู่ที่ 3.607) เป็นสัญญาณที่ดีอย่างแน่นอน การปรับฐานจาก 4.333 มีแนวโน้มว่าจะเสร็จสมบูรณ์โดยมีการลดลง 3 คลื่นเป็น 3.373 หลังจากกดการสนับสนุนช่องสัญญาณระยะกลาง ควรเห็นการเพิ่มขึ้นต่อไปที่แนวต้าน 3.905 ก่อน การแตกหักอย่างเด็ดขาดอาจทำให้เวทีอยู่ที่ 4.333 และอาจเป็นไปได้ว่าแนวโน้มในระยะยาวจะกลับมาเริ่มต้นใหม่ในช่วงครึ่งหลังของปี หากเกิดขึ้นจะเป็นสัญญาณบ่งชี้ว่าอัตราเงินเฟ้อสูงกว่าเป้าหมายเป็นเวลานานและการคุมเข้มของเฟด

สำหรับดัชนีดอลลาร์ การทะลุแนวต้าน 103.44 ในสัปดาห์ที่แล้วน่าจะยืนยันจุดต่ำสุดในระยะสั้นที่ 100.82 ในสภาวะการบรรจบกันของขาขึ้นใน MACD รายวัน โฟกัสทันทีอยู่ที่ EMA 55 วัน (ตอนนี้อยู่ที่ 104.02) การหยุดพักอย่างต่อเนื่องจะทำให้การดีดกลับที่แข็งแกร่งขึ้นเป็น 38.2% การย้อนกลับที่ 114.77 ถึง 100.82 ที่ 106.14 แม้จะเป็นการย้ายฐาน หากเป็นเช่นนั้น อาจหมายความว่าเฟดมีแนวโน้มที่จะดำเนินรอบการรัดเข็มขัดต่อไปอีกนานกว่า ECB ซึ่งอาจหยุดชั่วคราวหลังเดือนพ.ค.

CAD เพิ่มขึ้นหลังจากข้อมูลงาน EUR/CAD กำลังแก้ไข

รายงานการจ้างงานที่โด่งดังของแคนาดาเป็นอีกหนึ่งเรื่องที่น่าประหลาดใจในรอบสัปดาห์ ในขณะที่การเติบโตของพาดหัวข่าว 150,000 รายการทำให้ความคาดหวังทั้งหมดหายไป รายละเอียดก็แข็งแกร่งเป็นพิเศษเช่นกัน โดยเน้นที่งานเต็มเวลาในภาคเอกชนและชั่วโมงการทำงานที่มากขึ้น อาจเป็นไปได้ว่าข่าวสินค้าเพียงอย่างเดียวสำหรับ BoC คือการชะลอตัวของการเติบโตของค่าจ้าง

เมื่อพูดถึง BoC มันแสดงให้เห็นอย่างชัดเจนในไม่กี่นาทีว่าการหยุดชั่วคราวในการกระชับนั้นเป็น “เงื่อนไข” ในขณะที่ “แถบสำหรับการเพิ่มอัตราเพิ่มเติมนั้นสูงขึ้นแล้ว” ข้อมูลชุดเดียวไม่เพียงพอที่จะเปลี่ยนแปลงหลักสูตรของ BoC ได้อย่างแน่นอน แต่น่าจะทำให้คณะกรรมการรู้สึกประหม่าและเพิ่มโอกาสในการกลับไปขึ้นอัตราดอกเบี้ยในระยะต่อไป

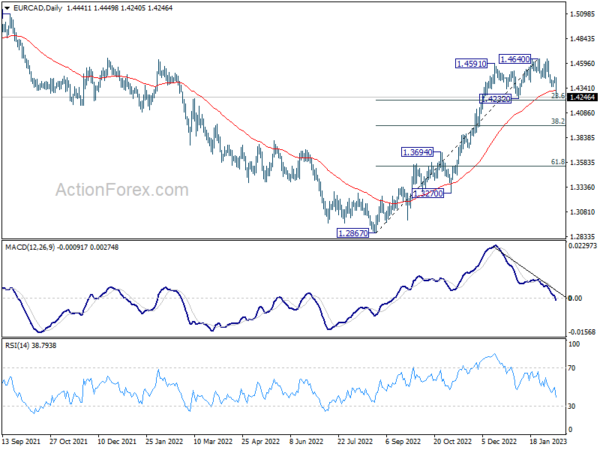

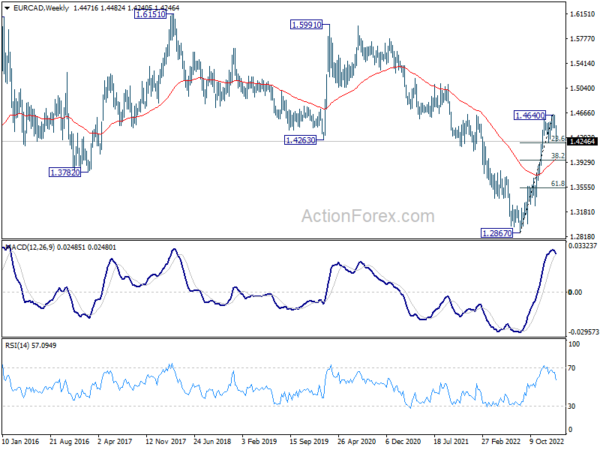

EUR/CAD เคลื่อนไหวสูงสุดในสัปดาห์ที่แล้ว โดยลดลง -1.51% การพัฒนาตอนนี้ชี้ให้เห็นว่าจุดสูงสุดในระยะสั้นมีรูปแบบอย่างน้อยที่ 1.4640 แท้จริงแล้ว การลดลงจากจุดนั้นควรเป็นการปรับแนวโน้มขาขึ้นทั้งหมดจาก 1.2867 การพักตัวของบริษัทที่ต่ำกว่าแนวรับ 1.4232 จะสร้างระยะสำหรับการกลับตัว 38.2% ของ 1.2867 ถึง 1.4640 ที่ 1.3963

เมื่อพิจารณาว่า EMA 55 สัปดาห์อยู่ที่ 1.3955 ข้อเสียของการดึงกลับควรอยู่ที่ 1.3963 อย่างน้อยก็ในการพยายามครั้งแรกเพื่อให้รีบาวด์

ความเสี่ยงของเงินเยนเอียงไปที่ข้อเสียของการเสนอชื่อ BoJ

เมื่อสัปดาห์ที่แล้วมีความกระวนกระวายใจมากมายในข่าวเกี่ยวกับผู้ว่าการ BoJ คนใหม่หลังจากวาระของ Haruhiko Kuroda สิ้นสุดลงในเดือนเมษายน ในขั้นต้น มีการพูดคุยกันว่ารองผู้ว่าฯ คนปัจจุบัน มาซาโยชิ อามามิยะ จะได้รับการเสนอชื่อโดยรัฐบาล เยนเงียบลงในสัปดาห์เนื่องจากอามามิยะถูกมองว่าเป็นการสานต่อนโยบายที่เข้มงวดเป็นพิเศษของคุโรดะ

จากนั้น Yen ก็ถูกไล่ออกในสัปดาห์ต่อมาจากรายงานที่ว่า Kazuo Ueda นักวิชาการและอดีตคณะกรรมการ BoJ จะได้รับการเสนอชื่อแทน นั่นเห็นความตั้งใจของรัฐบาลที่จะหันเหออกจากเส้นทางปัจจุบัน ถึงกระนั้น อุเอดะก็สงบใจในการบอก NTV ว่า “นโยบายปัจจุบันของธนาคารกลางญี่ปุ่นมีความเหมาะสมแล้ว และจำเป็นต้องดำเนินมาตรการผ่อนคลายทางการเงินต่อไป ณ จุดนี้” จากนั้นเยนก็ลงมา

คำถามเกี่ยวกับใครคือ BoJ คนต่อไปควรได้รับคำตอบในไม่ช้า เนื่องจากรัฐบาลจะจัดโต๊ะเสนอชื่อในวันที่ 14 กุมภาพันธ์

ความเสี่ยงต่อเงินเยนอาจเบ้ไปด้านลบเล็กน้อย แม้ว่าอุเอดะจะไม่ใช่ “นกพิราบ” อย่างที่คุโรดะอย่างที่บางคนเข้าใจ แต่เขาก็ไม่น่าจะใช่ “เหยี่ยว” อย่างที่บางคนคาดหวัง

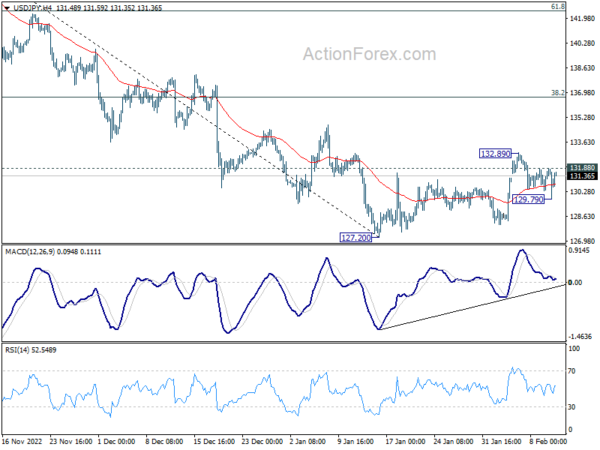

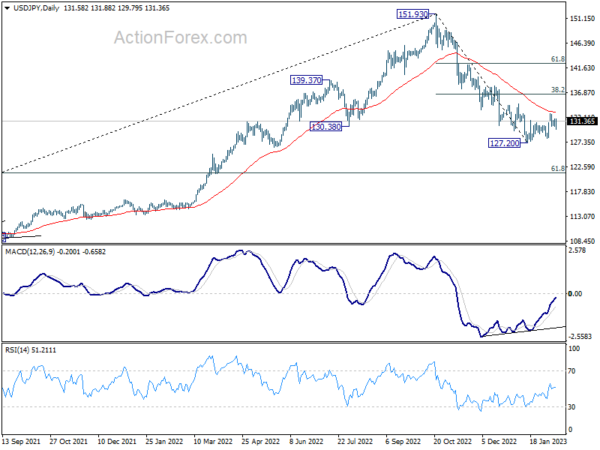

ในขณะที่การดึงกลับของ USD/JPY จาก 132.89 นั้นลึกกว่าที่คาดไว้ แต่ก็ดูเหมือนเป็นการปรับฐานมากกว่าไม่ นั่นคือการรีบาวด์จาก 127.20 ยังไม่จบ การทะลุแนวต้านเล็กน้อยที่ 131.88 จะนำการทดสอบซ้ำที่ 132.89 ก่อน การแตกหักอย่างเด็ดขาดจะกลับมาฟื้นตัวที่ 38.2% ย้อนกลับที่ 151.93 เป็น 127.20 ที่ 136.64

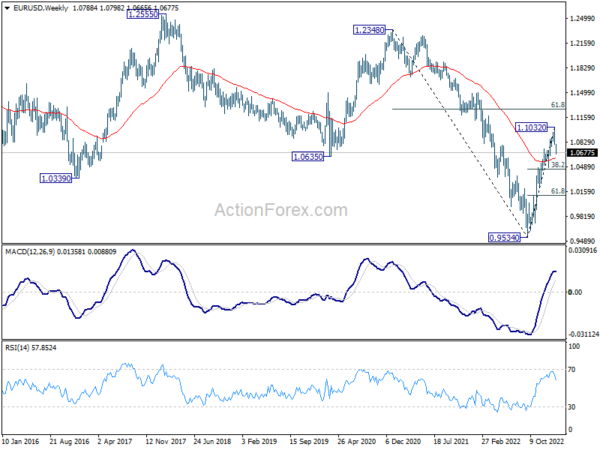

แนวโน้มรายสัปดาห์ของ EUR/USD

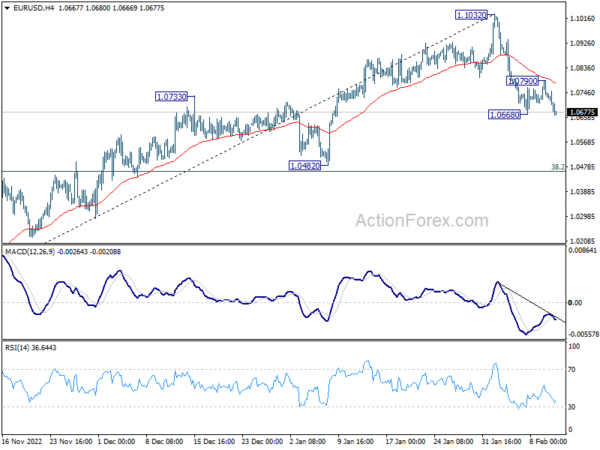

การลดลงของ EUR/USD ในสัปดาห์ที่แล้วบ่งชี้ว่ากำลังปรับฐานเป็นแนวโน้มขาขึ้นทั้งหมดจาก 0.9534 การปฏิเสธภายใน 4 ชั่วโมง 55 EMA รักษาระดับตลาดขาลงในระยะสั้นและสนับสนุนด้านลบมากขึ้น การทะลุระดับต่ำสุดชั่วคราว 1.0668 ในสัปดาห์นี้จะทำให้การลดลงลึกลงไปที่ 38.2% การย้อนกลับของ 0.9534 เป็น 1.1032 ที่ 1.0463 อย่างไรก็ตาม ในทางกลับกัน การทะลุแนวต้านเล็กน้อยที่ 1.0790 จะเปลี่ยนอคติกลับไปด้านบนเพื่อทดสอบอีกครั้งที่ 1.1032 สูงแทน

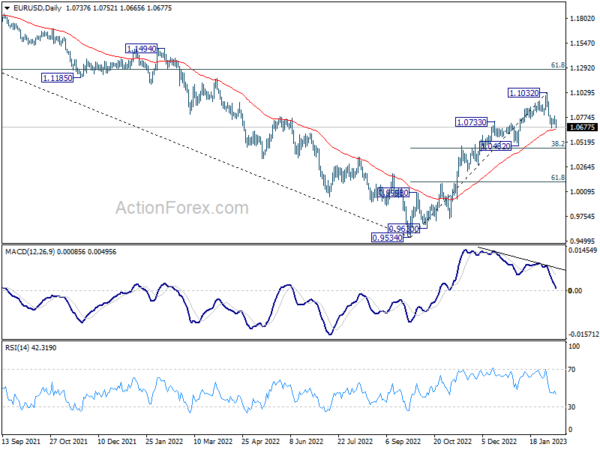

ในภาพรวม การเพิ่มขึ้นจาก 0.9534 ต่ำ (ต่ำปี 2022) เป็นแนวโน้มขาขึ้นระยะกลางมากกว่าการปรับฐาน การเพิ่มขึ้นต่อไปคือการกลับตัว 61.8% ที่ 1.2348 (สูงสุดในปี 2021) เป็น 0.9534 ที่ 1.1273 ถัดไป สิ่งนี้จะยังคงเป็นกรณีที่โปรดปรานตราบเท่าที่มีการสนับสนุน 1.0482

ในภาพระยะยาว ในขณะที่ยังเร็วเกินไปที่จะเรียกร้องให้มีการกลับตัวของแนวโน้มระยะยาว ณ จุดนี้ การทะลุแนวรับ 1.0635 ที่แข็งแกร่งกลายเป็นแนวต้าน (ต่ำในปี 2020) อย่างน้อยควรเปลี่ยนมุมมองเป็นกลาง โฟกัสจะเปลี่ยนเป็น EMA 55 เดือน (ตอนนี้อยู่ที่ 1.1189) การปฏิเสธโดย EMA นี้จะฟื้นฟูตลาดขาลงในระยะยาว

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link