ตอนนี้เรามีการประมาณการครั้งแรกสำหรับไตรมาสที่ 3 แล้ว เราก็มีการประมาณความเร็ว M2 ครั้งแรกสำหรับไตรมาสที่สามด้วย เนื่องจากมีสมมติฐานที่ไม่ได้รับข้อมูลมากมายที่น่าทึ่ง ฉันจึงคิดว่ามันคุ้มค่าที่จะทบทวนอย่างรวดเร็วว่าเราอยู่ที่ไหน และกำลังจะไปที่ไหน และเหตุใดจึงสำคัญ

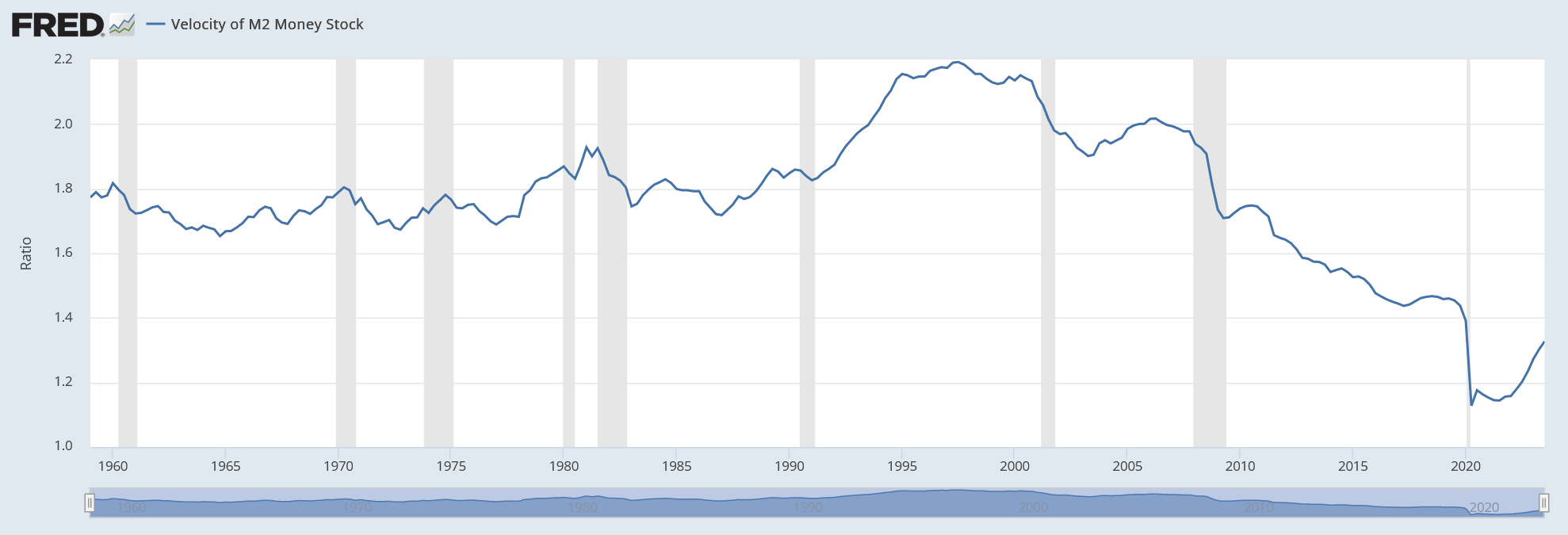

เหตุใดจึงสำคัญ: หากไม่มีการเด้งกลับของความเร็ว การลดลงอย่างช้าๆ แต่มั่นคงของ M2 ที่เราเคยประสบมาตั้งแต่กลางปี 2022 จะถือเป็นภาวะเงินฝืดโดยสิ้นเชิง การลดลงของเงินและการเร่งความเร็วอีกครั้งเป็นส่วนหนึ่งของเหตุการณ์เดียวกัน และนั่นคือแหล่งเงินที่พุ่งเข้าสู่เศรษฐกิจในช่วงโควิด

ความเร็วยุบลงด้วยเหตุผลทางกลไกเป็นส่วนใหญ่: มันเป็นตัวเลขปลั๊กใน MVºPQ และเนื่องจากราคาไม่ปรับตามปริมาณเงินลอยตัวใหม่ทันที ความเร็วจึงต้องลดลงเพื่อสร้างความสมดุลให้กับสมการ วิธีพิจารณาอีกวิธีหนึ่งก็คือ หากคุณเติมเงินเข้าบัญชีของผู้อื่นเร็วกว่าที่พวกเขาจะใช้จ่ายได้ ความเร็วก็จะลดลง

ก่อนหน้านี้ผมเคยนำเสนอการเปรียบเทียบว่า ในสถานการณ์พิเศษนี้ ความเร็วของเงินจะมีพฤติกรรมเหมือนกับสปริงที่เชื่อมต่อกับรถ และเร่งความเร็วออกไปอย่างกะทันหันพร้อมกับรถพ่วงที่มีความเฉื่อยอยู่บ้าง ในตอนแรกสปริงจะดูดซับพลังงานศักย์ และต่อมาจะจ่ายให้กับรถพ่วงเมื่อสปริงตามทัน ในที่สุด สปริงจะกลับคืนสู่ความยาวเดิม เมื่อรถหยุดเร่งความเร็วและรถพ่วงวิ่งด้วยความเร็วเท่าเดิม

เมื่อ M2 ลดลงอย่างที่ไม่เคยเกิดขึ้นมาก่อน หลังจากพุ่งสูงขึ้นอย่างที่ไม่เคยเกิดขึ้นมาก่อน ความเร็วก็ดีดตัวขึ้นในลักษณะที่ไม่เคยเกิดขึ้นมาก่อนหลังจากดิ่งลงในลักษณะที่ไม่เคยเกิดขึ้นมาก่อน สิ่งเหล่านี้ทั้งหมดเชื่อมโยงกันเป็นขั้นตอน (แต่เราจะดูที่พลวัตที่ซ่อนอยู่และยั่งยืนในอีกสักหน่อย)

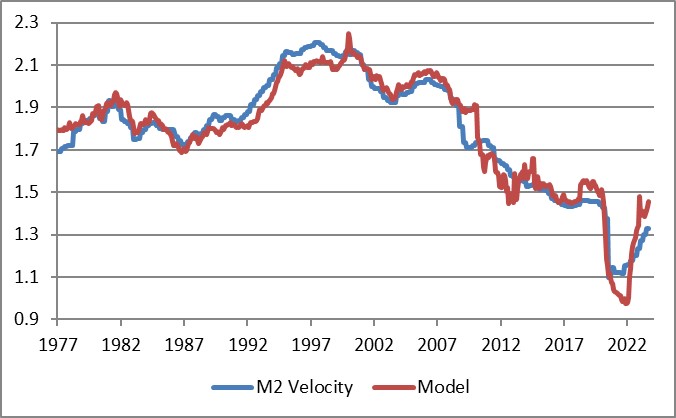

ด้วยการอัปเดต GDP ล่าสุดนี้ ความเร็ว M2 เพิ่มขึ้น 1.9% อยู่ที่ 9ไทย การกระโดดรายไตรมาสที่ใหญ่ที่สุดนับตั้งแต่ปี 1970 ในช่วงสี่ไตรมาสที่ผ่านมา เพิ่มขึ้น 10.4% ซึ่งสูงที่สุดเป็นประวัติการณ์ และ 16% ในช่วงแปดไตรมาส ซึ่งใหญ่ที่สุดเป็นประวัติการณ์เช่นกัน

โปรดทราบว่าไม่มีทางที่เราจะได้รับ ระดับราคา กลับสู่จุดเดิม เว้นแต่ M2 จะตกลงไปไกลกว่ามากเป็นเวลานานกว่ามาก หรือเว้นแต่ว่าความเร็วของเงินจะหมุนวนและดำดิ่งลงอีกครั้งอย่างอธิบายไม่ได้ ฉันรู้ว่าผู้จัดการพอร์ตโฟลิโอตราสารหนี้ที่มีชื่อเสียงบางคนเรียกร้องให้ทำสิ่งนั้น แต่พวกเขาคิดผิดมาตลอด แล้วทำไมคุณถึงฟังพวกเขาตอนนี้?

ฉันค่อนข้างชัดเจนว่า (ก) ฉันประหลาดใจที่เฟดประสบความสำเร็จในการลดปริมาณเงิน เนื่องจากฉันคิดว่าความยืดหยุ่นของการจัดหาสินเชื่อจะมากกว่าความยืดหยุ่นของอุปสงค์สินเชื่อ (ฉันคิดผิด) (ข ) ฉันคิดว่าเฟดสมควรได้รับเครดิตในการลดงบดุล ซึ่งพวกเขาพูดมานานแล้วว่าไม่สำคัญ (มันสำคัญมากกว่าอัตราดอกเบี้ยสำหรับอัตราเงินเฟ้อ) (ค) พาวเวลล์สมควรได้รับเครดิตจากการกลายเป็นเหยี่ยวและผลักดันสถาบัน ของธนาคารกลางสหรัฐที่จะกลายเป็นคนเหยี่ยวหลังจากหลายทศวรรษภายใต้กรีนสแปน เบอร์นันเก้ และเยลเลน ซึ่งคำถามเดียวที่ถูกถามคือ ‘เราจะรอให้ตลาดหุ้นร่วงลง 10% หรือเพียง 5% เท่านั้นก่อนที่เราจะท่วมระบบด้วยเงินหรือไม่’

ประธานพาวเวลล์สมควรที่จะลงไปในประวัติศาสตร์ในฐานะผู้ชายที่ตระหนักถึง ‘เอฟเฟกต์ฤดูใบไม้ผลิ’ ที่สร้างแรงกดดันต่ออัตราเงินเฟ้อในระยะยาว แม้ว่าผู้คนจำนวนมากจะบ่นเกี่ยวกับข้อจำกัดด้านอุปทานและ ‘อัตราเงินเฟ้อชั่วคราว’ (รวมถึงพูดตามตรง พาวเวลล์ ตัวเอง แต่ไม่ว่าเขาจะเป็นอย่างไร พูดว่าอะไรเขา ทำ ก็ค่อนข้างสมเหตุสมผล)

อย่างไรก็ตาม ต่อไปจะเป็นความท้าทาย

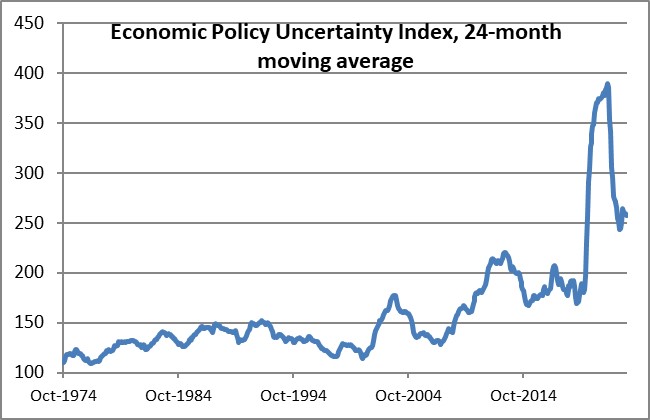

ความเร็วซึ่งเป็นสิ่งที่ตรงกันข้ามกับความต้องการยอดเงินสดคงเหลือจริง ได้รับผลกระทบหลักๆ จากปัจจัยหลักสองประการ – หนึ่งในนั้นมีความคงทนและอีกประการหนึ่งเกิดขึ้นชั่วคราว ผลกระทบที่เกิดขึ้นชั่วคราวซึ่งไม่ค่อยมีความสำคัญมากนักก็คือ ผู้คนมักจะต้องการถือเงินสดมากขึ้นเมื่อพวกเขาไม่แน่ใจ อันที่จริง แบบจำลองความเร็วของเราจับ ‘เอฟเฟกต์สปริง’ บางส่วนโดยไม่ได้ตั้งใจ เพราะสำหรับเราแล้ว มันปรากฏว่ามีความไม่แน่นอนอย่างมาก

กล่าวอีกนัยหนึ่ง แม้ว่า Fed จะไม่ได้อัดฉีดเงินจำนวนมากเข้าสู่ระบบ แต่ความเร็วก็จะลดลงอย่างรวดเร็วเนื่องจากความไม่แน่นอนทางเศรษฐกิจในระดับสูง เอาล่ะ มันสำคัญมากที่อย่างน้อยพวกมันจะต้องชะล้างเข้าไป บาง เงินเพราะไม่เช่นนั้นเราคงมีภาวะเงินฝืดโดยสิ้นเชิง พวกเขาไม่ได้รับขนาดที่ถูกต้อง แต่พวกเขาก็ได้รับสัญญาณที่ถูกต้อง อย่างไรก็ตาม ผลกระทบของ ‘ความไม่แน่นอน’ ไม่ได้คงอยู่ตลอดไป

การวัดความไม่แน่นอนที่ฉันใช้คือดัชนีความไม่แน่นอนของนโยบายเศรษฐกิจตามข่าว โดยย้อนกลับไปประมาณ 85% ของการเพิ่มขึ้น แม้ว่าจะยังคงอยู่ในระดับสูงอย่างต่อเนื่อง เนื่องจากความแตกแยกทางการเมืองกลายเป็นข้อเท็จจริงหลักของชีวิตทางการเมืองของสหรัฐฯ ย้อนกลับไปในปี 2009 หรือประมาณนั้น

ผลกระทบที่คงทนมากขึ้นต่อความปรารถนาที่จะถือเงินสดคือการมีทางเลือกอื่นที่ให้ผลตอบแทนดีกว่าเงินสด เมื่ออัตราดอกเบี้ยมีค่าเป็นศูนย์สม่ำเสมอและตลาดหุ้นอยู่บนดวงจันทร์ มีเหตุผลน้อยมากที่จะไม่ถือเงินสด แต่เมื่ออัตราที่ไม่ใช่เงินสดอยู่ในระดับสูง และหุ้นและการลงทุนอื่น ๆ มีราคาที่สมเหตุสมผลกว่า เงินสดถือเป็นสินทรัพย์ที่สิ้นเปลืองซึ่งผู้คนต้องการ ‘นำไปใช้งาน’ วิธีที่ง่ายที่สุดในการดูสิ่งนี้คืออัตราดอกเบี้ย ซึ่งในช่วงสองสามทศวรรษที่ผ่านมาได้ติดตามการลดลงของความเร็วเงินอย่างใกล้ชิดในขณะที่ทั้งคู่ลดลง

และนี่คือปัญหา หากอัตราดอกเบี้ยกลับมาที่ระดับปี 2550 เราก็คาดหวังว่าความเร็วจะกลับมาใกล้เคียงกับระดับปี 2550 เช่นกัน แต่นั่นคือ อย่างมากมาย สูงกว่าระดับปัจจุบัน ในปี 2550 ความเร็วของเงินอยู่ที่ประมาณ 1.98 หรือประมาณนั้น ซึ่งสูงกว่าระดับปัจจุบันประมาณ 49%!

จำเป็นต้องพูดเลยว่าไม่มีทางที่ปริมาณเงินจะหดตัว ที่ มาก. หากความเร็วเพิ่มขึ้นเท่าๆ กัน เช่น 30% เราจะประสบปัญหาเงินเฟ้อร้ายแรงและยาวนาน โชคดี เนื่องจากความไม่แน่นอนของนโยบายเศรษฐกิจและผลกระทบที่ไม่ใช่อัตราดอกเบี้ยอื่นๆ (ฉันบอกว่า “ไร้เดียงสา” เราจะมองหา 1.98 ใช่ไหม) ความเร็วที่เพิ่มขึ้นในที่สุดเกินกว่าระดับ snap-back นั้นน้อยกว่านั้นมาก . จริงๆ แล้วจะเพิ่มเพียงประมาณ 6% ในระดับ snap-back นั่นยังหมายถึงอัตราเงินเฟ้อเพิ่มขึ้น 2% มากกว่าที่คาดไว้เป็นเวลาสามปี หรือเพิ่มขึ้น 3% เป็นเวลาสองปี

แน่นอนว่าอัตราดอกเบี้ยอาจลดลงอีกครั้งและ ‘แก้ไข’ ปัญหานั้นได้ แต่มันยากที่จะเห็นว่าเกิดขึ้นในขณะที่ปริมาณเงินยังคงหดตัวใช่ไหม และนั่นคือสิ่งที่มันยาก หากคุณยังคงลดงบดุลซึ่งคุณจำเป็นต้องทำต่อไป และเงินยังคงหดตัว คุณอาจได้รับความเร็วมากขึ้นและอัตราเงินเฟ้อจะสูงกว่าที่คุณคาดไว้ หรือหากคุณลดอัตราดอกเบี้ย คุณจะไม่ได้รับความรวดเร็วเกินระดับก่อนเกิดโควิดมากนัก แต่คุณยังได้รับการเติบโตของเงินและอัตราเงินเฟ้อก็สูงกว่าที่คุณคาดไว้ด้วย

ทั้งหมดนี้รวมกันเป็นเหตุผลหนึ่งว่าทำไมฉันยังคงคิดว่าอัตราเงินเฟ้อจะยังคงเหนียวแน่นและสูงกว่าที่เราต้องการอยู่พักหนึ่ง พาวเวลล์เคยทำให้ฉันประหลาดใจมาก่อน และนี่คงเป็นเวลาที่ดีที่จะทำอีกครั้ง

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link