ฉันได้อ่านบทความจำนวนมากเมื่อเร็วๆ นี้จากอุตสาหกรรมการลงทุนและผู้เชี่ยวชาญด้านการเงินที่เรียกว่าจะเกิดอะไรขึ้นกับมูลค่าบัญชีการลงทุนของคุณหากคุณไม่ปฏิบัติตามวิธีการซื้อและถือ

ฉันได้เรียนรู้ว่าผู้เชี่ยวชาญบางคนเก่งแค่ไหนในการทำให้ผู้คนเห็นว่าพวกเขาต้องการอะไรผ่านชื่อเรื่อง กราฟ และค่าเฉลี่ยที่ทำให้เข้าใจผิด การค้นพบที่คาดการณ์จากสถานการณ์ที่นำเสนออาจผิดจรรยาบรรณอย่างยิ่งเมื่อคุณขุดลึกลงไปใต้พื้นผิว

ตัวอย่างเช่น หากคุณพิจารณาถึงความเจ็บปวดทางอารมณ์และการเงิน ความเครียด และความวิตกกังวล การที่ผู้เกษียณอายุถือสินทรัพย์ที่ร่วงหล่นในช่วงตลาดหมีหรือประสบการณ์ถดถอย โดยเฉพาะอย่างยิ่งเมื่ออุตสาหกรรมการเงินที่ไม่สำนึกผิดทำให้พวกเขาเชื่อว่าทุกอย่างจะโอเค มันเป็นสิ่งที่รับไม่ได้ .

ชื่อการศึกษา มุมมอง และคำพูดบางส่วนที่ใช้เพื่อทำให้คุณคิดว่ากลยุทธ์การซื้อและถือเป็นทางเลือกเดียวสำหรับนักลงทุน ได้แก่:

- หากคุณพลาดสิบวันที่ดีที่สุดในตลาดหุ้น คุณพลาดการเติบโตไปครึ่งหนึ่ง

- ทำไมคุณถึงพลาดวันที่ตลาดดีที่สุดหากคุณขายในช่วงที่มีความผันผวนสูง

- หากต้องการทำเงินในตลาดหุ้น ไม่ต้องทำอะไร เพียงแค่ถือไว้

- เวลาไม่ใช่สิ่งสำคัญ

ก่อนที่ฉันจะเข้าสู่เนื้อหาของบทความนี้ ฉันคิดว่ากลยุทธ์การซื้อและถืออาจเป็นตัวเลือกที่ถูกต้องสำหรับนักลงทุนอายุน้อยที่มีบัญชีการลงทุนขนาดเล็กและมีระยะเวลาการลงทุนมากกว่า 30 ปี แต่ถ้าคุณใกล้เกษียณหรือเกษียณแล้ว คุณไม่มี “เวลา” อยู่เคียงข้างคุณ

ในช่วงที่ตลาดหมีหรือภาวะเศรษฐกิจถดถอย Buy-and-Hold จะเปลี่ยนไปใช้กลยุทธ์ Buy-and-Hope และความหวังไม่ควรมีอยู่ในพอร์ตการลงทุน หากคุณวางแผนหรือต้องการถอนทุนเพื่อช่วยเหลือการเกษียณอายุของคุณในช่วงเวลานี้ คุณจะประสบปัญหาและประสบกับ “ความเสี่ยงด้านผลตอบแทน” ซึ่งเป็นสิ่งที่สร้างความเสียหายมากที่สุดต่ออนาคตทางการเงินของผู้เกษียณอายุ

เหตุใดอุตสาหกรรมการเงินจึงทำเช่นนี้ ระบบนี้สร้างขึ้นจากการจัดการเงินด้วยวิธีที่เรียบง่าย สามารถขายให้กับคนจำนวนมากรุ่นต่อรุ่น และสามารถปล่อยให้เงินของคุณอยู่ในตลาดเป็นเวลา 10, 20, 40+ ปีโดยมีการปรับค่าเล็กน้อยและในขณะเดียวกันก็เก็บค่าธรรมเนียม AUM .

สำหรับผู้ค้าทางเทคนิคและนักลงทุนเช่นฉัน AUM ย่อมาจาก “สินทรัพย์ภายใต้การจัดการ” ลูกสาวอายุ 13 ปีของฉันสามารถคำนวณทางคณิตศาสตร์ได้ ใส่พอร์ต 60% ลงในดัชนี ETF และอีก 40% ในกองทุนตราสารหนี้ จากนั้นตรวจสอบปีละครั้งเพื่อดูว่าจำเป็นต้องปรับสมดุลใหม่หรือไม่ มันไม่ใช่วิทยาศาสตร์จรวด ฉันรู้จักนักลงทุนที่จ่ายค่าที่ปรึกษา $35,000+ ต่อปี และพวกเขาสูญเสียเงินประมาณ $750,000 ในปี 2022 ตามสิ่งที่เรียกว่า ‘คำแนะนำจากมืออาชีพ’

จิม โรเจอร์ส นักลงทุนมหาเศรษฐีกล่าวว่า:

“การกระจายการลงทุนเป็นสิ่งที่โบรกเกอร์คิดขึ้นมาเพื่อป้องกันตัวเอง ดังนั้นพวกเขาจะไม่ถูกฟ้องเนื่องจากเลือกการลงทุนที่ไม่ดีสำหรับลูกค้า และคุณก็เจ๊งได้เมื่อกระจายการลงทุน”

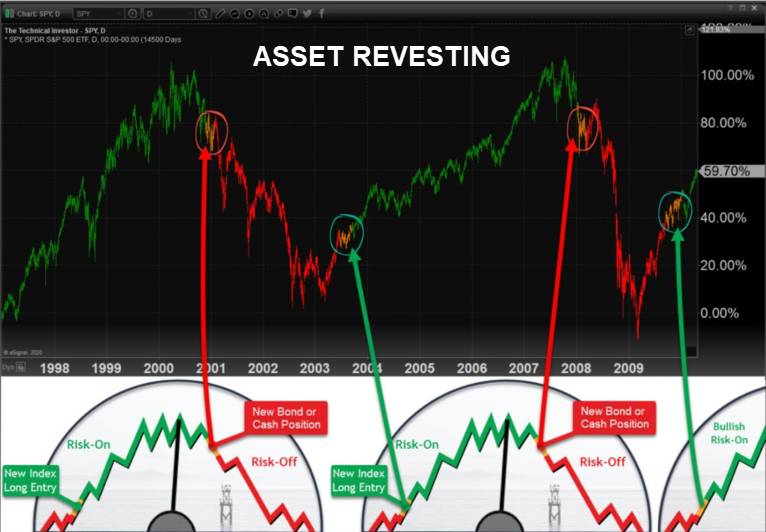

อีกเหตุผลหนึ่งที่อุตสาหกรรมที่ปรึกษาผลักดันเนื้อหาในลักษณะนี้ก็คือ หากผู้เชี่ยวชาญทั้งหมดสนับสนุนเนื้อหานี้ ดังนั้นสำหรับนักลงทุนทั่วไปแล้ว ดูเหมือนว่าวิธีการซื้อและถือที่หลากหลายจะเป็นวิธีที่ถูกต้องและเป็นวิธีเดียวในการจัดการเงิน แต่ความจริงก็คือ การกระจายความเสี่ยงเป็นวิธีที่ดีที่สุดในการทนทุกข์ทรมานจากความผันผวนและได้ผลตอบแทนตามสถานะเดิม เช่นเดียวกับนักลงทุนที่หลงเชื่อคนอื่น ๆ ทุกคนที่ยังไม่รู้เกี่ยวกับการวิเคราะห์ทางเทคนิคและวิธีการขายคืนสินทรัพย์

ย้อนกลับไปที่หนึ่งในชื่อที่กล่าวถึงก่อนหน้านี้ หากคุณสงสัยว่าวันที่ดีที่สุดในตลาดหุ้นจะเกิดขึ้นเมื่อใดและจะเปลี่ยนแปลงอนาคตของคุณได้อย่างไร คุณควรพบว่าบทความนี้มีประโยชน์ เป็นเรื่องง่ายที่จะคิดว่าวันนี้เกิดขึ้นเมื่อหุ้นพุ่งสูงขึ้นในตลาดกระทิง แต่ในความเป็นจริงแล้วจริงหรือ? ปรากฎว่าเป็น…และไม่ใช่

โอกาสที่บัญชีของคุณจะอยู่ในช่วงขาขึ้นในตลาดกระทิงที่ชัดเจน ไม่ว่าคุณจะใช้กลยุทธ์ใดก็ตาม การซื้อและถือที่หลากหลาย การวิเคราะห์ทางเทคนิค ปัจจัยพื้นฐาน ฯลฯ เป็นเวลาที่หลายคนคลายกฎและ เลือกที่จะไม่ล็อคผลกำไรไว้ระหว่างทาง แต่เลือกที่จะพยายามและเพิ่มผลตอบแทนให้มากขึ้น

หรือพวกเขาอาจละเลยที่จะตั้งจุดหยุดป้องกันโดยเชื่อว่าพวกเขาสามารถเข้าใจได้และจัดการกับมันในภายหลังเมื่อราคาอ่อนตัวลง เมื่อการชะลอตัวนี้เริ่มเกิดขึ้นอย่างหลีกเลี่ยงไม่ได้และได้รับการยืนยันจากแหล่งข่าวใดก็ตามที่นักลงทุนติดตาม ขณะนั้นคนส่วนใหญ่ใช้มาตรการควบคุมความเสี่ยง เช่น คำสั่งหยุดการขาดทุน เพื่อปกป้องเงินของพวกเขา น่าเสียดายที่ ณ จุดนี้ มันมักจะสายเกินไปแล้ว

ฉันควรทราบอย่างรวดเร็วและแน่วแน่ว่าการชะลอการปกป้องตำแหน่งและเงินทุนของคุณนั้นไม่เคยเป็นความคิดที่ดี เป็นการดีกว่าเสมอที่จะทำสิ่งแรกที่คุณทำหลังจากเข้าสู่ตำแหน่งคือการหยุดป้องกันและควบคุมความเสี่ยงของคุณ สิ่งเลวร้ายมักเกิดขึ้น และมักเกิดขึ้นอย่างรวดเร็วในตลาด อาจมีค่าใช้จ่ายสูงหากคุณไม่ได้อยู่ในตำแหน่งที่จะออกจากตำแหน่ง

ในตลาดหมี คำตอบนั้นไม่ง่ายอย่างที่คิด ตัวอย่างเช่น ลองใช้เวลาสักครู่เพื่อตรวจสอบการค้นพบต่อไปนี้:

“ประมาณ 42% ของวันที่แข็งแกร่งที่สุดของดัชนี S&P 500 ในช่วง 20 ปีที่ผ่านมาเกิดขึ้นในช่วงตลาดหมี อีก 34% ของวันที่ดีที่สุดของตลาดเกิดขึ้นในช่วงสองเดือนแรกของตลาดกระทิง ก่อนที่ตลาดกระทิงจะเริ่มต้นขึ้นอย่างชัดเจน”

ที่มา: Ned Davis Research อ้างโดย Hartford Funds

นักลงทุนที่ฝ่ามรสุมจากกลยุทธ์การซื้อและถือในช่วงตลาดหมีมักจะยึดติดกับวันแข่งขันครั้งใหญ่เหล่านี้ราวกับว่ามันเป็นแหวนช่วยชีวิต เท่าที่เห็นปัญหาคือแหวนชีวิตไม่ได้ติดอยู่กับอะไร ไม่มีท่าเรือ ไม่มีเรือ ไม่มีที่ดิน และไม่มีใครดึงคุณไปสู่ความปลอดภัย มีเพียงคุณที่ผลุบๆโผล่ๆ

คุณจะอยู่ในสภาพแวดล้อมนั้นตลอดไป? มันไม่น่าเป็นไปได้ หากคุณสามารถถือได้นานพอ กระแสน้ำจะพลิกกลับในที่สุด และตลาดหุ้นจะกลับมาเป็นขาขึ้นอีกครั้ง บัญชีของคุณจะสูงขึ้นเรื่อย ๆ และวันนั้นจะมาถึงเมื่อคุณฉลองจุดคุ้มทุน เวลาจะผ่านไป และคุณจะตีลายน้ำสูงใหม่และคิดว่า ‘ปล่อยให้เวลาดีๆ หมุนไป’! ความทรงจำเกี่ยวกับความหายนะทางการเงิน ความสิ้นหวัง ความกลัว ความเครียด และความวิตกกังวลจะจางหายไป และวงจรจะเริ่มขึ้นอีกครั้ง

ฟังดูน่าสนุกเหมือนนั่งรถไฟเหาะตีลังกาใช่ไหม? ความจริงก็คือ ฉันเชื่อว่าอุตสาหกรรมนี้ล้างสมองนักลงทุน และพวกเขาทั้งหมดก็มีอาการ Stockholm Syndrome แต่ฉันจะไม่เข้าไปที่นี่

ลองใช้เวลาสักครู่เพื่อเจาะลึกลงไปในคำพูดข้างต้นเพื่อดูว่าการถือครองหุ้นในช่วงที่มีการชุมนุมครั้งใหญ่ในช่วงตลาดหมีนั้นคุ้มค่าที่จะถือไว้หรือไม่ จากข้อเท็จจริงที่ว่า 76% ของวันที่แข็งแกร่งที่สุดในตลาดหุ้นเกิดขึ้นภายในตลาดหมี และในช่วงแรกของระยะจุดต่ำสุดของระยะที่ 1 มันควรจะเป็นธงสีแดงแรกที่ว่าสิ่งที่อุตสาหกรรมการเงินประกาศอาจไม่ใช่กลยุทธ์จอกศักดิ์สิทธิ์ที่พวกเขาพูด เป็น.

ลองคิดดูสิ ในช่วงตลาดหมี เมื่อราคาตกลง 1-5% ต่อสัปดาห์เป็นเวลาหลายเดือน ใครจะสนใจว่าราคาหุ้นจะพุ่งขึ้น 5-10% หากราคายังต่ำกว่าก่อนที่ตลาดหมีจะเริ่มต้น? คุณยังคงสูญเสียเงิน และการพุ่งขึ้นในระยะสั้นทั้งหมดนั้นทำให้นักลงทุนที่ตื่นตระหนกมีความหวังผิดๆ ว่าตลาดได้ผ่านจุดต่ำสุดและกำลังเริ่มต้นตลาดกระทิงใหม่

เช่นเดียวกับที่อุตสาหกรรมอ้างว่าการลงทุนซ้ำด้วยเงินปันผลเป็นวิธีการที่มีความเสี่ยงต่ำในการสร้างความมั่งคั่ง อีกครั้งไม่มีอะไรสามารถเพิ่มเติมจากความจริง หากราคาสินทรัพย์ลดลง 30% การจ่ายเงินปันผล 2% จะทำให้คุณรู้สึกร่ำรวยขึ้นหรือไม่? มันชดเชยเงินออมชีวิตของคุณที่ลดลงอย่างมากเมื่อคุณต้องการมากที่สุดหรือไม่? การลงทุนในหุ้นปันผลเป็นวิธีที่คุณจะได้รับผลตอบแทนที่เป็นอยู่

ฉันต้องการใช้เวลาสักครู่เพื่อแนะนำคุณเกี่ยวกับสถานการณ์การลงทุนจริง สำหรับตัวอย่างนี้ ฉันจะสมมติว่าบัญชีมูลค่า 1,000,000 ดอลลาร์ลงทุนในพอร์ตสินทรัพย์ที่หลากหลายซึ่งติดตามประสิทธิภาพของดัชนี S&P 500 นักลงทุนใช้กลยุทธ์การซื้อและถือผ่านจุดสูงสุดของตลาด Dot-Com และคงไว้จนถึงระดับการฟื้นตัวในอีกหลายปีต่อมา

ความผิดพลาดของ Dot-Com เริ่มขึ้นในเดือนมีนาคม พ.ศ. 2543 และดำเนินไปจนถึงเดือนตุลาคม พ.ศ. 2545 ในช่วงเวลานี้ ดัชนีลดลงประมาณ 49% จากจุดสูงสุดจนถึงจุดต่ำสุด ในกรณีนี้ ดัชนี S&P 500 ไม่กลับสู่จุดสูงสุดในเดือนมีนาคม 2543 จนถึงเดือนกันยายน 2550 ประมาณเจ็ดปีต่อมา

สมมติว่าบัญชีเดียวกันและข้อมูลพอร์ตโฟลิโอจากด้านบน นักลงทุนมีเวลาหนึ่งเดือน หนึ่งเดือน เพื่อเฉลิมฉลองการกลับไปสู่ระดับสูงสุดของบัญชีก่อนหน้านี้ที่ $1,000,000 ก่อนที่จุดต่ำสุดจะหลุดออกไปอีกครั้ง ครั้งนี้ ดัชนี S&P 500 ลดลงประมาณ 57% จากจุดสูงสุดในเดือนตุลาคม 2550 (ขาดทุน 570,000 ดอลลาร์) สู่จุดต่ำสุดในเดือนมีนาคม 2552 ครั้งนี้ตลาดยังไม่ฟื้นตัวเต็มที่จนถึงระดับก่อนวิกฤตจนถึงเดือนมีนาคม 2556

เว้นแต่คุณจะเป็นหนึ่งในผู้โชคดีไม่กี่คนที่เลือกวิธีอื่นในเดือนกันยายนหรือตุลาคมปี 2550 และเปลี่ยนเป็นเงินสดหรือใช้กลยุทธ์เพื่อทำกำไรจากตลาดที่ตกต่ำ ต้องใช้เวลาถึง 13 ปีจึงจะคุ้มทุน การหยุดงาน 13 ปีนั้นช่างเจ็บปวดเหลือเกิน มันคือการเปลี่ยนแปลงชีวิตและไม่มีอะไรนอกจากฝันร้ายสำหรับผู้เกษียณอายุ

สรุปสั้นๆ – หากคุณไม่แน่ใจว่าการขาดทุนคืออะไร ฉันรู้สึกตกใจมากที่รู้ว่านักลงทุนที่กระตือรือร้นจำนวนมากไม่เข้าใจ การขาดทุนมีสองประเภทที่คุณต้องระวัง

ก้าวไปข้างหน้าอย่างเร็วจนถึงวันนี้ ในเฟสตลาดท็อปปิ้งขั้นที่ 3 ที่ผันผวนที่เรากำลังดำเนินอยู่ จุดสูงสุดที่เราประสบในปี 2565 อาจไม่ถึงจุดสูงสุดอีกเป็นเวลา 3, 7 หรือ 13+ ปี การปกป้องเงินทุนและการจัดการสินทรัพย์เป็นสิ่งจำเป็นสำหรับนักลงทุนในอีกหลายปีข้างหน้า… เว้นแต่คุณจะชอบรถไฟเหาะที่กล่าวถึงข้างต้น

ในช่วง 13 ปีแห่งฝันร้ายนั้น ตลาดมีการชุมนุมใหญ่บางวัน และอุตสาหกรรมการเงินทำให้เราเชื่อว่านี่เป็นสาเหตุแห่งความหวังหากไม่ใช่การเฉลิมฉลอง สิ่งเหล่านี้ไม่สำคัญเพราะสิ่งเหล่านี้เกิดขึ้นเมื่อการลงทุนขาดทุนแล้ว ครั้งเดียวที่พลาดวันการชุมนุมครั้งใหญ่ทำให้คุณตามหลังอยู่เล็กน้อยคือในช่วงที่ตลาดกระทิงเดือดเมื่อดัชนีหุ้นกำลังทำจุดสูงสุดใหม่ตลอดกาล สิ่งเหล่านี้คือการเติบโตของการเติบโตที่แท้จริง

สรุปความคิด

กล่าวโดยย่อ การชุมนุมของตลาดหมีทั้งหมดนี้ได้ให้ความหวังเมื่อไม่มีอะไรสนับสนุนหรือรักษามันไว้ พวกเขาทำหน้าที่เป็นผู้ระดมเสียงร้องว่า ‘เดี๋ยวก่อน แล้วอะไรๆ จะดีขึ้น’ จากนั้นก็มอดดับไปเพราะไม่มีอะไรมากไปกว่านั้น กลยุทธ์การซื้อและถือได้ผลหรือไม่? แน่นอน แต่ใช้เวลาประมาณ 4,700 วันในการดำเนินการดังกล่าว หากคุณอยู่ในวัยเกษียณ นั่นเป็นเวลาที่ยาวนานมากในการรอคอยรายได้และการเติบโต… และเป็นเวลานานมากที่จะอยู่กับความกลัว ความเครียด และความวิตกกังวล

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link