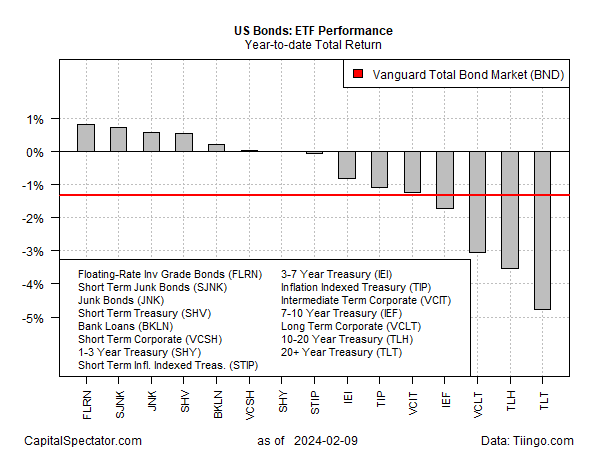

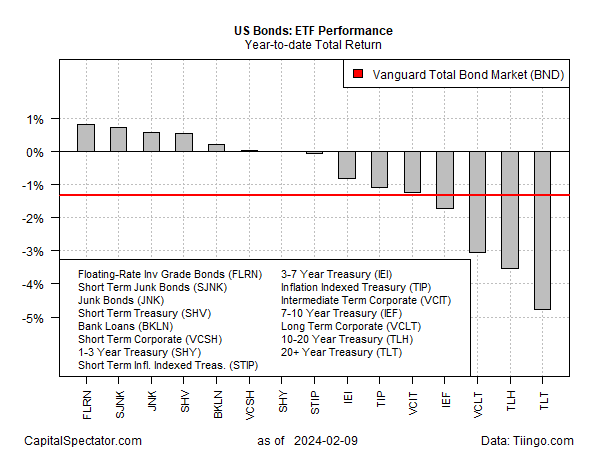

การเพิ่มขึ้นเล็กน้อยในบางมุมของตราสารหนี้ ตรงกันข้ามกับการขาดทุนอย่างมากในที่อื่นสำหรับผลลัพธ์แบบปีต่อวันกับตลาดพันธบัตรสหรัฐที่มีการกำหนดอย่างกว้างๆ โดยอิงตามชุดของ ETF จนถึงช่วงปิดตลาดวันศุกร์ (9 กุมภาพันธ์)

ส่วนประกอบการเก็บเชอร์รี่ของตลาดมีมุมมองที่ค่อนข้างดี แต่นั่นก็ชดเชยได้ด้วยการลดลงอย่างมากสำหรับการครบกำหนดในระยะยาว

อย่างไรก็ตาม มาตรฐานมาตรฐานสำหรับตราสารหนี้ระดับการลงทุนยังคงอยู่ใต้น้ำ

กองทุนดัชนีตลาดตราสารหนี้ Vanguard Total (NASDAQ:) ซึ่งติดตามเกณฑ์มาตรฐานที่ได้รับการยอมรับอย่างกว้างขวางในฐานะตัวแทนสำหรับกลุ่มรายได้คงที่ในวงกว้าง ได้ลดลง 1.3% เมื่อเทียบเป็นรายปี

ความพ่ายแพ้นี้ตรงกันข้ามกับการฟื้นตัวของ BND ในปี 2023 หลังจากการขาดทุนอย่างหนักของปีที่แล้ว

ผลตอบแทนรวมของพันธบัตรสหรัฐฯ YTD

ผลการดำเนินงานชั้นนำประจำปีจนถึงปัจจุบันสำหรับองค์ประกอบของตลาดตราสารหนี้ที่ระบุไว้ข้างต้นคือ SPDR Bloomberg Investment Grade Floating Rate ETF (NYSE:) ซึ่งสูงขึ้น 0.8% จนถึงปี 2024

กองทุนได้รับประโยชน์จากการรีเซ็ตอัตราดอกเบี้ยที่สูงขึ้นผ่านพอร์ตการลงทุนของหลักทรัพย์ที่มีอัตราผันแปร

แต่ด้วยความที่ธนาคารกลางสหรัฐคาดว่าจะเริ่มลดอัตราดอกเบี้ยในปลายปีนี้ อัตราดอกเบี้ยลอยตัวอาจเผชิญกับปัญหาในอีกไม่กี่เดือนข้างหน้า หลังจากที่ตลาดกระทิงในช่วงครึ่งปีที่ผ่านมา

ลมพัดแรงสำหรับคลังที่มีอายุยาวนาน

การขาดทุนที่สูงที่สุดสำหรับตลาดตราสารหนี้เมื่อเทียบเป็นรายปีจนถึงปัจจุบันอยู่ที่ iShares 20+ Year Treasury Bond ETF (NASDAQ:) ซึ่งลดลง 4.8% ในปี 2024

การลดลงนี้มากกว่าการชดเชยการฟื้นตัวเล็กน้อยของ TLT ในปี 2566 ซึ่งแทบจะไม่สร้างความเสียหายอย่างหนักในช่วงสองปีที่ผ่านมา

ความท้าทายที่สำคัญสำหรับกระทรวงการคลังคือนโยบายที่เข้มงวดอย่างต่อเนื่องซึ่งดูแลโดยธนาคารกลางสหรัฐ

ธนาคารกลางได้หยุดขึ้นอัตราดอกเบี้ยแล้ว และบัญชีส่วนใหญ่จะเริ่มลดอัตราดอกเบี้ยลงในช่วงใดจุดหนึ่งในปีนี้ แต่ยังคงต้องดำเนินการอีกยาวไกลก่อนที่นโยบายการเงินจะเปลี่ยนไปสู่ภาวะเป็นกลาง ซึ่งง่ายกว่ามาก

อัตราเงินกองทุนของ Fed ในปัจจุบันอยู่ที่ 5.25% ถึง 5.50% ซึ่งสูงกว่าช่วงประมาณการที่ประมาณไว้เมื่อเร็วๆ นี้ที่ 0.9%-1.1% สำหรับอัตราดอกเบี้ยที่เป็นกลาง โดยอิงจากแบบจำลอง 2 แบบที่ดำเนินการโดย New York Fed

ในขณะเดียวกัน เศรษฐกิจสหรัฐฯ ที่ฟื้นตัวได้ทำให้เกิดข้อสงสัยใหม่ว่าจะเริ่มลดอัตราดอกเบี้ยได้เร็วแค่ไหน

การปรับลดอัตราดอกเบี้ยในเดือนมีนาคมอยู่นอกเหนือการควบคุมแล้ว ตามรายงานของ Fed Fund Futures ขณะนี้การประชุม FOMC ในวันที่ 1 พฤษภาคม ถือเป็นวันที่เริ่มต้นการผ่อนคลายอย่างเร็วที่สุด แม้ว่าราคาฟิวเจอร์สจะมีความน่าจะเป็นเล็กน้อยที่ประมาณ 63% ในเช้าวันนี้ก็ตาม

อัตราที่ลดลงภายในเดือนมิถุนายนมีแนวโน้มมากขึ้น โดยมีความน่าจะเป็นบวก 90%

เมื่อใดก็ตามที่การลดอัตราดอกเบี้ยเริ่มต้นขึ้น มันก็ไม่สามารถเกิดขึ้นได้เร็วพอสำหรับอาณาจักรคลังสมบัติอันยาวนานที่ถูกโจมตี

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

Source link